Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Динамика спроса и предложения по торговым площадямСпрос со стороны розничных операторов на торговые площади напрямую зависит от потребительского спроса, в том числе в разрезе отдельных групп товаров и услуг. Диаграмма № 5

Потребительский спрос на товары и услуги, предлагаемые операторами розничного рынка, в свою очередь, зависит от ряда экономических показателей и в первую очередь от уровня доходов населения. Таблица № 8

В связи с кризисом в мировой экономике и экономике страны эксперты компаний "Неокон" и Panorama Estate отмечают снижение спроса на потребительские товары. К снижению потребительского спроса привели рост безработицы и снижение доходов население. Эксперты отмечают, что потоки посетителей торговых центров сократились практически повсеместно. Посещаемость торговых центров в 1 квартале 2009 года, по данным Becar Realty Group SPb, в среднем упала на 15%, покупателей в магазинах стало меньше на 10–30%. К началу кризиса рынок торговой недвижимости подошел с "пузырем" потребительских расходов, который сейчас стремительно сдувается, поясняют ситуацию эксперты. В докризисный период спрос на потребительские товары базировался на росте постоянно растущих реальных доходов населения и поддерживался стремительным увеличением объема кредитования физических лиц. В условиях кризиса кредитный ресурс для всех участников процесса фактически исчез (вместо этого надо выплачивать ранее взятые займы), а реальные доходы населения существенно упали, поэтому потребители не в состоянии поддерживать прежний уровень расходов. Спрос на товары снижается, поток посетителей редеет, а сами посетители сокращают свои траты. В итоге, выручка и прибыль как арендаторов, так и арендодателей, сокращается, констатируют аналитики.  Довольно резкое снижение спроса наблюдается на непродовольственные товары: в первую очередь, на товары длительного пользования /мебель, бытовая электроника, ювелирные изделия и т.п./, затем - товары повседневного спроса /одежда, обувь, книги и т. п./. По прогнозам отдела исследований Cushman & Wakefield Stiles & Riabokobylko кризисные явления влияют на качественное и количественное развитие ритейла. В первую очередь пострадали операторы, реализующие дорогостоящую продукцию не первой необходимости: автомобили, спортивные товары, ювелирные изделия, многие из них официально объявили о сокращении количества торговых точек. Товарооборот бытовой техники и электроники, по некоторым оценкам, уменьшился на 7–12%, спрос на меховые изделия – на 50%. На ритейлерах, торгующих продовольственными товарами и предметами повседневной необходимости, последствия кризиса отразились пока в меньшей степени. Здесь предпочтения потребителей стали смещаться в сторону более дешевой продукции (впрочем, как и в других группах потребительских товаров). В настоящее относительно стабильно чувствуют себя торговые операторы, предлагающие товары первой необходимости: продукты питания, лекарства, средства личной гигиены. На фоне снижения потребительского спроса и падения оборотов особое внимание уделяется экономике сети. Это обусловлено тем, что торговые операторы завязаны на кредитных деньгах, они не могут получить новый товар, не расплатившись за старый. Если ранее во главу угла ставились планы глобального развития сетей, то теперь первостепенным является эффективность каждого магазина (каждой торговой точки) в отдельности. По данным Astera SPb, для сохранения рентабельности в условиях кризиса ритейлеры используют различные стратегии: инициируют снижение арендных ставок (платят процент от оборота, а не фиксированную арендную ставку), уменьшают размеры своих магазинов и повышают эффективность использования арендуемых площадей, закрывают наименее рентабельные торговые точки. Решения по закрытию торговых точек принимаются быстро. Ритейлеры стали предъявлять более жесткие требования к арендуемым площадям и, соответственно, к торговым комплексам, в которых они располагаются: к локации, концепту, пулу арендаторов.

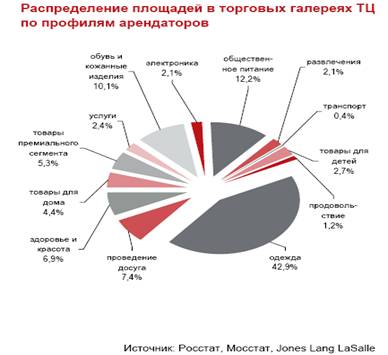

На рынке торговой недвижимости в связи с динамикой потребительского спроса в течение 4 квартала 2008 года и 1 полугодия 2009 года наблюдалось снижение спроса на помещения (арендуемые торговые площади) со стороны операторов розничного рынка (арендаторов), что обуславливается сокращением объемов розничной торговли в натуральном выражении на фоне уменьшения покупательской способностью населения. Это сильнее всего бьет по неякорным арендаторам и отдельным сетевым операторам – они вынуждены сокращать значительную часть точек в торговых центрах, в связи с их убыточностью. Как уже было отмечено выше, сильнее всего это коснулось операторов, торгующих продукцией премиум-класса и товарами, покупку которых можно на время отложить (мебель, бытовая техника и электроника, товары для дома и интерьера, ювелирные, меховые изделия и пр.). Следствием понижения спроса на торговые помещения является увеличение доли вакантных площадей в общем объеме предложения. Под влиянием кризисных тенденций создаются предпосылки к тому, что пустующих торговых центров будет больше, говорится в отчете аналитиков компании «Магазин магазинов» в ассоциации с CB Richard Ellis. Так в Москве в течение первых восьми месяцев 2008 года незанятых помещений в ТЦ было не более 2%. С сентября объемы свободных площадок начали расти. И к концу года выросли с 2% до 8%. к концу первого квартала 2009 года доля вакантных площадей в торговых центрах Москвы достигла значения 10%. Для сравнения, в 2007 году уровень вакантных площадей находился на невысоком уровне и варьировался от 1,5-3% в качественных торговых центрах до 5-7% в менее успешных объектах. Наибольшим спросом пользовались помещения в центре города в пределах Садового кольца. На их долю приходилось половина запросов от потенциальных арендаторов. Наименьшим спросом пользовались помещения, расположенные за пределами ТТК. Но и в условиях кризиса есть торговые центры, которые практически не испытывают проблем с заполняемостью. Доля занятых площадей в самых высококачественных торговых центрах (Европейский, МЕГА Теплый стан, МЕГА Химки) достигает 100%, так как спрос на такие помещения остается высоким, и арендные ставки в них не снижаются. Прежде всего, страдают объекты с неправильно подобранным пулом арендаторов, без маркетинговой стратегии, с низким трафиком. Все больше свободных площадей появляется в торговых центрах более низкого качества, где этот показатель достигает 15-20%. Торговые операторы отказываются от магазинов, расположенных в центрах с неудачной локацией или концепцией, даже, несмотря на снижение в них арендных ставок. По отдельным группам товаров ограниченность нового спроса приводит к тому, что и в торговых центрах со сравнительно хорошей концепцией (Спектр, Времена года, Рио Гранд) доля свободных площадей сохраняется на достаточно высоком уровне. Невысокий процент заполняемости отмечается также по некоторым новым объектам. Проекты, которые появились в этом году, были уже на завершающей стадии строительства, когда начался кризис, поэтому они были реализованы фактически в обозначенные сроки. Однако пошатнувшееся финансовое положение многих ритейлеров заставило их пересмотреть свои программы развития и арендные отношения в сторону сокращения, что в свою очередь отразилось на спросе на торговую недвижимость, отмечают специалисты девелоперской и консалтинговой компании Panorama Estate. Для отдельных вновь вводимых торговых объектов характерна высокая доля вакантных площадей (до 50-60%). Снижение заполняемости заметно в торговых центрах, рассчитанных на премиальный сегмент, и в многофункциональных объектах. В течение последних нескольких лет заполняемость петербургских торговых центров находилась на высоком уровне – 95–98%. Сегодня этот показатель, по данным АРИН, снизился до 90%, а к концу года эксперты прогнозируют его на уровне 70–85%. При этом заполняемость строящихся объектов в первом квартале 2009-го составила всего 5–10%, в отличие от прошлого года, когда она достигала 50%. По данным компании Jones Lang LaSalle, объем вакантных площадей в качественных торговых центрах (ТЦ) в крупнейших региональных городах вырос с 5% в конце 2008 года до 15% в конце I половины 2009 года. По мнению экспертов компании, этому в первую очередь способствовало завершение строительства новых ТЦ – в I полугодии в региональных городах России было введено 392 тыс. кв. м торговых площадей, из которых 112 тыс. кв. м пришлось на города-миллионики. По мнению Jones Lang LaSalle тенденция к увеличению доли свободных площадей, скорее всего, сохранится в ближайшие месяцы, так как ожидается завершение строительства и сдача в эксплуатацию большого количества торговых центров, строительство которых началось до кризиса. В последующие два года ввод новых торговых площадей будет минимальным из-за отмены и переноса сроков сдачи большого количества объектов на начальных этапах строительства, что, в свою очередь, ограничит дальнейший рост доли вакантных площадей в регионах, заполняемость торговых площадей увеличится. Эксперты Jones Lang LaSalle отмечают также отдельные позитивные изменения на рынке. Эксперты уже видят на рынке торговой недвижимости признаки стабилизации: возросла активность арендаторов, замедлилось снижение арендных ставок. На рынке растет и предложение, но рост происходит по инерции за счет объектов, которые находятся в зрелой фазе. Ритейлеры, сумевшие вовремя среагировать на ситуацию и финансовое состояние которых остается стабильным, по-прежнему развиваются, в том числе и в региональных городах. Рынок розничной торговли России остается привлекательным для крупных операторов, так как потребление россиян сохраняется на высоком уровне. При этом низкий объем потребительского кредитования оставляет потенциал для роста потребления в будущем, когда данные вопросы будут решены. Для зарубежных торговых операторов даже в условиях кризиса Россия остается приоритетным крупным рынком с большим потенциалом роста. Целый ряд компаний (Metro AG, Real, Carrefour, H&M, NIKE) продолжает активную реализацию своих программ экспансии на российский рынок Небольшие ритейлеры, для которых обычно устанавливались самые высокие плата за вход и арендная ставка, сейчас получили хорошую возможность открыть свой магазин в ТЦ или в торговом коридоре, что им было не доступно до кризиса. Кроме того, новые ритейлеры могут получить скидки на аренду площадей в новых ТЦ на первые два года. По данным компании AC Nielsen, к началу 2 полугодия 2009 года ситуация с потребительским спросом начинает постепенно стабилизироваться - индекс потребительской уверенности впервые с начала кризиса вырос на 7 б.п. в мае (с 75 в марте до 82). Тем не менее, россияне пока продолжают экономить на покупках. Количество респондентов, считающих нецелесообразным совершение крупных покупок в ближайшие 12 месяцев, выросло с 73% в марте до 78% в мае. Эксперты рынка торговой недвижимости отмечают, что спрос на аренду помещений со стороны ритейлеров начал постепенно восстанавливаться во II кв. 2009 года. Самыми активными арендаторами в этот период стали операторы, работающие в сегментах одежды и косметики. В связи с тем, что примерно 43% арендаторов торговых галерей ТЦ представлены розничными операторами одежды и еще 7% - ритейлерами товаров для здоровья и красоты, ожидается, что спрос на помещения в торговых галереях останется относительно стабильным. Специалисты Jones Lang LaSalle /JLL/ полагают, что уже в 2011 г можно ожидать заметного снижения объема вакантных площадей в Москве, в регионах объем вакантных площадей заметно уменьшится в 2012 г. Арендные ставки Эксперты компании «Blackwood» отмечают, что в 1 полугодии 2009 года предложение торговых площадей значительно превышало количество потенциальных арендаторов. За счет этого происходила коррекция арендных ставок на торговые площади в сторону их понижения. Торговые центры самостоятельно устанавливают арендные ставки для арендаторов, разрабатывая гибкую ценовую политику и формируя специальные предложения для отдельных групп арендаторов. Необходимо отметить, что, как правило, для якорных арендаторов ставки ниже в 2-3 раза, чем для обычных арендаторов. Величина арендных ставок зависит от нескольких причин: · успешность торгового центра · территориальное расположение · поток посетителей · размер и отделка помещения · размер витрин · парковка · тип арендатора · брендовость арендатора · размер арендуемой площади · специализации (групп продаваемых товаров) Ставки за отдельные модули в одном и том же торговом центре могут колебаться в достаточно широких пределах. Это определяется, в первую очередь, размерами арендной площади и этажом, на котором она находится, товарной группой, конфигурацией и др. Также немаловажным фактором является заглубленность торговых площадей относительно основных потоков посетителей (спрос на максимальную протяженность витрин относительно основных людских потоков). Среди главных факторов, оказывающих влияние в результате переговоров арендаторов и арендодателей, участники рынка отмечают успешность торгового центра в целом, профиль и ценовое позиционирование арендатора, его способность генерировать покупательские потоки и т.д. В 2007 году – 1 полугодии 2008 года повсеместно наблюдался существенный рост ставок на качественные торговые площади. Так в Москве за 2007 год средняя базовая арендная ставка на качественные торговые площади выросла на 14,6% и на конец года составила 2050 $/кв.м/год. Самый бурный рост пришелся на 2 полугодие 2007 года, это вызвано выходом на рынок нескольких торговых центров класса «люкс» («Времена года», Lotte Plaza), произошел рост максимальных арендных ставок, что в свою очередь повлияло на рост средней арендной ставки. Также по итогам 2007 года эксперты отмечали рост арендных ставок для якорных арендаторов. Это было связано с усилением их конкуренции на рынке, в этот период появляется все больше торговых операторов, способных выступать в качестве якорных арендаторов в торговых центрах. Диаграмма № 6 |

||

|

Последнее изменение этой страницы: 2018-05-10; просмотров: 411. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |