Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

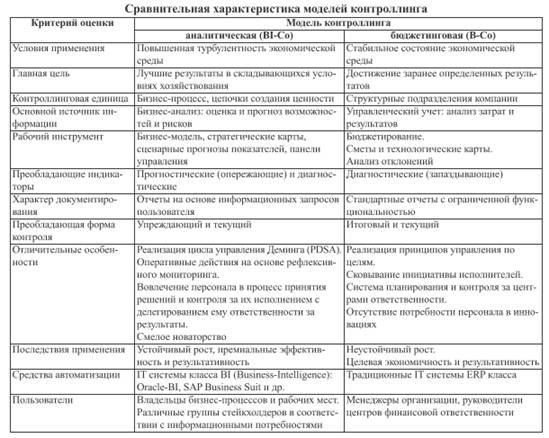

Использование инструментов бизнес-анализа в контроллинге.Упреждающие реакции на изменения экономической среды в виде адаптации к ним ключевых бизнес-процессов, рационализация цепочек формирования ценности, взвешенный подход к хозяйственному риску – требования современной бизнес-модели. Увеличение продаж, обеспечивающее вусловиях экономического подъема рост прибыли и приращение стоимости акционерного капитала, в условиях волатильности среды может обернуться их разрушением. Поэтому со стороны контролирующих бизнес собственников и его топ-менеджеров очевиден повышенный интерес к контроллингу, целью которого является информационно-аналитическое и методическое сопровождение процессов управления [6]. Достижение премиальной эффективности и результативности становится возможным лишь на основе скоординированных упреждающих действий основных агентов бизнеса: стратегии развития компании должны дополняться управленческой гибкостью, основанной на рефлексии; финансовые отчеты и бизнес-планы – бизнес-моделями и скользящими прогнозами. Выбор конкретной модели контроллинга, традиционной (основанной на бюджетировании и управленческом учете) или аналитической (использующей инструменты BI) – определяется рядом факторов. Среди них: – масштабы бизнеса и цели бенифициаров компании; – состояние рынка, на котором работает организация; – уровень зрелости бизнеса компании и профессионализм ее менеджмента и персонала; – склонность стейкхолдеров к инновациям. Бюджетинговые модели дают удовлетворительные результаты в «зрелых» бизнесах приустойчивом характере внешней среды, что предполагает применение системы технологических карт (Routings), регламентов бизнес-процессов и смет структурных подразделений, выступающих в виде основных контроллинговых единиц (Master controlling areas, MCA).  Однако в условиях растущей турбулентности экономической среды традиционный механизм соизмерения затрат и результатов требует качественного изменения. Необходимым становится применение сценарного прогнозирования состояния и развития бизнес- процессов, оценка вероятности возникновения в процессных цепочках создания стоимости «узких мест» [12]. В результате, в качестве MCA выступают как внутренние, так и внешние бизнес-процессы, оказывающие влияние на эффективность и результативность бизнеса (см. таблицу). Разделяя точку зрения доктора Х-Г. Кемпера, автор определяет бизнес-анализ как метод поддержки принятия управленческих решений с использованием IT-систем на основе мониторинга и прогнозирования эффективности и результативности компании [13]. Таким образом, BI представляет собой единство технической поддержки формирования полезной информации о состоянии рынка и бизнеса, и генерирования на основе этой информации знаний, с последующим их использо- ванием для разработки бизнес-моделей на основе идентификации критических факторов создания успеха для производства дополнительной стоимос- ти. Знания становятся основой совершенствования или разработки новых бизнес-моделей, и (или) рег- ламентов бизнес-процесса, принятия и реализации гибких управленческих действий, основанных на предвидении (рис. 1).

Повышение роли знаний, возможность их коммерциализации в современной экономике вызывает необходимость качественного переосмысления задач контроллинга. В орбиту его интересов включаются не только операционная и финансовая, но и инвестиционно-инновационная деятельность организации, успешное осуществление которой предполагает применение новых форм организации информационно-аналитических процессов в организации, соответствующих открытой инновационной бизнес-модели [8, 14, 15]. Контроллинговая подсистема управления включает: − во-первых, оценку и обобщение новых учетно-аналитических методик преобразованияразрозненных данных о состоянии экономической среды и бизнес-процессов в полезную для выработки управленческих действий информацию, выбор наиболее адекватных состоянию бизнеса вариантов их комбинаций; − во-вторых, механизм преобразования информации в знания в целях их последующего использования для совершенствования систем организации ведения бизнеса на основе применения процессных и организационных инноваций; − в-третьих, обеспечение координации действий различных структурных подразделений, бизнес-процессов и бизнес-единиц в пределах и за пределами компании. Каждая фаза цикла управления (идентификации целей и формирования видения бизнеса, планирования и организации их достижения, мониторинга и анализа состояния, контроля и обоснования корректирующих действий) должна иметь: − непротиворечивую систему оценки результативности и эффективности с установленным перечнем и целевыми значениями ключевых показателей (KPI's); − триггеры для контролируемых показателей для определения характера и формы вмешательства в ход реализации бизнеса со стороны менеджмента и его собственников. Контроллинг – результат синергии перечисленных функционалов, обеспечивающих стейкхолдеров компании информацией, носящей характер знаний, и обеспечивающих их эффективную диффузию в хозяйственную практику планирования и контроля [3]. Практическое применение модели BI-Со повышает прогнозируемость и устойчивость результатов бизнеса за счет его гибкой навигации, что отвечает интересам групп заинтересованных лиц. Основными элементами аналитической модели контроллинга, по мнению автора, являются: − архитектура формирования информационных баз данных на основе OLAP-приложений; − система аналитических показателей (паспорта показателей: алгоритмы расчета, формы и периодичность представления) и механизмы визуализации; − диагностические и прогностические модели оценки эффективности и результативности бизнес-процессов и их цепочек, платежеспособности и инвестиционной привлекательности компании [4]. Контроллинг призван обеспечить баланс достижения двух основных целей бизнеса: – стратегической – формирование премиальной результативности и конкурентоспособности компании; – оперативной – обеспечение целевой продуктивности и экономичности бизнес-процессов и их цепочек. Любой перекос в приоритетах и действиях, осуществляемых в целях их достижения, приводитк нарушению динамического равновесия бизнеса, что противоречит интересам его стейкхолдеров. Методической основой для принятия решений в контроллинге становятся модели управления эффективностью (Performance Management Model, PMM) и результативностью деятельности на основе реализации принципов управления стоимостью (Value Based Model, VBM). При использовании аналитической модели контроллинга процедуры манипулирования с бюджетом, не приносящие стоимости для собственников компании и столь любимые менеджментом в структурах с административной иерархией, замещаются идентификаци- ей, прогнозированием и мониторингом ключевых факторов успеха (Key Factors Success, KFS’s) иключевых факторов создания стоимости (Key Value Drivers, KVD’s). Именно они и отражающие их реализацию (эффективность) показатели (Key Performance Indicators, KPI’s), а не заранее утвержденные сметы расходов внутрихозяйственных подразделений, должны быть представлены в планово- отчетных формах, структурируемых по рыночным сегментам, процессам и операциям. Применение информационно-аналитических баз данных позволяет шире применять в управленческой практике приемы бенчмаркинга, проводимого по процессам и операциям, проводить диагностику ключевых факторов успеха и создания стоимости. В условиях реализации стейкхолдерского подхода основными действующими фигурами формирования устойчивого тренда экономического роста и развития бизнеса, наряду с менеджментом, рассматриваются клиенты и персонал компании. Поэтому в качестве итогового показателя эффективности бизнеса целесообразно использовать индекс рентабельности инвестированного в бизнес (бизнес-процесс) капитала с учетом сопряженного с получением прибыли риска RAROC, а его результативности – прирост добавленной рыночной стоимости компании MVA. Лояльность и рост платежеспособности клиентов, компетентность персонала и менеджеров – главные драйверы создания (сохранения) стоимости во времени. Таким образом, критерием результативности выступает позитивная динамика добавленной рыночной стоимости компании (MVA (t + 1) / MVA (t) ≥ MVA (t) / MVA (t – 1)).

|

||

|

Последнее изменение этой страницы: 2018-05-30; просмотров: 373. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |