Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Розрахункові види валютних курсів.Для оцінювання темпів економічного розвитку використовують декілька розрахункових видів валютних курсів. 1. Номінальний валютний курс. Це - курс між двома валютами, тобто відносна ціна двох валют (пропозиція їхнього обміну однієї на іншу). Наприклад, номінальний валютний курс долара до фунта дорівнює 2,00 дол./ 1 фунт.Визначення номінального валютного курсу збігається із загальним визначенням самого валютного курсу і встановлюється на валютному ринку. Він використовується у валютних контрактах і є найпростішим і базовим визначенням валютного курсу. 2. Реальний валютний курс. Це - номінальний валютний курс, скоригований на відносний рівень цін у своїй країні і в тій країні, до валюти якої котирується національна валюта. Реальний валютний курс є порівнянням купівельної спроможності двох валют. Його розраховують за формулою:

Індекс реального валютного курсу показує його зміну з поправкою на темп інфляції в обох країнах. Якщо темп інфляції у своїй країні вищий від зарубіжного, то реальний валютний курс буде вищим від номінального. 3. Номінальний ефективний валютний курс. Його розраховують як співвідношення між національною валютою і валютами інших країн, зваженим відповідно частки цих країн у валютних операціях даної країни. Він виражається формулою

Номінальний ефективний валютний курс показує усереднену динаміку руху курсу національної валюти щодо декількох валют, а також відображає зміну рівнів цін у кожній з країн. 4. Реальний ефективний валютний курс. Це номінальний ефективний валютний курс, скоригований на зміну рівня цін або інших показників витрат виробництва, який показує динаміку реального валютного курсу даної країни до валют країн - основних торговельних партнерів.  Він виражається формулою

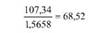

Індекс вважається головним показником, який характеризує узагальнену динаміку курсів основних валют і на його основі прогнозуються тенденції їх розвитку. Якщо S e/r національної валюти підвищується, то експорт стає дорожчим, його розміри скорочуються, а імпорт дешевшає, і розміри його зростають, тобто конкурентні позиції країни на світовому ринку погіршуються. Отже, є показником, що характеризує конкурентоспроможність країни на світовому ринку. 76. Крос-курс та тристоронній арбітраж. Обмінні курси валют, маючи різне числове вираження, взаємопов'язані і становлять сукупність цін, взаємопов'язаних тристороннім арбітражем. Арбітраж - це операція обміну двох валют через третю з метою отримання прибутку, використовуючи різницю між обмінним курсом і крос-курсом. Він називається тристороннім, оскільки до нього залучені три валюти. Крос-курсом називається курс обміну двох валют (А і В) через третю валюту (С). Визначення крос-курсу відбувається шляхом конвертації валюти "А" спочатку у валюту С, а потім - валюти С у валютуВ. (A/C)*(C/B)=A/B Наприклад, потрібно обміняти американські долари на українські гривні. Припустимо, що обмінний банківський курс долара - 5,4 грн за 1 долар. Але можна обміняти долари на гривні через іншу валюту, наприклад, через євро. Якщо курс долара в євро - 0,9658 євро за 1 дол., а 1 євро обмінюється на 5,88 грн, то за таких обмінних курсів крос-курс долара дорівнюватиме [5,88/1] х [0,9658/1] = 5,67 грн за 1 дол. Таким чином, при обміні доларів на гривні через євро ми отримаємо за 1 долар не 5,4, а 5,67 гривень. Якби обмінний курс перевищував крос-курс, то арбітражер отримав би прибуток, купуючи за крос-курсом і продаючи за обмінним. Дії арбітражерів створюють додаткову пропозицію одних валют і додатковий попит на інші валюти. Конкуренція між арбітражерами призводить до того, що прибуток від арбітражу настільки малий, що практично обмінний курс і крос-курси рівні. Водночас тристоронній арбітраж створює механізм, котрий зрівнює попит і пропозицію на валюту на всіх валютних ринках. Внаслідок цього експорт завжди підвищує вартість валюти країни при вимірі її у валютах інших країн, а імпорт знижує вартість валюти незалежно від того, в яку країну йде експорт і з якої країни надходить імпорт. Крос-курси валют є вторинним показником. їх розраховують через основні курси валют відносно долара. Існують три способи розрахунку крос-курсів з урахуванням того, чи прямим чи непрямим є котирування валют до долара . 1 спосіб: розрахунок крос-курсу для валют із прямим котируванням до долара США (долар є базою котирування для обох валют). Для розрахунку крос-курсу слід розділити курс валюти, що виступає в крос-курсі валютою котирування, на курс валюти, що в крос-курсі є базою котирування. Наприклад, потрібно знайти крос-курс канадського долара і японської єни (CAD/JPV). Котирування канадського долара до долара США (USD/CAD) дорівнює 1,5658, а канадського долара до єни (USD/JPV) - 107,34. Крос-курс CAD/JPV буде:

2 2спосіб: розрахунок крос-курсу для валют із прямим та непрямим котируванням до долара США, де долар є базою котирування для однієї з валют. Для розрахунку крос-курсу слід помножити доларові курси цих валют. Наприклад, потрібно знайти крос-курс фунта стерлінгів до української гривні (GBP/UAH). Курс GBP/USD =1,5890 (непряме котирування), курс USD/UAH=5,4250 (пряме котирування). Крос-курс GBP/UAH =1,5890x5,4250=8,6203. 3 спосіб: розрахунок крос-курсу для валют із непрямим котируванням до долара США, де долар є валютою котирування для обох валют. Для розрахунку крос-курсу необхідно розділити курс базової валюти на курс валюти котирування. Наприклад, потрібно визначити крос-курс фунта стерлінгів до австралійського долара (GBP/AUD). Курс GBP/USD =1,5820, курс AUD/USD =0,7596.

Найчастіше розраховують такі крос-курси: фунт стерлінгів до японської єни, євро до японської єни, євро до швейцарського франка. Ринок крос-курсів в Україні представлений кількома валютами: фунт стерлінгів до гривні, російський рубль до гривні, євро до гривні. Визначення крос-курсів інших валют не здійснюється, тому що торговельні контракти в основному укладаються у доларах США

77. Фіксовані валютні курси.Режим фіксованих валютних курсів - це система, за якої валютний курс фіксується, а його зміни під впливом коливання попиту і пропозиції усуваються проведенням державою стабілізаційних заходів. Класичною формою фіксованих курсів є валютна система "золотого стандарту", коли кожна країна встановлює золотий зміст своєї грошової одиниці. Валютні курси при цьому представляють фіксоване співвідношення золотого вмісту валют.Фіксований валютний курс може фіксуватися різними способами: 1. Фіксація курсу національної валюти (до курсу найбільш значущих валют міжнародних розрахунків). Наприклад, до долара США фіксують курс багато країн Латинської Америки, Африки. 2. Використання валюти інших країн в якості законного платіжного засобу. Так, більшість республік колишнього СРСР в 1992 - 1994 pp. використовували російський рубль як законний платіжний засіб. 3. Фіксація курсу національної валюти до валют інших країн - головних торговельних партнерів. Наприклад,. Бутан - до індійської рупії, Намібія, Свазіленд - до південноафриканського ранду. 4. Фіксація курсу національної валюти до колективних валютних одиниць, наприклад, до СДР (Лівія, М'янма. Сейшсльські Острови). До переваг фіксованих валютних курсів слід віднести те, шо коли курс стабільний, то він забезпечує компаніям надійну основу для планування та ціноутворення; обмежує внутрішню грошово-кредитну політику; позитивно впливає на недостатньо розвинуті фінансові ринки і фінансові інструменти. Недоліки фіксованих валютних курсів: § якщо йому не довіряють, то він може піддатись спекулятивним діянням, які в подальшому можуть зумовити відмову він фіксованого курсу; § не існує надійного способу визначити, чи є вибраний курс оптимальним та стабільним; § фіксований курс передбачає, щоб центральний банк був готовий до проведення валютних інтервенцій з метою його підтримки. У цілому система фіксованого валютного курсу дозволяє вирішувати тільки короткотермінові проблеми, пов'язані насамперед з високим рівнем інфляції та нестабільністю національної валюти. У довготерміновому періоді такий валютний режим неприйнятний, тому що розбіжності в темпах зростання продуктивності виробництва не знаходять адекватного відображення в змінах відносних цін і розподілі ресурсів між різними групами товарів і послуг, внаслідок чого накопичуються диспропорції в структурі народного господарства. У країнах з ринковою економікою і високим рівнем доходу, як правило, діють ринкові (плаваючі) валютні курси. 79. Попит і пропозиція на іноземну валюту.Попит на іноземну валюту виникає внаслідок необхідності купівлі товарів і послуг за кордоном. Попит на валюту будь-якої країни на валютному ринку свідчить саме про те, що існує попит іноземців на товари і послуги цієї країни. Величина попиту на валюти залежить від ціни на пропонований товар. Зі зниженням ціни на товар дедалі більше покупців забажають і зможуть його купити. Покупцям, які бажають придбати іноземний товар, потрібна буде валюта країни - продавця товару в обмін на національну валюту за ціну, шо склалася на ринку, тобто за обмінним курсом. Попит на валюту продавця товару залежатиме від ціни валюти (валютного курсу). Пропозиція валюти з боку країни-продавця виникає, в свою чергу, внаслідок необхідності купівлі товарів (тобто попиту на товар) у країни-покупця її товарів. Іншими словами, взаємний попит на дві (і більше) валюти і їх пропозиція виникають внаслідок торговельних операцій між двома (і більше) країнами. Зниження курсу валюти будь-якої країни приводить до здешевлення для іноземців товарів та послуг цієї країни і підвищення попиту на них. Зростаючий попит на товари тягне за собою збільшення попиту на валюту цієї країни. У ринковій економіці ціна валюти коливається під впливом попиту і пропозиції. Якщо обмінний курс надто високий, пропозиція валюти перевищить попит на неї і ціна валюти знизиться. Якщо ж ціна надто мала, попит на валюту перевищить пропозицію і курс підвищиться. Внаслідок таких коливань складається ціна рівноваги валюти або ринкова ціна. Ринкова ціна - це обмінний курс, за якого пропозиція валюти, на валютному ринку дорівнює попиту на неї. 78. Гнучкі та компромісні валютні курси. Гнучкі або вільно плаваючі валютні курси - режим, за якого курси обміну валют визначаються безперешкодною грою попиту і пропозиції. Ринок валют урівноважується за допомогою цінового, тобто курсового механізму. Перевагою ринкових валютних курсів с те, що вони внаслідок вільного коливання попиту на валюту і її пропозиції автоматично коригуються таким чином, що в кінцевому підсумку усуваються незбалансовані платежі; у спекулянтів немає можливості отримувати прибуток за рахунок центрального банку; у центральному банку немає потреби здійснювати валютні інтервенції. До недоліків можна віднести те, що ринки не завжди працюють з ідеальною ефективністю і тому існує ризик, що валютний курс перебуватиме протягом тривалого часу на необумовленому економічними прогнозами рівні; невизначеність майбутнього валютного курсу може створити труднощі для компанії у сфері планування та ціноутворення; свобода проведення незалежної внутрішньої грошово-кредитної політики може бути порушена (наприклад, якщо уряд не має засобів протидіяти зниженню валютного курсу, він може приводити інфляційну, бюджетну та грошово-кредитну політику). Компромісні валютні курси - це режим, за яким поєднуються елементи фіксування і вільного плавання валютних курсів, а регулювання валютного ринку лише частково здійснюється рухом самих валютних курсів. Це може бути: § підтримування фіксованого курсу шляхом незначних змін в економіці, а у випадку їх недостатності - шляхом девальвації валюти і встановлення нового офіційного фіксованого курсу; § регульоване плавання валют, коли офіційні органи змінюють валютний курс поступово, поки не буде досягнуто нового паритету. Це може бути: а) "ковзне прив'язування" - щоденна девальвація національної валюти на заздалегідь заплановану й оголошену величину; б) "повзуче прив'язування" - зниження валютного курсу зі заздалегідь оголошеною періодичністю на значну величину; в) "брудне плавання" - щоденна девальвація на заздалегідь не оголошену величину. Разом з цим уряд вживає заходів щодо пристосування економіки до нової ситуації. Коли пропозиція не відповідає попиту при заданому офіційному курсі, то валютою торгують нелегально за обмінним курсом чорного ринку. Офшорний обмінний курс відноситься до неофіційної ціни регульованих валют, операції за якими здійснюються в офшорних зонах. Вибір режиму валютних курсів залежить від того, яку мету переслідує економічна політика. В ситуації, коли основною метою ставиться досягнення повної зайнятості, а інфляції особливого значення не надається, перевага може бути віддана плаваючим валютним курсам. Коли ж ставиться за мету уникнути інфляції, переважними є фіксовані валютні курси. По суті, проблема порівняльних переваг ФВК і ПВК значною мірою зводиться до проблеми оптимального поєднання безробіття та інфляції. 80. Залежність цін від зміни валютного курсу. Розуміння суті валютних курсів і видів їх котирування дозволяє порівнювати експортну ціну товару з ціною внутрішнього ринку і тим самим з'ясувати, наскільки вигідний продаж того чи іншого товару чи послуги на певному іноземному ринку. Припустимо, що українська фірма виготовляє товар X, котрий на національному ринку коштує 21,6 грн, і хоче дізнатися про експортні можливості цього товару на німецькому і англійському ринках. Для цього фінансовий менеджер дізнається в банку про обмінні курси української, німецької та англійської валюти в доларах. Обмінні курси такі: 1,6 дол. за 1 фунт стерлінгів - у вигляді зворотного котирування і за 1 дол. - 5,5 грн, 0,9658 евро за 1 дол. у вигляді прямого котирування. За таких обмінних курсів фірма отримає від продажу товару доход у 3,93 дол. (21,6 : 5,5 = 3,93 дол.). Щоб отримати доход від продажу товару на суму 3,93 дол., він повинен бути проданий на німецькому ринку за 3,8 евро (3,93 * 0,9658 = 3,8), а на англійському - за 2,46 фунта (3,93 х 1/1,6 = 2,46). Після того як визначені ціни, які забезпечують доход від продажу товару на іноземних ринках не нижче від доходу на національному ринку, фірма повинна виявити реальні експортні можливості товару на цих ринках. Зміна валютних курсів, тобто знецінення або подорожчання валют, призводить до зміни цін на експортовані й імпортовані товари. Так, у нашому прикладі підвищення курсу гривні по відношенню до долара з 5,5 грн до 5,2 грн за 1 дол. призводить до подорожчання товару української фірми на німецькому ринку до 4,0 євро (21,6 : 5,2 = 4,15 дол - це доход від продажу на національному ринку; ціна товару на німецькому ринку, яка забезпечує доход від продажу в розмірі 4,15 дол., дорівнюватиме 4,15 х 0,9658 = 4,0 євро). Загальний висновок такий. Зниження ціни національної валюти знижує ціни національних товарів, які виражені в іноземній валюті (товари для іноземців здешевлюються). Це сприяє зростанню експорту, який стає більше конкурентоспроможним. Одночасно ціни на іноземні товари, що виражені в національній валюті., підвищуються, і імпорт їх скорочується. Підвищення курсу національної валюти удорожчує національні товари, ціни на які виражаються в іноземній валюті (товари для іноземців удорожчують-ся). їх експорт знижується і стає менше конкурентоспроможним. Одночасно ціни на іноземні товари, які виражаються в національній валюті, знижуються, і імпорт їх зростає.

81. Чинники, що впливають на валютний курс.Чим більші витрати виробництва і ціни в країні (нижча продуктивність праці) порівняно зі світовими, тим більше зростає імпорт порівняно з експортом, шо призводить до знецінення національної валюти, і навпаки. Цей чинник отримав назву "паритет купівельної спроможності" (ПКС) валют. На світових ринках валюти зіставляються за інтернаціональною вартістю певної кількості товарів і послуг, які представляються тією чи іншою грошовою одиницею. В ході міжнародних і світогосподарських відносин встановлюється таке співвідношення обох валют, за якого певна сума грошей може бути обмінена на однаковий за складом і обсягом "ринковим кошиком" товарів і послуг в обох країнах. Це й буде паритет купівельної спроможності валют, тобто такий рівень обмінного курсу двох валют, котрий урівнює купівельну спроможність кожної з них за інших рівних обставин1. Тому реальний валютний курс визначається як номінальний, наприклад гривні до долара, помножений на відношення рівнів цін у США н Україні. Зростання національного доходу країни, що призводить до збільшення попиту на імпортні товари, породжує попит на валюту країни-імпортера і тенденцію до знецінення національної валюти. А зростання експорту, пов'язане зі зростанням національного доходу в іншій країні, породжує тенденцію до підвищення курсу національної валюти країни-експортера. У сфері обігу до чинників, які визначають довгочасні тенденції руху валютного курсу, відноситься інфляція, її темпи порівняно з темпами знецінення провідних валют. Виші темпи національної інфляції, за рівних інших умов, призводять до зниження валютного курсу певної країни стосовно до країн, шо мають відносно невисокі темпи знецінення грошей. У випадку інфляції зміна валютного курсу чисто номінальна, на відміну від реальної зміни продуктивності праці. Якщо в першому випадку впливати на валютний курс у бік його підвищення можна за допомогою монетарної політики (скорочення емісії грошей, підвищення ставки позичкового відсотка тошо), то в другому —засобами, спрямованими на підвищення продуктивності праці до рівня, шо забезпечує конкурентоспроможність на світовому ринку. Одним з чинників, що визначають рух валютних курсів, є відносний рівень реальних відсоткових ставок, тобто номінальних відсоткових ставок з поправкою на величину інфляції. Відносний рівень реальних відсоткових ставок регулює потоки капіталів між країнами. Збільшення відсоткових ставок робить країну привабливою для вкладання фінансових коштів, внаслідок чого збільшується пропозиція іноземної валюти і попит на національну валюту. Низькі відсоткові ставки обмежують або викликають відплив капіталу, внаслідок чого збільшується попит на іноземну валюту. Відповідно поводить себе і валютний курс.. Впливає на валютний курс і стан платіжного балансу країни. Як правило, пасив балансу погіршує становище на світовому ринку тієї чи іншої валюти, оскільки при цьому попит на іноземну валюту перевищує її пропозицію, актив - поліпшує, оскільки пропозиція іноземної валюти перевищує на неї попит. 82. Прогнозування валютного курсу. Одним з напрямів валютної політики є прогнозування валютного курсу, яке здійснюють банки, фірми, ТНК. Метою прогнозування є поліпшення страхування валютних ризиків і підвищення ефективності рішень у галузі міжнародного фінансового менеджменту. Прогнозування дає можливість зробити правильний вибір щодо валюти ціни і валюти платежу у зовнішньоторговельних контрактах; валюти міжнародного кредиту та платежу; валюти, в якій ведеться рахунок корпорацій в банку; грошової одиниці, в якій деномінуються закордонні капіталовкладення компанії або закордонні активи банку. Прогнозні оцінки використовують валютні дилери, брокери, тобто професійні валютні спекулянти, що грають на різниці курсів валют. Зрушення валютних курсів спричинюється різноманітними чинниками. Враховуючи ці чинники, можна отримати уявлення про напрям змін валютних курсів. Прогнозування- це не точна наука, прогнози не можна вважати достатньо надійними. Однак загальне розуміння того, які економічні сили впливають на формування валютних курсів, дозволяє інвесторам своєчасно реагувати на очікувані зміни майбутньої їх динаміки. При цьому потрібно враховувати і ті чинники, котрими керуються уряди, втручаючись у ситуацію на валютних ринках. Результат офіційних інтервенцій на валютному ринку залежить від реакції спекулянтів. Якщо останні переконані, що центральний банк мас можливість стабілізувати той чи інший валютний курс, то вони сприятимуть підтримці курсу цієї валюти. Якщо спекулянти вважають, що спроби підтримати курс слабкої валюти не досягнуть мети, то спекуляція проти цієї валюти посилиться. Основні дані, котрі впливають на очікування майбутньої динаміки валютного курсу і на підставі яких можна будувати передбачення про тенденції змін валютних курсів: § паритет купівельної спроможності валют (ПКС); § відмінності в темпах інфляції; § відносний рівень реальних відсоткових ставок; § спред між офіційним і ринковим курсом; § стан платіжного балансу країни; § стан економіки і валютна політика;§ політична обстановка.Відносний стан грошових мас різних країн виливає на валютні курси. На міжнародному ринку, як і на національному, вартість валюти тим менша, чим більше її знаходиться в обігу. 83. . Сутність валютних відносин.Валюта обслуговує такий масштабний сектор економіки, як зовнішньоекономічні відносини. На и основі функціонує валютний ринок, що є елементом грошового ринку, формуються такі високоефективні регулятивні інструменти, як валютний курс, платіжний баланс, золотовалютні резерви тощо. Валюта обслуговує функціонування світової економіки та інтеграцію до неї національних економік окремих країн.Валюта – це будь-які грошові кошти, формування та використання яких прямо чи опосередковано пов'язане із зовнішньоекономічними відносинами. Валютні відносини – це сукупність економічних відносин, що виникають у процесі кредитно-грошових і розрахунково-кредитних відносин у міжнародній сфері. їх функціонування передбачає такі компоненти. Залежно від економічного призначення валютних платежів у валютних відносинах можна виокремити такі складові: – міжнародні розрахунки за зовнішньоторговельними операціями; – одержання і погашення різних видів міжнародних позичок; – переміщення валюти при здійсненні зовнішніх інвестицій; – переміщення валюти при наданні економічної і технічної допомоги; – операції з купівлі-продажу валюти на внутрішньому і зовнішньому валютних ринках. Розвиток валютних відносин можливий за наявності особливого ринку, на якому можна вільно купувати або продавати валюту. Такий ринок називається валютним. Національна валюта виражена в грошах, що емітуються національною банківською системою. Для України це будуть кошти, номіновані в гривні, для Росії – в рублях, для ФРН – у євро тощо. Іноземна валюта виражена в грошах, що емітуються банківськими системами інших країн. Для України це – кошти, номіновані в усіх національних грошових одиницях крім гривні. Колективна валюта виражена в особливих міжнародних грошових одиницях, що емітуються міжнародними фінансово-кредитними установами і функціонують за міждержавними угодами. 84. Сутність валютної політики. Важливим інструментом розширення світогосподарських зв'язків є валютна політика, тобто сукупність економічних, правових та організаційних заходів та форм, які використовують державні, центральні банківські та фінансові установи, міжнародні валютно-кредитні організації у сфері валютних відносин. Валютна політика з юридичної точки зору визначається валютним законодавством, яке включає сукупність правових норм щодо регулювання порядку здійснення операцій з валютними цінностями в країні та за її межами, а також валютними угодами між державами з валютних проблем (двосторонніми та багатосторонніми). Основним елементом валютної політики є валютне регулювання. Система валютного регулювання - це регламентація режиму здійснення валютних операцій, міжнародних розрахунків, визначення загальних принципів валютного регулювання, повноважень державних органів і функцій банків та інших кредитно-фінансових установ в регулювання валютних операцій, прав і обов'язків суб'єктів валютних відносин, порядок здійснення валютного контролю, відповідальність за порушення валютного законодавства. Валютне регулювання здійснюється на міждержавному, регіональному та національному рівнях. Необхідність валютного регулювання на міждержавному та регіональному рівнях обумовлена процесами інтеграції та транснаціоналізації, розвитком міжнародних економічних відносин, становленням світогосподарського поділу праці. Міждержавне та регіональне валютне регулювання орієнтоване на координацію валютно-фінансової політики окремих держав і економічних інтеграційних об'єднань, на розроблення ними загальних заходів щодо подолання валютних криз, спільних підходів до вироблення валютної політики. Скоординоване міждержавне та регіональне валютне регулювання дозволяє знизити ступінь автономності національної економічної політики та збільшити взаємозалежність валютних сфер діяльності різних національних економік. Валютне регулювання на національному рівні приймає до уваги вимоги МВФ та регіональних об'єднань, у які входять окремі держави. Його стратегія і тактика фіксується у нормативно-правових та методичних документах. Системи національного валютного регулювання, як правило, визначають суб'єктів валютного регулювання порядку здійснення операцій з валютними цінностями, статус валюти та обмінний валютний курс, повноваження державних органів і функції банківської системи у сфері валютного регулювання і валютного контролю. Національні системи валютного регулювання поділяють усіх учасників валютних відносин на: а) резидентів, якими є усі інституціональні одиниці, які постійно знаходяться на території даної країни, незалежно від їхнього громадянства або належності капіталу та б) нерезидентів, якими є усі інституціональні одиниці, які постійно знаходяться на території іноземних держав, навіть якшо вони є філіями інституціональних одиниць даної країни.

85. Варіанти валютної політики. Кожна країна вибирає і здійснює певну валютну політику: управління курсом своєї валюти, операціями з іншими країнами. Знання основних можливостей регулювання валютних проблем особливо необхідне фінансовим менеджерам при проведенні валютних операцій в тій чи іншій ситуації. Теоретично можна виділити п'ять основних варіантів валютної політики: і. Фінансування загального платіжного дефіциту без зміни валютного курсу.Жорсткий валютний контроль. Плаваючі валютні курси. Постійно фіксовані валютні курси. Компроміс валютних курсів. Кожний варіант являє собою спосіб вирішення валютних проблем як реакцію на дефіцит платіжного балансу і падіння курсу національної валюти. Перший варіант передбачає умови, за яких країна має можливість фінансувати дефіцит свого платіжного балансу, залишаючи валютний курс незмінним, за рахунок валютних резервів і грошових зобов'язань по відношенню до інших країн. Такими умовами є: а) дефіцит платіжного балансу має тимчасовий характер; б) країна має достатні валютні резерви; в) стійкість валютного курсу в довгостроковому плані; без істотних корекцій загальноекономічної політики для його підтримки. Якщо ці умови відсутні, то підтримка валютного курсу за допомогою тимчасових фінансових заходів малоефективна і дорого коштує. Другий варіант - жорсткий валютний контроль - передбачає обмеження імпорту товарів і послуг, вивозу капіталу за кордон, закордонного туризму і т. ін. Вважається, що застосування першого варіанту валютної політики обмежене, другого - практично неприйнятне, оскільки економічні і соціальні витрати жорсткого валютного контролю надто великі. Відтак в якості реальних звичайно розглядаються три варіанти: фіксовані валютні курси, гнучкі або плаваючі валютні курси та компромісні валютні курси. Отже, можливі три варіанта валютної політики: в країні може діяти механізм постійно фіксованих (твердих) валютних курсів; ❖ можна допустити вільне плавання валютних курсів, без втручання держави; ♦ можна прийняти компромісне рішення: а) при політиці фіксованих курсів час від часу проводити значні девальвації або ревальвації чи б) проводити політику керованого плавання. Кожна з названих систем валютних курсів має свої як позитивні, так і негативні якості. Але ці достоїнства і недоліки не можна напрямки прив'язати до будь-яких умов і будь-якої країни. Не можна назвати валютну політику, яка була б найкращою одночасно для всіх країн і для всіх часів. Відтак проблема вибору оптимального варіанту валютної політики може розглядатися лише в контексті історичної практики в галузі валютних відносин, яка розкриває залежність змін валютної політики від конкретного стану світової економіки і соціально-економічної ситуації в даній країні. Історичний досвід розкриває конкретні умови і передумови проведення тієї чи іншої валютної політики. Такий підхід дозволяє зрозуміти сучасні проблеми валютних відносин, конкретно-історично оцінити позитивні і негативні якості, доцільність і можливість тієї чи іншої валютної політики в даній країні і в конкретній ситуації.

86. Вибір валютної політики. У сфері сучасних валютних відносин борються дві тенденції. З одного боку - прагнення до більш тісного безперервного погодження економічної політики, колективного контролю під егідою МВФ за макроекономічними показниками розвитку національних економік для досягнення стабільності і "передбаченості" валютних курсів. Таке прагнення існує об'єктивно як реакція на зростаючу взаємозалежність економіки країн світу, породжену процесами інтернаціоналізації та інтеграції виробництва і капіталу. З іншого боку - прагнення захиститись від зовнішнього втручання (головним чином МВФ та США) у внутріекономічний розвиток, зберегти самостійний курс в галузі національної економічної політики, не допустити ущемлення суверенітету. Проблему вибору валютної політики ми розглядаємо під кутом зору порівняльних переваг і недоліків тієї чи іншої валютної політики в різних ситуаціях. Спочатку порівняємо системи фіксованих і плаваючих курсів. За деякими параметрами і за визначених умов фіксовані валютні курси (ФВК) мають перевагу перед плаваючими або гнучкими курсами. ФВК зменшують ризик і невизначеність міжнародних торгівельних та фінансових угод, але вони не усувають впливу змін попиту і пропозиції на валютний курс. Відтак для підтримання паритету держава повинна мати можливість впливати на співвідношення попиту і пропозиції валюти. Перевагою гнучких (плаваючих) валютних курсів є те, що вони внаслідок вільного коливання попиту і пропозиції на валюту, автоматично коригуються таким чином, що в кінцевому підсумку відбувається вирівнювання дебету і кредиту платіжного балансу (усунення незбалансованості платежів). Водночас використання плаваючих курсів породжує більшу, ніж при ФВК, невизначеність і ризик як торгівельної, так і інвестиційної діяльності. Важливим аспектом проблеми вибору валютної політики є визначення взаємозв'язку того чи іншого валютного режиму з інфляцією і безробіттям, станом економіки та бюджетною, грошово-кредитною і податковою політикою, що проводиться урядом.При режимі ФВК необхідність підтримувати курс стримує інфляцію. Перехід до плаваючих валютних курсів найчастіше призводить до інфляційної політики, оскільки в цьому випадку нема стримуючого чинника надмірної емісії грошей. Вибір режиму валютних курсів залежить від того, яку мету переслідує економічна політика. В ситуації, коли основною метою стає досягнення повної зайнятості, а інфляції особливого значення не надається, перевага може бути віддана плаваючим валютним курсам. Тоді ж, коли ставиться мета уникнути інфляції, переважатимуть фіксовані валютні курси. По суті, проблема порівняльних переваг ПВК у значній мірі зводиться до проблеми оптимального сполучення безробіття та інфляції. 87. Міжнародні розрахунки. Міжнародні розрахунки є системою організації і регулювання платежів за грошовими вимогами та зобов'язаннями, які виникають при здійсненні зовнішньоекономічної діяльності між державами, фірмами, підприємствами і громадянами на території різних країн. Міжнародні розрахунки охоплюють зовнішню торгівлю товарами і послугами, а також некомерційні операції, кредити і рух капіталу між державами. Більша частина всіх міжнародних розрахунків здійснюється в процесі опосередкування міжнародних торгових угод. Основні суб'єкти міжнародних розрахунків: експортери, імпортери й банки, що їх обслуговують. Вони вступають у певні відносини між собою з приводу руху товаросупроводжувальних документів і поточного оформлення платежів. При цьому провідна роль у міжнародних розрахунках належить банкам. У сучасних умовах банки виступають не тільки в ролі посередників між експортерами та імпортерами. Вони виконують функції кредиторів, що фінансують зовнішньоторгові угоди, функції контролю, виступають також у ролі гарантів (залежно від умов платежу). Банки можуть висувати вимоги до умов розрахунку і форм платежу, які експортери та імпортери зобов'язані брати до уваги. Рівень впливу банків у міжнародних розрахунках залежить від низки факторів: масштабів зовнішньоекономічних зв'язків країни, участі фірм і підприємств у зовнішньоекономічній діяльності, купівельної спроможності валюти, спеціалізації банків, їх фінансового становища і ділової репутації. Великий вплив на здійснення міжнародних розрахунків має також загальний рівень розвитку кредитно-банківської системи та її інститутів в країні і регіонах країни. В зв'язку з цим систему міжнародних розрахунків можна розглядати як відносно самостійну, яка має свої особливості, а саме: по-перше, міжнародні розрахунки регулюються не тільки національними нормативними і законодавчими актами, а й міжнародними законами, банківськими правилами і звичаями; по-друге, міжнародні розрахунки здійснюються в різних валютах, тому на їх ефективність впливає динаміка валютних курсів, а також участь тієї чи іншої країни в міжнародних розрахунках можливе тільки на основі конвертованої валюти; по-третє, в країнах з частково конвертованою валютою держава використовує певні валютні обмеження. Валютні обмеження є інструментами законодавчої або адміністративної заборони, засобом лімітування і регламентації операцій резидентів і нерезидентів з валютою й іншими валютними цінностями. Звичайно валютні обмеження спричинюють негативні наслідки. Вони звужують можливості і підвищують витрати валютного обміну та платежів за зовнішньоторговельними угодами, однак вони об'єктивно необхідні. Це пов'язано насамперед з нестачею валюти, наявністю зовнішньої заборгованості, погіршенням платіжного балансу. Валютні обмеження у такій ситуації вводяться з метою концентрації валютних цінностей в руках держави, вирівнювання платіжного балансу, підтримання валютного курсу валюти своєї країни.Валютні обмеження здійснюються різними способами: блокуванням виручки експортерів від продажу товарів у певній країні; повного або часткового обов'язкового продажу валютної виручки експортерами центральному банку або іншим уповноваженим банкам; забороною оплати імпорту деяких товарів іноземною валютою; регулюванням строків платежів по експорту та імпорту та ін. 88. Основні форми міжнародних розрахунків: акредитив та інкасо. Акредитив- це доручення однієї кредитної установи іншій здійснити оплату товарно-транспортних документів за рахунок зарезервованих коштів. Ця форма найбільш складна і затратна. Акредитивом може бути зобов'язання банку, видане ним за дорученням клієнта-імпортера, здійснити платіж на користь експортера або забезпечити його платіж іншим банкам у межах визначених сум та обумовленого терміну проти документів, наведених у акредитиві. У розрахунках за зовнішньоторгівельними операціями використовують документарні акредитиви, платежі за якими здійснюються після подання до банку комерційних документів: рахунку фактури, транспортних і страхових документів, сертифікатів тощо.Акредитив для імпортера передбачає:- високу комісію; - використання банківського кредиту; - іммобілізацію та розпилення його капіталу - відкриття акредитиву до отримання і реалізації товарів. Акредитив для експортера означає: - зобов'язання банку оплатити;- надійність розрахунків і гарантію своєчасної оплати товарів, тому що це здійснює банк;- швидкість отримання платежу;- отримання дозволу імпортера на переказ валюти в країну експортера при виставлені акредитиву в іноземній валюті. Акредитиви поділяються на:- безвідкличний(дає бенефіціару високий ступінь впевненості, що його поставки або послуги будуть оплачені, щойно він виконає умови акредитива, який у випадку, коли пред'явлені всі документи і дотримані всі його умови, складає тверде зобов'язання платежу банка-емітента); - відкличний (у будь-який час може бути змінений або анульований банком-емітентом навіть без попереднього повідомлення бенефіціара). Використання інкасо регулюється "Уніфікованими правилами з інкасо", розробленими Міжнародною торговельною палатою. Розрізняють чисте та документарне інкасо. Чисте інкасо здійснюється на основі чеків, платіжних розписок та інших видів документів, що використовуються для одержання платежу. Документарне інкасо - це інкасо фінансових документів, що супроводжуються комерційними документами, або інкасо тільки комерційних документів. За схемою організації інкасової операції експортер та імпортер укладають угоду, в якій визначаються банки, уповноважені здійснювати розрахунки. Потім експортер здійснює відвантаження товару і одержує транспортні документи. Далі експортер готує необхідні документи (рахунки, фінансові документи тощо) і разом з інкасовим дорученням передає своєму банку. Банк-ремітент, якому доручено здійснення інкасо, після перевірки наданих документів відправляє їх разом з дорученням банку-кореспонденту країни імпортера. Інкасуючий банк після одержання інкасового доручення та інших документів подає їх імпортеру (платнику) для перевірки та одержання платежу. Банк країни імпортера надсилає повідомлення платнику про одержання інкасового доручення та прохання здійснити платіж. Документи видаються платнику проти платежу. Банк імпортера одержує платіж від імпортера. Інкасуючий банк переводить відповідну суму банку-ремі-тенту. Банк-ремітент після одержання переводу зараховує суму виручки на рахунок експортера. Недоліками використання інкасової форми розрахунків можуть бути досить тривалий період до моменту одержання платежу та ризик, пов'язаний з відмовою від платежу, а також неврегульованість деяких питань валютного законодавства в окремих країнах. 89. Платіжний баланс.Узагальнене оцінювання економічного стану країни, ефективності її світогосподарських зв'язків здійснюється на підставі платіжного балансу. Функціонально платіжний баланс відіграє роль макроекономічної моделі, яка систематично відображає економічні операції, здійснені між національною економікою та економіками інших країн світу: Така модель складається з метою розроблення та запровадження обґрунтованої курсової та зовнішньоекономічної політики країни, аналізу і прогнозу стану товарного та фінансового ринків, двосторонніх та багатосторонніх зіставлень, наукових досліджень тощо. За формою складання платіжний баланс - це статистичний звіт, у якому в систематизованому вигляді наведені сумарні дані про зовнішньоекономічні операції резидентів даної країни з резидентами інших країн (нерезидентами) за певний період.Економічна операція вважається зовнішньоекономічною, якщо вона здійснюється між економікою певної країни і економікою решти світу. Зовнішньоекономічні операції поділяються на:§ операції з товарами, послугами, доходами, які відображають передачу реальних ресурсів;§ операції із зовнішніми фінансовими активами та зобов'язаннями, які виникають у процесі створення або ліквідації зовнішнього фінансового активу чи зобов'язання та/або при переході права власності на існуючий зовнішній фінансовий актив і зобов'язання.Визначення резидента (нерезидента) не відрізняється від прийнятого в системі національних рахунків.. Платіжний баланс грунтується на принципах бухгалтерського обліку: кожна економічна операція мас подвійний запис - за кредитом однієї статті та дебетом іншої. Статті кредиту - плюсові статті (+) - відображають операції "експортного типу", за якими країна отримує, "заробляє" іноземну валюту. Статті дебету - мінусові статті (-) - відображають операції "імпортного типу", за котрими іноземна валюта витрачається. Кредит показує приплив іноземної валюти, тобто її пропозицію, дебет - витрачання іноземної валюти, тобто попит на неї. Основні компоненти платіжного балансу групуються за двома рахунками: рахунком поточних операцій і рахунком операцій з капіталом і фінансовими інструментами. На практиці для зручності обліку платіжний баланс складається з таких розділів:• торговельний баланс, тобто співвідношення між вивозом і ввозом товарів;• баланс послуг і некомерційних платежів (баланс "невидимих" операцій);• баланс руху капіталів і кредитів.Торговельний баланс — це співвідношення вартості експорту й імпорту. Оскільки значна частина зовнішньої торгівлі здійснюється в кредит, є розбіжності між показниками торгівлі, платежів і надходжень, що фактично здійснені за відповідний період.Економічний зміст активу або дефіциту торговельного балансу щодо конкретної країни залежить від її становища в світовому господарстві, характеру її зв'язків з партнерами і загальної економічної політики.Країнам, які відстають від лідерів за рівнем економічного розвитку, активний торговельний баланс необхідний як джерело валютних засобів для оплати міжнародних зобов'язань за іншими статтями платіжного балансу.Баланс послуг і некомерційних платежів. Він містить платежі та надходження з транспортних перевезень, страхування, електронного, телекосмічного та інших видів зв'язку, міжнародного туризму, обміну науково-технічним і виробничим досвідом, експортних послуг, утримання дипломатичних, торговельних та інших представництв за кордоном, передачі інформації, культурних та наукових обмінів, різних комісійних зборів, реклами, організації виставок, ярмарків і та ін. 90. Поточні та капітальні трансферти. Капітальними трансфертами є невідплатні односторонні платежі органів управління, які не призводять до виникнення або погашення фінансових вимог. Вони передбачені на придбання капітальних активів, компенсації втрат, пов’язаних з пошкодженням основного капіталу, або збільшення капіталу отримувачів. Капітальними трансфертами вважаються невідплатні, безповоротні платежі, які мають одноразовий і нерегулярний характер як для донора, так і для отримувача (бенефіціара). Кошти, що виділяються з державного бюджету як капітальні трансферти, мають цільове призначення. апітальні трансферти не призначені для запобігання збитковості та не мають поточного характеру. Вони мають цільове призначення та одноразовий і нерегулярний характер, передбачені на придбання капітальних активів, компенсацію втрат, пов’язаних з пошкодженням основного капіталу, або збільшення капіталу отримувачів. Поточні трансферти — це односторонні перекази державних і приватних одиниць у країну і з неї. Трансферти, одержані резидентами від нерезидентів, відображаються в кредиті, а трансферти, надані нерезидентам, — у дебеті платіжного балансу. До трансфертів належать: сплата податків на дохід та власність; штрафи та санкції; пенсії, що виплачуються громадянам країни, які проживають за кордоном, приватні подарунки тощо. У структурі трансфертів виділяють міжурядові та приватні трансферти. 93. Сутність світової валютної системи (СВС) та її еволюція.Світова валютна система пройшла кілька етапів розвитку. В залежності від того, який саме актив визнавався резервним, розрізняють золотомонетний стандарт, золотодевізний стандарт і девізний стандарт. На початку XX століття золотомонетний стандарт перестав відповідати масштабам господарських зв'язків через обмежену кількість золота, недостатню гнучкість валютної системи, стихійне регулювання її і невтручання держави в сферу валютних відносин. Тому після першої світової війни золотомонетний стандарт був замінений золотодевізним стандартом, що було підтверджено угодою на Генуезькій конференції в 1922р. Суть цього стандарту полягає в тому що поряд з золотом функції світових грошей почали виконувати валюти окремих провідних країн світу. Він діяв протягом 1922-1976 pp. Остання стадія, за розрахунками країн-учасниць, розпочнеться не пізніше 1 січня 2002 року. її результатом буде випуск в готівковий обіг євро у вигляді банкнот і монет. Заміна екю на євро відбудеться за курсом 1:1, тобто курс євро до інших валют країн-членів буде відповідати їх курсу до екю. Реалізація завдань третьої стадії буде означати утвердження якісно нового рівня валютно-фінансової інтеграції країн ЄС. 91.Балансування статей платіжного балансу.Рахунок поточних операцій і рахунок операцій з капіталом і фі-нансовими інструментами, за винятком короткострокового капіталута резервних активів, разом становлять базисний баланс, а операції зрезервними активами — баланс офіційних розрахунків. Платіжний баланс завжди перебуває в рівновазі. Однак під час аналізу платіжного балансу використовуються такі терміни, як «ак-тивний (надлишковий)» або «пасивний (дефіцитний)» платіжнийбаланс. Активним платіжний баланс є у випадку зростаннявалютних запасів центрального банку. Це відбувається при переви-щенні надходжень над платежами, які відображаються в рахунку по-точних операцій і рахунку операцій з капіталом. Пасивний (дефіцит-ний) платіжний баланс є в тому разі, коли рахунок поточних операційі рахунок операцій з капіталом разом мають дефіцит. Для того щоб платіжний баланс країни перебував у стані рівно-ваги, мають виконуватися три умови: -основна умова балансу — це нульове сальдо, тобто рівність де-бетової і кредитової -- -сторін балансу; -повна зайнятість у країні; -відсутність серйозних обмежень щодо міжнародних операцій. Друга частина платіжного балансу — «Рахунок операцій з капіта-лом і фінансовими інструментами» — також показує співвідношенняпопиту на іноземну валюту і її пропозицію. Приплив капіталів збіль-шує надходження іноземної валюти, відплив — зменшення іноземноївалюти. Л. Вальрас сформу лював закон збалансованості ринків товарів і послуг, капіталу тощо, міжна-родні розрахунки з операцій на яких відображаються в узагальнено-му вигляді в платіжних балансах усіх країн. Суть правила Вальраса полягає в тому, що коли один з ринків(наприклад, товарний) вийшов з рівноваги, тобто імпорт більший/менший експорту або дорівнює йому, то другий ринок (рух капіталу)повинен компенсувати відсутність рівноваги на першому ринку. Формулюється правило Вальраса так: вартість імпорту країнидорівнює сумі експорту і чистих зарубіжних продажів активів і від-сотків з них: IM = X + NA + NR <- это уравение (1) де IM — імпорт; Х — експорт; NA (net assets) — чисті продажі активів (різниця вартості активів,проданих іноземцям і куплених у них); NR (net interests) — чисті платежі відсотків (різниця вартості від-сотків на вкладений капітал, отриманих з-за кордону і виплаченихіноземцям). Продажі активів у будь-якій формі (права власності, цінні папе-ри, золото тощо) означають приплив капіталу в країну, купівля — від-плив. Чим більший приплив капіталу в країну сьогодні, тим вищимибудуть платежі відсотків із залученого капіталу в майбутньому, тобтонижчий розмір отримуваних чистих відсотків (NR) у майбутньому.Перетворюючи рівняння (1), отримаємо: IM - X - NR = NA , это уравнение – (2) де ліва сторона — поточний баланс (баланс товарів і послуг плюс чистівиплати відсотків на капітал), а права — баланс операцій з капіталом. За правилом Вальраса, ці сторони повинні бути рівні з протилеж-ним знаком. Для врегулювання незбалансованості платіжного балансу з по-точних операцій і руху капіталів використовуються офіційні резерви(official reserves — іноземна валюта, золото) центрального банку кра-їни (OR): IM - X - NR = NR + OR . это уравнение - (3) Усі три складові частини платіжного балансу — рахунки поточ-них операцій, операцій з капіталом і офіційні резерви — повинні всумі становити нуль. Якщо офіційних резервів не вистачає для по-криття дефіциту платіжного балансу, то він повинен бути покритийза рахунок закордонних кредитів (позик).В економічній теорії визначено п'ять можливих досягнень рівно-ваги платіжного балансу:1.Фінансування загального платіжного дефіциту без зміни ва-лютного курсу.2.Жорсткий валютний контроль.3.Плаваючі валютні курси.4.Постійно фіксовані валютні курси.5.Компроміс валютних курсів. 92. Конвертованість національної валюти.Валютний ринок реагує на стан платіжного балансу зміною курсу валюти. Звичайно після офіційного повідомлення про зростаючий дефіцит поточного балансу відбувається падіння курсу національної валюти, оскільки, з одного боку, збільшується пропозиція національної валюти за кордоном і зменшується попит на неї, а з іншого - відбувається збільшення попиту на іноземну валюту в даній країні. Однак можуть бути ситуації, за яких дефіцит торговельного балансу і балансу поточних операцій супроводжується підвищенням курсу національної валюти. Основною причиною подорожчання долара було відносне підвищення відсоткових ставок, викликане дефіцитом федерального бюджету. Згадаймо, що курс валюти залежить від відсоткових ставок. Якщо в країні підвищуються реальні відсоткові ставки, тобто номінальні відсоткові ставки за вирахуванням темпів інфляції, порівняно з іншими країнами, то створюються сприятливі умови для іноземних інвестицій і як наслідок збільшується попит на національну валюту цієї країни, призначену для капіталовкладень, що призводить до зростання її вартості. І навпаки, відносно низькі відсоткові ставки викликають зниження попиту на національну валюту і тенденцію до падіння її курсу. Позики держави для фінансування дефіциту свого бюджету збільшували попит на гроші, що сприяло зростанню відсоткових ставок. Внаслідок підвищення реальних відсоткових ставок США стали привабливими для інвестиційної діяльності іноземців. Попит на долари, призначені для капітальних вкладень, збільшився, сприяючи зростанню його вартості. Відносно низький рівень інфляції підтримував високий попит іноземних інвесторів на долари, тому що нижча інфляція означає вищу реальну норму прибутку на інвестиції. Подорожчання валюти скорочує експорт і збільшує імпорт, тобто є основою дефіциту торговельного балансу. Зростання курсу долара означало, що валюта інших країн обходилась американцям дешевше, а долари коштували дорожче для іноземців. Внаслідок цього іноземні товари стали для американців дешевшими і це збільшило імпорт, а американські товари для іноземців подорожчали, і це призвело до падіння експорту. І нарешті, дефіцит торговельного балансу США збільшувався через різке скорочення американського експорту в найменш розвинуті країни. Це відбувалося з двох причин. Перша: "криза заборгованості" змусила найменш розвинуті країни скорочувати свій імпорт. Друга: багато з найменш розвинутих країн девальвували (тобто державними декретами знизили валютний курс) свої валюти. В Україні проблеми, пов'язані з дефіцитом платіжного балансу і курсом гривні, багато в чому такі самі, як і в групі економічно відсталих країн. Відплив капіталу з України, відсутність відповідних умов для того, щоб іноземні інвестори активно вкладали капітал в економіку України, недостатність резервів іноземної валюти, яка спонукає вмикати друкарський верстат і призводить, з одного боку, до зростаючої інфляції і знецінення грошей, а з іншого - вкрай утруднює вирішення завдання зміцнення національмої валюти і скорочення зовнішнього боргу без залучення коштів міжнародних фінансових організацій і позик від урядів розвинутих країн. Однак умови і форми сприяння ліквідації дефіциту платіжного балансу, стримування інфляції і падіння курсу національної валюти, яку застосовує МВФ до країн з ринковою економікою, не можуть дати очікуваного ефекту без істотного їх коригування відповідно до конкретних умова України.

94 Золотий та золотодевізний стандарт.Перша світова валютна система - Паризька валютна система. Вона була юридично оформлена міжнародною угодою на конференції в Парижі в 1867 р., яка визнавала золото єдиною формою світових грошей. Основою валютної системи виступав золотомонетний (золотий) стандарт. Відповідно до золотого вмісту валют установлювались і їхні золоті паритети (співвідношення грошових одиниць різних країн за їхнім золотим вмістом). Тобто за системою "золотого стандарту" всі національні валюти мали фіксований золотий вміст. Наприклад, один англійський фунт стерлінгів з 1821 р. мав золотий вміст, який дорівнював 7,322385 г золота, одна німецька марка - 0,385422 г золота (з 1873 р.). Валютний курс визначався відношенням золотого вмісту валют. У нашому випадку - 1 : 20,3. Золотомонетний стандарт базувався на безпосередньому зв'язку із золотом. За цією системою: -валюти вільно конвертувалися в золото; -зливки золота мали можливість вільно обмінюватися на монети; -золото вільно експортувалося, імпортувалося та продавалося на міжнародних ринках, тобто ринки золота та валютні ринки були взаємозалежними; -усі країни підтримували жорстке співвідношення між своїми запасами золота та кількістю грошей в обігу. Друга світова валютна система юридично оформлена в 1922 р. міждержавною умовою Генуезької міжнародної економічної конференції. В її основу було покладено золотодевізний (золотовалютний) стандарт, що базувався на золоті та провідних валютах, які конвертувалися в золото. До характерних рис функціонування Генуезької валютної системи належали такі: -основою системи виступали золото та девізи (іноземні валюти). На золотодевізному стандарті базувалися грошові системи 30 країн. За міжнародні платіжно-резервні засоби почали використовуватися національні кредитні гроші. Але в міжвоєнний період статус резервної валюти не був офіційно закріплений за жодною валютою; -золоті паритети були збережені. Конверсія валют у золото почала здійснюватися не лише безпосередньо, а й опосередковано, через іноземні валюти; -валютні курси вільно коливалися; -валютне регулювання здійснювалось у формі міжнародних конференцій, нарад. 95. Бреттон-Вудська валютна система.Основними елементами Бреттон-Вудської валютної системи були: 96. Ямайська валютна система.Контури нової валютної системи, що функціонує і розвивається у світовій економіці й нині, визначила нарада представників країн—членів МВФ, що відбулася в м. Кінгстон (Ямайка) і січні 1976 р. Кінгстонська угода поклала початок утворенню Ямайської валютної системи. Ця система набрала сили після ратифікацій угоди державам и-учасниця ми з квітня 1978 р. Визначальні принципи Ямайської валютної системи є такими: 1. Кінгстонською угодою проголошено повну демонетизацію золота у сфері валютних відносин. Скасовано офіційний золотий паритет, офіційну ціну на золото та фіксацію масштабу цін (золотого вмісту) національних грошових одиниць, знято будь-які обмеження у його приватному використанні. МВФ припинив публікацію даних про золотий вміст окремих валют. Унаслідок цих дій золото перетворилося на звичайний товар, ціна якого в паперових (кредитних) грошах визначається на ринку відповідно до попиту та пропозиції 2. Кінгстонська угода поставила за мету перетворити спецу альні права запозичення на головний резервний актив і міжнародник засіб розрахунків та платежу. Система "золото—долар-національна валюта", на основі якої функціонувала Бреттон* Вудська угода, трансформувалася в нову систему: "СПЗ — національна валюта ". У цій структурі СПЗ здобули статус альтернативи не лише золоту, а й долару як міжнародним грошам. 3. Важливим принципом Ямайської системи є запровадження плаваючих валютних курсів національних грошових одиниць. Плаваючі валютні курси надають гнучкості валютним відносинам, створюють можливості для ефективної реакції валютної системи на постійні зміни співвідношень вартості національних валют. 4. Ямайська валютна система розвивається за принципом пол і центризму, з одного боку, вона підпорядкована централізованим' регулятивним діям (відповідно до Статуту М ВФ), з іншого — має досить розвинуту мережу автономних (регіональних) валютних структур (угруповань). Слід зазначити, що формування відповідних інституційних структур та принципів функціонування Ямайської валютної системи ще не завершено. Вони постійно коригуються, доповнюються відповідно до змін у міжнародних економічних відносинах. 100. Світова фінансова система: поняття, учасники, фінансова глобалізація та міжнародна фінансова інтеграція.Глобальна фінансова система (Світова фінансова система, Global financial system, GFS) — фінансова система, що складається з інститутів і регуляторів, які діють на міжнародному рівні, на відміну від тих, які діють на національному або регіональному рівні. Основними гравцями Глобальної фінансової системи є міжнародні інститути, такі як Міжнародний валютний фонд і Банк міжнародних розрахунків, національні агентства і відомства, наприклад, центральні банки і міністерства фінансів, приватні установи, що діють у глобальному масштабі, наприклад, банки і хедж-фонди, і регіональні установах, наприклад, у Єврозоні. Світова фінансова система охоплює три типи фінансових ринків: фондовий, валютний та товарно-сировинний. Фондовий ринок оперує цінними паперами: акціями, векселями, депозитними сертифікатами, облігаціями, чеками. Значна частка фінансових операцій на товарно-сировинному ринку відбувається з нафтою, золотом, цукром, зерном. На валютному ринку виконуються операції зі світовими валютами — доларом США (USD), євро (EUR), британським фунтом (GBP), швейцарським франком (CHF) і японською єною (JPY) тощо. У світовій фінансовій системі діють три основні групи учасників: -банки й транснаціональні компанії; -міжнародні портфельні інвестори (пенсійні, страхові, інвестиційні фонди); -міжнародні офіційні позичальники (урядові й муніципальні органи, міжнародні та регіональні організації) Глобалізація світового фінансового простору є однією з складових частин глобалізації економіки. Неконтрольовані перетоки капіталу викликають порушення рівноваги платіжних балансів країн і зумовлюють істотні коливання валютних курсів. В останні роки недоліки та реформи GFS є предметом гарячих дискусій 97.Міжнародні фінансові потоки.У світовому господарстві постійно відбувається переливання грошового капіталу з однієї країн |

||

|

Последнее изменение этой страницы: 2018-05-30; просмотров: 394. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |