Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Номинальная и реальная ставка процента. Фактор риска в процентных ставкахДо настоящего момента в нашем исследовании природы процента и величины процентной ставки мы абстрагировались от изменения общего уровня цен в экономике. И это понятно, так как микроэкономика имеет дело, прежде всего, с изменением относительных цен на рынках товаров и рынках факторов производства. Но при исследовании ставки процента абстрагироваться от инфляции можно лишь до известных пределов. В данном случае речь идет о необходимости различать номинальную и реальную ставку процента. Номинальная ставка процента- это текущая рыночная ставка, не учитывающая уровень инфляции. 268 Глава 12 Реальная ставка процента- это номинальная ставка за вычетом ожидаемых (предполагаемых) темпов инфляции. Например, номинальная годовая ставка процента составляет 9%, ожидаемый темп инфляции 5% в год, реальная ставка процента составит (9 - 5)=4%. Различие между номинальной и реальной процентной ставкой приобретает смысл только в условиях инфляции (повышения общего уровня цен) или дефляции (снижения общего уровня цен). Американский экономист Ирвинг Фишер выдвинул гипотезу относительно связи между номинальной и реальной ставкой. Она получила название эффект Фишера,который означает следующее: номинальная ставка процента изменяется так, чтобы реальная ставка оставалась неизменной. В математическом виде эффект Фишера принимает вид формулы: (' = г +П\ где i - номинальная ставка процента, г- реальная ставка процента, 71°-ожидаемый темп инфляции (в процентах). Так, например, если ожидаемый темп инфляции составляет 1% в год, то и номинальная ставка вырастет на 1% за тот же период, следовательно, реальная ставка останется без изменений. Таким образом, понять процесс принятия инвестиционных решений невозможно, игнорируя различие между номинальной и реальной ставкой процента. Простой пример: если Вы намерены предоставить ссуду на год в условиях инфляционной экономики, то какую номинальную ставку процента Вы установите? Если темп прироста уровня цен составляет, например, 10% в год, то, установив номинальную ставку процента 10% годовых но ссуде в 1000 долл., Вы через год получите 1100 долл. Но их реальная покупательная способность будет не той, что год назад. Ваш номинальный прирост дохода в 100 долл. будет «съеден» 10%-й инфляцией. Различие между номинальной и реальной ставкой процента важно для понимания того, как заключаются контракты в экономике с нестабильным общим уровнем цен (инфляцией или дефляцией).  После разграничения понятий номинальной и реальной ставок можно еще раз вернуться к вопросу о том, почему процентные ставки положительны, точнее, почему реальные процентные ставки положительны. Вспомним о том, что большинство людей имеет положительное временное предпочтение. Это значит, что кредитор, предоставляя кому-то денежные ресурсы, жертвуя настоящим во имя будущего, потребует за это вознаграждения, причем оно должно быть реальным, с точки зрения покупательной способности денег. «Нулевой или отрицательный денежный процент, - отмечает М.Блауг, - почти невозможно сохранять в течение сколько-нибудь длительного времени, если Рынок капитала 269 деньги так или иначе не будут обесцениваться... Реальная норма процента теоретически может быть и нулевой, но отрицательной она не может быть никогда. Потребление товаров можно отодвигать на будущее, но отодвигать его в прошлое нельзя... Если бы реальная норма процента была отрицательной, люди стремились бы превращать будущие блага в сегодняшние, а это возможно лишь в той мере, в какой можно сократить накопленный запас товаров. Таким образом, отрицательный реальный процент неизбежно породил бы неограниченный текущий спрос на скоропортящиеся товары, и в результате реальный процент вновь вернулся бы к пулю».1 Таким образом, само различие между номинальными и реальными переменными порождено инфляционными или дефляционными процессами в экономике. До сих пор, говоря о ставке процента, мы говорили о некой единой ставке. На самом деле существует множество различных ставок процента на рынке заемных средств, на рынке ценных бумаг, на рынке недвижимости и т. д. Да и каждый из нас по своему опыту знает, что ставки процента в Сбербанке и коммерческих банках могут отличаться. Причин здесь несколько, но одна из самых важных- это степень рискакапиталовложений. Сам риск в рыночном хозяйстве связан с неопределенностью как имманентной чертой рыночного процесса (см. гл. 8, § 1). Вы рискуете, предоставляя ссуду малоизвестной фирме или отдельному лицу, чье финансовое положение не досконально известно. Вы рискуете в принципе, откладывая возможность сегодняшнего распоряжения денежными ресурсами (ведь в будущем могут измениться и политический климат в стране, и налоговое законодательство и, вообще, как уже подчеркивалось, человек не вечен). Поэтому, чем выше риск при предоставлении ссуды, тем выше должна быть ставка процента. Это станет яснее после анализа, в частности, рынка ценных бумаг (см. гл. 21), где надежность и доходность ценных бумаг всегда находятся в обратно пропорциональной зависимости. В связи с этим ставки процента по рисковым и безрисковым активам будут различными. Безрисковые активы- это активы, обеспечивающие денежные поступления в заранее обусловленном размере. Например, в США - это казначейские векселя. Вообще, во многих странах с развитой рыночной экономикой государственные ценные бумаги в наибольшей степени соответствуют понятию безрискового актива, но и доход по ним колеблется в пределах 4-8% годовых. Рисковые активы- это активы, денежные поступления от которых весьма неопределенны и часто зависят от случая. Типичный пример из недав-1 Блауг М. Экономическая мысль в ретроспективе. М., 1994. С. 497. 270 Глава 12 ней российской экономической истории - афера с обязательствами пресловутой фирмы «МММ», по которым обещалась фантастическая доходность. Следующая причина различий в ставках процента - это срок, на который выдаютсяссуды. При прочих равных условиях, краткосрочные ссуды предоставляются под более низкий процент, нежели долгосрочные. Важным фактором различий в ставках процента является и степень монополизации рынка заемных средств.Нам уже известно, что монополист обладает определенной властью над рыночной ценой. В данном случае такой своеобразной ценой является ставка процента. И чем выше степень монополизации на рынке ссудных капиталов, тем, при прочих равных условиях, будет выше ставка процента. Для чего необходимо знание различных ставок процента экономическому субъекту, принимающему решение на рынке капитала? Для того, чтобы при осуществлении инвестиционных проектов с низкой степенью риска сравнивать ожидаемые доходы со ставкой процента по безрисковым активам. В свою очередь, осуществление высокорисковых инвестиционных проектов требует сравнения ожидаемых доходов с процентной ставкой по соответствующим активам со значительной степенью риска. Конкретный механизм таких сравнений и будет рассмотрен в следующем параграфе. § 6. Дисконтирование н принятие инвестиционных решений Итак, как мы отметили в предыдущем параграфе, рыночная ставка процента играет важную роль при принятии инвестиционных решений. Предприниматель всегда сравнивает ожидаемый уровень дохода на капитал (в процентном выражении) с текущей рыночной ставкой процента по ссудам. Сами по себе инвестиции нельзя считать высоко- или низкодоходными, если не принимать во внимание ставку процента. Например, намереваясь вложить в какое-либо дело 1 млн. долл. и получить через год доход на эти инвестиции в размере 200 тыс, долл., вы можете счесть этот проект эффективным, ведь будут возвращены не только вложенные средства, но и получен доход, т. е. уровень доходности составит: 200 000 долл. /1 000 000 долл. х 100% - 20% Однако при рыночной ставке процента 25% такой проект нельзя считать рентабельным: вы упустили возможность предоставить ссуду какому-либо хозяйствующему агенту и получить 250 тыс. долл. годового дохода. Общее правило таково: инвестиции следует осуществлять, если ожидаемый уровень дохода от них не ниже или равен рыночной ставке процента по ссудам. Этот пример лишний раз доказывает альтернативность экономических решений в рыночном хозяйстве, необходимость постоянного сопостав- Рынок капитала 271 ления различных вариантов и выбор оптимального из них. Таким образом, процент выполняет важнейшую задачу эффективного распределения ресурсов в рыночном хозяйстве, выбор наиболее доходного из возможных инвестиционных проектов. Сравнение уровня дохода на инвестиции с процентной ставкой - это один из способов обоснования эффективности инвестиционных проектов. При этом важно учитывать различие номинальной и реальной ставки при сравнении ожидаемого уровня дохода капиталовложений и ставки процента: сравнение целесообразно проводить с реальной, а не номинальной ставкой. Уточним теперь нашу процедуру сравнения ожидаемой доходности инвестиций и ставки процента: сравнивать необходимо с учетом фактора риска капиталовложений. Если пред полагаемый инвестиционный проект отличается низкой степенью риска, то необходимо сравнивать ожидаемую доходность со ставкой процента по безрисковым активам.1 В предыдущем анализе мы абстрагировались от того, что поток доходов, получаемый от реализации инвестиционного проекта, растянут во времени. Поэтому необходимо рассмотреть новое понятие, а именно дисконтирование. Категория дисконтирования неразрывно связана с фактором времени и той ролью, которую вообще играет время при определении категории процента. Дисконтирование(слово «дисконт» означает скидка) - это специальный прием для соизмерения текущей (сегодняшней) и будущей ценности денежных сумм.Дисконтирование можно определить и как снижение ценности отсроченных денежных поступлений. Проблема дисконтирования заключается в том, что при осуществлении инвестиционных проектов (покупке оборудования, строительстве нового завода, прокладке железной дороги и т. п.) необходимо сопоставлять величину сегодняшних затрат и будущих доходов.Попросту говоря, деньги в освоение проекта вы должны вложить сегодня, а доходы получите в будущем. Но сколько стоит 1 доллар, полученный не сегодня, а через несколько лет? На первый взгляд, вопрос может показаться странным: 1 доллар, полученный через 3 года, это и есть 1 доллар. Однако не будем забывать об альтернативности использования вашего капитала. Вкладывая деньги сегодня в строительство завода, вы упускаете возможность положить деньги на банковский счет; предоставить ссуду своему знакомому бизнесмену; купить высокодоходные ценные бумаги и т. п. 1 В современной российской экономике эта процедура осложняется инфляцией, темп которой, как показала практика, оказывается часто непредсказуемым. Ряд экономистов предлагает в качестве сравнения использовать ставку рефинансирования ЦБ России (см. гл. 20). Но есть и другие предложения, например, сравнивать с годовым темпом прироста обменного курса доллара США по отношению к рублю. 272 Глава 12 Что означает получить 100 долл. через 1 год? Это (при рыночной ставке, например, 10%) равнозначно тому, как если бы вы сегодня положили 91 долл. в банк на срочный депозит. За год там на эту сумму «набежали» бы проценты и тогда через год вы получили бы 100 долл. Итак, 91 доллар сегодня равнозначен 100 долларам, полученным через год. Или, иначе выражаясь, сегодняшняя стоимость будущих (полученных через 1 год) 100 долларов равна 91 доллару. При тех же условиях (ставка процента - 10%) 100 долл., полученные через 2 года, сегодня стоят 83 долл. Таким образом мы узнаем сегодняшнюю ценность (present value,или сокращенно PV) будущей суммы денег. Можно заметить, что дисконтирование - это процедура, обратная начислению сложных процентов, т. е. расчету будущей ценности (future value,или сокращенно FV) сегодняшней суммы денег. С такими расчетами каждый из нас хорошо знаком. Например, при той же ставке процента, т.е. 10%, можно подсчитать, сколько мы получим через год, положив на срочный депозит 1 долл. В конце 1 - г о года - это 1 , 1 долл.; в конце второго года, с учетом сложных процентов - это 1,21 долл. (1,1 + 0,1 х 1,1); в конце 3-го г о д а - э т о 1,33 долл. (1,1 + 0,1 х 1 , 1 + 0,1 х 1,21). Итак, формула для расчета будущей ценности сегодняшней суммы денег :

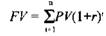

(1) где t - количество лет, r- ставка процента Формула для расчета сегодняшней ценности будущей суммы денег, позволяющая нам дисконтировать будущие доходы, такова:

(2) Для иллюстрации процесса дисконтирования приведем условный пример. Допустим, если вложить сегодня5 млн. долл. в основной капитал, то можно построить завод по производству хозяйственной посуды и в течение будущих10 лет получать ежегодно 600 тыс. долл. Выгодный ли это инвестиционный проект? Просчитаем два варианта. Ставка процента по безрисковым активам, допустим, в первом случае составляет 2%. Ее мы и берем в качестве ставки дисконтирования, или нормы дисконта.Во втором варианте ставка дисконтирования составляет 4%. Через десять лет при первом варианте мы получим 6 млн. как сумму потока ежегодных доходов по 600 тыс. долл. Каждая из этих «порций» доходов будет получена в будущем, т. е. через 1 год, затем через 2 года и т. д. в течение 10 лет. Необходимо сравнить сегодняшние затраты (обозначим их Рынок капитала 273 латинской буквой С) в 5 млн. долл. и дисконтированную величину потока будущих доходов, определяемую по формуле (2). Далее необходимо сравнить две величины: С и PV, т. е. 5 млн. долл., которые нужно вложить сегодня, и дисконтированную величину, т. е. 5,34 млн. долл. (первый вариант, при ставке дисконтирования 2%). Поскольку С < PV, или 5 < 5,34, то при такой ставке процента проект может быть осуществлен. Но во втором случае, т. е. при ставке процента 4%, ценность наших будущих доходов составит сегодня лишь 4,8 млн. долл. Следовательно, С > PV, или 5 > 4,8 и такой проект неэффективен; целесообразнее найти альтернативные пути применения этим 5 млн. долл., например, положить эту сумму в банк. Формула дисконтирования (2) показывает, что чем ниже ставка процента и меньше период времени (величина t), тем выше дисконтированная величина будущих доходов. Для облегчения процедуры дисконтирования существуют специальные таблицы, которые помогают быстро подсчитать сегодняшнюю ценность будущих доходов и принять правильное решение. Важным показателем при оценке инвестиционных проектов является чистая дисконтированная ценность(NPV). Она представляет собой разницу между дисконтированной суммой ожидаемых доходов и издержками на инвестиции, т. е. NPV = PV - С. В нашем примере чистая дисконтированная ц е н н о с т ь при ставке 2% с о с т а в и т : 5,34 млн. - 5 млн. =0,34 млн. долл. Использование критерия чистой дисконтированной ценности означает, что инвестирование имеет смысл только тогда, когда NPV> 0. В нашем втором примере, когда в качестве ставки дисконтирования мы брали 4%, NPV составила отрицательную величину: 4,8 - 5 ^ -0,2 млн. долл. При таких условиях критерий чистой дисконтированной ценности показывает нецелесообразность осуществления проекта. В связи с показателем NPV, рассмотрим еще один важный показатель, называемый внутренней нормойдохода (IRR). Этот показатель означает такую ставку дисконтирования, при которой чистая дисконтированная ценность равна нулю. Другими словами, необходимо решить уравнение (3) относительно r.

Внутренняя норма дохода, в сущности, - это тот максимальный уровень ставки процента, на который может согласиться инвестор для привлечения инвестиционных средств на рынке ссудного капитала. Дисконтирование применяется не только бизнесменами, осуществляющими инвестиционные проекты. Так, при получении выигрышей по лотерее на разных временных условиях, при получении денежных сумм по за- 274 Глава 12 вещанию, где также оговорены различные временные сроки выплаты денег, при внесении платы за обучение в высшем учебном заведении в течение нескольких лет и т. п., экономические субъекты используют процедуру дисконтирования, которая помогает осуществить рациональный экономический выбор. |

||||

|

Последнее изменение этой страницы: 2018-06-01; просмотров: 481. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |