Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

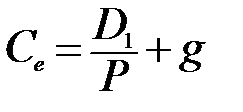

Сумму средств, привлеченных за счет продажи привилегированных акций.3. Заемный капитал в виде: – долгосрочного банковского кредита; – выпуска облигаций. Модели определения стоимости собственного капитала: Стоимость собственного капитала – это денежный доход, который хотят получить держатели обыкновенных акций. Модель прогнозируемого роста дивидендов. Расчет стоимости собственного капитала основывается на формуле:

Ценовая модель капитальных активов.(CAPM: CapitalAssetsPriceModel). Модель распространена в условиях стабильной рыночной экономики при наличии достаточно большого числа данных, характеризующих прибыльность работы предприятия. Модель прибыли на акцию. Данная модель оценки стоимости собственного капитала базируется на показателе прибыли на акцию, а не на величине дивидендов. Согласно данной модели стоимость собственного капитала определяется по формуле:

Модель премии за риск. Данная модель носит договорной характер. Договор заключается между предприятием и потенциальным инвестором о том, какая должна быть премия за риск вложения капитала. Если Сн – уровень отдачи на вложение денег инвесторам в обычные (номинальные) для него возможности, то стоимость капитала, вложенного в данное предприятие оценивается по формуле:

Теория арбитражной оценки (АРТ). Теория основана на утверждении, что в условиях конкурентных финансовых рынков, инвесторы принимают решения, чтобы получить арбитражный доход.  Стоимость вновь привлеченного капитала.Требуемый доход на новый (вновь привлеченный) собственный капитал обычно выше, чем требуемый доход на существующий собственный капитал Модель определения стоимости привилегированных акций.Данная модель является весьма простой, поскольку доход на привилегированные акции устанавливается обычно весьма простым способом: по привилегированным акциям обычно выплачивается фиксированный дивиденд и сверх этого дивиденда, независимо от размера прибыли, ничего не выплачивается. Модели определения стоимости заемного капитала: В процессе своей деятельности предприятие использует заемные средства, получаемые в виде: – долгосрочного кредита от коммерческих банков и других предприятий; – выпуска облигаций, имеющих заданный срок погашения и номинальную процентную ставку. В первом случае стоимость заемного капитала равна процентной ставке кредита и определяется путем договорного соглашения между кредиторами и заемщиком в каждом конкретном случае отдельно. Во втором случае стоимость капитала определяется величиной выплачиваемого по облигации купона или номинальной процентной ставкой облигации, выражаемой в процентах к ее номинальной стоимости. Номинальная стоимость – это цена, которую заплатит компания – эмитент держателю облигации в день ее погашения. Разумеется, что срок, через который облигация будет погашена, указывается при их выпуске. Для оценки реальной доходности облигации (стоимости заемного капитала) используем модель современной стоимости облигации. В качестве реальной доходности облигации (или стоимости заемного капитала, основанного на облигациях данного типа) используется конечная доходность облигации, то есть такая процентная ставка, которая позволяет, купив облигацию сейчас по текущей рыночной цене, получать доход на облигацию, объявленный в контракте на ее выпуск, и номинальную стоимость облигации на момент ее погашения. Эффективная стоимость заемных средств. Говоря о стоимости заемного капитала, необходимо учитывать: в отличие от доходов, выплачиваемых акционерам, проценты, выплачиваемые по заемному капиталу, включаются в издержки по производству продукции. Таким образом, стоимость заемного капитала после уплаты налогов становится ниже конечной доходности (или стоимости до уплаты налогов).

|

||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 364. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

, где Се – стоимость собственного капитала; Р – рыночная цена одной акции; D1 – дивиденд, обещанный компанией в первый год реализации инвестиционного проекта; g – прогнозируемый ежегодный прирост дивидендов.

, где Се – стоимость собственного капитала; Р – рыночная цена одной акции; D1 – дивиденд, обещанный компанией в первый год реализации инвестиционного проекта; g – прогнозируемый ежегодный прирост дивидендов. , где П – величина прибыли на одну акцию; Р – рыночная цена одной акции.

, где П – величина прибыли на одну акцию; Р – рыночная цена одной акции. = Сн + RP, где RP – премия за риск.

= Сн + RP, где RP – премия за риск.