Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Стимулирующая и сдерживающая налогово-бюджетная политикаПоаналогии с кредитно-денежной политикой, налогово-бюджетную политику также принято подразделять на два типа: дискреционную(гибкую) и недискреционную(автоматическую). Дискреционная налогово-бюджетная политика- это сознательное манипулирование законодательной властью налогообложением и государственными расходами с целью воздействия на уровень экономической активности. Речь идет о воздействии, оказывающем влияние на изменения объема производства, занятости, уровня цен и ускорение экономического роста. В этом определении важно обратить внимание на то, что законодательные органы действуют целенаправленно, принимая соответствующие законы, касающиеся объема государственных расходов, ставок налогообложения, введения новых налогов и т. п. Все эти меры оказывают воздействие как на совокупный спрос, так и на совокупное предложение. В рамках кейнсианского подхода дискреционная налогово-бюджетная политика предусматривает непосредственное воздействие на совокупные расходы. Изменение любого из компонентов совокупного спроса, будь то потребительские расходы, капиталовложения, государственные расходы, чистый экспорт (последнее - в рамках открытой экономики) повлекут за собой мультипликативные эффекты, приводящие к соответствующему изменению дохода. Вспомним график «кейнсианского креста» из гл. 18, показывающего установление равновесия национального дохода.

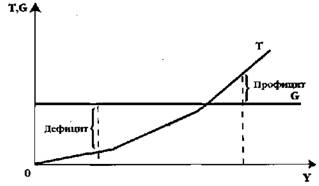

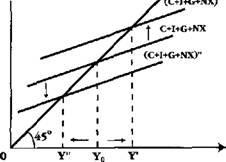

Доход Рис. 22.4. Влияние государственных расходов и налогообложения на равновесный уровень дохода Налогово-бюджетная система 485 Увеличение государственных расходов и/или снижение налогообложе  Так, если правительство приняло решение увеличить на 20 млрд. долл. государственные закупки (а делается это за счет средств бюджета), то линия С + I + G + NX переместится выше, в положение (С + I + G + NX)'. Например, AG = 20 млрд. долл.; предельная склонность к потреблению (МРС) = 0,80; предельная склонность к сбережению (MPS) = 0,20; мультипликатор (к) при этих условиях равен 5. Прирост дохода составит: Δ7= AG X к (20X 5) = 100 млрд. долл. Здесь очень важно подчеркнуть, что увеличение правительственных расходов финансируется не за счет притока налоговых поступлений. Источником государственных расходов является в нашем примере бюджетный дефицит. Власти сознательно идут на этот шаг, стремясь добиться увеличения совокупного спроса и достижения уровня полной занятости. Если же экономика «перегрета», то правительство может снизить уровень государственных расходов. График совокупных расходов при этом сдвинется вниз, до положения (С + I + G + NX)". Стабилизировать совокупный спрос на уровне, соответствующем полной занятости, можно и другим способом. Речь идет о манипулировании налогообложением. Например, государство вводит аккордный налог,т. е. налог постоянной величины, который дает одну и ту же сумму налоговых поступлений при любых размерах национального дохода. Это - известное упрощение, так как в реальности в большинстве стран используется прогрессивная система налогообложения, т. е. с ростом дохода увеличивается налоговая ставка. Что произойдет с расходами на потребление и сбережение после введения этого налога? Естественно, если уменьшится располагаемый доход (Y-T ), то сократятся и потребление, и сбережение. Потребление уменьшится, но не ровно на 20 млрд. долл. Почему? Нужно вспомнить о МРС и MPS. Если МРС = 0,8, то потребление сократится: 20 X 0,8 = 16 млрд. долл. Сбережения также уменьшатся: 20 χ 0,2 = 4 млрд. долл. В итоге произойдет уменьшение дохода: ΔT X МРС X к = 20 X 0,8 X 5 = 80. Следовательно, график совокупных расходов С + I + G + NX (см. вновь рис. 22.4) сдвинется вниз (в этом случае на 16 млрд. долл.), и равновесный уровень национального дохода, учитывая эффект мультипликатора, снизится в 5 раз. И наоборот, уменьшение аккордного налога поднимет вверх фафик совокупных расходов и увеличит национальный доход. Итак, правительство при борьбе со спадами может как увеличивать государственные расходы, так и снижать налоги. 486 Глава 22 Что же сильнее воздействует на экономику? В нашем примере наглядно видно, что больший стимулирующий эффект оказывает политика государственных расходов (произошло изменение дохода на 100 млрд. долл.). При этих мерах происходит непосредственное воздействие на совокупные расходы. А изменение налогов оказывает косвенное воздействие на уровень национального дохода, так как затрагивает величину располагаемого дохода (Y- Т). (На рис. 22.4 изменение налогов на 20 млрд. долл. вызвало смещение графика С + I + G + NX только на величину 16 млрд. долл.). Итак, дискреционная стимулирующая налогово-бюджетная политикапредполагает рост государственных расходов и/или снижение налоговых ставок. Напротив, дискреционная сдерживающая налогово-бюджетная политикапредполагает снижение государственных расходов и/или рост ставок налогов. Стимулирующая политика, как отмечалось выше, может сопровождаться бюджетным дефицитом, т. е. превышением текущих расходов государства над доходами. Она проводится с целью борьбы со спадами и, соответственно, циклической безработицей. Это - главная цель. Но не будем забывать о временных лагах. Поэтому правительство, принимая решение о проведении дискреционной фискальной политики (т. е. сознательно изменяя величину государственных расходов или ставок налогов), должно ясно представлять, на каком из отрезков траектории циклического развития находится экономика. Действительно ли в экономике начался спад, и такое нежелательное изменение совокупного спроса нужно блокировать стимулирующей налогово-бюджетной политикой? Так мы подходим к сложнейшей проблеме в проведении налогово-бюджетной политики: проблеме выбора времени.«Дорого яичко к Христову дню!» ~ гласит русская поговорка. Так и налогово-бюджетная стимулирующая политика хороша именно в период спада. Но, о том, что происходит с ВВП в текущем квартале, мы узнаем из отчета статистических служб лишь в конце квартала. Проведем аналогию: о том, что человек заболел гриппом, он узнает не в тот самый момент, когда в его организм проник вирус, а лишь тогда, когда начали проявляться симптомы болезни. Политика экономической стабилизации должна полагаться на прогнозы, а краткосрочные экономические прогнозы, по выражению американского экономиста П.Хейне, не только точной наукой, но и уважаемым ремеслом трудно назвать. Предположим, произошло резкое падение цен на акции. Что это спад? Нужно немедленно начинать, стимулирующую налогово-бюджетную политику? А если это вызвано Не экономическими, а политическими причинами? И вот государство начнет наращивать государственные расходы и только вызовет инфляцию, потому что на самом деле никакого спада не Налогово-бюджетная система 487 было. Но даже если государство точно определило, что в экономике начался спад (вспомним об известных нам из гл. 19 опережающих показателях экономической конъюнктуры), нужно еще время, чтобы продумать конкретные фискальные мероприятия, альтернативы, последствия введения новых законов. Налоговые законопроекты и программы государственных расходов нужно провести через парламент. Другими словами, мы видим большой лаг между осознанием проблемы ипринятием конкретного решения (известный нам лаг принятия решения - см. гл. 17). И вот нужный момент будет упущен. Американские экономисты любят подчеркивать, что спад 1974-1975 гг. на самом деле начался еще в конце 1973 г. Налоговый законопроект, направленный на борьбу с ним, Конгресс принял только в марте 1975 г. Но было уже поздно. К тому времени спад пошел на убыль, началось оживление и подъем американской экономики, и во многом стимулирующая налогово-бюджетная политика способствовала раскручиванию инфляции. Фактор времени важен и при сборе налогов: в период высокой инфляции поступления в бюджет от прямых налогов успевают обесцениться в промежуток времени между получением дохода и уплатой налога (так называемый эффект Танзи-Оливера1,о котором подробнее см. гл. 23). Итак, фактор времени осложняет дискреционную налогово-бюджетную политику. Но этого недостатка лишен другой тип макроэкономической политики, а именно недискреционная, или автоматическая налогово-бюджетная политика: здесь отсутствует лаг принятия решений. Автоматическая налогово-бюджетная политика это автоматические изменения в уровне налоговых поступлений, независимые от принятия решений правительством.Ведь законодательный орган определя-ся только ставки налогов, а не размер налоговых поступлений. Автоматическая налогово-бюджетная политика является результатом действия автоматических,или встроенных стабилизаторов,т. е. механизмов в экономике, которые уменьшаю! реакцию реального ВВП на изменения совокупного спроса. Главные из них - пособия по безработице и прогрессивное налогообложение. На рис. 22.5. мы можем увидеть механизм действия такого встроенного стабилизатора, как прогрессивное налогообложение. Наклон ломаной кривой Гна каждом из ее участков зависит от ставки налога (t). Налоговые поступления при каждом уровне дохода определяются по формуле: YX t = Т. Например, если доход (У) составляет 500 млрд. долл., то при налоговой ставке 0,2 (20%) налоговые поступления составят 100 млрд. долл. При более высоком уровне дохода повышается и налоговая ставка и кривая Гстановится более крутой; наоборот, при снижении дохода величина t уменьшается и кривая Г принимает более пологий вид. Эффект назван по имени современных экономистов Вито Танчи и Хулио Оливера. 488 Глава 21

Рис. 22.5. Налоговое бремя и встроенные стабилизаторы По мере спада производства уменьшается реальный выпуск, налоговые поступления автоматически также уменьшаются. Ведь с меньших доходов платится и меньше налогов. При этом налоговые поступления сокращаются автоматически (ведь налоговые ставки уже установлены законодательной властью на определенный период). Вспомним, что подоходный налог и налог на прибыль корпораций в странах рыночной экономики - основная часть доходов бюджета. Эти налоги взимаются по прогрессивной шкале. И если во время спада доходы уменьшаются, то одновременно происходит и уменьшение налогового бремени. Иначе говоря, в период спада легче становится налоговый пресс и тем самым смягчается экономический спад. Кроме того, во время спада и сопровождающей его циклической безработицы увеличившийся бюджетный дефицит означает, что автоматически увеличивается общая сумма пособий безработным и другие социальные выплаты. Таким образом, благодаря встроенным стабилизаторам во время спадов происходят определенные приросты доходов (меньшее налоговое бремя, больше пособий), и колебания совокупного спроса оказываются не столь сильными. Напротив, во время бума (подъема) в экономике налоговые поступления автоматически возрастают - все из-за той же прогрессивности налогообложения. Налоговый пресс усиливается, и тем самым сдерживается экономический подъем. Да и автоматически уменьшаются пособия по безработице. Следовательно, «размах качелей» (то есть колебаний совокупного спроса), как и в случае со спадом, оказывается меньшим. Таким образом, бюджетные дефициты оказывают стимулирующее воздействие, а бюджетные профициты (излишки) - сдерживающее воздействие на экономику. Бюджетный дефицит помогает бороться со спадом (безработицей), а бюджетные профициты - бороться с перегревом экономики, с инфляцией. Налогово-бюджетная система 489 Экономисты-теоретики положительно оценивают роль недискрецион-ноЙ, или автоматической, налогово-бюджетной политики, полагая, что она в послевоенный период играла роль стабилизатора и способствовала более плавному развитию экономики западных стран. И все-таки надо подчеркнуть, что встроенные стабилизаторы не могут вообще на 100% предотвратить нежелательные колебания совокупного спроса (и в сторону уменьшения, и в сторону повышения). Но они способны уменьшить размах колебаний, по некоторым оценкам, приблизительно на 1/3. П.Самуэльсон в своем известном учебнике «Экономика»1 проводит интересную и поучительную аналогию между автоматической налогово-бюджетной политикой и действием автопилота: «В настоящее время автопилот может держать самолет почти стабильно, пока пилот дремлет. Но, если произошло что-то необычное, пилот должен снова взять руль. Еще никто не нашел приспособления, обладающего всей гибкостью человека. Точно также и в социальной сфере: ни одна нация еще не достигла той стадии, чтобы создать для себя набор конституционных процедур, которые исключили бы необходимость проведения дискреционной политики». На практике правительства промышленно развитых стран проводят комбинированную налогово-бюджетную политику, сочетающую дискреционные и недискреционные методы. |

||

|

Последнее изменение этой страницы: 2018-06-01; просмотров: 374. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

Совокупные jfkрасходы

Совокупные jfkрасходы