Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Правила в отношении долга и резерва• Ограничение размера общих (или чистых) государственных обязательств определенной долей от ВНП. • Определение размера средств внебюджетных резервных фондов (таких, как фонды социального страхования) определенной долей от ежегодных отчислений от прибыли. Как показал опыт стран с развивающимися рынками, к которым относят страны Латинской Америки, Юго-Восточной Азии, Россию и бывшие республики СССР, те ученые, которые были обеспокоены несбалансированными бюджетами, оказались во многом правы. Где границы заимствований, после которых начинаются инфляционные процессы, свертывание реального производства, подрыв доверия к национальной валюте? Конечно, можно согласиться, что, в конце концов, «жизнь в долг», «в кредит» - нормальное явление в рыночной экономике. Но вопрос заключается в масштабах и структуре этого долга. Не случайно в последние лет 5-10 вновь стала популярной идея сбалансированного бюджета - и в США, и в России, и в других странах мира, тем более, что этого требует МВФ как один из круп-Kopits G., Symansky S. Fiscal Policy Rules. Occasional Papers 162. IMF. 1998. p. 2. Налогово-бюджетная система 493 нейших международных кредиторов нашей страны. Таким образом, мы подошли к проблеме государственного долга и тех краткосрочных и долгосрочных последствий, которые с ним связаны. § 9. Государственный долг и его экономические последствия Государственный долг- это сумма накопленных в стране за определенный период бюджетных дефицитов за вычетом накопленных бюджетных профицитов, или излишков. Таким образом, с понятием государственного долга тесно связан рассмотренный выше дефицит государственного бюджета.  Различают внутреннийи внешнийдолг государства. Внутренний долг- это то, что государство взяло взаймы для финансирования дефицита государственного бюджета внутри страны. Другими словами, внутренний государственный долг государства - это долг перед резидентами. Внешний долг- это займы государства уграждан и организаций за рубежом. Внешний государственный долг - это долг перед нерезидентами. Причины образования государственного долга в различных странах имеют свою историю. Например, в США государственная задолженность, накопившаяся к концу 1980-х -началу 1990-х гг. (около 5,5 трлн. долл.), связана, во-первых, с войнами, требовавшими огромных государственных расходов и приводившими к дефициту государственного бюджета. Финансирование же его происходило за счет выпуска государственных облигаций. Во-вторых, периодические спады, во время которых налоговые поступления уменьшались и, при прочих равных условиях, увеличивался бюджетный дефицит. Особо неблагоприятными в этом отношении были Великая Депрессия 1929-1933гг, кризисы 1974-1975 и 1980- 1982 гг. В-третьих, результаты действия правительства, действовавшего в русле макроэкономической политики, называемой «рейганомикой». Одной из наиболее характерных ее черт было масштабное сокращение ставок налогов в 1980-е годы (налоговые реформы 1981 и 1986 гг.). На начало 1999 г. общая сумма внешнего долга США составила 6,8 трлн. долл. Причины нарастания государственного долга в России (на начало сентября 1998 г. сумма внутреннего и внешнего долга составляла около 200 млрд. долл.) имеют свою специфическую историю. Прежде всего, нужно отметить ту часть внешнего долга бывшего СССР, которую Российская Федерация приняла на себя - 102 млрд. долл. Остальная задолженность сформировалась вследствие заимствований российского правительства в 1992-1998 гг. на внешнем (около 25 млрд. долл.) и внутреннем рынке (более 70 млрд. долл.). Здесь имеются в виду займы у международных финансовых организаций - Международного валютного фонда (МВФ) и Всемирного банка, а также займы у российских инвесторов. В § 5 отмечалось, что государство может использовать продажу своих облигаций для финансирования дефицита госбюджета. Поскольку российскому правительству так и не удалось ни за один год из семи лет рыночных преобразований принять сбалансированный бюджет, дефицит покрывался, начиная с 1995 г., за счет внутренних и внешних займов. Напомним, что до 1995 г. Министерство финансов покрывало дефицит за счет прямых заимствований у Центрального банка, т. е. осуществляло монетизацию государственного долга (см. табл. 22.4). Эта практика была прекращена в 1995 г. Выпуская государственные краткосрочные облигации (ГКО) и облига- 494 Глава 22 ции федерального займа (ОФЗ), правительство стремилось финансировать свои расходы неинфляционным путем. Однако мобилизованные средства использовались неэффективно, т. е. направлялись на поддержку нерентабельных предприятий, убыточных отрасле/ί (угольная промышленность); на субсидии депрессивным регионам, на чеченскую войну, на содержание непомерно разросшегося бюрократического аппарата и т. п. Структурной же перестройке экономики, поддержке малого и среднего предпринимательства, продуманной промышленной политике не уделялось должного внимания. Таким образом, расширения налогооблагаемой базы не происходило и, соответственно, собираемость налогов в госбюджет оставляла желать много лучшего. Тяжелое фискальное бремя, вообще отсутствие налоговой реформы способствовало «уходу в тень» многих предприятий, что также означало сокращение налоговых поступлений. С другой стороны, финансовые структуры (коммерческие банки, страховые компании, пенсионные фонды, инвестиционные фонды) приобретали ГКО в расчете на их чрезвычайно высокую (по меркам стран с развитой рыночной экономикой) доходность, составлявшую в отдельные периоды до 200% годовых. Нерезиденты (на рынке ГКО к середине 1998 г. их доля составляла около 30%) также приобретали ГКО, привлеченные их высокой доходностью. Приходило время выплаты процентов и погашения по ГКО, но денег в бюджете на это не было, и государственный долг рефинансировался. Рефинансирование долга- это выпуск новых серий государственных ценных бумаг, выручка от которых идет на выплату процентов по предыдущим сериям. Таким образом, правительство России выстраивало «финансовую пирамиду»,1 которая рухнула 17 августа 1998 г., когда было объявлено о замораживании выплат по внутренним долгам и 90-дневном моратории на выплату долгов коммерческими банками своим внешним кредиторам. Каковы же социально-экономические последствия задолженности? Среди экономистов-теоретиков нередко можно встретиться с мыслью, что проблемы государственного долга во многом мнимые: государство не может обанкротиться. Опасения возможного банкротства государства несостоятельны, как отмечается во многих стандартных курсах по макроэкономике, в силу целого ряда причин. Во-первых, государство не может обанкротиться, поскольку оно может рефинансировать свой государственный долг (мы рассмотрели это выше на примере России). Такая схема финансирования бюджетного дефицита в экономической теории называется схемой Понзи.2 1 Выражение «финансовая пирамида» используется здесь лишь как широко известная мета 2 Американский бизнесмен Чарльз Понзи летом 1920 года собрал 9,5 млн. долл. с 10 000 Налогово-бюджетная система 495 Во-вторых, только государство по Конституции может облагать население и бизнес налогами для того, чтобы иметь источник выплат по долгу, чего не может позволить себе частная фирма. В-третьих, только государство обладает монопольным правом на эмиссию, поэтому трудно представить себе банкротство того экономического субъекта, который в случае необходимости всегда может включить печатный станок.1 Что же можно ответить по существу данной аргументации? Действительно, для обслуживания внутреннего и внешнего долга можно прибегнуть к рефинансированию. Но обращаться к этому способу государство может {без боязни остаться банкротом) лишь до известных пределов. Если все новые и новые выпуски государственных облигаций идут не на решение структурных проблем экономики, стимулирования научно-технического прогресса, создания новых рабочих мест, т. е. всего того, что расширяет базу налогообложения и дает источник выплат процентов по госзаймам, то рано или поздно «финансовая пирамида» рушится. Откуда, из каких источников выплачивать проценты? Если налоги собираются плохо, если экономика «уходит в тень», то приходится все большую часть расходов госбюджета тратить на выплаты процентов, а не на социальные программы, поддержку реального сектора и т. п. Это касается не только внутреннего, но и внешнего долга. Справедливости ради надо заметить, что размеры задолженности России на середину 1998 г. были не так уж и велики по сравнению с некоторыми западными странами: в США внешний долг - свыше 6,8 трлн. долл., а в России внутренний долг по ГКО-ОФЗ - около 0,5 трлн, рублей (83 млрд. долл., по обменному курсу до девальвации 17 августа 1998 г.), общий же долг составлял, как отмечалось выше, около 200 млрд.долл. Но важно знать не просто абсолютную величину долга, а его соотношение с ВВП. По этому показателю Россия вроде бы находится не в самом худшем положении (около 50%). Критерий Маастрихта, или Маастрихтский стандарт2 устанавливает величину совокупного государственного долга {внутреннего и внешнего) на уровне 60% ВВП. Проблемы правительства России были в неблагоприятной структуре нашего долга: он был короткий и «горячий», т. е. по нему должны выплачиваться очень высокие проценты. Интересно, что обслуживание внешнего долга обходилось нам дешевле: так, например, по 1 См. подробнее эти доводы: Макконнелл К., Брю С. Экономикс. Говоря об опасениях 2 Перечень макроэкономических показателей, соответствие которым позволяет европейс 496 Глава 22 договоренности с Мировым банком нам предоставлялся кредит 1 , 5 млрд. долл. с условием выплаты всего 5,9% годовых, в то время как ставка процента по ГКО доходила в середине 1998 г. до 200%. Когда же бюджетных средств уже не хватает, государство может объявить об отказе выплачивать проценты и погашать свои обязательства перед внутренними или внешними инвесторами,т. е. объявить суверенный дефолт.Л это и есть банкротство государства. Повышать же налоги для финансирования выплат по долгу можно, скорее, теоретически. Речь идет о верхней границе налоговых изъятий в государственный бюджет. В современных промышленно развитых странах она составляет около 50% ВВП. Что же касается России, то сокращение налогооблагаемой базы привело к тому, что собранные налоги не достигли в июле 1998 г. даже 15% от ВВП. И, наконец, финансирование государственного долга с помощью печатного станка - это прямой путь в гиперинфляцию (см. подробно гл. 23), сам факт которой говорит о банкротстве правительства, допустившего ее. Еще один довод в пользу того, что государственный долг не столь опасное явление, каким его нередко представляют, формулируется следующим образом: наш внутренний долг - это то, что мы должны сами себе. Поэтому нет нужды опасаться, что бремя долга ляжет на плечи будущего поколения. Аналогия между частными и государственными долгами, утверждают сторонники этого подхода, неуместна (например, отец, отойдя в мир иной, оставил в наследство сыну долг, который он по законам страны обязан уплатить). С государственным долгом дело обстоит по-иному. Ведь как посмотреть на государственную облигацию; с одной стороны, это пассив государства, т. е. его обязанность платить. С другой стороны, облигация в руках инвестора, ее приобретшего, - это актив, по которому он будет получать доход и, в конце концов, она будет ему погашена. Так что будущее поколение не стоит оплакивать, - ведь именно оно получит выплаты по государственным облигациям, которые приобрели их родители. Подробнее о связи между нынешним и будущими поколениями (в контексте проблем государственного долга) будет сказано в следующем параграфе. Здесь же можно заметить, что, несмотря на смутное ощущение, что государственный долг - это наша задолженность самим себе, проблема бремени для будущих поколений является вполне реальной. Не будем забывать об эффекте вытеснения. Действительно, вытеснение частных инвестиций в результате государственных займов в долгосрочной перспективе приведет к сокращению производственного потенциала нации. В России за период 1992-1998 гг. частные инвестиции из реального сектора перетекали в финансовый, так как гораздо прибыльнее было вкладывать деньги в ГКО с доходностью 100% - 200% годовых, чем в реальный сектор, где норма прибыли не пре- Налогово-бюджетная система 497 вышала, как правило, 15-20%. По сути, происходило «вымывание капитала» из реального сектора экономики. Итак, очевидно, что к концу 1990-х гг. проблемы государственной задолженности многих стран (как развитых, так и с развивающимися рынками) породили столь огромное количество проблем, что серьезно говорить о мнимой опасности банкротства правительства не приходится. Следует отметить, что по крайней мере две важнейшие проблемы государственного долга признавались большинством экономистов как действительно серьезные: эффект вытеснения, о котором речь шла выше, и проблема обслуживания внешнего долга. В последнем случае уже нельзя утверждать, что «нация должна самой себе». Внешний долг означает, что происходит утечка ресурсов из страны-должника. Необходимо наращивать экспорт и сокращать импорт, чтобы иметь источник выплаты процентов по обслуживанию внешнего долга. Абсолютная величина внешней задолженности сама по себе еще не дает нам оснований говорить об угрозе внутреннему потреблению, «тисках зависимости» от иностранного государства-кредитора, утечке ресурсов, подрывающих производственный потенциал страны и т. п. Важно знать относительные показатели внешнего долга, т. е. принятые в международных сопоставлениях коэффициенты долговой нагрузки: долг по отношению к ВВП, долг по отношению к экспорту и обслуживание долга по отношению к экспорту. Эти данные приведены в таблице 22.5. Таблица 22.5 Относительные показатели внешнего долга в 1994-1996 гг. (в %)

Источник: Вопросы экономики. 1997. № 11. С. 81. На первый взгляд, положение России по сравнению с другими странами не должно было вызывать особых опасений. Особенно, если принять во внимание, что критическими, или пороговыми,для внешних займов являются следующие цифры: отношение долга к ВВП не выше 80% (по Маастрихтским критериям не выше 60%, как отмечалось ранее); долг к экспорту - не более 200%; отношение стоимости обслуживания внешнего долга к экспорту - не более 15-20%. Но данные более 32 498 Глава 22 позднего периода говорят нам, что Россия уже приблизилась по первому показателю (на середину 1998 г.) к уровню 50%. Заметим, что приведенные в таблице цифры отражают то обстоятельство, что перед внешними кредиторами Россия осуществляла обслуживание внешнего долга со значительным отставанием от графика; помимо этого, в 1996 и 1997 г. соглашения с Лондонским и Парижским клубами кредиторов предоставили России выгодные условия реструктуризации внешнего долга. Тем не менее, как показали события 1998 г., российская экономика все в большей степени была вынуждена работать на обслуживание как внешнего, так внутреннего долга, что. в конечном счете, при вел о страну к острейшему экономическому кризису. Таким образом, проблемы государственного долга затрагивают широкий спектр социально-экономических последствий внутренних и внешних заимствований как в краткосрочной, так и долгосрочной перспективе. Последнему аспекту уделяется особое внимание в следующем параграфе. § 10. Теорема эквивалентности Рнкардо-Барро Пока было в моде кейнсианство, считалось, что бюджетные дефициты и накапливающийся государственный долг «не так страшны, как их малюют». Но в 1970-1980-х гг., когда обострились проблемы бюджетных дефицитов во многих западных странах, увеличились темпы прироста государственной задолженности и т. п., вновь в экономической науке повысился интерес к краткосрочным и, особенно, долгосрочным последствиям государственной задолженности и экспансионистской фискальной политики. Отражением этих теоретических дискуссий является известная теорема эквивалентности Рикардо,нередко называемая теоремой эквивалентности Рикардо-Барро. Итак, когда государство проводит стимулирующую фискальную политику, оно может снизить налоги при постоянных государственных расхо-1 Примечательно, что сам Д.Рикардо не формулировал в современном се виде теорему эквивалентности. Это сделал американский экономист Роберт Барро ш Гарвардского университета в 1974 [". Многие источники подчеркивают, что сам Рикардо расценивал рассматриваемую нами далее теорему как сомнительную (см. Словарь современной экономической теории Макмиллана. М., Инфра-М, 1997. С. 436.) Вообще здесь мы сталкиваемся с любопытной проблемой нюнимии, \. е. практикой присвоения той или иной теории имени создавшего ее ученого. Известный историк экономической мысли М.Блауг приводит любопытные сведения: «...как ни странно, в результате этой практики открытие почти всегда связывается не с тем, с кем надо. Так.... у Роберта Гиффена мы не найдем формулировки парадокса Гиффена. Френсис Эджуорт не рисовал «коробки Эджуорта». Эрнст Энгель не чертил кривых Энгеля. Валь-рас не формулировал закон Вальраса...Артур Пигу не является автором эффекта Пигу и т. д. Стиглер даже сформулировал «закон эпонимии Стиглера», который гласит: «Ни одно научное открытие не носит имя своего истинного автора». (См. Блауг М. Экономическая мысль в ретроспективе. М., «Дело». 1994. С. 524, примечание). Налогово-бюджетная система 499 дах. Какое влияние окажет эта мера на потребление, инвестиции и национальные сбережения? Экономисты, обеспокоенные накапливанием государственной задолженности (их называют сторонниками традиционной точки зрения на государственный долг), обращали внимание на следующее: в краткосрочном плане снижение налогов приведет к росту потребительских расходов и, следовательно, снижению национальных сбережений; рост ставки процента, вызванный обострением конкуренции со стороны инвесторов за сбережения, приведет к снижению инвестиций; в открытой экономике приток иностранного капитала вследствие роста ставки процента повлечет за собой рост обменного курса национальной валюты, а, значит, снижение конкурентоспособности отечественных товаров. В долгосрочном плане сокращение национальных сбережений приведет к уменьшению накопленного капитала и снижению объема национального продукта. Таким образом, экспансионистская фискальная политика снижения налогов может привести к тому, что жизнь нынешнего поколения может улучшиться из-за увеличения располагаемого дохода и роста потребления, но бремя нынешнего бюджетного дефицита ляжет на плечи будущих поколений. Американский экономист Роберт Барро предложил иной подход. По его мнению, фискальная экспансия не оказывает сколько-нибудь значительного влияния на текущее потребление. Да, действительно, снижение налогов, например, паушального налога (т. е. одинакового для всех домашних хозяйств) при неизменных государственных расходах увеличивает государственный долг (накапливаются бюджетные дефициты). Но потребление зависит не только от текущего дохода. Если даже снизятся налоги, то население не обязательно увеличит потребление и снизит сбережения. Ведь граждане понимают: сегодня снижение налогов обернется их повышением завтра. Следовательно, экономические агенты, прогнозируя свое будущее, не уменьшат сбережения при снижении налогов, а будут копить деньги, оставляя их потомству: ведь именно оно будет платить налоги в последующие годы. Вот почему, как комментируют иногда экономисты концепцию Бар-ро, детям оставляют наследство. Если же рассмотреть стимулирующую налогово-бюджетную политику с другой стороны - как увеличение государственных расходов, финансируемых за счет государственной задолженности - то вывод будет тем же. Информированные граждане, по мнению Барро, воспринимают государственные расходы следующим образом: их финансирование происходит за счет роста государственной задолженности (размещения облигаций). А это можно рассматривать как налоги, которые мы платим сегодня или будем платить завтра: долг надо обслуживать и погашать. Следовательно, опять можно предположить, что текущее потребление не увеличится, несмотря на 32* 500 Глава 22 увеличение государственных расходов, так как люди дальновидны и будут копить на будущее, учитывая необходимость выплаты налогов будущими поколениями. Учитывая все вышеизложенное, можно отметить, что согласно подходу Барро, государственный долг нельзя рассматривать как богатство частного сектора (вспомним, что об этом шла речь ранее, в § 9 настоящей главы, когда обязательства государства в руках частных лиц были представлены как их активы). Итак, мы можем сформулировать рикардианское равенство,или теорему эквивалентности Рикардо-Барро: финансирование государственных расходов за счет долга равно финансированию государственных расходов за счет налогов. Теорема эквивалентности Рикардо-Барро построена при определенных допущениях, которые необходимо еще раз подчеркнуть: во-первых, люди обладают абсолютным предвидением будущего налогового бремени, т. е. рациональны настолько, что способны дисконтировать ценность сегодняшних налогов и налогов, уплачиваемых в будущем. Во-вторых, предполагается, что люди принимают решения в условиях бесконечного периода планирования. В-третьих, во внимание принимается случай единовременного или фиксированного налогообложения (паушальный налог), которое, по крайней мере, теоретически, не вызывает искажения стимулов хозяйственной деятельности. Оппоненты рикардианского равенства обращают внимание на то, что несоблюдение этих допущений нарушает теорему эквивалентности. Неполная рациональность, ограниченный горизонт планирования потребительских расходов домашними хозяйствами (люди - не бессмертные особи) и существующая на практике прогрессивная система налогообложения учитываются в многочисленных эмпирических исследованиях, посвященных теореме эквивалентности Рикардо-Барро. Отсутствие бесспорных эмпирических доказательств правоты подхода Барро, однако, не делает его взгляды теоретически менее интересными. В экономической науке существует множество гипотез и концепции, которые фигурируют в многочисленных изданиях учебного и научного характера, несмотря на то, что они не выдержали эмпирической проверки на их абсолютную достоверность: эффект Гиффена, «ликвидная ловушка» (см. Приложение 2 к настоящей главе) и многие другие. Теорема эквивалентности Рикардо-Барро важна и интересна прежде всего тем, что обращает внимание на проблемы межвременного выбора в процессе потребления и связи между нынешним и будущими поколениями налогоплательщиков, а эта тема всегда будет актуальна, особенно в странах, сталкивающихся с долгосрочной государственной задолженностью. Налогово-бюджетная система 501 Основные понятия: Налогово-бюджетная политика Государственный бюджет Налогово-бюджетный (фискальный федерализм) Налогообложение Принцип получаемых благ Принцип платежеспособности Налоги - прямые - косвенные Налоговая ставка - предельная - средняя Кривая Лаффера Переложение налогового бремени Бюджетный дефицит - первичный - структурный - циклический - фактический Бюджетный профицит (излишек) Монетизация дефицита Эффект вытеснения Мультипликатор сбалансированного бюджета Теорема Хаавельмо Дискреционная налогово-бюджетная политика Автоматическая налогово-бюджетная политика Автоматические стабилизаторы Государственный долг - внешний - внутренний Рефинансирование государственного долга Дефолт Теорема эквивалентности Рикардо-Барро fiscal policy government budget fiscal federalism taxation benefits, principle of taxation ability -to-pay, principle of taxation taxes direct taxes indirect taxes tax rate marginal average Laffer curve tax shifting budget deficit primary structural cyclical actual budget surplus monetization of deficit «crowding out» effect balanced budget multiplier Haavelmo theorem discretionary fiscal policy automatic fiscal policy automatic stabilizers national debt external internal refinancing the national debt default Ricardian-Вагго equivalence theorem 502 Глава 22 ПРИЛОЖЕНИЕ 1 к гл. 22 Таблица П22.1 Реализация правил налогово-бюджетной политики по странам

Включая Пакт о стабильности и экономическом росте и документы Европейского Совета. Налогово-бюджетная система 503 Продолжение таблицы П22.1

Источник: Kopits G., Symansky S. Fiscal Policy Rules. Occasional Papers 162. IMF. 1998. p. 3 ПРИЛОЖЕНИЕ 2 к гл. 22 Анализ кредитно-денежной и налогово-бюджетной политики с помощью модели «IS-LM» (приложение 2 используется и для гл. 20) Известные ученые Джон Хикс (Великобритания) и Элвин Хансен (США) разработали на базе кейнсианской теории стандартную равновесную модель рынка. Общее равновесие на реальном и денежном рынке исследуется с помощью аппарата кривых «IS-LM». Кривая IS (Investment-Saving) характеризует равновесие в товарном (реальном) секторе хозяйства и о ней уже шла речь в гл. 18. Эта кривая соединяет множество точек, представляющих собой комбинации ставки процента r и уровня реального дохода Y, при которых рынок товаров находится в равновесии. С помощью алгебраического решения системы кейнсианских уравнений, характеризующих равновесие на рынке товаров, Дж. Хикс показал следующее: если на графике по вертикальной оси откладывается ве- 504 Глава 22 личина реальной ставки процента, а по горизонтальной оси - уровень реального дохода, то кривая 75 должна быть наклонена с северо-запада на юго-восток. Это означает, что, чем меньше уровень реального дохода, тем выше должна быть реальная ставка процента, чтобы рынок товаров оставался в равновесии. Кривая LM (liquidity-money) характеризует равновесие в денежном секторе экономики и является геометрическим местом множества точек, представляющих различные комбинации ставки процента r и уровня реального дохода Y, при которых денежный рынок находится в равновесии (при заданном количестве денег Ms и неизменных ценах). Алгебраически кривая LM была выведена из уравнений, характеризующих кейнсианскую модель денежного рынка. Уравнение кривой LM записывается как М/Р = L(r, Y), т. е. реальное предложение денег М/Р равно спросу на деньги L, зависящему от уровня процентной ставки и дохода. Дж.Хикс показал, что графически кривая LM должна быть наклонена с северо-востока на юго-запад. Это свидетельствует, что рынок денег будет в равновесии, если увеличению реального дохода будет соответствовать более высокая ставка процента.

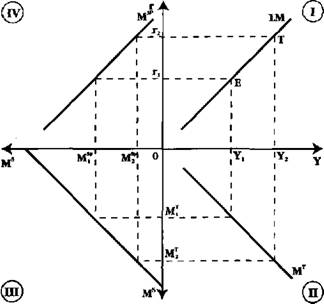

Графическое выведение кривой LM показано на рис. 1. Анализ начнем со II квадранта. В нем показана положительная зависимость между

Модель «IS-LM» 505 транс акци о иным спросом на деньги и спросом на деньги из предосторожности, с одной стороны, и реальным национальным доходом (Y), с другой стороны. Квадрант III показывает, как распределяется общий спрос на деньги: какая его часть хранится для совершения сделок и из-за мотива предосторожности, а какая - остается на спекулятивные цели (см. формулу 10 в гл. 20). Квадрант IV показывает график спекулятивного спроса на деньги как убывающую функцию ставки процента. Наконец, в квадранте I изображена кривая LM, которая показывает различные сочетания ставки процента г и реального дохода У, при которых денежный рынок находится в равновесии. Другими словами, в каждой точке кривой ZAf общий спрос на деньги (L) равняется заданному фиксированному предложению денег (Af). Допустим, что при равновесном реальном доходе Г (см. квадрант II), трансакционный спрос на деньги и спрос на деньги из-за предосторожности Мт равен величине Мт 1 Тогда из общего спроса на деньги на спекулятивные цели остается Mri при процентной ставке г1 Это определяет точку Е в квадранте I. Аналогичным образом, при равновесном доходе Y2 трансакционный спрос на деньги и спрос на деньги из-за предосторожности равен М7^. В квадранте III определяем, что спекулятивный сирое на деньги составляет Af2 а в квадранте IV устанавливаем, что этому спекулятивному спросу соответствует реальная процентная ставка r2. Это определяет точку Г в квадранте 1. При желании, действуя таким же образом, можно определить еще ряд точек, отражающих равенство спроса на деньги и их предложения.Соединяя точки Е и Т (а также другие аналогичные точки) в квадранте I, получаем кривую LM (в нашем случае, так же, как и в гл. 18, мы сделали допущение, что кривая LM является прямой линией). Кривая LM, также как и кривая IS, не является графиком функции реального дохода от ставки процента, а показывает только такое изменение реального дохода при изменении ставки процента, которое позволяет поддерживать равновесие на денежном рынке. Кривая LM имеет положительный наклон к горизонтальной оси, что характеризует прямую зависимость между экономическими переменными: для сохранения равновесного состояния необходимо, чтобы при увеличении процентной ставки реальный доход также возрастал, так как рост процентной ставки снижает спрос на деньги, а увеличение реального дохода повышает спрос на деньги, компенсируя падение спроса на ликвидность. Модель «IS-LM» позволяет вывести уже известную нам кривую совокупного спроса AD, которая изображается в системе координат «общий уровень цен - реальный объем производства». Если уровень цен Р возрос, то кривая LM смещается влево {так как уровень цен входит в уравнение LM), а кривая IS остается неизменной (при прочих равных условиях). Новое равновесие в данной модели устанавливается при более высокой про- 506 Глава 22

центной ставке и более низком уровне реального дохода. Следовательно, при повышении общего уровня цен реальный доход начинает понижаться. Эта зависимость показана на рис. 2 (нижняя часть), который связывает модель «IS-LM» с графиком совокупного спроса AD. Модель «1S-LM» можно с успехом применить к анализу общего равновесия и результатов проведения макроэкономической политики.

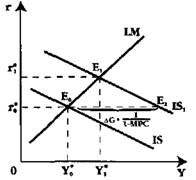

Равновесному состоянию одновременно реального и денежного секторов экономики соответствует точка пересечения кривых IS и LM. Этой точке соответствуют такие значения равновесного дохода Y* и равновесной процентной ставки r*, при которых выполняются условия равновесия как на рынке товаров и услуг, так и на денежном рынке. Кривые IS и LM изображены для заданного уровня реального предложения денег в экономике, т.е. предполагаются фиксированные цены. Кроме того, константами являются такие переменные, как уровень государственных расходов и налогов. На рис. 2 (верхняя часть) показано равновесие в модели «IS-LM». На рисунке видно, что при заданном положении кривых IS и LM (при прочих равных условиях) существует единственно возможные значения реального дохода Υ и процентной ставки r, когда оба сектора экономики находятся в равновесии. Рассмотрим с помощью модели «IS-LM», как различные варианты макроэкономической политики влияют на изменение равновесного состояния в экономике. Допустим, что правительство проводит стимулирующую налогово-бюджетную политику: увеличивает государственные расходы и снижает налоги. Это приводит к смещению кривой IS вправо, тогда как кривая LM остается неизменной. Такая ситуация показана на рис. 3. Для сохранения равновесия в реальном и денежном секторах теперь требуется более высокая процентная ставка и больший уровень реального дохода. Как мы знаем, при Модель «IS-LM» 507 росте государственных расходов AG, реальный доход в экономике должен увеличиться на величину AG %]Д- МРС, т. е. проявляется мультипликационный эффект. Поэтому первоначально, при той же самой процентной ставке, новое равновесие установится в точке E2,. Однако, в этой точке наблюдается избыточный спрос на деньги, что вызывает повышение процентной ставки. Этот рост процентной ставки продолжается до уровня, соответствующего точке Е1 когда исчезнет избыточный спрос на деньги. Однако точке E1, соответствует более низкий (по сравнению с точной E2) уровень реального дохода. Мультипликатор совокупных расходов не может проявиться в данном случае в полную силу из-за уже знакомого нам эффекта вытеснения,который заключается в том, что рост процентной ставки приводит к сокращению частных инвестиций и частного потребления. Как показывает рис. 3, несмотря на эффект вытеснения, совокупный спрос растет от уровня Y*о до уровня Y*j

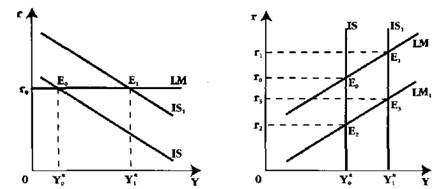

В модели «AD-AS» аналогичный рост совокупного спроса иллюстрируется смещением кривой АЛ вправо, что позволяет увеличить реальное производство при том же самом уровне цен. Однако, всегда ли мы будем наблюдать прирост равновесного объема производства? Это зависит от конфигурации кривой AS и от положения точки пересечения этой кривой с кривой АЛ. Если кривая АЛ пересекает кривую AS на ее вертикальном отрезке (классический отрезок), то рост совокупного спроса ведет исключительно к росту цен, в то время, как равновесный объем производства не меняется. Модель «IS-LM» характеризует- краткосрочный период, когда цены в экономике фиксированы. Это соответствует горизонтальному (кейнсианско-му) отрезку кривой AS. Если кривая АЛ пересекает кривую AS на этом горизонтальном отрезке, то рост совокупного спроса целиком трансформируется в рост равновесного объема производства. Допустим теперь, что правительство проводит стимулирующую кредитно-денежную политику: увеличивает денежное предложение или понижает учетную ставку процента. Как это повлияет на изменение равновесия реального и денежного рынков? Поскольку величина денежной массы Мвходит в уравнение кривой LM, то модель «IS-LM» отразит рост М путем смещения вправо кривой LM, при 508 Глава 22 том, что кривая IS останется неизменной. На рис. 4 показано, что первоначальное равновесие в экономике устанавливается в точке А при уровне реального дохода Y*o. Рост предложения денег при неизменности цен вызывает увеличение реальных запасов денежных средств М/Р и, как утверждается в теории предпочтения ликвидности, приводит к понижению процентной ставки с r0 до уровня r1 Кривая LM смещается вправо в положение LM1 и это ведет к росту реального дохода с Y*o до Y*1,. Так же, как в случае проведения налогово-бюджетной политики, результаты стимулирующей кредитно-денежной политики зависят от конфигурации кривой совокупного предложения. Если в модели «AD-AS» кривая AD пересекает кривую AS на ее вертикальном отрезке, то рост предложения денег и смещения кривой LM приведут к росту общего уровня цен. Это, в свою очередь, вызовет сокращение реальных денежных запасов М/Р и смещение кривой LM влево, что возвращает ее в прежнее положение. В таком случае, следовательно, не будет происходить роста реального дохода Y, Рассмотрим три частных и исключительных случая изменения равновесия в модели «IS-LM». Эти случаи иллюстрируют разные концепции общего макроэкономического равновесия. В первом случае кривая LM проходит вертикально, т. е. спрос на деньги характеризуется абсолютной нечувствительностью к изменению процентной ставки. Спрос на деньги, в таком случае, определяется только трансак-ционным мотивом. Считается, что данный случай отражает радикальный взгляд монетаристов по поводу того, что уровень реального дохода зависит исключительно от реального предложения денег. На рис. 5 видно, что в данном случае стимулирующая кредитно-денежная политика будет очень эффективна: при росте предложения денег кривая LM сместится вправо, а равновесный уровень реального дохода возрастет с Y*о Рис. 4. Эффект стимулирующей Рис. 5. Эффективность экономическси кредитно-денежной политики в случае вертикальной политики кривой LM Модель «IS-LM» 509 до Y*rЕсли же проводится стимулирующая налогово-бюджетная политика, то она не приведет к росту реального дохода из-за проявления эффекта вытеснения в полной мере (а не частично, как было рассмотрено ранее). Во втором случае кривая LM проходит горизонтально, т. е. спрос на деньги характеризуется абсолютной эластичностью относительно процентной ставки. В таком случае, увеличение предложения денег не приводит к росту реального дохода. Считается, что подобная ситуация существовала в США в годы Великой Депрессии (1930-е гг.) и именно такое объяснение неэффективности кредитно-денежной политики было предложено Дж.М.Кейнсом. При очень низком значении процентной ставки весь прирост предложения денег поглощается спекулятивным спросом на деньги. Процентная ставка остается неизменной и это приводит к тому, что попытки правительства увеличить реальный доход методами кредитно-денежной политики остаются безуспешными: инвестиции и доход не изменяются. Этот случай назван экономистами «ликвидной ловушкой».Только фискальная политика может вывести экономику из кризиса: эффект вытеснения в этом случае совсем отсутствует, как показано на рис. 6. В третьем случае кривая IS проходит вертикально, т.е. мы наблюдаем «инвестиционную ловушку».Это может произойти только в том случае, когда потребление и инвестиции не реагируют на изменение процентной ставки, т.е. их эластичность по отношению к процентной ставке равна нулю. При этом допустим, что кривая LM имеет обычный вид восходящей кривой. На рис. 7 показано, что в таком случае налогово-бюджетная политика будет исключительно эффективна. Эффект вытеснения отсутствует, так же, как в предыдущем случае, а мультипликатор совокупных расхо-

Рис. 6. Эффективность экономической политики в случае горизонтальной кривой LM Рис. 7. Эффективность экономической политики при вертикальной кривой IS 510 Глава 2i дов действует в полную силу. При увеличении государственных расходов и снижении налогов кривая IS0 смещается вправо в положение IS1, а реальный доход увеличивается с Y*о до Y*1 В таком случае, кредитно-денежная политика будет, наоборот, неэффективна и ее проведение не повлияет на совокупный спрос. Подводя итоги вышесказанному, следует отметить, что модель «IS-LM» может успешно использоваться при анализе макроэкономической политики. Правительство способно путем изменения таких экономических переменных, как государственные расходы (G), налоговые поступления (T) и денежная масса (M) добиваться стабилизации развития национальной экономики. Это означает, что правительство может смягчать циклические колебания, вызванные резкими изменениями совокупного спроса или совокупного предложения. Для эффективного проведения налогово-бюджетной или монетарной политики правительству необходимо представлять себе конфигурацию кривых IS и LM, оценивать возможность попадания экономики в «ликвидную» или «инвестиционную ловушку». Действия «на глазок», без серьезной макроэкономической обоснованности правительственных программ могут лишь дестабилизировать национальное хозяйство. Основные понятия: Модель «IS-LM» IS-LM model «Ликвидная ловушка» liquidity trap «Инвестиционная ловушка» investment trap |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2018-06-01; просмотров: 388. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |