Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Лизинг. Понятие. Факторы развития. Субъекты. Виды лизинга. Преимущества лизинга.Лизинг-способ реализации продукции путем передачи ее в аренду.Схема лизинга заключается в том, что изготовитель либо продает свою продукцию, либо сам непосредственно осуществляет передачу своей продукции в аренду. Выделяют следующих основных участников лизинговой операции: • Лизингополучатель • Лизингодатель • Поставщик • Страховщик лизинг может быть: финансовый лизинг — это договор лизинга, в результате заключения которого лизингополучатель по своему заказу получает в платное пользование от лизингодателя объект лизинга на срок, не меньший срока, за который амортизируется 60 процентов стоимости объекта лизинга, определенной в день заключения договора. Сумма возмещения стоимости объекта лизинга в составе лизинговых платежей за период действия договора финансового лизинга должна включать не менее 60 процентов стоимости объекта лизинга, определенной в день заключения договора. По истечении срока договора финансового лизинга объект лизинга, переданный лизингополучателю согласно договору, переходит в собственность лизингополучателя или выкупается им по остаточной стоимости. оперативный лизинг — это договор лизинга, в результате заключения которого лизингополучатель по своему заказу получает в платное пользование от лизингодателя объект лизинга на срок, меньший срока, за который амортизируется 90 процентов стоимости объекта лизинга, определенной в день заключения договора. После окончания срока договора оперативного лизинга он может быть продлен или объект лизинга подлежит возврату лизингодателю и может быть повторно передан в пользование другому лизингополучателю по договору лизинга.  Основные преимущества лизинга: -лизинговые ставки обычно ниже банковских; -лизинг не требует залога и поручительства; -лизинговый договор можно оформить в течение одного дня; -лизингополучатель включает лизинговые платежи в себестоимость продукции, уменьшая тем самым налогооблагаемую прибыль; -имущество в лизинге, как правило, отражается на балансе лизинговой компании, и не ухудшает показатели ликвидности лизингополучателя; -налог на имущество уплачивается лизинговой компанией, причем за счет применения ускоренной амортизации срок полного списания оборудования сокращается в три раза. -минимизация рисков в виду ограниченной ответственности лизингополучателя. В тоже время компания-лизингодатель снижает риск (по сравнению с кредитом), т.к. имеет неоспоримое право на владение имуществом, а соответственно при банкротстве по какой-либо причине компании-лизингополучателя (клиента) первоочередное право выплат. (Возмещения) - благодаря минимизации рисков лизингового бизнеса клиенту заключить договор о финансовой аренде зачастую много проще, нежели получить «долгосрочный» кредит. Особенно это касается среднего и малого бизнеса, ссуды по которому банки предоставляют очень осторожно. Некоторые компании порой не требуют от клиента каких-либо дополнительных гарантий, поскольку обеспечением является само оборудование (предмет лизинга). -лизинговый договор более гибкий, чем соглашение о предоставлении кредита: ссуда всегда предполагает ограниченные сроки и размеры погашения. При лизинге же компания-лизингополучатель имеет возможность выработать с лизингодателем удобную и гибкую для себя схему финансирования. Лизинг позволяет товаропроизводителям регулярно обновлять фонд средств производства в соответствии с современными требованиями рынка, не снижая эффективности использования оборотных средств. БИЛЕТ 7 7. Индекс рентабельности инвестиций — рассчитывается как отношение суммы дисконтированных денежных потоков к первоначальным инвестициям. PI = ∑ NCF/I NCF(net cash flow)-чистые денежные потоки(дисконтированные) I-инвестиции где NCF=CFn/(1+r)^n Таким образом, критерий РI имеет преимущество при выборе одного проекта из ряда имеющих примерно одинаковые значения NPV, но разные объемы требуемых инвестиций. В данном случае выгоднее тот из них, который обеспечивает большую эффективность вложений. В связи с этим данный показатель позволяет ранжировать проекты при ограниченных инвестиционных ресурсах. К недостаткам метода можно отнести его неоднозначность при дисконтировании отдельно денежных притоков и оттоков. PI > 1 — проект следует принять PI < 1 — отвергнуть PI = 1 — ни прибыли ни убытков БИЛЕТ 8 8. Внутренняя норма доходности — это процентная ставка, при которой чистый дисконтированный доход (NPV) равен 0. NPV рассчитывается на основании потока платежей, дисконтированного к сегодняшнему дню. для потока платежей

При принятии инвестиционных решений ВНД используется для расчета ставки альтернативных вложений. При выборе из нескольких проектов с разными ВНД, выбирается проект с максимальным значением ВНД. Данный критерий не используется, если денежные поток несколько раз за рассматриваемый период меняет знак. |

||

|

Последнее изменение этой страницы: 2018-05-27; просмотров: 289. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

По форме различают:

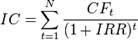

По форме различают:  — платёж через t лет и начальной инвестиции в размере

— платёж через t лет и начальной инвестиции в размере  внутренняя норма доходности

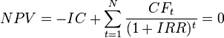

внутренняя норма доходности  рассчитывается из уравнения:

рассчитывается из уравнения: или

или