Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Основні теоретичні положенняОсновними причинами для невизначеності – є інфляція, зміни в технології, хибна одиниця проектної потужності, порушення строків будівництва тощо. Проблема невизначеності посилюється також порушенням часових строків на виконання кожної фази проекту. Тому, вкладаючи свої кошти в інвестиційний проект, інвестор має визначити вплив інфляції на оцінку інвестицій, оцінити результати аналізу чутливості проекту, аналізу беззбитковості та аналізу еквівалента певності та прийняти правильне рішення щодо вкладання коштів. Рішення про проведення оцінки в умовах невизначеності приймається лише в тому випадку, якщо існують серйозні сумніви відносно життєдіяльності інвестиційного проекту. 1) Вплив інфляції на оцінку інвестицій. Інфляція — це загальне підвищення цін. Коли росте інфляція, реальна вартість сподіваних грошових потоків падає. Якщо інвестор не врахує ризик інфляції, то NPV або IRR можуть бути штучно завищені. Таким чином, в процесі аналізу інвестиційного проекту, варто врахувати інфляцію, корегуючи або грошові потоки за проектом, або ставку дисконту. Розглянемо це на прикладі. Приклад. Оцінити інвестиційний проект, який має такі параметри: стартові інвестиції – 8000 тис. грн.; період реалізації – 3 роки: грошовий потік по рокам (тис. грн.): 4000; 4000; 5000; необхідна ставка доходності (без врахування інфляції) – 18%: середньорічний індекс інфляції – 10%. Спочатку визначимо оцінку проекту без урахування та з урахуванням інфляції. Розрахунок показників ефективності проекту без урахування інфляції представлено в табл. 2.8. Таблиця 4.1

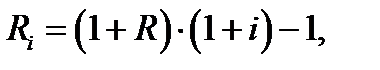

Для визначення оцінки ефективності проекту з урахування інфляції необхідно: або скорегувати грошові потоки на середньорічний індекс інфляції, а потім на ставку дисконту: або визначити ставку дисконту, яка б враховувала індекс інфляції див. формулу і потім скорегувати грошові потоки за новою ставкою, яка враховує індекс інфляції.

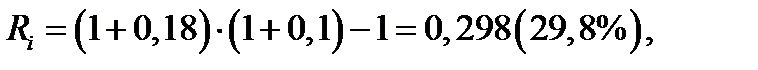

де За даними нашого прикладу визначимо дисконтну ставку з урахуванням інфляції:

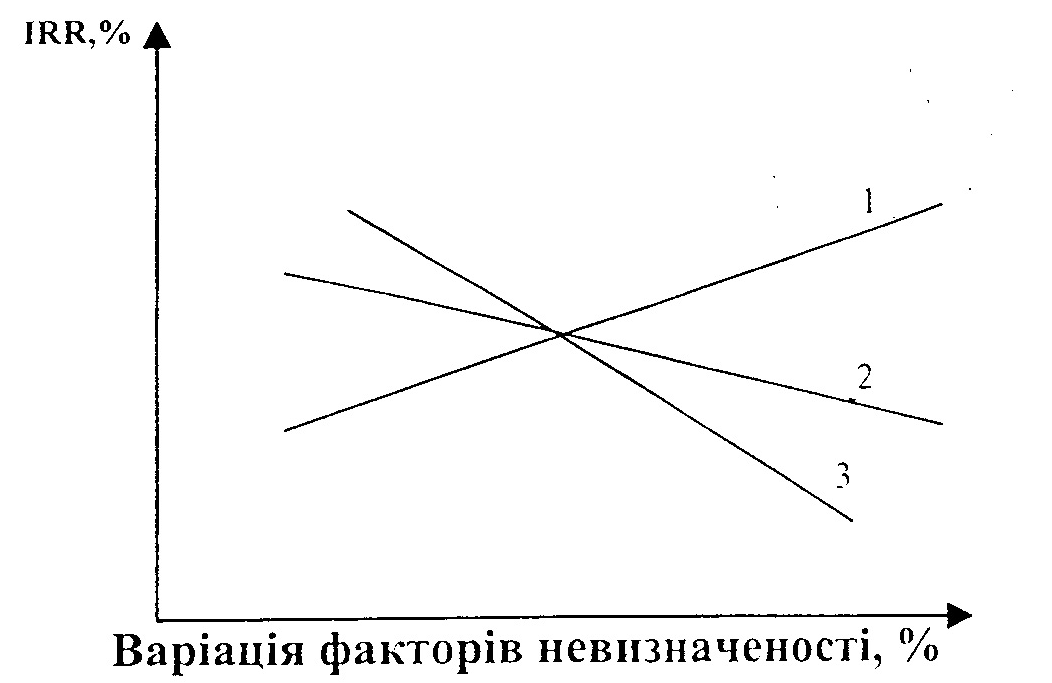

Розрахунок оцінки проекту з урахуванням інфляції представлено в таблиці табл.4.1. Як видно з таблиці без урахування інфляції, проект доцільно прийняти, бо NPV=1305,7 тис. грн. Однак розрахунок, проведений з урахуванням інфляції за двома варіантами показує, що проект варто відхилити, бо NPV від'ємне і становить - (-258) тис. грн. 2) Аналіз чутливості проекту За допомогою цього аналізу можна показати як змінюється чистий прибуток або прибутковість інвестицій при різних значеннях заданих перемінних (питомої продажної ціни, питомих витрат, обсягу продаж та інше). Аналіз чутливості повинен прийматися уже на етапі планування проекту, коли приймаються рішення, які стосуються основних факторів проекту. Цей аналіз використовується для вибору параметрів ризику, які є критичними для економічної життєздатності проекту. В проектному аналізі прийнято перевіряти чутливість внутрішньої ставки доходу проекту (IRR) та чистого приведеного доходу (NPV) до зміни найважливіших вхідних показників. Аналіз чутливості інвестиційного проекту проводять в такій послідовності: 1) Вибирається ключовий показник ефективності інвестицій те може бути внутрішня норма доходності інвестицій (IRR) або чиста приведена вартість проекту (NPV). 2) Вибираються показники, відносно яких є певна невизначеність: капітальні витрати та вкладення в оборотний капітал: - ринкові фактори — ціна товару та обсяг продаж; - компоненти собівартості продукції: - час будівництва та введення в дію виробничих потужностей. 3) Встановлюються номінальні та граничні (нижні та верхні) значення невизначених факторів, вибраних на другому етапі процедури. Граничних факторів може бути декілька, наприклад: =5% та і ±10% від номінального значення. 4) Визначається ключовий показник для усіх вибраних граничних значень невизначених факторів. 5) Будується графік чутливості для усіх невизначених факторів. У інвестиційному менеджменті цей графік носить назву «Spider Graph» (див. рис. 4.1). Даний графік дозволяє зробити висновок про найбільш критичні фактори інвестиційного проекту з тим, щоб в процесі реалізації проекту звернути увагу на ці фактори з метою скорочення ризику невиконання інвестиційного проекту. Наприклад, якщо ціна продукції стала критичним фактором, то в ході реалізації проекту слід покращити програму маркетингу та підвищити якість товарів. Якщо проект є чутливим до зміни обсягів виробництва, то необхідно звернути увагу на вдосконалення внутрішнього менеджмент} підприємства та ввести спеціальні заходи з підвищення продуктивності. І, якщо критичним стане фактор матеріальних витрат, то доцільно покращити відносини з постачальниками, що приведе до зниження ціни на сировину.

Рисунок 4.1 – Чутливість проекту до зміни факторів невизначеності: 1 – ціна товару, 2 – вартість обладнання, 3 – матеріальні витрати.

Таблиця 4.2

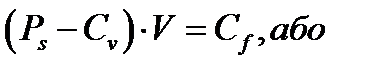

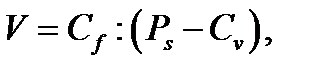

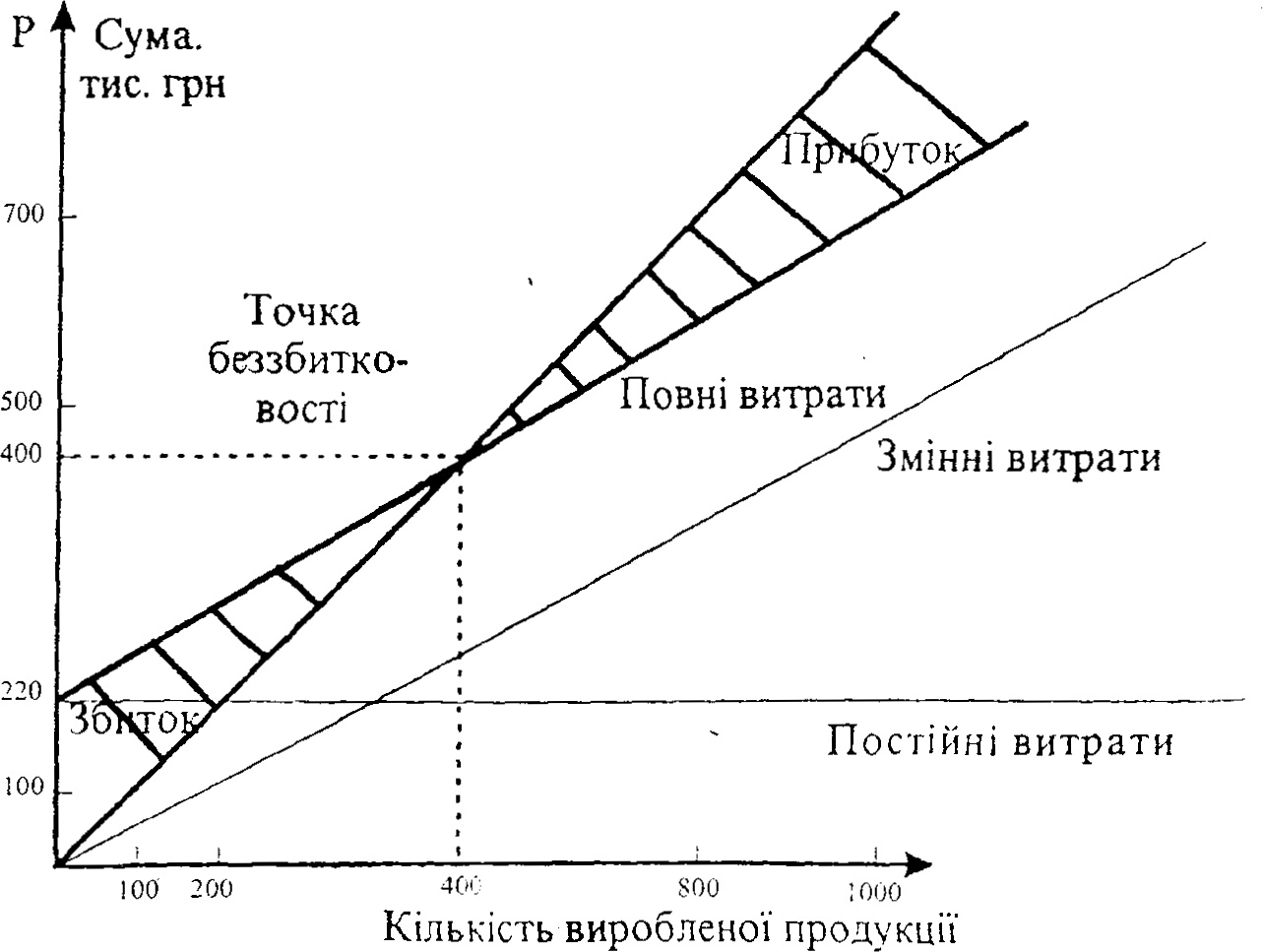

По своїй цілеспрямованості аналіз чутливості передує аналізові ризиків і дозволяє виявити найважливіші фактори, які впливають на кінцеві параметри проекту в найбільшій мірі. Доцільно такий аналіз виконувати із застосуванням комп'ютеризованої фінансової моделі, яка відтворює основні взаємозв'язки між параметрами, закладеними в проект. Якщо, наприклад, оцінювати фактори, що випливають на чистий прибуток, то вони розподіляються за напрямками діяльності: виробництво продукції, її продаж, податкові та бюджетні відрахування, кредитні умови тощо. Зростання продажної ціни викликає зростання надходжень від продажу продукції навіть при сталому обсязі її випуску. Зміни в податковій системі впливають на розмір прибутку, зміни витратних норм сировини, матеріалів і цін на них впливають на сумарні витрати і в кінцевому рахунку – на прибуток. Стандартний підхід до аналізу чутливості проекту вміщує в собі розрахунок його прибутковості в умовах найбільш імовірного прогнозу усіх вхідних параметрів. Цей розрахунок приймається за базовий варіант (сценарій). У доповнення до базового варіанту проводять також розрахунки по песимістичному та оптимістичному сценаріях. Саме так будуть підходити до цієї оцінки потенційні інвестори і кредитори проекту. 3) Аналіз беззбитковості. Мета цього аналізу — визначити точки рівноваги, в яких надходження від продаж дорівнюють витратам на продану продукцію. Коли об'єм продаж нижче цієї точки, то фірма несе збитки, а в точці де надходження рівні витратам, фірма веде справи беззбитково. Аналіз беззбитковості служить для порівняння використання запланованої потужності з об'ємом виробництва, нижче якого фірма має збитки. Точку беззбитковості можна визначити в показниках фізичних одиниць виробленої продукції або рівня використання виробничої потужності, при якій надходження від продаж та витрати виробництва рівні. Надходження від продаж в точці беззбитковості є вартістю беззбиткових продаж, а ціна одиниці продукції в цій точці є беззбитковою продажною ціною. Перед тим як вирахувати величини беззбитковості необхідно перевірити наявність таких умов та допущень: - витрати виробництва та маркетингу с функцією об'єму виробництва або продаж; - об'єм виробництва дорівнює об'єму продаж; - постійні експлуатаційні витрати однакові для будь-якого об'єму виробництва; - перемінні витрати змінюються пропорційно об'єму виробництва, і таким чином, повні витрати виробництва також змінюються пропорційно до його об'єму; - продажні ціни на продукт або продуктовий комплекс для усіх рівнів випуску не змінюється з часом, тому загальна вартість продаж є лінійною функцією від продажних цін та кількості проданої продукції; - величина беззбитковості визначається для одного продукту, а у випадку різної номенклатури її структура, тобто відношення між виробленою кількістю, повинні залишатися постійними. Математично беззбиткове виробництво визначається таким чином: - кількість одиниць продукції V, яке необхідно виробити та продати, щоб повністю покрити річні постійні витрати Сf при даній продажній ціні одиниці продукції Рs та перемінних питомих витратах Сv' або:

де Рs – ціна одиниці продукції; Сv' – перемінні витрати на одиницю продукції; V – кількість одиниць випущеної продукції; Сf – річні постійні витрати. Приклад. Компанія виготовляє продукт А. Величина постійних витрат – 220 тис. грн. для даного виробництва. Максимально можливий обсяг випуску продукції становить 1000 одиниць. Одиниця продукції реалізується за ціною 820 грн., перемінні витрати складають – 270 грн. на одиницю продукції. Таким чином за формулою (2.10) V = 220000 : (820 - 270) = 400 одиниць продукції. Отже при випуску 400 одиниць виробів А підприємство не має збитків, але і не має прибутків. Розв'язок цього прикладу можна показати і графічно (див. рис. 4.2).

Рисунок 4.2 – Графік точки беззбитковості

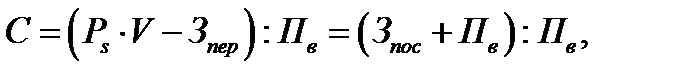

При реалізації концепції беззбитковості можна помітити, що будь-яка зміна виручки від реалізації продукції та послуг сильно впливає на зміну прибутку. Це явище називається ефектом виробничого левереджа (або операційного важеля). Розглянемо це на прикладі. Приклад. Підприємство випускає продукцію А В першому році перемінні витрати склали 20000 грн., а постійні – 2500 грн. Загальні витрати складають 20000+2500=22500 грн. Виручка від реалізації продукції склала 30000 грн. Таким чином, прибуток за перший рік становитиме 30000- 22500=7500 грн. На другому році в наслідок збільшення продукції на 15% одночасно виросли на таку ж величину перемінні витрати та обсяг реалізації. У такому випадку перемінні витрати становитимуть 20000∙1,15=23000 грн., а виручка 30000∙1,15=34500 грн. При незмінності постійних витрат загальні витрати становитимуть 23000+2500=25500 грн., а прибуток – 34500-25500=9000 грн. Порівнявши прибуток в другому та в першому році одержимо 9000:7500=1,2 (120%). Тобто при збільшенні реалізації продукції на 15% спостерігається ріст обсягу прибутку на 20% - це і є результат впливу операційного (виробничого) важеля. Для виконання практичних розрахунків залежності зміни прибутку від зміни обсягів реалізації пропонується така формула:

де С - сила впливу виробничого важеля; Рs – ціна одиниці продукції; V – кількість одиниць реалізованої продукції: Рs∙V – обсяг реалізації в грошовому еквіваленті: Зпер – загальна величина перемінних витрат; Зпос – загальна величина постійних витрат; Пв – валовий прибуток. Для нашого випадку сила впливу виробничого важеля в першому році склала: С=(2500+7500):7500=1,3333. Ця величина означає, що з збільшенням виручки від реалізації, припустимо, на 15% (як в нашому випадку), прибуток зростає на 1.3333∙0,15=20%. 4) Аналіз еквівалента певності. Ідея цього аналізу полягає у тому, щоб розподілити грошовий потік на безпечну та ризиковану частини. Грошові потоки переводяться в безпечні (певні), потім дисконтуються за безпечною ставкою. Наприклад, в США ставка за державними облігаціями уряду вважається безпечною і, як правило, береться за основу. На Україні це може бути облікова ставка НБУ. Вирахування еквівалентів певності проводиться в такій послідовності: 1) Визначаються сподівані грошові потоки від проекту. 2) Визначається фактор еквівалента певності або відсоток сподіваного грошового потоку, що є певним. 3) Вираховуються певні грошові потоки: величину сподіваних грошових потоків перемножують на фактор еквівалента певності. 4) Визначається теперішня вартість проекту, шляхом дисконтування певних грошових потоків на безпечну дисконтну ставку. 5) Визначається чиста теперішня вартість проекту: від чистої теперішньої вартості безпечних грошових потоків віднімають початкові інвестиції. 6) Якщо значення КРУ дорівнює нулю або позитивне, проект можна ухвалити, і навпаки, проект слід ухвалити, якщо значення негативне. Розглянемо це на прикладі. Приклад. Компанія вирахувала, що протягом наступних п'яти років щорічно матиме відповідно такі грошові потоки: $7000, 56000, 55000, 54000, 53000. Фактори еквівалента певності за ті ж самі періоди відповідно будуть такі: 95%, 80%, 70%, 60%, 40%. Початкові інвестиції в проект $11000. Безпечна ставка (доходність облігацій уряду США) – 10%. Визначити, чи проект прийнятний, застосувавши метод еквівалента певності. Розв'язок. Спочатку слід виділити безпечні грошові потоки зі сподіваних грошових потоків. Це можна зробити, помноживши сподівані грошові потоки на фактор еквівалента певності (див. табл. 4.3). Таблиця 4.3

Отримавши безпечні грошові потоки, дисконтуємо їх за безпечною ставкою 10% і отримуємо теперішню вартість безпечних грошових потоків Таблиця 4.4

Далі, скориставшись формулою 2.2 визначимо: NPV=$15024-$11000=$4024 NPV позитивне, то це означає, що проект прийнятний і його варто схвалити. Завдання (N - № варіанта) Завдання 1 Грошові потоки інвестиційного проекту: - 0 рік – 25000000+5N тис. грн.; - 1 рік – 570000+3N тис. грн.; - 2 рік – 1700000+2N тис. грн.; - 3 рік – 2150000+N тис. грн. За даними про грошові потоки інвестиційного проекту обчисліть строк оку інвестицій за умови, що проектний грошовий приплив протягом року виникає рівномірно. Завдання 2 За вихідними даними визначте індекс рентабельності (PI) й коефіцієнт ефективності інвестицій (ARR) для проектів "А" і "Б". В ході реалізації проекту "А" ставка дисконту 10%, проекту "Б" – 18%. Обґрунтуйте найкращий варіант капітальних вкладень. Таблиця 4.5

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

- ставка дисконту (коефіцієнт) з урахуванням інфляції;

- ставка дисконту (коефіцієнт) з урахуванням інфляції; - ставка дисконту (коефіцієнт) без урахування інфляції;

- ставка дисконту (коефіцієнт) без урахування інфляції; - середньорічний індекс інфляції (коефіцієнт).

- середньорічний індекс інфляції (коефіцієнт).