Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Методика виконання роботи і звітність

Виконання роботи полягає в розв’язанні практичних завдань, згідно з № варіанта, заданого викладачем. Лабораторна робота оформляється в такій послідовності: 1 Коротко висвітлюються теоретичні питання по темі. 2 Описують методику розв’язку кожного із завдань. 3 Опрацьовують контрольні запитання.

Контрольні запитання 1Для чого оцінюють майбутню вартість інвестованих грошових коштів? 2 Що треба враховувати при оцінці майбутньої вартості грошових вкладень, інвестованих на строк більше одного року? 3 Як можна визначити майбутню вартість грошових коштів? 4 Що таке операція нарощування? 5 Що називають операцією дисконтування? 6 Що називають дисконтною ставкою? 7 Що визначає ефективна ставка відсотку? 8 Дайте визначення аннуітету або фінансової ренти. 9 Що таке нарощена сума? 10 Як визначається майбутня вартість звичайного аннуітету? 11 Як визначити поточну вартість аннуітету?

Лабораторна робота №2 Тема: Оцінка фінансового стану підприємства. Оцінка інвестицій у цінні папери Мета роботи:ознайомлення з сутністю управління інвестиційною діяльністю підприємства та методами оцінки інвестицій у цінні папери. Основні теоретичні положення Акції Оціночна система показників доходності акцій 1) Дохід на акцію = Чистий прибуток — Дивіденди за привілейованими акціями / Загальну кількість звичайних акцій 2) Цінність акцій = Ринкова ціна акції / Дохід на акцію 3) Рентабельність акції = Дивіденди на одну акцію / Ринкова ціна акції 4) Дивідендний дохід = Дивіденди на одну акцію / Дохід на акцію  5) Коефіцієнт котирування акції = Ринкова ціна акції / Облікова ціна акції Методи оиінки акцій Оцінка акиій з постійними дивідендами:

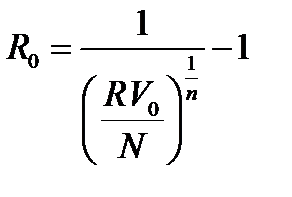

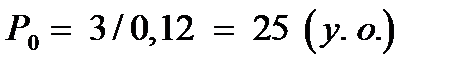

де Приклад 7. Компанія сплачує річний дивіденд 3 у. о. на акцію. Необхідна ставка доходності за акціями становить 12%. Визначити ціну акції. Оцінка акцій з постійним приростом дивідендів (Модель Гордона):

де Приклад 8. Останній раз компанія сплатила на кожну акцію дивіденд у розмірі 1,8 у. о. Компанія сподівається, що її дивіденди будуть щорічно зростати на 6%. Визначити ціну акції, якщо необхідна ставка доходності за акціями становить 11%.

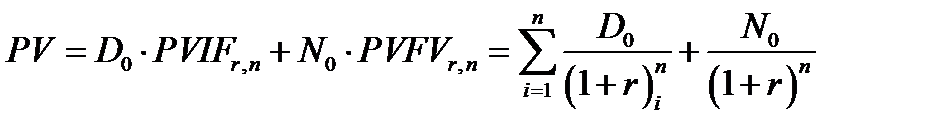

Оцінка акцій з непостійним приростом дивідендів:

де Приклад 9. Інвестор купив акцію з прогнозом дивідендів на 1-й рік - 100 грн. та у наступні роки на 20 грн. більше. Норма поточної доходності 15% у рік. Акцію купив на 5 років. Визначити ринкову ціну акції.

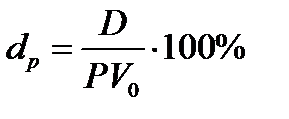

Для аналізу ефективності вкладень інвестора в покупку акцій можуть використовуватися такі види доходності: ставка дивіденду, поточна доходність акції для інвестора, поточна ринкова, дохідність, кінцева та сукупна доходність. Ставка дивіденду

де Часто на практиці ставка дивіденду використовується для оголошення річних дивідендів. Поточна дохідність акції для інвестора — рендит

де Поточна ринкова дохідність

де Кінцева доходність акції

де Узагальнюючим показником ефективності вкладень інвестора в покупку акцій є сукупна дохідність

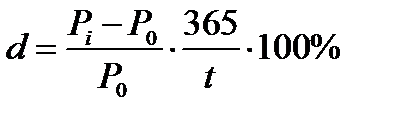

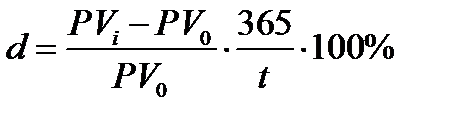

де Кінцева та сукупна доходності можуть використовуватися в тому випадку, якщо інвестор продав акцію або планує її продати за ціною, відомою йому. У випадку, коли інвестор не бажає отримувати поточних доходів у вигляді дивідендів, він отримує доход від приросту курсової вартості акцій. Таким чином, дохідність (річна) буде визначатися за такою формулою:

де

Облігації Ринкова вартість відсоткової облігації

де Приклад 10. Визначити ринкову ціну облігації, яку випущено на 5 років із номінальною вартістю 1000 грн., купонною ставкою 10% річних, сплатою відсотків щорічно, при ставці дисконту 12%.

Ринкова вартість безвідсоткової облігації визначається за такою формулою:

Для оцінки облігацій інвесторами можуть використовуватися такі види доходності. 1) Купонна дохідність

де

2) Поточна дохідність

де

3) Кінцева дохідність

де 4) Для облігацій з нульовим купоном доходності

де

5) Розрахунок очікуваної прибутковості по облігаціям

Приклад 11. Облігація номіналом 100 грн. реалізується за ціною 61,5 грн., погашення передбачається через 3 роки. Визначити норму очікуваної прибутковості облігації. Завдання (N - № варіанта) Завдання №1 Чистий прибуток акціонерного товариства зі статутним капіталом 400+10N тис. грн. становив 172+5N тис. грн. Загальні збори акціонерів вирішили, що чистий прибуток розподіляється таким чином: 70% на виплату дивідендів, а 30% на розвиток виробництва. Визначте орієнтовно курсову ціну акцій цього АТ, ставку дивіденду, поточну прибутковість акції, якщо на момент розрахунку ставка банківського відсотка становила 22%, а номінал акції – 400+10N грн. Завдання №2 Акція, що має ставку дивіденду 25%, придбана за ціною, що дорівнює 1,5 номіналу, забезпечивши при цьому кінцеву прибутковість інвесторові 47%. Визначте курс акцій на момент продажу. Завдання №3 Інвестор купив акцію за 120+10N грн. з метою її перепродажу. Через два місяці він продав її другому інвесторові за 135+5N грн. Визначте прибутковість цієї операції (у річному вирахуванні). Завдання №4 За акцією номіналом 50+15N грн. виплачується щорічно постійний дивіденд у розмірі 11%. Норма поточної прибутковості за акціями даного типу становить 25%. Визначте поточну ринкову ціну акції. Завдання №5 Останній виплачений по акції дивіденд становить 600+10N грн., темп приросту дивідендів становить 9% у рік. Яка поточна ціна акцій компанії, якщо коефіцієнт дисконтування дорівнює 18%? Завдання №6 Облігація з нульовим купоном номінальною вартістю 100 грн. і строком погашення два роки продається за 64 грн. Оцініть доцільність її придбання, якщо є альтернативний варіант вкладення капіталу з нормою доходу 15%. Завдання №7 За якою ціною інвестор погодиться придбати облігацію з нульовим купоном номінальною вартістю 90+5N грн. і строком обігу три роки, якщо прийнятна для нього ставка доходу становить 18% річних? Завдання №8 По державній облігації номіналом 110+10N грн., випущеній строком на 5 років, передбачений такий порядок нарахування відсотків: - за перший рік – 10%; - за два наступні роки – 20%; - за два роки, що залишилися – 25%. Ринкова норма доходу, визначена інвестором виходячи зі сформованих умов на фінансовому ринку, становить 15%. Визначте поточну ринкову вартість цієї облігації. Завдання №9 Інвестор розглядає кілька варіантів фінансових інвестицій. Перший варіант припускає придбання облігації підприємства "А" з купонною ставкою 25% річних, котра реалізується за курсом 108%. Другий варіант припускає придбання облігації підприємства "Б" з нульовим купоном, що продається за курсом 72%. За третім варіантом облігація підприємства "В" має купонну ставку 16% річних і реалізується за курсом 90%. Усі облігації мають строк обігу три роки. Яку з облігацій вибере інвестор? |

||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2018-06-01; просмотров: 313. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

- річний дивіденд;

- річний дивіденд; - ставка доходності акції.

- ставка доходності акції.

- очікувані дивіденди на акцію через рік

- очікувані дивіденди на акцію через рік  ;

; - темп приросту дивідендів.

- темп приросту дивідендів.

- очікуваний щорічний дивіденд на акцію.

- очікуваний щорічний дивіденд на акцію.

визначається за такою формулою:

визначається за такою формулою:

- величина річних дивідендів, що виплачуються, грн.;

- величина річних дивідендів, що виплачуються, грн.; - номінальна ціна акції, грн.

- номінальна ціна акції, грн. , визначається за такою формулою:

, визначається за такою формулою:

- ціна придбання акції, грн.

- ціна придбання акції, грн. визначається співвідношенням величини дивідендів, що виплачуються, до поточної ринкової ціни акції:

визначається співвідношенням величини дивідендів, що виплачуються, до поточної ринкової ціни акції:

- поточна ринкова ціна акції, грн.

- поточна ринкова ціна акції, грн. може бути визначена таким чином:

може бути визначена таким чином:

- величина дивідендів, виплачених усередньому за рік, грн.;

- величина дивідендів, виплачених усередньому за рік, грн.; - приріст або збиток капіталу інвестора, що дорівнює різниці між ціною продажу та ціною придбання акції, грн.;

- приріст або збиток капіталу інвестора, що дорівнює різниці між ціною продажу та ціною придбання акції, грн.; - кількість років, протягом яких інвестор володів акціями.

- кількість років, протягом яких інвестор володів акціями. , яка визначається за такою формулою:

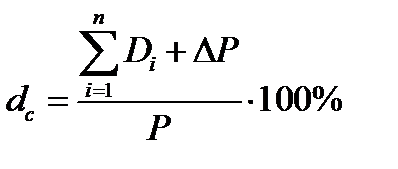

, яка визначається за такою формулою:

- величина дивідендів, виплачених у і-тому році, грн.

- величина дивідендів, виплачених у і-тому році, грн.

- ціна покупки акції, у процентах до номіналу, або грн.;

- ціна покупки акції, у процентах до номіналу, або грн.; - ціна продажу акції, у процентах до номіналу, або грн.;

- ціна продажу акції, у процентах до номіналу, або грн.; - кількість днів із дня покупки до продажу акцій.

- кількість днів із дня покупки до продажу акцій. визначається за такою формулою:

визначається за такою формулою:

- сума відсотків по облігаціях за кожен рік;

- сума відсотків по облігаціях за кожен рік; - номінальна вартість облігації;

- номінальна вартість облігації; - середня ставка доходності на ринку або дисконтна ставка;

- середня ставка доходності на ринку або дисконтна ставка; - число періодів, які залишилися до погашення облігації.

- число періодів, які залишилися до погашення облігації.

:

:

- річний купонний доход, грн.;

- річний купонний доход, грн.; - номінальна ціна облігації, грн.

- номінальна ціна облігації, грн. :

:

- ціна, за якою була придбана облігація інвестором, грн.

- ціна, за якою була придбана облігація інвестором, грн. :

:

- приріст або збиток капіталу, який дорівнює різниці між ціною реалізації (номіналом) та ціною купівлі облігації інвестором, грн.;

- приріст або збиток капіталу, який дорівнює різниці між ціною реалізації (номіналом) та ціною купівлі облігації інвестором, грн.; - кількість років обігу облігації.

- кількість років обігу облігації. визначається за такою формулою:

визначається за такою формулою:

- ціна покупки облігацій, у процентах до номіналу, або в грн.;

- ціна покупки облігацій, у процентах до номіналу, або в грн.; - ціна продажу облігації, у процентах до номіналу, або в грн.;

- ціна продажу облігації, у процентах до номіналу, або в грн.; - кількість днів із дня покупки до продажу облігацій.

- кількість днів із дня покупки до продажу облігацій. :

: