Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Этапы формирования инвестиционной политики компанииСтр 1 из 7Следующая ⇒ Лекция 2: Инвестиционная политика

Понятие инвестиционной политики. Инвестиционная политика компании состоит в выборе и реализации эффективных форм инвестирования, обеспечивающих достижение целей компании. Инвестиционная политика компании охватывает реальные и финансовые инвестиции. Инвестиции – это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта. Реальные инвестиции – это вложения в основной капитал компании, нематериальные активы (патенты, лицензии, программные продукты, НИОКР), прирост запасов материальных оборотных средств, приобретение земельных участков и объектов природопользования, затраты на капитальный ремонт. Финансовые инвестиции – это вложения средств компании в различные денежные фонды и инструменты (уставный фонд, акции, облигации, сберегательные сертификаты, казначейский обязательства и другие). Определенное влияние на развитие российского рынка инвестиций оказывают иностранные инвестиции. Иностранные инвестиции – это долгосрочные вложения имущественных и интеллектуальных ценностей иностранными инвесторами, а также приобретение ими корпоративных или государственных ценных бумаг для получения прибыли или активов. Они подразделяются на прямые, портфельные и прочие инвестиции. Прямые иностранные инвестиции – это вложения иностранных инвесторов в имущественные активы российских компаний. Портфельные иностранные инвестиции – это вложения иностранных инвесторов в приобретение ценных бумаг и других инструментов фондового рынка. К прочим иностранным инвестициям относятся те из них, которые не попадают под определение прямых и портфельных инвестиций. К ним относятся торговые кредиты, кредиты международных финансовых компаний, банковские вклады и другие. Иностранные инвестиции в экономике России определяются инвестиционным климатом в стране и конъюнктурой мирового рынка инвестиций.  Инвестиционная политика компаний определяется инвестиционным климатом. Инвестиционный климат – совокупность сложившихся в стране финансово-экономических, правовых, социально-культурных и политических условий, определяющих эффективность инвестирования и степень инвестиционных рисков.

Этапы формирования инвестиционной политики компании

Развитие компаний реального сектора экономики в стратегической перспективе связано с осуществлением реальных инвестиций. В этой связи, при характеристике этапов разработки инвестиционной политики компании основное внимание уделено инвестициям в основной капитал. Проведение такой политики неразрывно связано с реализацией инвестиционных проектов. К этапам ее формирования относятся: исследование и учет условий внешней инвестиционной среды и конъюнктуры инвестиционного рынка; анализ результатов инвестирования компании в предшествующем периоде; поиск и выбор объектов инвестирования компании с учетом их эффективности; поиск и выбор источников привлечения инвестиций для реализации инвестиционных проектов и программ компании (см. рис.): Результаты каждого из этапов должны являться подтверждением целесообразности осуществления компанией инвестиционной деятельности и перехода на следующий этап. Раскроем более подробно содержание каждого этапа инвестиционной политики компании.

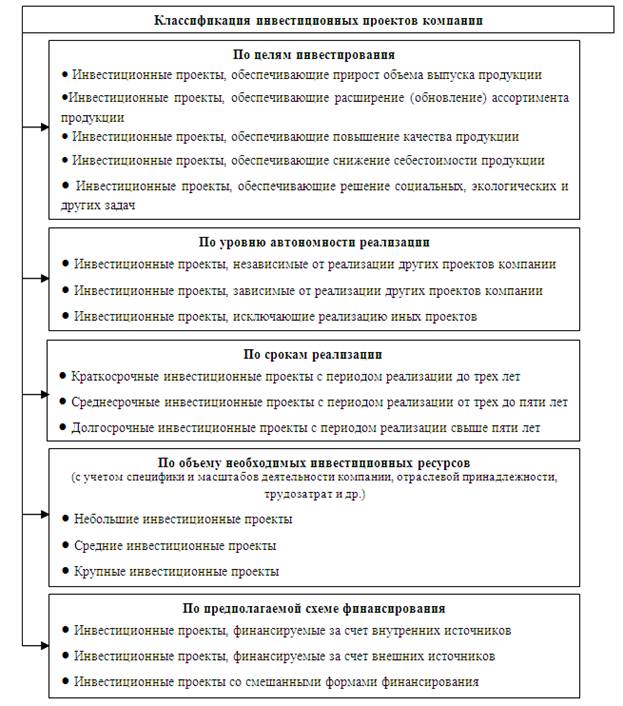

Первый этап – (исследование и учет условий внешней инвестиционной среды и конъюнктуры инвестиционного рынка) базируется на выявлении тенденций, закономерностей развития инвестиционного рынка России в целом и по отдельным формам инвестирования. На этом этапе инвестиционной политики проводится анализ инвестиционного климата, текущей и прогнозной конъюнктуры инвестиционного рынка и определяющих ее факторов. Второй этап (анализ результатов инвестирования компании в предшествующем периоде). Позволяет оценить фактический уровень инвестиционной активности компании и степень завершенности начатых ранее инвестиционных программ и проектов. Анализ включает: – оценку динамики общего объема инвестирования капитала в прирост реальных активов, определение удельного веса реального и финансового инвестирования в общем объеме инвестиций компании; – определение степени реализации отдельных инвестиционных проектов и программ, оценка уровня освоения инвестиционных ресурсов, предусмотренных на эти цели, в разрезе объектов реального и финансового инвестирования; – оценку уровня завершенности начатых ранее инвестиционных проектов и программ, уточнение необходимого объема инвестиционных ресурсов для полного их завершения. Третий этап — поиск и выбор объектов инвестирования компании с учетом их эффективности Выбор объектов инвестиционной деятельности компании зависит от стратегии ее экономического и финансового развития. На этом этапе инвестиционной политики компании определяется соотношение основных форм инвестирования по функциональной, региональной и отраслевой направленности. Поиск и выбор объектов инвестирования предусматривает: • анализ текущего предложения на инвестиционном рынке; • отбор инвестиционных проектов к разработке и дальнейшей реализации; • подготовку бизнес-планов инвестиционных проектов; • оценку финансового состояния компании; • экспертизу экономической эффективности отобранных объектов инвестирования; • оценка и управление проектными рисками. Анализ текущего предложения на инвестиционном рынке.Оценка инвестиционной привлекательности отдельных объектов инвестирования зависит от многих факторов и носит строго индивидуальный характер. В международной практике поиск инвестиционных идей осуществляется компаниями с учетом следующих возможностей: — наличие полезных ископаемых или иных природных ресурсов, пригодных для переработки и производственного использования; — традиции существующего сельскохозяйственного производства, определяющие потенциал его развития и круг проектов, которые могут быть реализованы на предприятиях агропромышленного комплекса; — оценка возможных в будущем сдвигов в величине и структуре спроса под влиянием демографических или социально–экономических факторов, либо в результате появления на рынке новых типов товаров; — структура и объемы импорта, которые могут стать толчком для разработки проектов, направленных на создание импортозамещающих производств; — опыт и тенденции развития структуры производства в других странах, особенно обладающих сходными уровнями социально–экономического развития и аналогичными ресурсами; — потребности, которые уже возникли или могут возникнуть в отраслях–потребителях в рамках отечественной или мировой экономики; — информация о планах увеличения производства в отраслях-потребителях или растущем спросе на уже производимую продукцию на мировом рынке; — известные или вновь обнаруженные возможности диверсификации производства на единой сырьевой базе; — рациональность увеличения масштабов производства ради достижения экономии издержек при массовом выпуске изделий; — общеэкономических условий. На основе таких исходных посылок формулируется общая идея инвестиционного проекта, направление, в котором его следует разрабатывать. На данном этапе для анализа используются приблизительные, укрупненные данные, полученные на основе государственной статистики или иной общедоступной информации. Поэтому до тех пор, пока та или иная концепция инвестиционного проекта не получит принципиального одобрения лиц, ответственных за принятие решений об инвестициях, нецелесообразно тратить дополнительные средства на сбор или подготовку более детальной и достоверной информации. Отбор инвестиционных проектов к разработке и дальнейшей реализации.Согласованная и утвержденная бизнес–идея развивается в детальный инвестиционный проект. Инвестиционный проект – обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством Российской Федерации и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес–план). Инвестиционные проекты, разрабатываемые по отдельным формам инвестирования, классифицируются по ряду признаков: целям инвестирования, уровню автономности реализации, срокам реализации, объему необходимых инвестиционных ресурсов, предлагаемой схеме финансирования (см. рис.).

Отбор проектов, предполагаемых к разработке и дальнейшей реализации, осуществляется компанией на основании следующих групп критериев: ü соответствия проекта целям, стратегии и ценностям компании: согласованность инвестиционного проекта с генеральной стратегической линией компании; в случае если инвестиционный проект требует изменения стратегии – оправдывает ли выгода от реализации проекта изменение стратегии компании; влияние реализации инвестиционного проекта на внешний и внутренний имидж компании; допустимость для компании рисков, возникающих при реализации инвестиционного проекта; ü профессиональной компетентности инициатора проекта: опыт реализации аналогичных инвестиционных проектов и достигнутые результаты; квалифицированная и работоспособная управленческая команда; наличие требуемых деловых связей; финансовая состоятельность компании и дальнейший потенциал развития; ü соответствия инвестиционного проекта рыночной конъюнктуре: востребованность рынком результатов инвестиционного проекта (наличие потребителей продукта, который будет производиться в результате реализации инвестиционного проекта); наличие платежеспособного спроса на рынке для реализации инвестиционного проекта в определенных параметрах; рыночная перспектива продукта (стадия жизненного цикла продукта, который будет производиться в результате реализации инвестиционного проекта); текущее и перспективное состояние конкурентной среды на рынке продукта, который будет производиться в результате реализации инвестиционного проекта (наличие продуктов-заменителей, барьеры входы в отрасль, сила поставщиков и покупателей, уровень конкуренции между производителями внутри отрасли); наличие у компании эффективных и управляемых каналов распределения продукции, производимой в результате реализации инвестиционного проекта; наличие соответствующей состоянию внешней среды рекламной стратегии компании в целях реализации инвестиционного проекта; ü наличия проблемных вопросов в части ресурсов, необходимых для реализации инвестиционного проекта: производственные мощности (производственные площади, инженерные коммуникации, основное и вспомогательное производственное оборудование, конструкторские разработки, технология производства, и т.д.); энергоресурсы (все виды топлива, электроэнергия, вода, пар, тепло, т.д.); комплектация (наличие надежных поставщиков необходимых комплектующих и полуфабрикатов приемлемого качества и по приемлемым ценам); сырьевая база (наличие надежных поставщиков необходимого сырья и материалов приемлемого качества и по приемлемым ценам); квалифицированные кадры (наличие и резерв руководящих работников, управленцев среднего звена, инженерно–технических работников, производственных рабочих, и т.д., по опыту и квалификации удовлетворяющих требованиям инвестиционного проекта); информационные ресурсы (наличие и доступ к информационным базам данных, техническим и патентным библиотекам, и т.д.); ü научно-технической перспективности инвестиционного проекта: вероятность технической реализации инвестиционного проекта; сроки и стоимость научно-технических разработок, которые предусматривает инвестиционный проект; обеспечение патентной чистоты научно–технических разработок по инвестиционному проекту; наличие у компании доступа к научно-техническим ресурсам, необходимым для реализации инвестиционного проекта; перспективность применения полученных результатов в будущих разработках; ü коммерческой успешности инвестиционного проекта: чистая прибыль от данного вложения превышает чистую прибыль от помещения средств на банковский депозит или прибыль от других вложений; рентабельность инвестиций выше уровня инфляции; рентабельность проекта с учетом фактора времени (временной стоимости денег) выше рентабельности альтернативных проектов; рентабельность активов компании после осуществления проекта будет не ниже необходимого, критического (возможно предпроектного) уровня и превысит среднюю расчетную ставку по заемным средствам (т.е. дифференциал финансового рычага будет положительным); данный проект соответствует долгорочным планам развития компании с точки зрения сроков окупаемости вложений, наличия финансовых источников покрытия издержек до начала окупаемости проекта, обеспечения достаточно стабильных поступлений; ü соответствия инвестиционных проектов внешним и внутренним нормативам: санитарные и гигиенические нормы (уровни шума, освещенности, загрязненности и задымленности производственных помещений, и т.д.); требования экологической безопасности (наличие и уровень выбросов вредных веществ в окружающую среду); требования безопасности труда, определяемые как действующим законодательством, так и внутренними актами компании (Положение о технике безопасности, Коллективный договор, и т.д.); непротиворечивость нормам гражданского, административного, финансового, уголовного права и т.д.; ü региональных особенностей реализации инвестиционного проекта: вероятность возникновения риска при осуществлении инвестиционной деятельности в различных регионах Российской Федерации с учетом применения местных законодательных актов. Требуется учитывать ресурсные возможности регионов, состояние инфраструктуры, степень социальной нестабильности и др. ü наличия общественных выгод, от реализации инвестиционного проекта: улучшение экологической обстановки (возможное количественное снижение выбросов в окружающую среду); развитие социальной инфраструктуры (строительство объектов общественного пользования, предполагаемое инвестиционным проектом); развитие городской и коммунальной инфраструктуры (городские системы тепло–, водо–, газо–, электроснабжения, дороги, и т.д.); воздействие на уровень занятости населения. Критерии каждой из групп могут подразделяться на обязательные и оценочные. Невыполнение обязательных критериев влечет отказ компании от реализации инвестиционного проекта. Указанные критерии не являются исчерпывающими, их выбор субъективен и зависит от преследуемой цели и сложившихся условий.

Подготовка бизнес-планов инвестиционных проектов.Инвестиционный проект требует обычно разработки бизнес-плана. Бизнес–план – основной документ, разрабатываемый и предоставляемый инвестору по реальному инвестиционному проекту. В нем в краткой форме и общепринятой последовательности разделов излагаются основные характеристики проекта и финансовые показатели, связанные с его реализацией. Целью его разработки и представления является мобилизация инвестиционных ресурсов или получение инвестиционного кредита. Он должен обеспечить эффективность намечаемых инвестиций. Разработка и изложение бизнес–плана подчинены определенной логической структуре, которая носит стандартизированный характер в большинстве стран с развитой рыночной экономикой. Отклонения от этой общепринятой структуры вызываются лишь отраслевыми особенностями и масштабами проекта. Разработка бизнес-плана представляет собой основную фазу прединвестиционных исследований. В соответствии с рекомендациями ЮНИДО [UNIDO] (Компании Объединенных наций по промышленному развитию)1 бизнес–план должен содержать следующие основные разделы:

1. Краткая характеристика проекта (или его резюме). В этом разделе содержатся выводы по основным аспектам разработанного проекта после рассмотрения альтернативных вариантов, когда концепция проекта, ее обоснование и формы реализации уже определены. Ознакомившись с этим разделом, инвестор должен сделать вывод о том, отвечает ли проект направленности его инвестиционной деятельности и инвестиционной стратегии, соответствует ли он потенциалу его инвестиционных ресурсов, устраивает ли его проект по периоду реализации и срокам возврата вложенного капитала и т.п. 2. Предпосылки и основная идея проекта. В этом разделе перечисляются наиболее важные параметры проекта, которые служат определяющими показателями для его реализации, рассматриваются регион, конкретное месторасположение проекта в увязке с рыночной и ресурсной средой, приводится график реализации проекта и характеризуется его инициатор. 3. Анализ рынка и концепция маркетинга. В нем излагаются результаты маркетинговых исследований, обосновывается концепция маркетинга и разрабатывается проект его бюджета. 4. Сырье и поставки. Этот раздел содержит классификацию используемых сырья и материалов, объем потребности в них, характеристику наличия основного сырья в регионе и обеспеченность им, программу поставок сырья и материалов и связанные с ним затраты. 5. Месторасположение, строительный участок и окружающая среда. В этом разделе подробно описывается месторасположение проекта, характер естественной окружающей среды и степень воздействия на нее при реализации проекта, социально–экономические условия в регионе и инвестиционный климат, состояние производственной и коммерческой инфраструктуры, выбор строительного участка с учетом рассмотренных альтернатив, оценка затрат по освоению строительного участка. 6. Проектирование и технология. Этот раздел содержит производственную программу и характеристику производственной мощности компании; выбор технологии и предложения по ее приобретению или передаче; подробную планировку компании и основные проектно–конструкторские работы; перечень необходимых машин и оборудования и требования к их техническому обслуживанию, оценку связанных с этим инвестиционных затрат. 7. Компания и технология управления. В этом разделе приводится организационная схема и система управления компанией, обосновывается конкретная организационная структура управления по сферам деятельности и центрам ответственности, рассматривается подробная смета накладных расходов, связанных с организацией управления. 8. Трудовые ресурсы. Этот раздел содержит требования к категориям и функциям персонала, возможности его формирования в рамках региона, организацию набора, план обучения работников и оценку связанных с этим затрат. 9. Планирование реализации проекта. В этом разделе обосновываются стадии осуществления проекта, приводится график его реализации, разрабатывается бюджет реализации проекта. 10. Финансовый план и оценка эффективности инвестиций. Этот раздел содержит финансовый анализ и основные виды финансовых планов, совокупный объем инвестиционных затрат, методы и результаты оценки эффективности инвестиций, оценку инвестиционных рисков.

|

||

|

Последнее изменение этой страницы: 2018-06-01; просмотров: 365. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |