Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Экономический цикл: причины возникновения, характерные черты и периодичностьИз предыдущей главы мы узнали о совокупном спросе и совокупном предложении, в ней же познакомились с моделями макроэкономического равновесия. Но макроэкономическое равновесие на практике - скорее удивительная случайность, исключение, подтверждающее правило: рыночная экономика нестабильна. Экономическая история последних двух столетий дает нам великое множество примеров этой нестабильности. За периодами 25* 388 Глава 19 успешного промышленного развития и всеобщего экономического процветания всегда наступали периоды спадов, сопровождающиеся падением объемов производства и безработицей. Со времен глобальных экономических кризисов первой половины XIX столетия ученые-экономисты пытаются найти причину, вследствие которой экономический «маятник» выводится из равновесия, и объяснить, почему это происходит через определенные промежутки времени с упорным постоянством. В экономической литературе мы найдем не менее, чем полдюжины различных определений экономического цикла. Но во всех определениях есть и общие положения: экономический цикл (деловой цикл) - это периодические колебания уровня деловой активности, представленного реальным ВВП.Само слово цикл (от греческого kyklos - круг) подразумевает возвращение экономической системы к одному и тому же положению. Поэтому, уточняя определение цикла, мы должны подчеркнуть, что экономический цикл - это повторяющееся через определенные промежутки времени состояние экономики, характеризуемое одними и теми же макроэкономическими параметрами. В теории экономического, или делового цикла, принято различать цикли тренд.Если мы посмотрим на макроэкономические показатели развития какой-либо страны за более или менее продолжительный период времени, то обнаружим, что, вне зависимости от экономических колебаний, спадов и подъемов, которые чередуются через определенные промежутки времени, страна достигла определенного экономического развития.

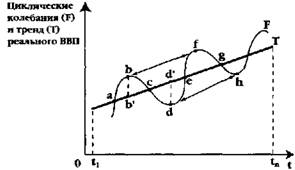

Изобразим это на графике (см. рис. 19.1), соединив точки, в которых обозначен реальный ВВП (на потенциальном уровне) начала периода исследования t1 и реальный ВВП конца периода исследования t0. Мы получим Макроэкономическая нестабильность 389 линию Т, которую принято называть трендом (trend - тенденция) реального ВВП. Линия тренда строится таким образом, что сглаживаются колебания реального ВВП на долгосрочном отрезке времени.1 Экстраполируя полученную линию, мы можем дать прогноз тренда потенциального ВВП на отдаленную перспективу. Если брать промежуток времени, измеряемый несколькими десятилетиями, то практически для любой страны, будь то США, Англия, Франция, Германия, Япония, тренд реального ВВП будет изображаться прямой, уходящей вверх под определенным углом по отношению к оси абсцисс. На том же графике покажем фактические колебания реального ВВП в краткосрочном периоде, без того «сглаживания», которое необходимо для построения графика тренда. Мы получим совсем другую линию. Волнообразная линия (F*) показывает колебания деловой активности вокруг линии тренда. Линия F отражает колебания уровня ВВП, вызываемые существованием экономических циклов. Таким образом, следует отличать долгосрочную динамику (тренд) от краткосрочных колебаний деловой активности. Обратим особое внимание на переломные точки - «пик», или «бум» (b,f) и «дно» (d, h). Расстояние между двумя соседними точками «пика» или «дна» обозначает продолжительность цикла, например, расстояние bf или dh. Расстояние от переломных точек по вертикали до линии тренда, например, bb' и dd' измеряет амплитуду циклических колебаний. Но в чем причина цикличности экономического развития? Кажется, нет ни одного выдающегося современного экономиста или экономиста прошлого времени, который бы не обращался к проблеме циклов: К.Жугляр, К.Маркс, М.Туган-Барановский, Дж.М.Кейнс, П.Самуэльсон, Дж.Хикс, Ф.Хайек, Й.Шумпетер, Я.Тинберген, Э.Хансен - список составил бы не один десяток имен. Каждый из ученых искал ответ на вопрос о причинах колебаний экономической активности. Может быть, все дело в регулярно появляющихся пятнах на солнце, которые влияют на урожай сельскохозяйственных культур, что, в свою очередь, может вызвать отклонения от равновесия спроса и предложения на промышленные товары? Возможно, причина этих экономических колебаний кроется в политических решениях, приводящих государства в состояние войны? Ведь известно, что мировые и локальные войны, вооруженные конфликты с завидной регулярностью выводят экономику враждующих сторон из состояния равновесия. Может быть, дело в миграции населения, 1 Сглаживание краткосрочных колебаний не означает, что в результате тренд будет обязательно представлять собой прямую линию. Но в любом случае ее «волнообразность» будет значительно меньше, нежели кривой, отражающей краткосрочные, т. е. собственно циклические колебания выпуска. 390 Глава 19 в великих географических открытиях, которые способствовали этой миграции? Или же макроэкономические колебания являются следствием великих научных открытий? Так рассуждали сторонники поисков причин циклических колебаний экономики вне ее самой, отводя главную роль экзогенным факторам. Другие экономисты в поисках причин макроэкономической нестабильности обратили свой взор внутрь экономических процессов. Они считали, что причины колебаний надо искать внутри самой экономики, исследуя эндогенные факторы. Среди них особое место отводилось определенным периодам обновления основных производственных фондов, закономерностям, определяющим функционирование кредитно-денежной системы, колебаниям предложения труда и заработной платы, непредсказуемому поведению фондовых рынков и инвестиционным процессам. Теории, объяснявшие циклические колебания внешними причинами, принято называть экстернальнымитеориями. В отличие от них, интер-нальныетеории рассматривают причины возникновения колебаний деловой активности внутри самой экономической системы. Назовем некоторые из наиболее известных «работающих» в настоящее время теорий экономических циклов. Мы имеем в виду те теории, которые до настоящего времени не отвергнуты современной экономической наукой (как, например, «теория солнечных пятен», рассматриваемая сейчас по преимуществу в курсе истории экономической мысли). 1.Теории, в центре внимания которых находится действие эффектов мультипликатора и акселератора, порождающее цикличность колебаний реального ВВП (подробнее об этом будет сказано в следующем параграфе). 2. Теории политического делового цикла, видящие причины макроэкономических колебаний в действиях правительства в области кредитно-денежной и налогово-бюджетной политики. Предполагается, что правительство полностью владеет этими двумя инструментами макроэкономической политики. Действия политиков направлены на завоевание симпатий электората: они желают оказаться переизбранными (см. гл. 17). Таким образом, правительство стремится проводить жесткую кредитно-денежную и налоговую политику в период после выборов. Это может привести к спаду и потребовать «мягкой», популистской макроэкономической политики (увеличение государственных расходов, снижение налогов) как раз перед следующими выборами. Таким образом, по мнению сторонников этой теории, периодичность циклов совпадает с периодичностью выборов (около 5 лет). 3. Теории равновесного экономического цикла, согласно которым цикличность объясняются не колебаниями выпуска продукции вокруг тренда потенциального ВВП, а колебаниями, или сдвигами самого тренда (линии Т на рис.19.1 ) в краткосрочном (!) периоде времени. Макроэкономическая нестабильность 391 4. Теория реального делового цикла, согласно которой предполагается, что причиной макроэкономических колебаний могут быть шоковые изменения производительности в одном или нескольких секторах экономики, а в более широком смысле - шоковые изменения в технологии производства (см. подробнее гл. 26). В связи с шоками, о которых говорилось в последней из названных теорий, следует отметить, что большую популярность приобрела так называемая импульсно-распространительная теория циклов. У истоков этой теории стоят русский экономист Евгений Слуцкий (1880-1948) и лауреат Нобелевской премии 1969 г., норвежский экономист Рагнар Фриш (1895-1973). Смысл проблемы «импульс-распространение»сводится к тому, что экономика в своем развитии сталкивается с множеством импульсов, которые дают толчок циклическим колебаниям. Внутренние механизмы рыночной системы, связанные с действием мультипликатора и акселератора, вслед за импульсом (толчком) ведут к распространению колебательных процессов, которые могли бы, в конце концов, затухнуть. Но, поскольку самих импульсов может быть бесконечное множество (научные изобретения, войны, революции, резкие изменения относительных цен на те или иные блага, смена политических режимов, резкое сжатие или расширение денежной массы и т. п.), постольку рыночная экономика оказывается перманентно подверженной циклическим колебаниям. Импульсно-распрос-транительный подход, как мы видим, позволяет в какой-то степени интегрировать интернальные и экстернальные теории цикла: экзогенные факторы - шоки совокупного спроса или совокупного предложения -дают толчок циклическим колебаниям, а эндогенные факторы (взаимодействие мультипликатора и акселератора) определяют механизм распространения колебаний. Каждая из перечисленных теорий с той или иной степенью достоверности отражает причины циклических колебаний. Но в целом мы должны констатировать: на сегодняшний день не существует единой, или общей теории делового цикла, которая вызывала бы единодушное признание всех экономических школ. Нет единства среди экономистов и по вопросу о продолжительности экономического цикла. Американские экономисты Уэсли Митчелл (1874-1948) и Джозеф Китчин (1861-1932) полагали, что их продолжительность составляет около трех-четырех лет и объясняется колебаниями в объеме товарно-материальных запасов. Кстати, именем последнего из авторов принято называть краткосрочные экономические циклы, т. е. циклы Китчина. Но чаще ученые рассматривали период экономического цикла, равный 8-10 годам. Одним из первых подробно такой цикл и причины его появления описал французский экономист Клемент Жугляр (1819-1908). 392 Глава 19 Поэтому среднесрочные циклы продолжительностью около 8-10 лет принято называть циклами Жугляра. Не менее известна теория экономических циклов, или «длинных волн», продолжительностью в 48-55 лет. Автором этой теории был русский экономист Николай Кондратьев (1892-1938), именем которого и называются в экономической литературе долгосрочные циклы, т. е. циклы Кондратьева.' Экономисты, исследовавшие так называемые классические экономические циклы прошлого столетия продолжительностью 8-10 лет, как правило, отмечали в них четыре фазы. Современные экономисты, подчеркивая своеобразие и неповторимость каждого цикла, тем не менее, также выделяют несколько типичных фаз среднесрочного цикла, на которых мы и остановимся. Но следует заранее предупредить читателя, что терминология, связанная с названиями тех или иных фаз цикла, «скачет» у разных авторов и в разных учебных изданиях. На это обращал внимание еще Элвин Хансен (1887-1976), американский экономист, посвятивший немало своих работ изучению экономических циклов.2 Обратимся вновь к рис. 19.1. Мы выделяем 4 фазы цикла: Кризис- отрезок bc волнообразной линии циклических колебаний; депрессия- отрезок cd; оживление-отрезок de; подъем- отрезок еf. Нередко можно встретиться с более простой классификацией фаз цикла, выделяющей только понижательную и повышательную фазу в рамках одного цикла. Тогда цикл представляется состоящим из двух фаз: рецессии - отрезок bd, и оживления - отрезок df. Заметим, что в западных учебниках не принято использовать термин «кризис», и резкое сжатие деловой активности чаще всего называется словом «slump» ( буквально - «обвал»). Есть и другая терминология, но мы будем в основном оперировать названными выше четырьмя фазами цикла. Что же происходит с экономикой на различных фазах экономического цикла? Кризис.Кризисы XIX и начала XX столетий проходили по единому драматическому сценарию. Рынок, впитывавший беспрепятственно все производимые товары, в какое-то время оказывался переполненным, но товары продолжали поступать. Спрос же начинал постепенно уменьшаться, он отставал от предложения, и, наконец, почти прекращался. Спрос падал, 1 Николай Дмитриевич Кондратьев (1892-1938) - выдающийся -экономист, автор работ по 2 Классики кейнсианства. Т.2. Хансен Э. Экономические циклы и национальный доход. Макроэкономическая нестабильность 393 а между тем множество предприятий все еще продолжали работать в силу инерции и выбрасывали на рынок все новые и новые партии товаров. Стремительно падали цены. Начинались ликвидации и крахи, причем, прежде всего, гибли финансовые и кредитные учреждения, банки. В условиях нехватки ликвидности для расплаты по долгам банки повышали ссудный процент, кредит становился недоступным основной массе предпринимателей. Начинали разоряться уже крупные предприятия, останавливались фабрики, заводы. Так, или во всяком случае, почти так проходили кризисы в 1825 году в Англии, в 1836 году в Англии и США, в 1841 году в США. Кризис 1847 года охватил уже США, Англию, Францию и Германию. Следующий за ним кризис 1858 года явился, по сути, первым мировым циклическим кризисом. После этого экономические кризисы сотрясали мировую экономику в 1873, 1882,1890 годах. Надо заметить, что кризисы несут в себе и свое лечение. По мере развития кризиса, цены на товары падали ниже и ниже, создавая тем самым возможность сбыта и перспективу выхода из кризиса. После первой мировой войны циклические кризисы продолжали регулярно сотрясать мировую экономику, однако, характер их стал иным. Грандиозный биржевой крах в «черный» вторник 29 октября 1929 года положил начало кризису, или Великой депрессии 1929-1933 гг., который по своей глубине превзошел все предыдущие. Падение цен, которого еще не знала экономика США, Германии, Франции и Англии, сопровождалось резким сокращением производства, происходил глубокий кризис всей банковской системы, обесценивались валюты - вот далеко не полный перечень бед, свалившихся на экономику государств, еще недавно считавшихся богатейшими и преуспевающими. Однако кризис 1929 года заставил правительство этих стран предпринимать серьезные попытки воздействия на экономическое развитие и предупреждения их разрушительных последствий. Депрессия.Объемы производства продолжают снижаться, безработица увеличивается. Инвестиционные процессы практически затухают, хотя процентные ставки низки, поскольку в условиях пессимистических ожиданий инвесторы не имеют стимулов осуществлять капиталовложения даже при низких значениях ставки процента. Оживление.Постепенно объемы производства начинают увеличиваться, безработица сокращается, оживляются инвестиционные процессы, начинается циклическое повышение цен и ставки процента. Подъем. Экономическая система приближается к своему потенциальному уровню. Высокими темпами растут объемы промышленного производства и ВВП, практически исчезает безработица, производственные мощности работают с высокой загрузкой, продолжается рост цен и процентных ставок. Растут курсы ценных бумаг и высока активность игроков на финан- 394 Глава 19 совых рынках. Инвестиции растут, поскольку ожидаемая норма дохода от инвестиций превышает ставку процента. Подъем завершается «бумом», когда экономика оказывается «перегретой», и с неизбежностью скатывается в новый кризис. Циклы и кризисы второй половины XX столетия отличаются от тех, которые происходили раньше. Во-первых, фаза кризиса стала сопровождаться повышением общего уровня цен. Сочетание стагнации с инфляцией получило в экономической теории название стагфляции, о которой подробнее речь пойдет в гл. 23. Во-вторых, фаза депрессии стала сокращаться, и в некоторых послевоенных циклах ее достаточно сложно обнаружить. В-третьих, фаза оживления так плавно переходит в фазу подъема, что определить границы между ними очень трудно. В-четвертых, в целом продолжительность фазы подъема в послевоенный период увеличилась. Вместе с тем, уменьшилась амплитуда колебаний деловой активности, т. е. расстояние по вертикали от низшей или высшей точки линии F до линии тренда на рис. 19.1. Итак, общие характеристики всех фаз экономических циклов похожи друг на друга, но, как отмечалось выше, мы не обнаружим двух одинаковых экономических циклов. В некоторых случаях наблюдаются неординарные явления, такие, как, например, увеличение личного потребления в период спада в США 1981-1982 гг., в то время, как во время кризисов 1973-1975, 1990-1991 гг. личное потребление американцев сокращалось. Такая же картина открывается и при анализе статистики, определяющей чистый экспорт страны. В период рецессии 1981-1982 гг. чистый экспорт США резко сократился, в то время, как в периоды спадов 1973-1975 и 1990-1991 гг. чистый экспорт возрастал. Мы рассмотрели фазы среднесрочного цикла. Однако долгосрочные циклы, или «длинные волны» Кондратьева рассматривают колебания экономической активности, связанные с масштабными изменениями в технологическом способе производства, с крупными потрясениями всей социально-экономической системы. Н.Д.Кондратьев, обобщив статистический материал с конца XVIII в. до начала 1920 гг. по динамике товарных цен, процентной ставки, номинальной заработной платы, оборота внешней торговли, добыче и потреблению угля, производства чугуна и свинца и другим показателям в Англии, Франции и США, пришел к выводу, что, наряду с малыми циклами (8-10 лет), существуют большие циклы (48-55 лет). Большие циклы состоят из двух фаз (или волн) - повышательной и понижательной. При этом малые циклы как бы накладываются на большие. Характер обычного, т. е. среднесрочного цикла, по Кондратьеву, зависит от того, на какую фазу большого (понижательную или повышательную) он «накладывается». Если на понижательную, то фазы оживления и подъема ослабляются, а кризиса и депрессии усиливаются. Обратная динамика - на повышательной волне. За 140 лет, как считал Кондратьев, можно выделить 2,5 цикла (80-е гг. XVIII века. - 20-е гг. XX века): I цикл: Макроэкономическая нестабильность 395 повышательная волна (1787-1792) - (1810-1817) понижательная волна (1810-1817) - (1844-1851) II цикл повышательная волна (1844-1851) - (1870-1875) понижательная волна (1870-75) - (1890-1896) III цикл повышательная волна (1890-1896) - (1914-1920) Повторяемость больших циклов, или длинных волн, Кондратьев связывал с особенностями обновления основного капитала, вложенного в долгосрочные производственные фонды: здания, сооружения, коммуникации. Смена и расширение этих фондов идут не плавно, а толчками, вызывая тем самым большие циклы конъюнктуры. Важнейшими выводами из исследования Кондратьевым капиталистической экономики за 140 лет были следующие: - у истоков повышательной фазы или в самом ее начале происходят глубокие изменения всей жизни капиталистического общества. Этим изменениям предшествуют значительные научно-технические изобретения. Действительно, в начале повышательной фазы 1 цикла происходило бурное развитие текстильной промышленности и производства чугуна, изменившие экономические и социальные условия жизни общества; в начале повышательной фазы II цикла - строительство железных дорог, освоение новых территорий в США, преобразования сельского хозяйства; в начале повышательной фазы III цикла - широкое распространение электричества, радио, телефона, перспективы для нового подъема, связанного с созданием автомобильной промышленности; - повышательные фазы циклов более богаты социальными потрясениями (революции, войны), чем понижательные; - понижательные фазы оказывают особенно угнетающее действие на сельское хозяйство. Итак, Н. Кондратьев выдвинул идею, обосновывающую существование долгосрочного механизма периодических колебаний всего капиталистического хозяйства: коренное, революционное обновление его технологической базы, совершающееся с определенной периодичностью. Ученые до настоящего времени спорят об эмпирической достоверности теории длинных волн Кондратьева. Любознательный читатель может попробовать экстраполировать дальнейшие большие циклы экономической конъюнктуры, с того времени, как Кондратьев вынужденно оборвал свои исследования, и посмотреть, на какую фазу последующих четвертого и начала пятого циклов приходятся такие открытия и потрясения, как Вторая мировая война, изобретение атомной бомбы, компьютера, развитие Интернет и т. д. § 2. Механизм распространения циклических колебаний: эффект мультипликатора-акселератора Мы уже выяснили, что циклические колебания можно рассматривать как постоянно повторяющиеся отклонения совокупного спроса и совокупного предложения от состояния равновесия. Экономисты - сторонники ин-тернальных теорий цикла рассматривают инвестиции как один из самых 396 Глава 19 нестабильных компонентов совокупного спроса. Их нестабильность выше, чем у других компонентов совокупного спроса: потребительских и государственных расходов. Действительно, при любой экономической конъюнктуре население покупает хлеб, молоко, предметы первой необходимости. При различных экономических потрясениях государство должно нести расходы на поддержание обороноспособности страны. От чего же зависит непостоянство инвестиций в основной капитал, а также в товарно-материальные запасы, рассматриваемых в моделях экономических циклов? Дело в том, что предприниматели, принимая решение об инвестировании, учитывают ожидаемую норму дохода на капиталовложения. Если их ожидания пессимистичны, инвестиции могут быть и отложены (чего не скажешь о потребительских расходах на товары повседневного спроса: как бы ни были пессимистичны настроения домашних хозяйств, есть-пить нужно каждый день). При этом ожидания будущих прибылей инвесторов базируются на прошлом опыте. Но каковы дальнейшие последствия непостоянства инвестиционных расходов? Для ответа на этот вопрос мы используем упоминавшуюся раньше модель мультипликатора-акселератора, объясняющую цикличность развития экономики. С одной стороны, величина производных инвестиций, как нам известно из гл. 18, зависит от объема реального ВВП. Его рост или уменьшение будут влиять и на инвестиции. С другой стороны, сами инвестиции являются важнейшим компонентом реального ВВП, следовательно, колебания инвестиций будут влиять и на объем ВВП. Обратимся вначале к эффекту акселератора, демонстрирующему связь между изменениями реального ВВП и производных инвестиций. Одним из первых, кто обратил серьезное внимание на этот эффект, был известный американский экономист Джон Морис Кларк (1884-1963), активно изучавший проблемы экономических циклов. Кларк полагал, что возрастание спроса на предметы потребления порождает цепную реакцию, ведущую к многократным увеличениям спроса на оборудование и машины. Эта закономерность, являвшаяся, по мнению Кларка, ключевым моментом циклического развития, была определена им как «принцип акселерации» или как «эффект акселератора». Однако еще до Кларка эффект, ускоряющий процесс инвестиций, описал французский экономист Альбер Афталь-он (1874-1956), который нашел интересное сравнение экономики с процессом растапливания печи. Известно, что сначала печь загружают топливом - углем или дровами. Поскольку сгорание происходит постепенно, то помещение какое-то время нагревается медленно и печь все больше и больше загружается топливом. Точно также в экономике. Для достижения желаемого необходимого уровня производства при возрастающем спросе на предметы потребления резко Макроэкономическая нестабильность 397 возрастают инвестиции в отрасли, где изготавливаются средства производства для производства предметов потребления. Через некоторое время, продолжал рассуждать Афтальон, в помещении устанавливается нормальная температура, но печь продолжает отдавать все больше и больше тепла, и, скорее всего, спустя час-два жара станет невыносимой. Афтальон использовал сравнение экономики с печью, чтобы подчеркнуть, что всякий возрастающий рост спроса на предметы потребления способен вызвать гораздо более значительное увеличение спроса на производственные фонды, что неминуемо приведет к значительному росту самого производства. В результате какая-то часть произведенных предметов потребления окажется на рынке излишней. Для понимания эффекта акселератора нам следует ввести новую категорию, а именно, коэффициент капиталоемкости (капитальный коэффициент).Предприниматели стараются поддерживать на желаемом уровне соотношение капитал/готовая продукция.На макроэкономическом уровне коэффициент капиталоемкости выражается соотношением капитал/доход,т. е. K/Y. Различные отрасли экономики отличаются неодинаковым уровнем капитального коэффициента. Так, он высок в судостроении, где для выпуска единицы готовой продукции требуются большие затраты основного капитала. Гораздо ниже он в отраслях легкой промышленности. Изменение в объемах продаж готовой продукции повлечет за собой и необходимость изменений инвестиций в основной капитал, для того, чтобы коэффициент капиталоемкости оставался на желаемом уровне. Предположим, что коэффициент капиталоемкости составляет величину 2, т. е. К/Y = 2. Тогда мы можем представить изменения в объемах продаж и чистых инвестициях в виде таблицы 19.1. Таблица 19.1 |

||||

|

Последнее изменение этой страницы: 2018-06-01; просмотров: 345. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |