Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Риск и способы его снижения. СтрахованиеВ условиях асимметричности информации и неопределенности люди в осуществлении своей экономической деятельности неизбежно идут на риск. Под рискомпонимается ситуация, когда, зная вероятность каждого возможного исхода, все же нельзя точно предсказать конечный результат. Рассмотрим некоторые основные понятия, связанные с поведением человека в условиях неопределенности. Участие в лотерее - типичный пример рисковой деятельности. Ожидаемое значение случайной величины (например, выигрыш или проигрыш в лотерее) подсчитывастся по формуле математического ожидания: Е(х) = я,*, + я^3 + . . . + 1tjcn, (1) г д е в я,, рг . . я Пп -: о с т и каждого исхода, х]Гх2, . . . хп- значения каждого исхода. При этом важно учитывать, что вероятности могут иметь различную природу, то есть быть как объективными, так и субъективными. Те ученые, которые придерживаются концепции объективной природы вероятностей, полагают, что значения вероятностей потенциально определимы на математической основе. Так, французский астроном, математик и физик Пьер Лаплас определял вероятность исследуемого события как отношение количества благоприятных исходов данного события к количеству всех возможных исходов. Сторонники субъективного подхода (например, американский экономист и статистик Леонард Сэвидж) полагали, что вероятности - это степени убежденности в наступлении тех или иных событий. В любом случае, какую бы трактовку природы вероятностей мы ни приняли, нам важно различать математическое ожидание (предполагаемое значение исхода) и ожидаемую полезность. Истоки математического обоснования теории ожидаемой полезностиможно встретить в работах швейцарских математиков Габриэля Крамера и Даниила Бернулли, последний из которых предложил свое решение знаменитого Санкт-Петербургскогопарадокса.1 Парадокс формулируется следующим образом: индивиды готовы заплатить всего лишь небольшую сумму денег за участие в игре, в которой математическое ожидание выигрыша бесконечно велико. Игра заключается в подбрасывании монеты до тех пор, пока не выпадет заданная ее сторона, например, «орел», а размер выигрыша определяется количеством подбрасываний монеты до выпадения задан-  1 Даниил Бернулли (1700-1782), швейцарский математик и естествоиспытатель. В 1725-1723 гг. работал в Петербургской Академии наук на кафедрах физиологии и математики. Габриэль Крамер (1704-1752) - швейцарский математик. 12* 180 Глава 8 ной стороны. Так, при первом подбрасывании в случае выпадения «орла» субъект X выплачивает субъекту Y 1 долл.; во втором таком же случае Y получит 2 долл.; в третьем - 4 долл., т.е. за каждый бросок с выпадением «орла» субъект X выплачивает при «-ом броске 2n-1долл. Вероятность (П) выигрыша в игре с подбрасыванием монеты, согласно теории вероятности, составляет 50%, или 0,5 при каждом броске. Математическое ожидание денежного выигрыша при первом броске составляет П x 1 долл., или 0,5 х I долл. = 0,5 долл. При втором броске оно составит (0,5 х 0,5) х 2 долл. = 0,5 долл. Общее ожидаемое значение представляет собой сумму ожиданий на каждой стадии игры и составит, следовательно, 0,5 долл. + 0,5 долл. + 0,5 долл. +... Сумма этого бесконечного ряда представляет бесконечно большую величину. Таким образом, как отмечалось выше, парадокс заключается в том, что ожидаемый денежный выигрыш в такой игре бесконечен, однако большинство людей уклонится от участия в ней.! Почему же так происходит? Чтобы объяснить Санкт-Петербургский парадокс, Д.Бернулли предположил, что в данном случае индивиды стремятся к максимизации не ожидаемого денежного выигрыша, а морального ожидания,впоследствии названного ожидаемой полезностьювыигрыша. А это не одно и то же. Рассмотрим эту проблему подробнее в связи с отношением людей к риску. Идеи Д.Бернулли получили развитие в работах американских экономистов Джона фон Неймана и Оскара Моргенштерна, которых часто называют основоположниками теории ожидаемой полезности. Они показали, что в условиях неполной информации рациональным выбором индивида будет выбор с максимальной ожидаемой полезностью. Ожидаемая полезность каждого варианта подсчитывается следующим образом:

где иi - полезность исхода i, Пi - вероятность исхода i, п - число исходов. Затем индивид сравнивает ожидаемые полезности вариантов и осуществляет выбор, стремясь максимизировать ожидаемую полезность. Каково же будет его отношение к риску? Людям свойственно различное отношение к риску. В экономической теории принято выделять: а) нейтральных к риску; б) любителей риска; в) испытывающих антипатию к риску,или противников риска. 1 См. подробнее: Бсрнулли Д. Опыт новой теории измерения жребия. В книге: Теория потребительского поведения и спроса. С.-Пб. 1993. С. 23 Экономика неопределенности В некоторых случаях математическое ожидание при осуществлении рисковой деятельности может быть равно в денежном выражении нерисковому варианту, и все же люди поведут себя по-разному. Например, ваш должник вместо того, чтобы вернуть вам 10 долл., предлагает бросить монету.1 Если вы выиграете, то получите не 10, а 20 долл. (т. е. ваш чистый выигрыш составит 10 долл.), но если проиграете - не получите ничего (т. е. потеряете свои 10 долл.). Математическое ожидание Е(х) в этом случае составит: (0,5 х 10) + (0,5 х - 10) = 0. Оно равно нулю, и получается, что вам вроде бы безразлично, играть в орлянку с должником или потребовать просто свои деньги назад. Но кто-то пожелает пойти на риск в надежде получить больше, а кто-то предпочтет не предпринимать никаких действий, связанных с риском. Для того, чтобы объяснить выбор экономических агентов, необходимо включить в наш анализ концепцию ожидаемой полезности. Практика показывает, что в основной своей массе люди не склонны к рисковой деятельности. Такое поведение обычно объясняется, помимо особенностей человеческой психики, чисто экономической причиной, а именно: действием закона убывающей предельной полезности. Предположим, что у вас есть 100 долл. Вы можете сыграть в рулетку и поставить «на красное» 50 долл. В случае выигрыша (при удачной игре «на цвет» сумма ставки увеличивается в два раза) у вас будет 150 долл.: 50 долл., которые вы не ставили, плюс 50 долл. х 2 - ваш выигрыш. Таким образом, вы увеличите свое первоначальное богатство, равное 100 долл., на 50 долл. В случае проигрыша у вас останется всего 50 долл., т. е. вы уменьшите свое первоначальное богатство на 50 долл. Математическое ожидание в денежном выражении составит: (0,5 х - 50) + (0,5 х 50) = 0. Но предельная полезность, как видно из графика общей полезности (рис. 8. 1 ) , убывает, поэтому в условных единицах полезности2 ожидаемая полезность будет иметь отрицательное значение: (0,5 х-2) + (0,5 х 1) = -1. Иначе говоря, в случае проигрыша ваши убытки будут в условных единицах полезности больше, чем ваше приобретение в случае выигрыша. Таким образом, в категориях предельных величин ситуация выглядит иначе, 1 Напомним еще раз, что в случае с подбрасыванием монеты вероятности проигрыша 2 Условные единицы полезности можно обозначить как «ютили» (от английского сло 182 Глава 8

единицы полезности Рис. 8.1. Кривая общей полезности: неприятие риска чем в денежном исчислении, и вы не будете склонны рисковать. Вот почему мы говорили ранее о необходимости различать математическое ожидание денежной суммы выигрыша и ее ожидаемую полезность. Выражаясь более простым языком, можно сказать, что, конечно, вам доставит радость получить больше того, что вы имеете, но для вас гораздо ощутимее будет потеря того, к чему вы уже привыкли. В экономической теории данный феномен получил название эффекта владения.Эффект владения заключается в том, что люди гораздо выше оценивают то, чем они владеют, чем то, что пока им не принадлежит. Возвращаясь к Санкт-Петербургскому парадоксу, мы можем теперь сказать, что индивиды, отказываясь от игры в подбрасывание монеты, несмотря на бесконечно большое значение математического ожидания, руководствуются, согласно гипотезе Бернулли, прежде всего ожидаемой полезностью выигрыша. А предельная полезность дохода с каждым его приростом снижается. При уменьшающейся предельной полезности денежного выигрыша люди будут требовать все возрастающих выплат, для того, чтобы компенсировать свой риск в случае проигрыша. Конечно, существуют люди, которые все же склонны идти на риск. Само понятие предпринимательства всегда связано с большим или меньшим риском. Для таких людей, испытывающих склонность к риску, кривая общей полезности будет приобретать вогнутый вид, и приобретение в случае выигрыша будет превышать убыток в случае проигрыша в условных единицах полезности (рис. 8.2): Математическое ожидание в денежном выражении, как и в случае, рассмотренном выше, будет следующим: (0,5 х - 50) + (0,5 х 50) = 0.

Условные единицы полезности 100 Рис. 8.2. Кривая общей полезности: склонность к риску Но предельная полезность в данном случае возрастает, поэтому в условных единицах ожидаемая полезность будет иметь положительное значение:

Положительный знак говорит о том, что для людей, склонных к рисковой деятельности, ощутимее будет радость выигрыша, чем неудовольствие от проигрыша. И, наконец, в случае нейтрального отношения к риску кривая общей полезности будет приобретать вид прямой линии (рис. 8.3): Математическое ожидание в денежном выражении, естественно, не меняется:

Условные единицы полезности 0. 150 Богатство, долл. Рис. 8.3. Кривая общей полезности: нейтральное отношение к риску 184 Глава 8 Но и предельная полезность не меняется, поэтому в условных единицах полезности ожидаемая полезность будет также равна нулю: (0,5 х -2) + (0,5 х 2) = 0. Таким образом, мы видим, что для людей, безразличных к риску, положительные эмоции от выигрыша равны отрицательным эмоциям от проигрыша. С точки зрения теории ожидаемой полезности все три рассмотренные варианта выбора будут рациональными. Однако впоследствии было выявлено и описано достаточное количество случаев, не укладывающихся в данную теорию. Рассмотрим некоторых из них. Известен так называемый эффект точки отсчета.Чтобы пояснить его, приведем пример. Человек собирается купить джинсы стоимостью 50 долл., при этом у него есть выбор, либо купить их в магазине рядом с домом, либо потратить час времени и купить их в другом магазине по цене 40 долл. Конечно, он может махнуть рукой на деньги и купить их рядом с домом, но все же существуют достаточные стимулы для поездки в целях экономии. Если же тот же самый человек стоит перед выбором, купить кожаную куртку за 690 долл. рядом с домом или - за 680 долл. в удаленном магазине, стимулов к поездке будет гораздо меньше. Экономия в 10 долл. получается в обоих случаях, но. точка отсчета заключается в проценте экономии, т. е. отношении сэкономленных денег к цене товара, выраженном в процентах. Человек может вести себя, опровергая концепцию ожидаемой полезности, в результате нелинейной зависимости объективных и субъективных вероятностей. Существует тенденция к повышению субъективной вероятности по мере увеличения желательности событий, т. е. человек выдает желаемое за действительное. Применительно к рисковой деятельности, можно сказать, что человек в большей степени будет склонен идти на риск, если повышается притягательность возможного исхода. Исключения из теории ожидаемой полезности связаны также с желанием большинства людей избежать риска любой ценой. Существует эффект определенности.Он заключается в том, что привлекательность определенных исходов для людей оказывается непропорционально выше, чем неопределенных. Проведенные эксперименты показывают, что выигрыш с 100%-ной вероятностью люди оценивают непропорционально выше, чем выигрыши с вероятностью, приближающейся к 100%, но не достигающей ее: с вероятностью 99%, 98% и т. д. Т. е. люди оценивают вероятность не только с количественной, но и с качественной точек зрения. Они оказываются еще менее склонны к риску, чем это предполагается в теории ожидаемой полезности. М.Фридмен и Л.Сэвидж в своей статье «Анализ полезности при выборе Экономика неопределенности 185

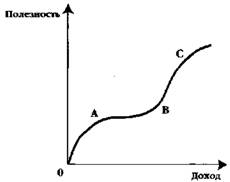

альтернатив, предполагающих риск»1 связывают склонность или антипатию к риску с уровнем доходов различных лиц и строят следующую кривую полезности: Участок А - группа лиц с низкими доходами. Участок В - промежуточная группа. Участок С - группа лиц с высокими доходами.

Лица, принадлежащие к группам А и С, испытывают обычную антипатию к риску. Лица группы В склонны к риску, поскольку они не успели привыкнуть к богатству, недавно перейдя из группы А, но у них есть шанс попасть в группу С. Группа В немногочисленна, так как из-за своего стремления к риску лица этой группы быстро переходят в группу А или в группу С. В данном случае рациональность поведения в отношении риска зависит от фактического дохода, или благосостояния. Есть и другие факты, противоречащие концепции ожидаемой полезности. Однако данная концепция остается основной при оценке рационального выбора в условиях неполноты информации. Итак, подавляющая масса людей стремится максимально снизить риск, так как относится к категории противников риска. Существует несколько способов снизить риск, или несколько способов страхования. Под страхованиемпонимается процедура, позволяющая индивиду обменять риск больших потерь на определенность малых. Объединение риска- это способ его снижения, при котором риск делится между несколькими участниками, так что в случае проигрыша потери, приходящиеся на долю каждого, не так велики. На этом методе основывается существование различных коллективных фондов, касс взаимопомощи. Обычная страховая компания в своей деятельности также использует объединение риска: большое количество индивидов объединяют свой риск, уплачивая страховые взносы, а страховой случай имеет сравнительно небольшой процент и компенсируется из общей «кассы». Распределение риска- способ страхования, применяемый в случае возможного крупного ущерба, когда одной компании не под силу взять на себя полностью обязательства по страхованию. Например, предприятие страху- См.: Теория потребительского поведения и спроса. С. 208-250. 186 Глава 8 ет свою деятельность от пожара, причем размеры предприятия таковы, что возможные потери могут быть весьма существенны. Предприятий подобного типа мало, или рассматриваемое предприятие единично в своем роде, поэтому невозможно применить объединение рисков. Тогда оно обращается в крупную страховую ассоциацию, и риск возможной потери распределяется между компаниями, входящими в нее. В таком случае каждая компания получает в качестве вознаграждения за участие в распределении рисков часть страхового взноса страхующегося предприятия и принимает на себя обязательство в той же пропорции компенсировать ущерб от возможных потерь в случае пожара. Риск оказывается распределенным между рядом страховых компаний. Диверсификация- способ, при котором экономические субъекты используют свои финансовые средства в разных сферах, чтобы в случае потери в одной из них компенсировать это за счет другой сферы. Например, рекомендуется покупать акции различных акционерных компаний, чтобы в случае потери ценности по части акций компенсировать это за счет роста курса акций другой компании или других компаний. Страховые компании могут быть основаны на принципе объединения риска (взаимные страховые компании) или создаваться как обыкновенные акционерные компании. Во втором случае речь идет о компаниях, ориентированных на получение прибыли, первоначальный капитал которых образуется за счет вкладчиков - акционеров, а не за счет тех, кто будет пользоваться услугами компании. Общий принцип страхования, который вытекает из его определения, следующий: вы жертвуете какой-то долей своего текущего потребления, чтобы избежать в будущем потери, вероятность которой достаточно велика. Надо учитывать и тот факт, что есть виды деятельности, которые связаны с нестрахуемыми рисками.При этом варианты нестрахуемых рисков могут нести как отрицательную, так и положительную нагрузку. Никто не застрахует вас, например, от ядерной войны или от всеобщей экологической катастрофы; понятно, что, когда речь идет о катастрофах в рамках всего человечества, нет такой страховой компании, которая приняла бы на себя ответственность за риски подобного рода. Это негативные, но неизбежные варианты нестрахуемых рисков. Однако есть другие примеры нестрахуемых рисков. Речь пойдет о предпринимательской деятельности. Сама суть предпринимательства содержит в себе элемент риска, и говорить о его страховании просто неуместно. Поэтому можно сказать, что в данном случае факт нестрахуемости рисков является положительным моментом. Однако предприниматель, реализуя основную рисковую идею, может страховать отдельные аспекты своей деятельности. Например, идя на риск при создании нового предприятия по Экономика неопределенности 187 производству пиломатериалов, он скорее всего постарается застраховать свои склады от пожаров, а рабочих - от травм в процессе производства. Но сама идея и ее реализация - сформировать предприятие в данной отрасли -тем не менее остается рисковой. § 3. Спекуляция в рыночном хозяйстве Неопределенность, присущая рыночному хозяйству, делает возможным существование арбитражирования и спекуляции. Арбитражирование- это деятельность, целью которой является получение прибыли путем покупки какого-либо товара на одном рынке и последующей продажи этого товара на другом рынке (или другом сегменте рынка) по более высокой цене. Арбитражирование возможно только при отсутствии равновесия на рынках, т. е. при дисбалансе между спросом и предложением. Наиболее явно используется этот способ экономической деятельности на рынках цветных металлов, ценных бумаг, сельскохозяйственных товаров. Арбитражеры используют разницу цен в пространстве. В отличие от арбитражирования спекуляция- это покупка какого-либо товара в расчете перепродать его на том же рынке по более высокой цене через какой-то промежуток времени, т. е. спекулянты используют разницу цен во времени. В своей спекулятивной деятельности лица, осуществляющие спекуляцию и арбитражирование, сознательно идут на риск. На практике сочетаются оба вида этой деятельности и чаще всего они объединяются под общим названием спекуляции. Рассмотрим три важнейших способа спекулятивной деятельности. Первый способ - это покупкатовара, его хранениев течение определенного срока и последующая продажа. Покупая товар, спекулянт рассчитывает на повышение цен. Если цены не повысятся, а понизятся, спекулянт потерпит убытки. Второй способ - заключение фьючерсных контрактов,когда по истечении определенного срока инвестор берет на себя обязательство купить или продать определенное количество биржевого товара1 по цене, определенной сегодня. Например, вы полагаете, что продажная цена акций компании «Альфа» повышается. Вы заключаете с биржевым посредником, который считает, что цена акций не изменится, контракт на покупку 20000 акций компании через год по сегодняшней цене - 25 долл. за акцию. Если цена через год повысится до 35 долл. (изменение на 10 долл.), то вы полу-1 В современных условиях обязатсльс гва по фьючерсным контрактам в подавляющем большинстве случаев выплачиваются путем уплаты разницы в цене, а не путем доставки реального товара. Фьючерсная биржа - это «рынок цен», а не «рынок реального товара» (см. подробнее гл. 21.). 188 Глава 8 чите 10 х 20 000 = 200 000 долл. дополнительной прибыли, так как сможете продать полученные акции по более высокой цене. Но если цена упадет, вы проиграете. Третий способ - заключение опционного контракта. Опцион- это контракт, в соответствии с которым инвестор покупает правокупить или продать в будущем какое-либо количество товара по цене, определяемой на сегодняшний день. Специфика этого способа заключается в том, что свое право вы можете реализовать или не реализовать в зависимости от вашего желания, которое определяется обстоятельствами. Если, например, вы предполагаете, что продажная цена акций компании «Альфа» возрастет, вы заключаете опционный контракт на покупку 20.000 акции по цене 25 долл. за акцию сроком на один год. Это значит, что через год тот биржевой посредник, с которым вы заключили контракт, будет обязан продать вам акции по 25 долл. Если продажная цена акций действительно через год возрастет, вы реализуете свое право, купите акции по 25 долл., а затем перепродадите их по реальной продажной цене, получив таким образом прибыль. Если продажная цена снизится вопреки вашим ожиданиям, вы небудете реализовывать свое право.В этом случае вы, правда, потеряете ту часть, которую заплатили в виде гонорара посреднику при заключении с ним контракта. Опционный контракт более безопасный (менее рискованный) способ спекуляции по сравнению с фьючерсным контрактом, потому что проигрыш может быть равен лишь гонорару посредника. Поэтому опционный контракт в какой-то степени содержит элемент страхования. Срочные контракты (фьючерсные контракты, опционы) используются при осуществлении хеджирования- страхования от неблагоприятного изменения цен в момент планируемой покупки или продажи актива, характеризующеюся неопределенностью цены. Хеджирование осуществляется с помощью заключения одного или нескольких срочных контрактов на продажу или на покупку, чтобы максимально сохранить стоимость финансовых активов инвестора. Рассмотрим пример хеджирования. Хеджер боится снижения цены какого-либо актива (например, цены акций интересующей его компании). Допустим, его устраивает цена 520 долл. за акцию. Он хочет, чтобы цена его активов не снизилась через 3 месяца и для этого заключает два встречных фьючерсных контракта: контракт на продажу акций через 3 месяца по этой цене (520 долл. за акцию) и контракт на покупку акций по такой же цене. Предположим, через 3 месяца цена выросла до 540 долл. за акцию. Покупая по 520 долл. акции, хеджер выигрывает по контракту на покупку (на каждой акции он выигрывает 20 долл.). Но он проигрывает по контракту на продажу, поскольку продает по 520 долл. акции, которые стоят теперь Экономика неопределенности 189 540 долл. В результате у него нет ни прибыли, ни убытков. А если цена снижалась, скажем, до 500 долл. за акцию? Он теряет на продаже: 500 - 520 = -20 долл., но выигрывает по фьючерсному контракту на покупку: 520 - 500 = 20 долл. Опять же нет прибыли, но нет и убытков, а это главное, к чему стремился наш хеджер. Аналогично осуществляется хеджирование посредством заключения опционных контрактов. При операциях хеджирования риск не исчезает, но он меняет своего носителя: производитель перекладывает риск на биржевого спекулянта, так как испытывает антипатию к риску. Спекулянт принимает на себя риск, поскольку по сути своей является любителем риска. Сам термин «спекуляция» приобрел во многих языках отрицательное значение. Стоит произнести слово «спекулянт», и перед нашим мысленным взором предстает ловкач, пытающийся всеми силами обмануть добропорядочного гражданина. Конечно, осуждение общества вполне справедливо, когда речь идет о нелегальной, противозаконной спекуляции. По всему миру прогремели имена крупнейших среди потерпевших крах спекулянтов США А.Бойски и М.Миллекена. М.Миллекен - высокопоставленный менеджер одной из крупнейших биржевых фирм, изобретатель низкосортных акций junk bonds, с помощью которых производились слияния и поглощения, был обвинен в недобросовестных действиях. А.Бойски спекулировал акциями корпораций, которые подвергались поглощениям. Возможны злоупотребления не только с ценными бумагами (хотя здесь их размер достигает наибольших размеров), но и в любых других отраслях, где существует спекуляция. Нелегальная спекуляция осуществляется путем распространения ложной информации, совершения незаконных сделок и т. д. Государство создает специальные правила, направленные на создание мер против подобных явлений. В условиях государственного установления фиксированных цен в командной экономике спекуляция также принимает нелегальный характер. Получая с «черного хода» товары, спекулянты в условиях тотального дефицита в значительной степени участвуют в усугублении того дисбаланса спроса и предложения, который существует. Они скупают не избыточныйтовар сегодня в целях его перепродажи позднее по более высокой цене. Спекулянты нелегальным образом скупают дефицитныйтовар и перепродают его. Разница между спекулятивной и административной ценой образуется не за счет временного интервала, а за счет усиления дисбаланса на товарном рынке. В эту высокую цену включается и плата работникам торговли, с которыми спекулянт устанавливает личные связи и которых он вознаграждает за риск торговли «с черного хода». Однако нормальная легальная спекуляция оказывает содействие развитию рыночного хозяйства. 190 Глава 8 О первом положительном моменте, связанном со спекуляцией, уже было сказано выше, когда речь шла о возможности страхования рисков.Спекулянты путем операций хеджирования дают возможность другим участникам рыночного процесса застраховать себя. Вторая важная функция спекуляции заключается в передаче информациио тенденциях, господствующих на рынке. Казалось бы, спекулянтам невыгодно распространять информацию. Это действительно так, но они распространяют ее помимо своего желания. Ожидая роста цен на какой-либо ресурс, они начинают скупать акции компаний, занимающихся его добычей. Массовая скупка акций ведет к росту цены этих акций. Ценовой сигнал - это источник информации для всех. Общество в целом понимает, что скоро произойдет удорожание данного ресурса. Информация доступна теперь всем. Наконец, спекуляция выполняет еще одну функцию - это консервация,или уменьшение использования, дефицитных ресурсов (например, полезных ископаемых). Спекулянт, ожидая дефицит, скупает ресурс и консервирует добычу, чтобы продать ресурс позже, когда цена повысится. Раз меньше ресурса поступает на рынок, его цена растет. Ценовой сигнал воспринимается другими компаниями, и начинается повсеместная консервация добычи. Разумеется, спекулянты не застрахованы от ошибок. Под влиянием ошибочных ожиданий они могут послать неверные ценовые сигналы и ввести в заблуждение других экономических субъектов. Но в конце концов такие спекулянты проигрывают, и выживают те спекулянты, которые действительно выполняют общественно полезные функции. Основные понятия: Симметричная информация symmetric information Асимметричная информация asymmetric information Неопределенность uncertainty Интерналии internalities (неблагоприятный отбор) adverse selection Моральный риск moral hazard Проблема «принципал - агент» principal-agent problem Риск risk Математическое ожидание mathematical expectation Объективные вероятности objective probability Субъективные вероятности subjective probability Эффект владения endowment effect Нейтральные к риску risk neutrals Экономика неопределенности 191 Любители риска risk lovers Противники риска risk avertcrs Теория ожидаемой полезности expected utility theory Санкт-Петербургский парадокс St.Petersburg paradox Эффект точки отсчета anchoring effect Эффект определенности certainty effect Страхование insurance Арбитражирование arbitrage Спекуляция speculation Фьючерсные контракты future contracts Опцион option Хеджирование, хеджер hedging, hedger |

|||||||||

|

Последнее изменение этой страницы: 2018-06-01; просмотров: 432. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

Условные

Условные Экономика неопределенности

Экономика неопределенности

(0,5 х - 50) + (0,5 х 50)

(0,5 х - 50) + (0,5 х 50)