Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Определение влияния факторов на финансовую устойчивость предприятия

1. Коэффициент автономии (КА) определяется как отношение собственного капитала (КС) к величине всех активов предприятия (А); характеризует, в какой степени активы предприятия сформированы за счёт собственных средств. Формула для вычисления коэффициента: КА= КА2014 = КА2015 = ΔКобщ = К15-К14 = 0,056-0,047 = 0,009 КА14= КАусл.1= КАусл.2= КАусл.3= КА15= Коэффициент автономии в 2015 году увеличился по сравнению с 2014 годом на 0,009. Уставной капитал и нераспределенная прибыль не измелись, соответственно рост произошел под следующими влияниями факторов: 1) Внеоборотные активы остались неизменными и составили 0 тыс. руб., это также сказалось на конечном результате. 2) Уменьшение оборотных активов на 938 тыс. руб. способствовало увеличению коэффициента автономии на 0,009. ΔКНП = Кусл15 – Кусл3= 0,056 – 0,047=0,009 Результаты факторного анализа коэффициента автономии за 2014-2015 годы представим в таблице 2.1. Таблица 2.1 Влияние факторов на изменение коэффициента автономии в 2015 году

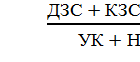

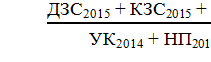

2. Коэффициент финансовой зависимости (задолженности) – плеча финансового рычага (КЗ) – определяется как соотношение заёмного (ЗК) и собственного капитала (СК). Находится по формуле:  КФЗ = где ДЗС –долгосрочные заёмные средства; КЗС – краткосрочные заёмные средства; КЗ – кредиторская задолженность; УК – уставный капитал; НП – нераспределённая прибыль. К2014 = Кусл1 = Кусл2 = Кусл3 = Кусл4 = К2015 = Коэффициент финансовой зависимости в 2015 году, по сравнению с 2014 годом, сократился на 3,09. На эти изменения оказали влияние следующие факторы: 1) долгосрочные заёмные средства остались неизменными и равны 0, поэтому они никак не повлияли на коэффициент: ∆ КДЗС = Кусл 1–К2014= 19,94-19,94= 0 2) краткосрочные заёмные средства в 2015 году выросли на 3300тыс.руб. соответственно увеличив коэффициент на 11: ∆ ККЗС = Кусл2–Кусл 1= 30,94-19,94 = 11 3) сокращение кредиторской задолженности на 4226тыс.руб. снизило величину коэффициента на 14,09: ∆ ККЗ = Кусл3–Кусл2= 16,85-30,94 = -14,09 4) уставный капитал, объём которого не изменился, никак не повлиял на коэффициент финансовой зависимости: ∆ КУК = Кусл4–Кусл3=16,85 – 16,85 = 0 5) нераспределённая прибыль, которая также осталась неизменной, никак не повлияла на коэффициент: ∆ КНП = К2015–Кусл5=16,85 – 16,85 = 0 Полученные данные представим в таблице 2.5. Таблица 2.5

Итак, как видно из выше представленных расчетов, на коэффициент финансовой зависимости наибольшее влияние оказало сокращение кредиторской задолженности. При этом рост краткосрочных займов увеличил данный коэффициент на 11 уд.д.

Оценка вероятности банкротства по методу мультипликативного Дискриминантного анализа Одной из наиболее известных рейтинговых моделей является модель Р.С. Сайфуллина, и Г.Г.Кадыкова. Российские ученые разработали среднесрочную рейтинговую модель прогнозирования риска банкротства, которая может применяться для любой отрасли и предприятий различного масштаба. Общий вид модели: R = 2 × К1 + 0,1 × К2 + 0,08 × К3 + 0,45 × К4 + К5 , (2.8) где К1 - коэффициент обеспеченности собственными оборотными средствами; К2 - коэффициент текущей ликвидности; К3 - интенсивность оборота авансируемого капитала; К4 - коэффициент менеджмента; К5 - рентабельность собственного капитала. Итак, вычислить коэффициенты для оценки вероятности банкротства необходимо по формулам, представленным в таблице 2.6. Таблица 2.6 Оценка вероятности банкротстваR-модели Сайфулина-Кадыкова

1. К12014=4369/6316=0,692 К12015=4290/5378=0,798 Итак, как видно, коэффициент обеспеченности собственными оборотными средствами увеличился на 0,106, что говорит о повышении доли собственных средств в структуре оборотного капитала. 2. Коэффициент текущей ликвидности был рассчитан в пункте 2.2. Итак, в 2014 году он составил 1,056, что на 0,008 меньше, чем в 2015 году. 3. К32014 = 300893/6226=48,328 К32015 =301032/5378=55,974 Коэффициент оборота авансируемого капитала увеличился в 2015 году на 7,646, что характеризует предприятие с положительной стороны. 4. К42014 =-49531/300893=-0,165 К32015 =-51965/301032=-0,172 Коэффициент менеджментасократился на 0,007, что связано с отрицательным значением прибыли от продаж предприятия. Тем выше значение данного показателя, тем лучше. 5. К52014 = -46139/300=-163,797 К52015 = 685/300=2,283 Как видно, рентабельность собственного капитала значительно улучшила свои показатели, если в 2014 году она принимала отрицательное значение, в 2015 году ситуация улучшилась и показатель составил 2,283 усл.ед. Итак, рассчитав все необходимые коэффициенты, проведем оценку вероятности банкротства ООО «ТехноИнвест» за 2014-2015 гг.: R2014 = 2 × 0,692 + 0,1 × 1,056 + 0,08 ×48,328 + 0,45 ×(-0,165) -163,797= =-158,515 Выводы: как видно из расчетов, показатель имеет отрицательное значение, что говорит о критическом финансовом состоянии предприятия. При этом коэффициент обеспеченности, коэффициент текущей ликвидности, интенсивность оборота авансируемого капитала имеют значение в пределах нормы. То есть можно сказать, что негативное воздействие при оценке вероятности банкротства оказывают коэффициент менеджмента, которое принял значение меньше 0, а также рентабельность собственного капитала, которая также отрицательная. R2015 = 2 × 0,798 + 0,1 × 1,064 + 0,08 ×55,974 + 0,45 ×(-0,172)+2,283=8,386 Вывод: Если в 2014 году, финансовое состояние предприятие было на грани банкротства, то в 2015 году его удалось вывести из данного положения. Рейтинговое число выше 1 и составило 8,386, что говорит о маленькой доли вероятности банкротства. Отметим, что поправить ситуацию получилось за счет увеличения рентабельности собственного капитала, что произошло за счет увеличения балансовой прибыли.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 299. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

=

=  , (2.1)

, (2.1) = 0,047

= 0,047 =

=  =

=  =

=  , (2.7)

, (2.7) =

=  = 19,94

= 19,94 =

=  =

=  =30,94

=30,94 =

=  =

=