Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Теория стоимости денег во времени.

С течением времени стоимость денег меняется. Согласно теории временной стоимости денег, несмотря на то, что деньги, удачно вложенные сегодня, в будущем обеспечат доход, эти самые деньги за определенный временной отрезок могут потерять первоначальную стоимость из-за инфляции, риск и склонность к ликвидности. Инфляция связана с общим повышением цен в стране. Когда растут цены, уменьшается стоимость денежной единицы. Учитывая, что в будущем цены будут расти, стоимость денежной единицы следующими периодами уменьшаться. Таким образом, нынешняя покупательная способность денежной единицы выше той, что будет через определенный час.

Риск или неуверенность в будущем также уменьшают стоимость денег. Из-за неуверенности в будущем риск со временем растет. Большинство инвесторов стремится избежать риска, поэтому выше ценит деньги, имеющиеся сегодня, чем те, которые должны быть в будущем. Те субъекты инвестирования, которые соглашаются отдать свои имеющиеся сегодня деньги в обмен на большее количество их в далеком будущем, требуют высшего компенсации в виде определенного вознаграждения за это риск.

Все компании предпочитают имеющимся деньгам, а не ожидаемым в будущем, то есть «симпатизируют» высокой ликвидности. Наивысшую ликвидность имеют наличные деньги. Если инвестор вкладывает эти деньги, надеясь на доходы в будущем, т.е. меняет гарантированные наличные деньги на рискованные доходы в будущем, этот «обмен» возможен при условии, что будущие доходы обещают быть довольно высокими. Это может оправдать риск, на который соглашается инвестор, надеясь на высокую награду как компенсацию за риск потери ликвидности. Поэтому базовым в теории временной стоимости денег является утверждение, что деньги сегодня имеют более высокую стоимость, чем за определенный период.

«Золотое» правило бизнеса гласит: Сумма, полученная сегодня, больше той же суммы, полученной завтра. авт. (Леонардо Пизанский (Фибоначчи) 1202 г. н. э.) Согласно принципу временно́й ценности денег, сегодняшние поступления ценнее будущих. Отсюда вытекает, по крайней мере, два важных следствия: необходимость учёта фактора времени при проведении финансовых операций; некорректность (с точки зрения анализа долгосрочных финансовых операций) суммирования денежных величин, относящихся к разным периодам времени.

Дисконтированная (приведенная) стоимость — приведенная к сегодняшнему дню стоимость платежа или потока платежей, которые будут произведены в будущем. Будущая стоимость — стоимость, которую предполагается получить в результате инвестирования денежных средств при определенных условиях (процентной ставке, временном периоде, условиях начисления процентов и др.) в будущем.

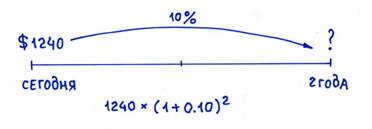

Пример 1. Представьте, что вы пришли в банк и решили сделать вклад в размере 1000 долларов. Ваши 1000 долларов, положенные в банк сегодня, при банковской ставке 10% будут стоить 1100 долларов завтра: нынешние 1000 долларов + проценты по вкладу 100 (=1000*10%). Итого через год вы сможете снять 1100 долларов. Если выразить этот результат через простую математическую формулу, то получим: $1000*(1+10%) или $1000*(1,10) = $1100.

Через два года нынешние 1000 долларов превратятся в $1210 ($1000 плюс проценты за первый год $100 плюс проценты за второй год $110=1100*10%). Общая формула приращения вклада за два года: (1000*1,10)*1,10 = 1210

С течением времени величина вклада будет расти и дальше. Чтобы узнать, какая сумма вам причитается от банка через год, два и т.д., надо сумму вклада умножить на множитель: (1+R)n

где R – ставка процента, выраженная в долях от единицы (10% = 0,1) N – число лет

В данном примере 1000*(1,10)2 = 1210. Из формулы очевидно (да и из жизни тоже), что сумма вклада через два года зависит от банковской ставки процента. Чем она больше, тем быстрее растет вклад. Если бы ставка банковского процента была другой, например, 12%, то через два года вы бы смогли снять с вклада примерно 1250 долларов, а если считать более точно 1000*(1,12)2 = 1254.4

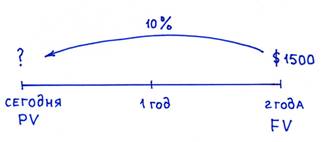

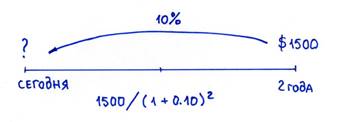

ПРИМЕР 2. Допустим, через два года вам надо сделать платёж в сумме $1500. Чему эта сумма будет равноценна сегодня?

Чтобы рассчитать сегодняшнюю стоимость, нужно идти от обратного: 1500 долларов разделить на (1,10)2 , что будет равно примерно 1240 долларам. Этот процесс и называется дисконтированием.

Если говорить простым языком, то дисконтирование – это определение сегодняшней стоимости будущей денежной суммы (или если говорить более правильно, будущего денежного потока). Если вы хотите выяснить, сколько будет стоить сегодня сумма денег, которую вы или получите, или планируете потратить в будущем, то вам надо продисконтировать эту будущую сумму по заданной ставке процента. Эта ставка называется «ставкой дисконтирования». В последнем примере ставка дисконтирования равна 10%, 1500 долларов – это сумма платежа (денежного оттока) через 2 года, а 1240 долларов – это и есть так называемая дисконтированная стоимость будущего денежного потока.

Когда мы дисконтируем — мы идём от будущего к сегодняшнему дню.

Наращение:

Формула для расчета дисконтированной стоимости или формула дисконтирования для данного примера имеет вид: 1500 * 1/(1+R)n = 1240. Математическая формула дисконтирования в общем случае будет такая: FV * 1/(1+R)n = PV.

Обычно её записывают в таком виде: PV = FV * 1/(1+R)n

В данной формуле дисконтирования: R – ставка процента, N – число лет от даты в будущем до текущего момента.

Методы оценки, опирающиеся на сравнительный подход. Алгоритм действий по подготовке информации, выбор аналогов. Анализ и подготовка ценовой информации. Методы прямого сравнения и статистического моделирования цены. Сравнительный подход к оценке предполагает, что стоимость объекта оценивается на основе прошлых цен продаж сопоставимых объектов. Оценщик анализирует реальные рыночные сделкам и сравнивает объекты, по которым они проводились, с оцениваемым объектом. Этот подход основан на принципе замещения. Для разных объектов оценки, методы сравнительного подхода конкретизируются. При оценке недвижимости методами сравнительного подхода являются: метод сравнения продаж или метод сопоставимых продаж, метод валовой ренты. При оценке машин и оборудования: метод ценовых индексов, метод прямого сравнения продаж, метод расчета по удельным основным показателям, метод расчета по корреляционным моделям. При оценке предприятия (бизнеса): метод рынка капитала или метод компании аналога, метод сделок, метод отраслевых коэффициентов или отраслевых соотношений. Этапы реализации сравнительного подхода: 1.Выявление недавних продаж сопоставимых объектов на соответствующем рынке. 2.Проверка информации по сделкам. 3.Выбор параметров сравнения (дата продажи, условия продажи, текущее использование ,размеры,форма, физические характеристики, месторасположение,социальные факторы, экономические характеристики, влияние государственного регулирования и др. в зависимости от особенностей объекта оценки). 4.Внесение поправок с учетом различий между оцениваемым и каждым из сопоставимых объектов. 5.Согласование данных по аналогам и получение стоимости объекта (среднее значение, медианное значение, наиболее часто встречающееся значение ). Алгоритм действий по подготовке информации по аналогам и анализ и подготовку ценовой информации рассмотрим на оценке машин и оборудования. Результат оценки на основе сравнительного подхода во многом зависит от того, какие объекты взяты в качестве аналогов и соблюдено ли условие однородности выборки. Изделие может быть признано аналогом для оцениваемого изделия, если оно, во-первых, имеет то же функциональное назначение, что и оцениваемое, во-вторых, оба сравниваемых изделия по технико-эксплуатационным параметрам и характеристикам принадлежат к одному классификационному виду (типу, роду, классу) и, в-третьих, у них имеется сходство в принципе действия и конструкции. |

||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 449. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |