Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

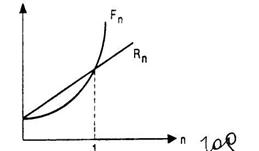

ПОНЯТИЕ ПРОСТОГО И СЛОЖНОГО ПРОЦЕНТАПредоставляя свои денежные средства в долг, их владелец получает определенный доход в виде процентов, начисляемых по некоторому алгоритму в течение определенного промежутка времени. Поскольку стандартным временным интервалом в финансовых операциях является 1 год, наиболее распространен вариант, когда процентная ставка устанавливается в виде годовой ставки, подразумевающей однократное начисление процентов по истечении года: после получения ссуды. Известны две основные схемы дискретного начисления: схема простых процентов (simple interest); схема сложных процентов (compound interest). Схема простых процентов предполагает неизменность базы, с которой происходит начисление. Пусть исходный инвестируемый капитал равен Р; требуемая доходность - r (в долях единицы). Считается, что инвестиция сделана на условиях простого процента, если инвестированный капитал ежегодно увеличивается на величину Р • г. Таким образом, размер инвестированного капитала через n лет (Rn) будет равен: Rn = P + P•r+... + P•2r =P • (1+n• r). (4.3) Считается, что инвестиция сделана на условиях сложного процента, если очередной годовой доход исчисляется не с исходной величины инвестированного капитала, а с общей суммы, включающей также и ранее начисленные, и невостребованные инвестором проценты. В этом случае происходит капитализация процентов по мере их начисления, т.е. база с которой начисляются проценты, все время возрастает. Следовательно, размер инвестированного капитала будет равен: к концу первого года: F1 = P + Р • r = Р • (1 + r); к концу второго года: F2 = F1 + F1 • r = F1 • (1 + r) = Р • (1 + r)2; к концу n-го года: Fn = Р • (1 + r) n. Как же соотносятся величины Rn и Fn? Это чрезвычайно важно знать при проведении финансовых операций. Все зависит от величины п. С помощью метода математической индукции легко показать, что при n > 1, (1 + r) n > 1 + n • г.  Итак, Rn > Fn при 0 < n <1; Fn>Rn , при n>1. Взаимосвязь Fn и Rn можно представить в виде графика (рис. 4.2). Таким образом, в случае ежегодного начисления процентов для лица, предоставляющего кредит: более выгодной является схема простых процентов, если срок ссуды менее одного года, (проценты начисляются однократно в конце периода); более выгодной является схема сложных процентов, если срок ссуды превышает один год (проценты начисляются ежегодно); обе схемы дают одинаковые результаты при продолжительности периода 1 год и однократном начислении процентов.

Рис. 4.2. Простая и сложная схемы наращения капитала Пример. Рассчитать наращенную сумму с исходной суммы в 1 млн. руб. при размещении ее в банке на условиях начисления простых и сложных процентов, если а) годовая ставка 20%; б) периоды наращения: 90 дн., 180 дн., 1 год, 5 лет, 10 лет. Результаты расчетов имеют следующий вид: (млн.руб.)

Таким образом, если денежные средства размещены в банке на срок в 90 дней (менее одного года), то наращенная сумма составит: при использовании схемы простых процентов - 1,05 млн.руб.; при использовании схемы сложных процентов - 1,0466 млн.руб. Следовательно, более выгодна первая схема (разница -3,4 тыс.руб.). Если срок размещения денежных средств превышает один год, ситуация меняется диаметрально - более выгодна схема сложных процентов, причем наращение в этом случае идет очень быстрыми темпами. Так, при ставке в 20% годовых удвоение исходной суммы происходит следующим темпом: при использовании схемы простых процентов за пять лет, а при использовании схемы сложных процентов - менее чем за четыре года. Использование в расчетах сложного процента в случае многократного его начисления более логично, поскольку в этом случае капитал, генерирующий доходы, постоянно возрастает. При применении простого процента доходы по мере их начисления целесообразно снимать для потребления или использования в других инвестиционных проектах или текущей деятельности. Формула сложных процентов является одной из базовых формул в финансовых вычислениях, поэтому для удобства пользования значения множителя FMl(r,n), называемого мультиплицирующим множителем и обеспечивающего наращение стоимости, табулированы для различных значений r и n (см. приложение 3). Тогда формула алгоритма наращения по схеме сложных процентов переписывается следующим образом: Fn = P • FMl(r,n), (4.4) где FMl(r, n) = (1 + r)n — мультиплицирующий множитель. Экономический смысл множителя FMl(r, n)состоит в следующем: он показывает чему будет равна одна денежная единица (один рубль, один доллар, одна иена и т.п.) через n периодов при заданной процентной ставке r. Подчеркнем, что при пользовании этой и последующими финансовыми таблицами необходимо следить за соответствием длины периода и процентной ставки. если базисным периодом начисления процентов является квартал, то в расчетах должна использоваться квартальная ставка. В практических расчетах для наглядной и быстрой оценки эффективности предлагаемой ставки наращения при реализации схемы сложных процентов пользуются приблизительным расчетом времени, необходимого для удвоения инвестированной суммы, известным как «правило 72-х». Это правило заключается в следующем: если r — процентная ставка, выраженная в процентах, то k = 72/r представляет собой число периодов, за которое исходная сумма приблизительно удвоится. Это правило хорошо срабатывает для небольших значений r (до 20%). Так, если годовая ставка r = 12%, то k = 6 годам. Подчеркнем, что здесь речь идет о периодах начисления процентов и соответствующей данному периоду ставке, а именно, если базовым периодом, т.е. периодом наращения, является квартал, то расчёте должна использоваться квартальная ставка, Следует также обратить внимание на то обстоятельство, что хотя в большинстве финансовых расчетов процентная ставка берется в долях единицы, в формуле алгоритма правила 72-х ставка взята в процентах. Схема простых процентов используется в практике банковских расчетов при начислении процентов по краткосрочным ссудам со сроком погашения до одного года. В этом случае в качестве показателя n берется величина, характеризующая удельный вес длины подпериода (дни, месяц, квартал, полугодие) в общем периоде (год). Длина различных временных интервалов в расчетах может округляться: месяц --30 дней; квартал - 90 дней; полугодие - 180 дней; год — 360 (или 365) дней. Пример. Выдана ссуда в размере 5 млн.руб. на один месяц (30 дней) под 130% годовых. Тогда размер платежа к погашению будет равен:

|

||||||||||||||||||||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 247. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |