Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

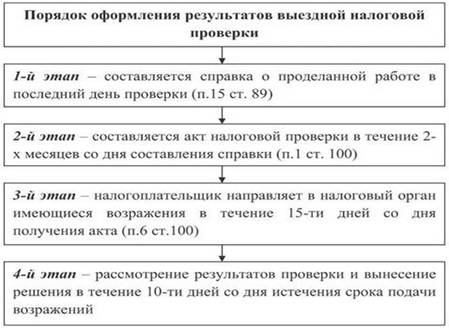

Оформление результатов камеральной налоговой проверки4.1. Если после рассмотрения должностным лицом налогового органа, проводящим камеральную налоговую проверку представленных пояснений и документов либо при отсутствии пояснений налогоплательщика налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки в порядке, предусмотренном статьей 100 Кодекса. Форма акта налоговой проверки и требования к его составлению (далее - Требования) утверждены приказом ФНС России от 25.12.2006 N САЭ-3-06/892@. Акт налоговой проверки должен быть составлен по установленной форме в течение 10 дней после окончания камеральной налоговой проверки (пункт 1 статьи 100 Кодекса). В соответствии с пунктом 3 статьи 176 Кодекса в случае выявления нарушений законодательства о налогах и сборах в ходе проведения камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость, в которой заявлено право на возмещение налога, уполномоченными должностными лицами налоговых органов должен быть составлен акт налоговой проверки в соответствии со статьей 100 Кодекса. 4.2. В акте камеральной налоговой проверки отражаются (при их установлении) факты следующих налоговых правонарушений, предусмотренных Кодексом: 1) пунктом 1 статьи 119 "Непредставление налоговой декларации"; 2) статьей 119.1 "Нарушение установленного способа представления налоговой декларации (расчета)", с учетом положения, изложенного в пункте 1.6 настоящего письма; 3) статьей 119.2 "Представление в налоговый орган управляющим товарищем, ответственным за ведение налогового учета, расчета финансового результата инвестиционного товарищества, содержащего недостоверные сведения";  4) статьей 120 "Грубое нарушение правил учета доходов и расходов и объектов налогообложения"; 5) статьей 122 "Неуплата или неполная уплата сумм налога (сбора)"; 6) статьей 122.1 "Сообщение участником консолидированной группы налогоплательщиков ответственному участнику этой группы недостоверных данных (несообщение данных), приведшее к неуплате или неполной уплате налога на прибыль организаций ответственным участником"; 7) статьей 123 "Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов"; 8) пунктом 1 статьи 126 "Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля". Налоговые правонарушения, не предусмотренные указанными выше составами налоговых правонарушений (статьи 116, 118, 125, пункт 2 статьи 126, статьи 128, 129, 129.1, 129.2, 129.3, 129.4 главы 16 Кодекса, а также совершенные банком и предусмотренные главой 18 Кодекса), оформляются в порядке, предусмотренном статьей 101.4 Кодекса. Налоговые правонарушения, совершенные проверяемым налогоплательщиком и предусмотренные статьей 119.1, пунктом 1 статьи 126 Кодекса, могут быть оформлены в порядке, предусмотренном статьей 101.4 Кодекса. При отражении в акте камеральной налоговой проверки уточненной налоговой декларации фактов совершения налоговых правонарушений необходимо учитывать, что если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях, когда уточненная декларация представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени. Источники информации об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога. При применении пункта 4 статьи 81 Кодекса необходимо иметь в виду, что налогоплательщик может узнать об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога из различных источников, в том числе: из вопросов проверяющих при даче им пояснений в связи с проводимой камеральной налоговой проверкой первоначальной (предыдущей) налоговой декларации (расчета) (подпункт 4 пункта 1 статьи 31 Кодекса); из сообщения, предусмотренного пунктом 3 статьи 88 Кодекса; из акта камеральной налоговой проверки первоначальной (предыдущей) налоговой декларации. 4.3. При обнаружении фактов, свидетельствующих о нарушениях законодательства о налогах и сборах, ответственность за которые установлена Кодексом (за исключением налоговых правонарушений, дела о выявлении которых рассматриваются в порядке, установленном статьей 101 Кодекса), должностным лицом налогового органа в течение 10 дней со дня выявления указанного нарушения должен быть составлен в установленной форме акт, подписываемый этим должностным лицом и лицом, совершившим такое нарушение. Об отказе лица, совершившего нарушение законодательства о налогах и сборах, подписать акт делается соответствующая запись в этом акте (пункт 1 статьи 101.4 Кодекса). Форма Акта об обнаружении фактов, свидетельствующих о предусмотренных Налоговым кодексом Российской Федерации налоговых правонарушениях (за исключением налоговых правонарушений, предусмотренных статьями 120, 122, 123), и требования к его составлению утверждены приказом ФНС России от 13.12.2006 N САЭ-3-06/860@. 4.4. Производство по делам, содержащим признаки административного правонарушения, ведется в порядке, установленном соответственно законодательством Российской Федерации об административных правонарушениях. Деятельность должностных лиц налоговых органов по осуществлению полномочий, предоставленных Кодексом Российской Федерации об административных правонарушениях, осуществляется в соответствии с рекомендациями ФНС России. При реализации полномочий, предоставленных налоговым органам Кодексом Российской Федерации об административных правонарушениях, рекомендуется использовать формы документов, доведенных до территориальных налоговых органов ФНС России. 4.5. При составлении акта налоговой проверки налоговым органам необходимо обеспечить идентичность всех экземпляров акта налоговой проверки, в том числе по количеству и составу указываемых в нем приложений, являющихся его неотъемлемыми частями, с учетом пункта 3.1 статьи 100 Кодекса. Приложения к акту проверки, вручаемому (направляемому налогоплательщику). В соответствии с пунктом 3.1 статьи 100 Кодекса к акту налоговой проверки прилагаются документы, подтверждающие факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки. При этом документы, полученные от лица, в отношении которого проводилась проверка, к акту проверки не прилагаются. Документы, содержащие не подлежащие разглашению налоговым органом сведения, составляющие банковскую, налоговую или иную охраняемую законом тайну третьих лиц, а также персональные данные физических лиц, прилагаются в виде заверенных налоговым органом выписок. Таким образом, в акте налоговой проверки: указываются все приложения, на которые в акте имеются ссылки; отдельно указываются приложения, которые вручаются (направляются) лицу, в отношении которого проведена налоговая проверка, в том числе в виде выписок; отдельно указываются приложения, которые не вручаются (не направляются) лицу, в отношении которого проведена налоговая проверка. Статья 102 Кодекса, регламентируя оборот конфиденциальной информации, содержащей сведения, составляющие налоговую тайну, не препятствует сбору и использованию налоговыми органами в качестве доказательств документов, подтверждающих факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки. Указанная регламентация не препятствует выполнению налоговыми органами пункта 3.1 статьи 100 Кодекса, учитывая, что пункт 3 статьи 100 Кодекса требует, чтобы факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки, указывались в акте как документально подтвержденные. Более того, подпункт 3 пункта 1 статьи 102 Кодекса исключает из состава сведений, составляющих налоговую тайну, сведения о нарушениях законодательства о налогах и сборах. Налоговым органам при применении пункта 3.1 статьи 100 Кодекса необходимо учитывать, что конкретный документ наряду со сведениями о нарушениях (сведениями, подтверждающими факты нарушений) законодательства о налогах и сборах, выявленными в ходе проверки, может содержать информацию, содержание которой не имеет доказательственного значения, и при этом одновременно составляет банковскую, налоговую или иную охраняемую законом тайну третьих лиц либо относится к персональным данным физических лиц. Именно такие документы прилагаются к акту налоговой проверки в виде заверенных налоговым органом выписок. Кроме того, выписка должна содержать техническую информацию, идентифицирующую документ. Выписка из документа, составленная по правилам пункта 3.1 статьи 100 Кодекса: содержит сведения, идентифицирующие документ; содержит сведения о нарушениях (сведения, подтверждающие факты нарушений) законодательства о налогах и сборах, выявленные в ходе проверки, которые при этом могут одновременно составлять банковскую, налоговую или иную охраняемую законом тайну третьих лиц либо относиться к персональным данным физических лиц; не содержит информацию, не имеющую отношение к делу о налоговом правонарушении, и которая при этом одновременно составляет банковскую, налоговую или иную охраняемую законом тайну третьих лиц либо относится к персональным данным физических лиц. Например, выписка по операциям на счете в банке, запрошенная согласно статье 86 Кодекса, содержит сведения о всех операциях на счете в банке за определенный период. В том случае, если в качестве доказательств по делу о налоговом правонарушении используются сведения об отдельных операциях на счете, документ прилагается к акту налоговой проверки в виде выписки. Однако в том случае, если имеющий отношение к делу о налоговом правонарушении факт может быть подтвержден только полной выпиской по операциям на счете (например, факт осуществления транзитных платежей только либо преимущественно между участниками взаимосвязанных хозяйственных операций), документ должен быть приложен к акту налоговой проверки в полном объеме. Иные документы, приведенные в пункте 1.14 Требований и не являющиеся приложениями к акту налоговой проверки, вместе с актом налоговой проверки являются материалами налоговой проверки и формируют дело о нарушении законодательства о налогах и сборах, которое рассматривается в соответствии со статьей 101 Кодекса. 4.6. При проведении камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость, в которой налогоплательщиком предъявлена к возмещению сумма налога, согласно статье 176 Кодекса, в случае отсутствия нарушений, а также в случае, если отсутствуют нарушения в части суммы налога, предъявленной к возмещению, должностным лицом налогового органа, проводившим проверку, в 3-дневный срок с момента окончания проверки с целью оформления результатов такой проверки составляется докладная записка на имя руководителя (заместителя руководителя) налогового органа. Докладная записка подписывается должностным лицом налогового органа, проводящим проверку, и визируется начальником отдела, проводящего проверку. Рекомендуемая форма докладной записки приведена в ПРИЛОЖЕНИИ N 4 к настоящему письму. На основании данной докладной записки, в течение семи дней по окончании проверки, налоговый орган обязан принять решение о возмещении (полностью или частично) соответствующих сумм. При этом необходимо учитывать постановление Высшего Арбитражного Суда Российской Федерации от 12.04.2011 N 14883/10. Форма Решения о возмещении (полностью или частично) суммы налога на добавленную стоимость, заявленной к возмещению, приведена в приложении 1 к приказу ФНС России от 18.04.2007 N ММ-3-03/239@. Копия решения вручается налогоплательщику (его представителю) или передается иным способом, свидетельствующим о дате его получения. 4.7. По окончании камеральной налоговой проверки налоговой декларации по налогу на доходы физических лиц отдел камеральных проверок формирует налоговое уведомление на уплату авансовых платежей по налогу на доходы физических лиц, исчисленных налоговым органом на основании пункта 8 статьи 227 Кодекса. Форма налогового уведомления по налогу на доходы физических лиц утверждена приказом МНС России от 27.07.2004 N САЭ-3-04/440@ (пункт 9 статьи 227 Кодекса). Налоговое уведомление на уплату авансовых платежей по налогу на доходы физических лиц, уточненных в результате их перерасчета в случаях, указанных в пункте 10 статьи 227 Кодекса, формируется налоговым органом не позднее пяти дней с момента получения новой налоговой декларации. Налоговым органом налоговое уведомление направляется налогоплательщику одновременно с платежным документом ПД (налог) (приказ МНС России от 27.07.2004 N САЭ-3-04/440@). Указанные налоговые уведомления и платежные документы ПД (налог) распечатываются, оформляются и передаются в отдел работы с налогоплательщиками для вручения налогоплательщикам (их представителям) под расписку или отдел финансового и общего обеспечения (отдел общего обеспечения) для направления по почте заказным письмом. 4.8. Проверенная отчетность хранится в отделе финансового и общего обеспечения (отделе общего обеспечения) с соблюдением порядка хранения документов, содержащих сведения, составляющие налоговую тайну. Налоговые органы проводят камеральные и выездные налоговые проверки налогоплательщиков, плательщиков сборов и налоговых агентов. При проведении налоговых проверок налоговые органы руководствуются Налоговым кодексом Российской Федерации с учетом внесенных изменений. Результаты выездной налоговой проверки оформляются должностными лицами налоговых органов в соответствии со ст. 100, 101 Налогового кодекса Российской Федерации. Приказом МНС России от 10.04.2000 №АП-3–16/138 утверждена новая инструкция Министерства Российской Федерации по налогам и сборам от 10.04.2000 №60 “О порядке составления акта выездной налоговой проверки и производства по делу о нарушениях законодательства о налогах и сборах”. Настоящая инструкция издана уже с учетом изменений и дополнений в Налоговый кодекс, внесенных Федеральным законом от 9 июля 1999 Ме155-ФЗ “О внесении изменений и дополнений в часть первую Налогового кодекса Российской Федерации”. Инструкция призвана установить единые требования к составлению и форме акта выездной налоговой проверки налогоплательщиков, плательщиков сборов и налоговых агентов, филиалов и представительств, вынесению решения по результатам рассмотрения материалов проверки. Выездные налоговые проверки должны проводиться не реже одного раза в два года (ст. 11 Закона “О налоговых органах”). На основании письменного решения руководителя или заместителя руководителя налогового органа, в котором налогоплательщик состоит на учете, выездная налоговая проверка может не проводиться в вышеуказанный срок в случаях: 1) если налогоплательщик своевременно представляет документы, необходимые для исчисления и (или) уплаты налогов и других обязательных платежей; 2) если последняя проверка не выявила нарушений налогового законодательства; 3) если увеличение размера имущества или иного объекта налогообложения предприятий, учреждений, организаций документально подтверждено; 4) если отсутствуют документы и информация, ставящие под сомнение происхождение средств налогоплательщика или свидетельствующие о наличии нарушений налогового законодательства. Таким образом, право налогового органа не проводить налоговую проверку должно быть оформлено решением с соответствующей мотивацией. В соответствии со ст.89 НК РФ, выездная налоговая проверка проводится на основании решения руководителя (заместителя руководителя) налогового органа. Налоговой проверкой могут быть охвачены только три календарных года деятельности налогоплательщика, непосредственно предшествовавшие году проведения проверки исходя из законченного налогового периода по конкретным видам налогов. Запрещается проведение налоговым органом повторных налоговых проверок по одним и тем же налогам, подлежащим уплате или уплаченным налогоплательщиком за уже проверенный налоговый период, за исключением случаев, когда такая проверка приводится в связи с реорганизацией или ликвидацией организации или вышестоящим налоговым органом в порядке контроля за деятельностью налогового органа, проводившего проверку. Выездная налоговая проверка не может продолжаться более двух месяцев. В исключительных случаях вышестоящий налоговый орган может увеличить продолжительность выездной налоговой проверки до трех месяцев. При проведении выездных налоговых проверок организаций, имеющих филиалы и представительства, срок проведения проверки увеличивается на один месяц на проведение проверки каждого филиала и представительства. При этом срок проведения проверки включает в себя время фактического нахождения проверяющих на территории проверяемого налогоплательщика, плательщика сбора или налогового агента. При необходимости уполномоченные должностные лица налоговых органов, осуществляющие выездную налоговую проверку, могут проводить инвентаризацию имущества налогоплательщика (порядок проведения инвентаризации имущества налогоплательщиков при налоговой проверке доведен приказом Министерства Финансов РФ и Министерства РФ по налогам и сборам от 10.03.1999 №20н-ГБ-3–04/39), а также производить осмотр (обследование) производственных, складских, торговых и иных помещений, проводить встречные налоговые проверки. Если в процессе налоговой проверки у налогоплательщика предварительно выявляются крупные доначисления налогов, то руководитель налогового органа, получив сообщение от проверяющих госналогинспекторов, письменно уведомляет о проводимой проверке органы налоговой полиции с целью выделения специалиста для проведения совместной проверки в соответствии с действующими на местах соглашениях о порядке взаимодействия госналогинспекций и органов полиции в процессе налогового контроля. В случае, если в период с момента вынесения решения о проведении выездной налоговой проверки до момента ее окончания возникнут обстоятельства, вызывающие необходимость расширения состава проверяющей группы, руководителем (заместителем руководителя) налогового органа, проводящего проверку, может быть вынесено решение (постановление) о внесении соответствующих дополнений (изменений) в решение о проведении выездной налоговой проверки согласно Дополнению №1 к Порядку назначения выездных налоговых проверок, утвержденному приказом Министерства Российской Федерации по налогам и сборам от 08.10.99 №АП-3–16/318 “Об утверждении Порядка назначения выездных налоговых проверок”, зарегистрированным в Министерстве юстиции РФ 15.11.99. №1978. По окончании выездной налоговой проверки проверяющий составляет справку о проведенной проверке, в которой фиксируются предмет проверки и сроки ее проведения. Дата составления справки фиксирует дату окончания проверки, которая указывается в акте. Датой начала проверки считается дата предъявления руководителю (лицу, исполняющему его обязанности) проверяемой организации или индивидуальному предпринимателю решения руководителя (заместителя руководителя) налогового органа на проведение выездной проверки. Факт предъявления настоящего решения удостоверяется подписью руководителя организации или индивидуального предпринимателя на экземпляре решения. В случае отказа от подписи на экземпляре решения должностное лицо налогового органа в конце указанного документа делает запись “ознакомлен” или “от подписи отказался” с указанием даты предъявленного решения, которое удостоверяет факт его предъявления налогоплательщику. Налоговый кодекс не содержит норм, предписывающих налоговым органам заблаговременно информировать налогоплательщика о предстоящей налоговой проверке, т.е. письменное уведомление о предстоящем проведении проверки не выписывается. При этом, даже при внезапной проверке нормы ст. 93 НК РФ дают проверяемому 5 дней, в течение которых он может отказаться от представления документов, сведя тем самым на это время выездную налоговую проверку исключительно к обследованию (осмотру) помещений в соответствии со ст. 92 НХ РФ. В НК РФ принятие мотивированного решения о приостановлении проверки не предусмотрено. В случае если проверка приостанавливается по инициативе налогоплательщика (например, болезнь главного бухгалтера или по другим уважительным причинам), то и в этих случаях она не может продолжаться более двух месяцев (в случае увеличения продолжительности проверки вышестоящим органом — более трех месяцев). По результатам выездной налоговой проверки уполномоченными должностными лицами налоговых органов составляется акт налоговой проверки по форме, приведенной в приложении №1 Инструкции от 10 апреля №60 “О порядке составления акта выездной налоговой проверки и производства по делу о нарушениях законодательства о налогах и сборах”, подписываемый этими лицами и руководителем проверяемой организации либо индивидуальными предпринимателями, либо их представителями. В соответствии с п. 1.1 Инструкции №60, акт выездной налоговой проверки должен содержать систематизированное изложение документально подтвержденных фактов налоговых правонарушений, выявленных в процессе проверки, или указание на отсутствие таковых, а также выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи части первой Налогового кодекса, предусматривающие ответственность за данный вид налоговых правонарушений. Акт выездной налоговой проверки составляется в двух экземплярах, один из которых остается на хранении в налоговом органе, другой — вручается руководителю проверяемой организации либо индивидуальному предпринимателю (их представителям). При выявлении налоговым органом обстоятельств, позволяющих предполагать совершение нарушения законодательства о налогах и сборах, содержащего признаки преступления, акт проверки составляется в трех экземплярах. В указанном случае третий экземпляр акта приобщается к материалам, направляемым, в соответствии с пунктом 3 статьи 32 НК РФ, в органы налоговой полиции для решения вопроса о возбуждении уголовного дела. В случае несогласия с фактами, изложенными в акте проверке, а также с выводами и предложениями проверяющих налогоплательщик вправе в двухнедельный срок со дня получения подписанного проверяющими акта проверки представить в соответствующий налоговый орган письменное объяснение мотивов отказа подписать акт или возражения по акту в целом или по его отдельным положениям. При этом налогоплательщик вправе приложить к письменному объяснению (возражению) или в согласованный срок, не превышающий двух недель со дня получения акта проверки, передать налоговому органу документы, подтверждающие обоснованность возражений или мотивы неподписания акта проверки. Пункт 6 статьи 100 НК РФ (после внесения изменений в НК РФ) гласит, что по истечении срока, уставленного для представления возражений по акту проверки, руководитель налогового органа в течение не более 14 дней рассматривает акт налоговой проверки, а также документы и материалы, представленные налогоплательщиком. Таким образом, вопрос, должно ли рассмотрение материалов проверки закончиться вынесением решения в установленный 14-дневный срок или 14 дней установлены только для рассмотрения материалов проверки, и налоговые органы не связаны сроком вынесения решения, оставался открытым. Так, С.Д. Шаталов полагает: “... в новых условиях (после вступления в силу поправок к ст.101) налоговые органы получили значительно больше возможностей для анализа материалов и принятия решений, поскольку сняты ранее действовавшие ограничения на срок (10 дней), в течение которых должно быть вынесено решение...”. А.В. Брызгалин высказывает иную тачку зрения, полагая, что рассмотрение материалов проверки должно закончиться вынесением решения и, таким образом, налоговые органы должны вынести решение по результатам поверки в установленный 14-дневный срок, предусмотренный п. 6 ст.100 НК РФ: “В п.1 ст. 101 Кодекса “перекочевали” положения исключенного из ст.100 Кодекса п. 7. Это связано с тем, что рассмотрение возражений проверенного лица осуществляется в ходе вынесения решения по результатам рассмотрения материалов проверки, а не в ходе оформления результатов проведенной проверки. В соответствии с п. 6 ст.100 Кодекса и изменениями в п. 2 ст.101 Кодекса, руководитель рассматривает материалы проверки и выносит решение в течение не более 14 дней со дня истечения срока, указанного в п. 5 ст. 100 Кодекса. Таким образом, не позднее двух недель и 14 дней со дня получения акта проверки проверенным лицом руководитель обязан вынести соответствующее решение. До внесения изменений в п. 2 ст.101 Кодекса специальный срок для вынесения решения предусматривался неоправданно, поскольку вынесение решения является неотъемлемой частью рассмотрения дела”. Представляется, что в настоящее время двух мнений по этому вопросу быть не может, ибо п. 2.6 Инструкции прямо указывает, что по истечении двухнедельного срока, установленного для представления налогоплательщиком в налоговый орган письменного объяснения мотивов отказа подписать акт или возражений по акту, в течение не более 14 дней руководитель (заместитель руководителя) налогового органа рассматривает акт налоговой проверки, а также документы и материалы, представленные налогоплательщиком, и по результатам рассмотрения материалов проверки выносит решение в соответствии с порядком, предусмотренным разделом 3 Инструкции №60. В случае представления налогоплательщиком письменных объяснений или возражений по акту налоговой проверки материалы проверки должны рассматриваться в присутствии должностных лиц организации-налогоплательщика либо индивидуального предпринимателя или их представителей. О времени и месте рассмотрения материалов проверки налоговый орган обязан известить налогоплательщика заблаговременно. Если налогоплательщик, несмотря на извещение, не явился, то материалы проверки, включая представленные налогоплательщиком возражения, другие документы и материалы, рассматриваются в его отсутствие. Порядок проведения камеральной налоговой проверки регулируется статьей 88 Налогового кодекса РФ и Регламентом проведения камеральных проверок налоговой отчетности, оформления и реализации их результатов, утвержденным Министерством РФ по налогам и сборам от 28 января 1999 года. В соответствии со ст. 88 Налогового кодекса РФ, камеральная налоговая проверка проводится по месту нахождения налогового органа на основе налоговых деклараций и документов, представленных налогоплательщиком, служащих основанием для исчисления и уплаты налога, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа. Камеральная проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации и документов, служащих основанием для исчисления и уплаты налога. Камеральной проверкой должны быть охвачены только те показатели документов, входящих в состав налоговой отчетности, которые имеют значение для правильного исчисления налогоплательщиком объектов налогообложения и сумм налогов, причитающихся к уплате в бюджет. Принятие налоговой отчетности в случае ее представления непосредственно (лично) налогоплательщиком или его представителем осуществляется в присутствии налогоплательщика лицами, специально назначаемыми на конкретный отчетный период приказом руководителя налогового органа. При отправке налогоплательщиком налоговой декларации по почте днем ее представления считается дата отправки заказного письма с описью вложения. На каждом документе налоговой отчетности проставляется дата принятия, штамп или отметка налогового органа и подпись ответственного лица, принимающего отчетность. Налоговые органы не вправе отказать в принятии декларации. Основными этапами камеральной проверки являются: проверка полноты представления налогоплательщиком документов налоговой отчетности, предусмотренных законодательством о налогах и сборах; визуальная проверка правильности оформления документов налоговой отчетности (полноты заполнения всех необходимых реквизитов, четкости их заполнения: наименование налогоплательщика, ИНН, почтовый адрес, оформление подписи надлежащим образом, заполнение граф и строк); проверка своевременности представления налоговой отчетности; проверка правильности арифметического подсчета итоговых сумм налогов, подлежащих уплате в бюджет; проверка обоснованности применения налогоплательщиком ставок налога и льгот, их соответствия действующему законодательству; проверка правильности исчисления налогооблагаемой базы. Налоговым кодексом не предусмотрено оформление результатов камеральной проверки актом. Однако арбитражная практика и статья 115 НХ РФ определяют, что в суд о взыскании налоговых санкций налоговые органы вправе обратиться не позднее 6 месяцев со дня обнаружения правонарушения и составления соответствующего акта. Необходимость составления акта камеральной проверки следует также из общего смысла статьи 101 НК РФ “Производство по делу о налоговом правонарушении, совершенном налогоплательщиком, плательщиком сбора или налоговым агентом (вынесение решения по результатам рассмотрения материалов проверки). В соответствии с п. 6 ст.101 НК РФ, в решении о привлечении налогоплательщика к ответственности за совершение налогового правонарушения излагаются обстоятельства совершенного налогоплательщиком налогового правонарушения, как они установлены проведенной проверкой, документы и иные сведения, которые подтверждают указанные обстоятельства, доводы, приводимые налогоплательщиком в свою защиту и результаты проверки этих доводов, решение о привлечении налогоплательщика к налоговой ответственности за конкретные налоговые правонарушения с указанием статей настоящего Кодекса, предусматривающих данные правонарушения и применяемые меры ответственности. В соответствии с п. 2 ст. 101 НК РФ, по результатам рассмотрения материалов проверки руководитель (заместитель) налогового органа выносит решение: 1) о привлечении налогоплательщика к налоговой ответственности за совершение налогового правонарушения; 2) об отказе в привлечении налогоплательщика к ответственности за совершение налогового правонарушения; 3) о проведении дополнительных мероприятий налогового контроля. Пунктом 3.1 Инструкции №60 предусмотрено, что перед принятием руководителем (заместителем руководителя) налогового органа решения по результатам рассмотрения материалов проверки его проект визируется юристом налогового органа. В десятидневный срок с даты вынесения решения налоговый орган должен направить налогоплательщику требование об уплате недоимки по налогу и пени. Копия решения налогового органа и требование вручаются налогоплательщику либо его представителю под расписку или передаются иным способом, свидетельствующим о дате получения налогоплательщиком либо его представителем. Если указанными выше способами решение и (или) требование налогового органа вручить налогоплательщику или его представителю невозможно, решение и (или) требование отправляется по почте заказным письмом и считается полученным по истечении шести дней после его отправки. В случае, если налогоплательщик отказался добровольно уплатить сумму налоговой санкции или пропустил срок уплаты, указанный в требовании, налоговый орган обращается в суд с исковым заявлением о взыскании с данного лица налоговой санкции, установленной частью первой Налогового кодекса Российской Федерации. По результатам выездной и камеральной налоговой проверки составляется соответствующий акт в следующие сроки (ст. 100 НК РФ): по результатам выездной налоговой проверки - в течение 2-х месяцев со дня составления справки о проведенной выездной налоговой проверке; по результатам камеральной налоговой проверки - в течение 10 дней после окончания камеральной налоговой проверки. Акт налоговой проверки подписывается: лицами, проводившими соответствующую проверку; лицом, в отношении которого проводилась эта проверка (его представителем). Если проверяемое лицо отказывается подписать акт, то в нем делается соответствующая запись. В акте налоговой проверки должны быть указаны следующие сведения: дата акта налоговой проверки (дата подписания акта); полное и сокращенное наименования либо фамилия, имя, отчество проверяемого лица; ФИО лиц, проводивших проверку, их должности с указанием наименования налогового органа, который они представляют; дата и номер решения руководителя (заместителя руководителя) налогового органа о проведении выездной налоговой проверки (для выездной налоговой проверки); дата представления в налоговый орган налоговой декларации и иных документов (для камеральной налоговой проверки); перечень документов, представленных проверяемым лицом в ходе налоговой проверки; период, за который проведена проверка; наименование налога, в отношении которого проводилась налоговая проверка; даты начала и окончания налоговой проверки; адрес места нахождения организации или места жительства физического лица; сведения о мероприятиях налогового контроля, проведенных при осуществлении налоговой проверки; документально подтвержденные факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки или запись об отсутствии таковых; выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи НК РФ, в случае если в нем предусмотрена ответственность за данные нарушения. Порядок оформления результатов выездной налоговой проверки предполагает несколько этапов (рис. 6.6).

Рис. 6.6. Порядок оформления результатов выездной налоговой проверки Лицо, в отношении которого проводилась налоговая проверка, вправе участвовать в процессе рассмотрения материалов указанной проверки лично и (или) через своего представителя. В ходе рассмотрения материалов налоговой проверки руководитель (заместитель руководителя) налогового органа устанавливает: совершало ли лицо, в отношении которого был составлен акт налоговой проверки, нарушение законодательства о налогах и сборах; образуют ли выявленные нарушения состав налогового правонарушения; имеются ли основания для привлечения лица к ответственности за совершение налогового правонарушения; обстоятельства, исключающие вину лица в совершении налогового правонарушения, либо обстоятельства, смягчающие или отягчающие ответственность за совершение налогового правонарушения. По результатам рассмотрения материалов налоговой проверки руководитель (заместитель руководителя) налогового органа выносит решение: о привлечении к ответственности за совершение налогового пра-вонарушения с указанием соответствующих статей НК РФ, а также размера выявленной недоимки и соответствующих пеней, штрафа; об отказе в привлечении к ответственности за совершение нало-гового правонарушения. В решении могут быть указаны размер не-доимки, если эта недоимка была выявлена в ходе проверки, и сумма соответствующих пеней. Вынесенное решение вступают в силу по истечении 10-ти дней со дня вручения его налогоплательщику. После вынесения решения о привлечении налогоплательщика, плательщика сбора, налогового агента или иного лица к ответственности за совершение налогового правонарушения налоговый орган, согласно ст. 104 НК РФ, обязан предложить налогоплательщику (иному лицу) добровольно уплатить соответствующую сумму налоговой санкции. Вместе с тем, руководитель налогового органа при наличии соответствующих оснований может принять обеспечительные меры для исполнения вынесенного решения (п. 10 ст. 101 НК РФ). Обеспечительными мерами могут быть: запрет на отчуждение (передачу в залог) имущества налогоплательщика без согласия налогового органа. Это распространяется последовательно на: недвижимое имущество, в том числе не участвующее в производстве продукции (работ, услуг); транспортные средства, ценные бумаги, предметы дизайна слу-жебных помещений; иное имущество, за исключением готовой продукции, сырья и материалов; готовую продукцию, сырье и материалы. Приостановление операций по счетам в банке в порядке, установленном ст. 76 НК РФ. Вместе с тем, согласно ст. 104 НК РФ в случае, если налогоплательщик (иное лицо) отказался добровольно уплатить сумму налоговой санкции или пропустил срок уплаты, указанный в требовании, налоговый орган обращается в суд с исковым заявлением в: арбитражный суд, если налоговые санкции предъявляются организации или индивидуальному предпринимателю; суд общей юрисдикции, если налоговые санкции предъявляются физическому лицу, не являющемуся индивидуальным предпринимателем. Налоговые органы могут обратиться в суд с иском о взыскании налоговой санкции не позднее 6-ти месяцев со дня обнаружения налогового правонарушения и составления соответствующего акта (срок давности взыскания санкции) (ст. 115 НК РФ). Что касается пени, то их принудительное взыскание с организаций осуществляется в бесспорном порядке, а с физических лиц - в судебном (п. 6 ст. 75 НК РФ).

|

||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 399. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |