Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

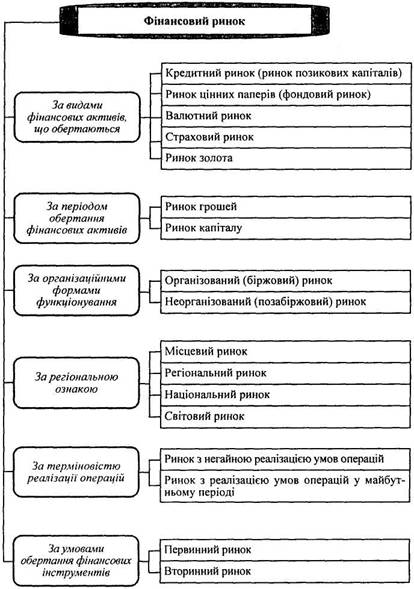

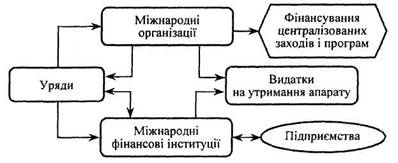

Страхування та страховий ринок УкраїниСлово страхування, що до латинського походження означає безтурботний. Отже страхування відбиває ідею застереження, захисту та безпеки. В законі України „Про страхування від 7 березня 1996р.” є офіційне тлумачення цього терміну. Страхування – це вид цивільно-правових відносин щодо захисту майнових інтересів громадян та юридичних осіб у разі настання страхових випадків, визначених договором страхування, або чинним законодавством за рахунок страхових фондів, що формуються шляхом сплати фізичними та юридичними особами страхових платежів. Мета страхування – захист страхових інтересів фізичних і юридичних осіб. Під час страхування виникають особливості перерозподільних відносин, а саме: 1. При страхуванні має місце солідарне розкладення завдано збитку між учасниками страхування, що зумовлює повернення коштів мобілізованих до страхового фонду. 2. Страхування пов’язане тільки з перерозподільними відносинами, які обумовлені наявністю настання раптових непередбачених подій, тобто страхових випадків, які завдають матеріальної або іншої шкоди народному господарству і населенню. 3. Замкнене розкладання збитків обумовлює зворотність коштів, мобілізованих у страховий фонд. 4. Перерозподільні відносини у страхуванні виходять за рамки календарного року. Таким чином можна сказати, що страхування, як економічна категорія це економічні відносини за яких страхувальник сплатою грошового внеску забезпечує собі чи третій особі у разі настання події, обумовленої договором або законом, суму виплати страховиком, який утримує повний обсяг відповідальності і для її забезпечення поповнює та ефективно розміщує резерви, здійснює превентивні заходи щодо зменшення ризику у разі необхідності перестраховує частину останнього.  Зміст страхування, як і інших категорій, розкривається в його функціях а саме: ризикову, створення і використання страхових резервів (фондів), заощадження коштів, превентивну. Ризикова функція полягає в переданні за певну плату страховикові матеріальної відповідальності за наслідки ризику, зумовленого подіями, перелік яких передбачено чинним законодавством або договором зі страхувальником. Функція створення і використання страхових фондів – це формування страхових резервів, це засіб концентрації і використання коштів, необхідних для розподілу між усіма страхувальниками не лише збитків, зумовлених страховими випадками поточного періоду, а й для покриття інших. Створення резервних страхових фондів може здійснюватись у трьох формах – фонди самострахування, централізоване страхове забезпечення, колективні страхові фонди. Функція заощадження коштів – виплати пов’язані із частиною втратою здоров’я внаслідок нещасного випадку становлять менш як 10%. Решту являють собою заощадження. Вони виплачуються з урахуванням інвестиційного доходу у разі дожиття до певного віку або події. Сприяючи розвитку заощаджу вальних видів страхування, держава має змогу активно впливати на вирішення соціальних проблем: поліпшувати стан грошового обігу, збільшувати інвестиційні можливості країни. З цією метою створюються пільгові умови оподаткування страхових виплат, спадщини, доходів компаній тощо. Превентивна функція – з метою зменшення наслідків страхових подій застосовують правову та фінансову привелегії. До правової належать застереження, передбачені договорами страхування і такі, що стосуються позбавлення страхувальника страхових відшкодувань. Вони розраховані на випадки протиправних дій з боку страхувальника щодо застрахованих об’єктів. Другий аспект функцій це спрямованість частини страхових премій на фінансування превентивних заходів. Контрольна функція – здійснює фінансовий контроль за правильним проведенням страхових операцій. Страхування є найбільш доцільною, економною, ефективною і раціональною формою створення страхових фондів. Порівняно з самострахуванням воно значно дешевше, оскільки базується на солідарній відповідальності. Витрати юридичних і фізичних осіб на страхування характеризують їх плату за зниження рівня ризику фінансових витрат. Організація страхової справи забезпечує їх надійність і раціональність з одного боку, наявність централізованих коштів дає високі гаранти відшкодування збитків, з іншого – дає змогу ефективно використовувати тимчасово вільні кошти на фінансовому ринку. Страхування – це система обменно-перерозподільних відносин з приводу формування і використання колективних страхових фондів на засадах солідарної відповідальності. З позиції цільового формування і використання страхових фондів – це перерозподільні відносини між тими суб’єктами що сплачували страхові внески, і тими хто отримує відшкодування збитків. З погляду взаємовідносин окремих суб’єктів зі страховими компаніями – це плата за хеджування ризику (плата за спокій), тобто обмінні відносини. Розміщення коштів страхових фондів на фінансовому ринку відображає відносини з приводу торгівлі тимчасово вільними фінансовими ресурсами, тобто перерозподіл ресурсів між учасниками страхування та іншими суб'єктами фінансових відносин. Основними суб’єктами страхування є страховик, страхувальник і застрахований. Страховик – юридична особа – страхова компанія, яка діє на підставі відповідної ліцензії, беручи на себе зобов'язання щодо створення колективного страхового фонду і виплати з нього страхового відшкодування. За методом фінансової діяльності страховик є звичайною підприємницькою структурою, що діє на основі комерційного розрахунку. За предметом діяльності (фінансовими ресурсами) страховик є фінансовою інституцією. Страхувальник – юридична чи фізична особа яка на підставі відповідної угоди зі страховиком сплачує страхові внески до страхового фонду. Застрахований – юридична чи фізична особа, якій належить страхове відшкодування при настанні страхового випадку. Крім того, може виділятись такий суб'єкт, як отримувач страхового відшкодування в тих випадках, коли його не може отримати застрахований. Співстрахування – це участь у страхуванні відразу кількох страховиків. Перестрахування – це передання договору страхування від одного страховика до іншого. У цих відносинах виділяються два суб'єкти: перестрахувальник і перестраховик. Перестрахувальник – це страховик, який передає другому договір страхування, перестраховик – це страховик, який приймає договір страхування і зобов'язання з нього. Франшида – частина збитків яка не возміщається страховиком згідно договору страхування. Страхові відносини характеризуються рухом грошових потоків, вони охоплюють: – страхові платежі; – виплату страхового відшкодування; – перестрахування; – розміщення тимчасово вільних коштів на фінансовому ринку; – отримання доходів від розміщення коштів на фінансовому ринку. Важливим страхуванням з економічного погляду є класифікація за об'єктами страхування ( схема 2.24). Ефективність державного регулювання у сфері страхування багато в чому залежить від створення оптимальної системи страхового захисту на базі раціонального використання можливостей і переваг як обов'язкового так і добровільного страхування. Класифікація страхування за формою проведення (схема 2. 25 ).

Схема 2.24.Класифікація страхування за об'єктами

Схема 2.25. Класифікація страхування за формами проведення

Сукупність страхових компаній і послуг, що ними надаються, формують страховий ринок. Товаром цього ринку є страхова послуга – конкретний вид страхування. Страхові компанії, як правило, спеціалізуються на одній-двох галузях страхування. При цьому перелік їх страхових послуг та ціни на них різняться, що є предметом конкуренції. Як і на будь-якому ринку, наявність певних послуг визначається попитом на них, а ціна – урівноваженістю попиту і пропозиції. Розвиненість страхового ринку є важливою передумовою стабільного функціонування економіки, забезпечення надійності у життєдіяльності громадян та досягнення раціонального використання наявних у суспільстві фінансових ресурсів. Страховий ринок – частина фінансового ринку, де об'єктом купівлі-продажу виступає страховий захист, формується попит і пропозиція на нього. Головною функцією страхового ринку є акумуляція та розподіл страхового фонду з метою страхового захисту суспільства. Об'єктивна необхідність виникнення та розвитку страхового ринку зумовлюється наявністю суспільної потреби на страхові послуги та наявністю страховика, здатного їх задовольнити. Залежно від критерію, покладеного в основу класифікації страхового ринку, розрізняють інституціональну, територіальну, галузеву та організаційну структури. Інституціональна структура грунтується на розмежуванні приватної, публічної або комбінованої форми власності, на якій створюється страхова організація. Вона може бути представлена акціонерними, корпоративними, взаємними, державними страховими компаніями. Закон України "Про господарські товариства" регламентує конкретніше використання різноманітних організаційно-правових форм господарських об'єднань. У територіальному аспекті виділяють місцевий (регіональний), національний (внутрішній) та світовий (зовнішній) страхові ринки: місцевий (регіональний) задовольняє страхові інтереси регіону; національний - інтереси, що переросли межі регіону і розширились до рівня нації (держави), світовий - задовольняє попит на страхові послуги в масштабі світового господарства. За галузевою ознакою виділяють ринки особистого та майнового страхування. Кожна із названих ланок має свою структуру (сегментацію). Організаційна структура страхового ринку може бути представлена так. 1. Страхове товариство або страхова компанія, де відбувається формування страхового фонду і переплітаються індивідуальні, колективні та групові інтереси. Свої стосунки з іншими страховиками економічно відособлені страхові товариства будують на основі співстрахування та перестрахування. 2. Страхові товариства можуть об'єднуватись у спілки, асоціації, пули та інші об'єднання для координації діяльності, захисту інтересів своїх членів та здійснення спільних програм, якщо їх утворення не суперечить законодавству України. Вони не мають права займатися страховою діяльністю. 3. Товариства взаємного страхування – юридичні особи – страховики, створені відповідно до Закону України "Про страхування" з метою страхування ризиків цього товариства. Сплата страхового платежу здійснюється за рахунок чистого прибутку, що залишається у розпорядженні членів товариства, крім випадків, передбачених законодавством України. Кожний член товариства за умови використання ним усіх зобов'язань перед товариством взаємного страхування, незалежно від суми страхового внеску, має право отримати повністю необхідне страхове відшкодування у разі настання страхового випадку. 4. Страхові агенти та страхові брокери – страхові посередники, через яких страховики здійснюють страхову діяльність. Закон України про страхування визначає їхні функції таким чином: страхові агенти – громадяни або юридичні особи, які діють від імені та за дорученням страховика і виконують частину його страхової діяльності (укладання договорів страхування, одержання страхових платежів, виконання робіт, пов'язаних з виплатами страхових сум і страхового відшкодування). Страхові агенти є представниками страховика і діють в його інтересах за комісійну винагороду на підставі договору із страховиком; страхові брокери – громадяни або юридичні особи, які зареєстровані у встановленому порядку як суб'єкти підприємницької діяльності і здійснюють посередницьку діяльність на страховому ринку від свого імені на підставі доручень страхувальника або страховика. В деяких країнах через страхових брокерів здійснюється переважна більшість усіх видів страхування, в інших – тільки страхування великих, нових та маловідомих ризиків. Найбільшого розвитку інститут брокерів досяг у Великобританії. Посередницька діяльність страхових агентів і страхових брокерів на користь іноземних страховиків на території України не допускається, якщо інше не передбачено міжнародними договорами України. 5. Перестрахувальні компанії (перестраховики) – організації, які не виконують прямих страхових операцій, а приймають у перестрахування ризики інших страховиків і можуть передавати частину з них в ретроцесію. 6. Моторне (транспортне) страхове бюро – юридична особа, яка утримується за рахунок коштів страховиків, котрим дозволено займатися страхуванням відповідальності власників транспортних засобів за шкоду, заподіяну третім особам, та за умовами, передбаченими міжнародними договорами України щодо вказаного виду страхування. 7. Комітет у справах нагляду за страховою діяльністю, який здійснює нагляд з боку держави з метою дотримання вимог учасниками страхового ринку законодавства України про страхування, ефективного розвитку страхових послуг, запобігання неплатоспроможності страховиків та захисту інтересів страхувальників. Основними функціями Комітету у справах нагляду за страховою діяльністю є: 1) ведення єдиного державного реєстру страховиків (перестраховиків); 2) видача ліцензій на проведення страхової діяльності; 3) контроль за платоспроможністю страховиків щодо виконання їхніх страхових зобов'язань перед страхувальниками; 4) встановлення правил формування, розміщення та обліку страхових резервів; 5) розробка нормативних і методичних документів з питань страхової діяльності; 6) узагальнення практики страхової діяльності, розробка і подання у встановленому порядку пропозицій щодо розвитку та вдосконалення законодавства України про страхову діяльність; 7) участь у здійсненні заходів щодо підвищення кваліфікації кадрів для страхової діяльності. До внутрішньої структури страхового ринку відносять: – страхові продукти (послуги за конкретними видами договорів страхування); – истему організації продажів страхових полісів та формування попиту на страхові продукти; - гнучку систему тарифів (ціни, пільги, знижки, націнки, штрафи, пеня тощо); - власну інфраструктуру страховика (агентства, контори, філіали, представництва, канали комерційного зв'язку); - матеріальні та фінансові ресурси, що визначають становище страховика; - людські ресурси страхової компанії; - фінансове становище страхової компанії та довіру до неї з боку фінансових інститутів; - ліквідність страхового фонду. Зовнішнє середовище страхового ринку – це система взаємодіючих факторів, що оточують внутрішню систему ринку і впливають на неї. Зовнішнє середовище страхового ринку складається з елементів, якими страховик може управляти, та з тих, на які він впливати не може, але повинен їх враховувати у своїй діяльності. До складових, на які страховик може, впливати, належать: -ринковий попит; - конкуренція; – ноу-хау страхових послуг тощо; – інфраструктура страхового ринку (правове і нормативне забезпечення, інформацій, на та аудиторська мережа, наукове обслуговування, кадри, система організації професійної освіти, наукове обслуговування, професійна етика і мова). До складових, на які страховик впливати не може, входять: - чисельність населення, його вікова та статева структури; - сезонні міграції; - купівельна спроможність населення і т.ін. Отже, страховий ринок – це відкрита система, здатна до розширення та звуження, залежна як від загальної економічної ситуації в країні, так і від активності страховика. Міні – лексикон:страхування, перестрахування, співстрахування, страхова послуга, страховий тариф, страховий ринок, страховик, страхувальник, функції страхування, класифікація страхування, страхування майна, особисте страхування, страхування відповідальності, суб'єкти страхового ринку, покупці страхової послуги, договір страхування, страхова відповідальність, доходи від страхової діяльності, страховий поліс, страхова премія, страховий ризик, фінансовий результат страхових операцій. Питання для самоперевірки та контролю: 1. Охарактеризуйте соціально-економічну сутність та функції страхування. 2. Які виникають особливості перерозподільних відносин під час страхуваня. 3. Охарактеризуйте класифікацію страхування за об´єктами та ознакою ризику. 4. Охарактеризуйте класифікацію страхування за формами проведення. 5. Що ви розумієте під поняттям страховий ринок і його організаційна структура. 6. Що ви понімаете під зовнішнім середовищем страхового ринку. 7. Розкрийте зміст державного нагляду за страховою діяльностью в Україні. 8. Який стан розвитку страхового ринку в Україні на сучасному стані? Навчально-методичні матеріали: [8]; [9]; [10]; [11]; [13]; [38]с.281-381; [30]с.325-334; [32]с.99-114; [34]с.69-73; [25]с.287-300; [37]. Фінансовий ринок Функціонування економіки держави потребує розвинутого фінансового ринку. Фінансовий ринок – це сфера реалізації фінансових активів і економічних відносин, які виникають між продавцем і покупцем цих активів. Актив означає сукупність майнових прав які належать господарчому суб’єкту різних форм власності чи громадянину. Тобто фінансовий актив це товар фінансового ринку. Таким товаром є гроші (гривна чи іноземна валюта, комерційні і фондові цінні папери, а також цінні папери які представляють боргові зобов’язання страхових компаній, пенсійних фондів (страхові свідоцтва, медичний поліс, пенсійний поліс) дорогоцінні метали у слідках, об’єкти нерухомого майна тощо). Функції фінансового ринку:

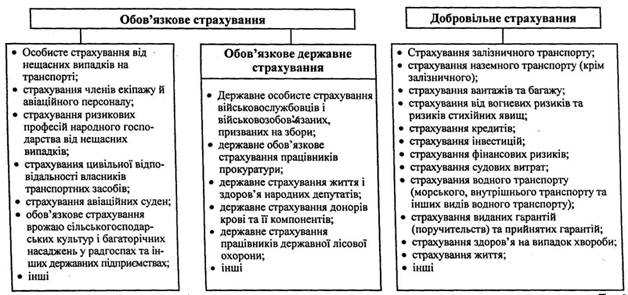

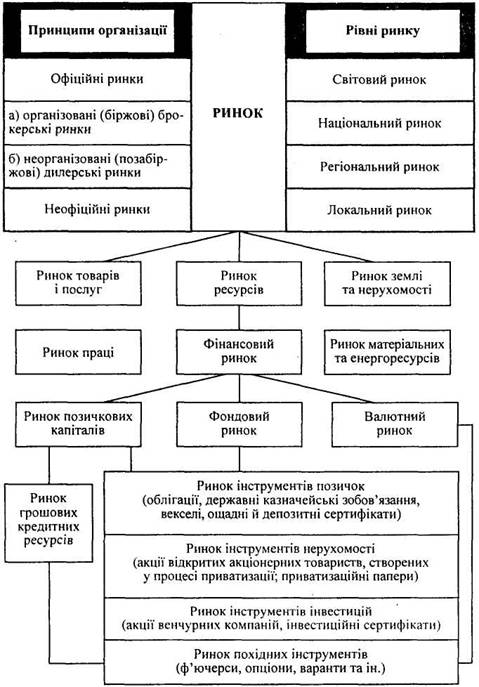

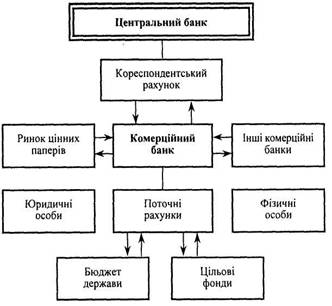

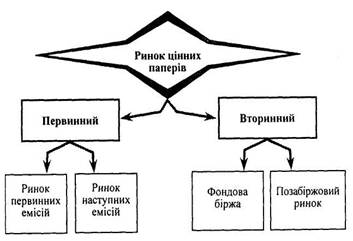

Торгівля фінансовими активами (ресурсами) може здійснюватись у різних формах і різними методами, що визначає розгалуженість і різноманітність фінансового ринку. Структура ринку фінансових ресурсів схема 2.26. Це система відносно самостійних ланок. Кожна ланка це ринок однієї групи фінансових активів, які складаються із окремих сегментів, тобто ринків окремо конкретно фінансового активу. 1) страховий ринок – ринок страхування майна, ринок страхування відповідальності тощо. 2) ринок нерухомості – ринок земельних дільниць, ринок квартир тощо. 3) ринок капіталів – ринок міжбанківських кредитів, ринок кредитів для комерційних цілей тощо. Грошові потоки кредитного ринку схема 2.27. 4) грошовий ринок – ринок коротких грошей, ринок депозитних вкладів тощо. 5) ринок цінних паперів – фондовий ринок, ( структура фондового ринку – схема 2.28, суб’єкти фондового ринку України – схема 2. 29) ринок дольових зобов’язань тощо. 6) ринок дорогоцінних металів і дорогоцінних каменів – ринок золота, ринок алмазів тощо. 7) валютний ринок – ринок доларів США, ринок валютних облігацій тощо. Види фінансових ринков ( схема 2.30). Основні елементи інфраструктури фінансового ринку. Це біржі – фондові, валютні, товарні; компанії: аудиторські, страхові, брокерські, трастові, інвестиційні; фонди: інноваційні, державного майна, інвестиційні, науково-технічних програм, стабілізаційні фонди, комітети та комісії: антимонопольні, комітети та комісії по цінним паперам; центри: інформаційного та юридичного забезпечення, державні інспекції: комісії по цінним паперам і фондовому ринку, податкова адміністрація, страховий нагляд; інші організації: аукціони, комерційні банки, аудиторські та консультаційні фірми, консалтингові компанії.

Схема 2.26. Структура ринку фінансових ресурсів

Схема 2.29. Суб’єкти фондового ринку України

Посередником на фінансовому ринку. Це кредитні установи: емісійні банки, комерційні банки, спеціальні кредитні інститути, інвестиційні банки, спеціальні банківські установи: зовнішньоторговельні банки, іпотечні банки тощо; спеціалізовані небанківські установи: страхові компанії, фінансові фонди, пенсійні фонди, інвестиційні компанії тощо. Фінансовий ринок дії у двох формах. Організований – це ринок, який функціонує по правилам установленим банками та біржами. Неорганізований – сфера обігу фінансових активів через інші канали: брокери, інвестиційні компанії тощо. Виділяють первинний ринок на якому позводиться первинне розміщення тільки випущених в обіг фінансових активів. Вторинний ринок – де знаходяться в обігу раніше випущені фінансові активи. На риноку цінних паперів знаходяться: акції, облігації внутрішніх, державних і місцевих займів, облігації імітовані підприємствами, державно казначейські зобов’язання, ощадні сертифікати, приватизаційні цінні папери, інвестиційні сертифікати, призводні цінні папери, фондові деривативи (опціони, ф’ючерси, варанти). Міні – лексикон:ринок капіталів, валютний ринок, грошовий ринок, ринок цінних паперів, ринок золота, первинний ринок, вторинний ринок, приватизаційні папери, ощадні сертифікати, кредитний ринок, депозитний сертифікат, фондова біржа, комерційний кредит, банківський кредит, акція, облігація.

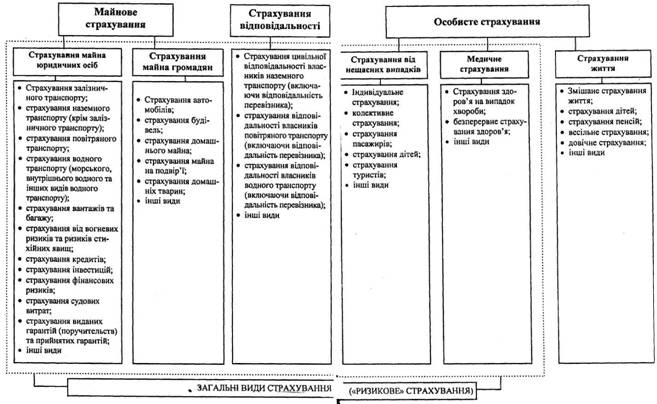

Схема 2.30. Види фінансових ринков Питання для самоперевірки та контролю: 1. У чому полягає сутність фінансового ринку і його роль в мобілізації і розподілі фінансових ресурсів? 2. Які функції фінансового ринку ви знаєте? 3. Охарактеризуйте структуру ринку фінансових ресурсів. 4. Охарактеризуйте грошові потоки кредитного ринку. 5. Чим відрізняється первинний від вторинного ринку. 6. Які суб´єкти присутні на фондовому ринку. 7. Охарактеризуйте види фінансових ринків. 8. Які державні органи регулюють ринок цінних паперів. 9. Охарактеризуйте сучасний стан і перспективи розвітку фінансового ринку в Україні. Навчально-методичні матеріали: [23] с.130-147; [30] с.57-100; [32] с.131-142; [27] с.171-178; [34] с.146-154; [25] с.319-337. Міжнародні фінанси Україна як самостійна держава здійснює зовнішньоторгівельні та інші економічні звязкі їз зарубіжними країнами через свої органи та уповноваження нею установи і організації. Режим здійснення і валютних операцій на території України установлені Декретом Кабінету Міністрів України „Про систему валютного регулювання і валютного контролю, а також іншими актами валютного законодавства. Міжнародні фінанси – це сукупність перерозподільних відносин, що виникають у зв'язку з формуванням і використанням на світовому або міжнародному рівнях фондів фінансових ресурсів. Тобто за допомогою міжнародних фінансів здійснюється міждержавний перерозподіл фінансових ресурсів. Глобальною системою акумулювання вільних фінансових ресурсів та надання їх позичальникам є міжнародний фінансовий ринок. Міжнародні фінансові відносини являють собою досить складну систему руху грошових потоків. Грошові потоки у сфері міжнародних фінансів ( схема 2.31).Вони можуть бути згруповані за такими напрямами:

Схема 2.31.Грошові потоки у сфері міжнародних фінансів

– взаємовідносини між суб'єктами господарювання різних країн; – взаємовідносини держави з юридичними і фізичними особами інших країн; – взаємовідносини держави з урядами інших країн та міжнародними фінансовими організаціями; – взаємовідносини держави і суб'єктів господарювання з міжнародними фінансовими інституціями. У сфері міжнародних фінансів, крім національних суб'єктів – держави, підприємств і громадян, виділяються наднаціональні суб'єкти – міжнародні організації і міжнародні фінансові інституції. Фінанси міжнародних організацій, міжнародних фінансових інституцій та міжнародний фінансовий ринок є складовими міжнародних фінансів. Розглянемо кожну з цих складових більш детально. Діяльність міжнародних фінансових організацій пов'язана з виконанням певних функцій, які визначаються їх статутами, фінансове забезпечення виконання цих функцій здійснюється через фонди грошових коштів, що формуються цими організаціями; Провідними міжнародними організаціями є: Організація Об'єднаних Націй та Європейський Союз. Міжнародні фінансові інституції створюються на світовому і регіональному рівнях для сприяння економічному розвиткові країн – засновників цих організацій, їх основним завданням є мобілізація коштів і надання допомоги на кредитних засадах для здійснення важливих економічних проектів. До світових міжнародних фінансових інституцій належать Міжнародний валютний фонд (МВФ), група Світового банку та Банк міжнародних розрахунків. Регіональні фінансові інституції створюються за континентальною ознакою. До них належать: Європейський банк реконструкції та розвитку; Азіатський банк розвитку; Африканський банк розвитку; Міжамериканський банк розвитку, Лондонський та Паризький клуби кредиторів та ін. Міжнародний валютний фонд є провідним світовим фінансовим інститутом, який має статус спеціалізованої установи ООН. Він був заснований на міжнародній конференції в Бреттон-Вудсі в 1944р., а почав функціонувати у 1947 р. Основними цілями діяльності МВФ є сприяння розвитку міжнародної торгівлі й співробітництва у сфері валютного регулювання та надання кредитів у іноземній валюті для вирівнювання платіжних балансів країн – членів Фонду. Діяльність МВФ охоплює три основні напрями: кредитування, з метою надання фінансової допомоги країнам, у яких утворилось від'ємне сальдо платіжного балансу; регулювання міжнародних валютних відносин; постійний нагляд за світовою економікою. Кредитування здійснюється з різними цілями у різних формах та на різних умовах. Воно включає кредитування для потреб вирівнювання платіжного балансу, компенсаційне фінансування та допомогу найбіднішим країнам. Фінансові операції, які є основним напрямом діяльності, МВФ здійснює тільки з офіційними органами країн – членів Фонду. Виділення кредитів залежить від трьох основних чинників: потреби в ресурсах для вирівнювання платіжного балансу, квоти країни та виконання вимог Фонду. Механізм кредитування полягає в тому, що МВФ продає необхідну країні валюту за її національну валюту. Кошти надходять до центрального банку країни-позичальника і використовуються на формування валютних резервів. Загалом система кредитування, що використовується МВФ, включає чотири форми: безпосереднє, поетапне, пільгове та спеціальне фінансування. Безпосереднє фінансування прямо пов'язане з квотою кожної країни і здійснюється в межах її резервної і кредитної часток. Система поетапного фінансування використовується при більш суттєвих і триваліших проблемах з платіжним балансом у країни-позичальника і є наступним етапом її взаємовідносин з МВФ після безпосереднього фінансування. Механізм пільгового фінансування пов'язаний з наданням на пільгових умовах кредитів країнам, що розвиваються, та найбід-нішим країнам за умов хронічної кризи платіжного балансу. Вони включають фонд структурної перебудови та розширений фонд структурної перебудови. Позики з цих фондів надаються на дуже вигідних умовах – під 0,5 % річних на термін до 10 років. Система спеціального фінансування використовується в особливих умовах і включає компенсаційне фінансування і фінансування у разі непередбачуваних обставин, фінансування буферних (резервних) запасів, фінансування зі скорочення й обслуговування зовнішнього боргу та фінансування системних трансформацій. Новим механізмом у системі спеціального фінансування є фонд підтримки структурних перетворень, створений для країн, що здійснюють перехід від планової до ринкової економіки. Надання системних трансформаційних позик обумовлюється різким падінням надходжень від експорту та значним і стійким збільшенням вартості імпорту у зв'язку з переходом до світових цін, насамперед на енергоносії. Другим основним напрямом діяльності МВФ є регулювання валютних взаємовідносин. При цьому МВФ установлює певні валютні обмеження. Так, країни – члени Фонду не можуть без його згоди вводити обмеження за платежами і переказами з поточних міжнародних операцій, використовувати дискримінаційні валютні засоби, застосовувати систему кількох видів валютних курсів. Будучи провідною міжнародною фінансовою інституцією, МВФ здійснює постійний нагляд і спостереження за світовою економікою. Він формує значний масив інформації як у цілому по світовій економіці, так і в розрізі окремих країн. Другою за значенням у системі міжнародних фінансових інституцій, є група Світового банку, яка включає до свого складу Міжнародний банк реконструкції та розвитку (МБРР); Міжнародну асоціацію розвитку (МАР), Міжнародну фінансову корпорацію (МФК) та багатостороннє агентство з гарантування інвестицій (БАГІ) і спеціалізовану структуру – Міжнародний центр з урегулювання інвестиційних конфліктів (МЦУІК). Серцевиною групи є МБРР, який був заснований разом з МВФ у 1945 р. і почав функціонувати в 1946 р. Учасниками банку можуть бути лише країни – члени МВФ. Основною метою діяльності банку є сприяння розвитку економіки країн – членів МБРР через надання довгострокових кредитів та гарантування приватних інвестицій. Спочатку ця діяльність була спрямована на країни, що зазнали втрат унаслідок Другої світової війни. Нині головним напрямом діяльності є країни, що розвиваються. Джерелами ресурсів банку є: * статутний капітал; * залучення коштів через випуск облігаційних позик; * резервний фонд. Статутний капітал сформовано за рахунок внесків країн-членів. Внески здійснюються через підписку на акції в межах установлених квот, Квоти кожної країни визначаються відповідно до її економічного потенціалу. Резервний фонд утворюється за рахунок банку. Кредитування здійснюється у двох формах – системні позики та інвестиційні кредити. Системні позики надаються урядам окремих країн під програми макроекономічної стабілізації та інституційні зміни. Кошти не мають цільового призначення і можуть використовуватись урядом на власний розсуд, у тому числі і на фінансування дефіциту бюджету. Отримання позик обумовлюється виконанням певних вимог. При їх невиконанні надання кредитів може бути призупинено. Інвестиційні кредити видаються під конкретні інвестиційні проекти. Основними напрямами кредитування є галузі інфраструктури (енергетика, транспорт, зв'язок), а також сільське господарство, охорона здоров'я та освіта. Кредити видаються на термін до 20 років під гарантії урядів. МБРР може виступати також гарантом за аналогічними довгостроковими кредитами комерційних банків. Виділення кредитів обумовлюється наданням інформації про фінансовий стан країни, що позичає кошти, та про об'єкти кредитування. Кредити надаються на основі пайової участі банку у фінансуванні певних об'єктів – до ЗО % їх вартості. Інші організації, що входять до групи Світового банку, спеціалізуються на певних напрямках діяльності. Так, Міжнародна асоціація розвитку надає безпроцентні кредити найбіднішим країнам світу терміном до Міжнародна фінансова корпорація надає кредити високорентабельним приватним підприємствам країн, що розвиваються, причому без гарантії урядів відповідних країн. Багатостороннє агентство з гарантування інвестицій проводить страхування іноземних інвестицій у країнах, що розвиваються, на випадок політичних ризиків: від націоналізації, воєн, заворушень, зривів контрактів та ін., чим сприяє розвитку діяльності як інституцій групи Світового банку, так і приватних Інвесторів. Міжнародний центр з урегулювання інвестиційних конфліктів виконує функції з урегулювання спорів між урядами окремих країн та їх інвесторами. Банк міжнародних розрахунків є першою в історії міжнародною фінансовою інституцією. Він був створений у 1930 р. Основне завдання банку полягає у налагодженні співробітництва між центральними банками провідних країн світу та здійснення розрахунків між ними. Банк забезпечує також здійснення розрахунків між країнами, що входять до Європейської валютної системи. Він виконує депозитно-кредитні функції, здійснює валютні операції та операції на фондовому ринку. У Європі в рамках ЄС функціонують Європейський центральний банк, Європейський інвестиційний банк і Європейський банк реконструкції та розвитку (ЄБРР). Європейський центральний банк створений у зв'язку із впровадженням у 1999 р. Єдиної європейської валюти – євро. Він є емісійним центром євро. Загалом його завдання і функції ідентичні функціям центральних банків. Завданням Європейського інвестиційного банку, який був створений у 1958 р., є фінансування проектів, що мають регіональне, галузеве та загальноєвропейське значення. Кредити надаються терміном від 20 до 25 років. У галузевому плані пріоритетними є такі галузі інфраструктури, як енергетика, транспорт, телекомунікації, а також проекти, що пов'язані з охороною навколишнього природного середовища. Кредити банку видаються на ринкових умовах. Пільги встановлюються лише в тих випадках, коли передбачається їх відшкодування – боніфікація за рахунок бюджету ЄС. Європеський банк реконструкції і розвитку (ЄБРР), що був створений у 1990р. і відкритий 1991 р., здійснює діяльність у країнах Східної і Центральної Європи, які проводять ринкові реформи. Засновниками банку є країни Європи та провідні країни світу. Україна є членом ЄБРР з 1992 р. Не менше 60 % кредитів ЄБРР має спрямовуватись у приватний сектор економіки і не більше 40 % у державну інфраструктуру. Кредитні ресурси ЄБРР поділяються на звичайні і кошти спеціальних фондів. За рахунок звичайних ресурсів надаються кредити під ефективні і надійні проекти розвитку. Спеціальні фонди призначені для пільгового кредитування низькорентабельних галузей соціальної інфраструктури та для надання технічної допомоги. Лондонський та Паризький клуби – це об'єднання кредиторів. Лондонський клуб об'єднує 600 великих західних банків-кредиторів. Паризький клуб об'єднує 19 країн, які є головними державам и-кредиторами світу. Міжнародний фінансовий ринок виник у середині XX ст.Його головне призначення полягає в тому, аби за допомогою акумуляції вільних фінансових ресурсів у деяких країнах забезпечити між ними їх перерозподіл для сталого економічного розвитку світового господарства й одержання від цих операцій певного доходу. У результаті конкуренції сформувались світові фінансові центри – Нью-Йорк, Лондон, Цюрих, Люксембург, Франкфурт-на-Майні, Сінгапур та ін. Новим світовим фінансовим центром після Другої світової війни став Токіо. Поява фінансових центрів на периферії світового господарства, таких як Багамські Острови, Сінгапур, Сянган (Гонконг), Панама, Бахрейн та ін. обумовлена нижчими податками й операційними витратами, незначним державним втручанням, ліберальним валютним законодавством. Світові фінансові центри, де кредитні установи здійснюють операції в основному з нерезидентами в іноземній для даної країни валюті, дістали назву фінансових центрів «оф-шор». Такі фінансові центри слугують також податковим сховищем, оскільки операції на них не оподатковуються місцевими податками і вільні від валютних обмежень. Міжнародний фінансовий ринок має три складові: міжнародний ринок грошей (валютний ринок); міжнародний ринок кредитних ресурсів, міжнародний ринок цінних паперів. Ринок кредитних ресурсів і ринок цінних паперів у фінансовій літературі часто називають ринком капіталів. Міжнародні валютні ринки – це купівля й продаж іноземної валюти або цінних паперів в іноземній валюті на основі попиту і пропозиції. Є світові і регіональні міжнародні валютні ринки. Найбільшим світовим валютним ринком є лондонський, на якому проводиться майже половина всіх валютних операцій. Учасниками міжнародних валютних ринків є банки, банкірські будинки, брокерські фірми, транснаціональні корпорації. Інструментами валютних операцій є банківські перекази – поштові й особливо телеграфні, у тому числі з використанням електронної техніки (Рейтер-дилінг, Телерейт), телексу і телефону. Хоча в деяких країнах (ФРН, Франція, Японія, країнах Бенілюксу, Скандинавії) збереглися валютні біржі, їх роль незначна і зводиться до фіксації довідкових курсів валют. Починаючи з 70-х років XX ст. деякі операції з валютою знову здійснюються на товарних біржах (наприклад, валютні ф'ючерсні й опціонні операції на товарних біржах у Чикаго, Нью-Йорку). Банки, яким довірено право на проведення валютних операцій, називаються уповноваженими або валютними банками. Уповноважені банки використовують дві форми вивезення капіталу: відкриття за рубежем своїх зарубіжних філій і прийняття пайової участі в капіталі іноземного банку. Ціноутворення на валютному ринку - схема 2.32.

Схема 2.32.Ціноутворення на валютному ринку.

Розвиток європейської інтеграції і досягнення достатньої стабільності валют країн ЄС привели до нової стадії розвитку європейської валютної системи – переходу до єдиної валюти – євро. Фактори, що впливають на валютний курс – схема 2.33.

Схема 2.33.Фактори, що впливають на валютний курс.

Введення в обіг євро означає новий етап у розвитку системи міжнародних фінансів у цілому і європейської валютної системи зокрема. Міжнародний ринок кредитних ресурсів – це специфічна сфера руху коштів між країнами. Кредитні ресурси на міжнародному ринку рухаються на загальновідомих принципах, а саме принципах обов'язкового повернення коштів, терміновості, платності і забезпеченості. На міжнародний кредит впливають такі фактори, як платіжний баланс, розмір процентної ставки, вид валюти, курс валюти, рівень рентабельності кредитних операцій та ін. Міжнародний кредит виконує такі функції: – забезпечує перерозподіл фінансових ресурсів; – посилює процес нагромадження в рамках світового господарства; – прискорює процес реалізації товарів (робіт, послуг) у всесвітньому масштабі. Міжнародні кредити бувають різних видів, форм і варіантів кредитування. З інституційного погляду міжнародний ринок кредитних ресурсів є сукупністю установ і організацій, за допомогою яких здійснюється рух капіталів у сфері міжнародних економічних зв'язків. У ролі кредиторів виступають приватні банки, фірми, страхові компанії Міжнародний ринок цінних паперів – це теж форма мобілізації капіталів з метою задоволення виробничих потреб. Він набув розвитку у другій половині XX ст., коли було знято обмеження в національних законодавствах на вивіз капіталу. Міжнародний ринок цінних паперів спеціалізується переважно на емісії цінних паперів (первинний ринок) і їх купівлі-продажу (вторинний ринок). Поряд з ринком іноземних облігацій у 70-х роках XX ст. виник ринок єврооблігацій – облігацій у єв-ровалютах. Найбільше їх випускається у доларах США. Ринок єврооблігацій – важливе джерело фінансування середньо- і довгострокових інвестицій транснаціональних корпорацій. Держави використовують єврооблігаційні позики для покриття дефіциту держбюджету і рефінансування старих позик. Міжнародний ринок євроакцій почав розвиватись лише з 1983 р.Усього у світі щорічно обертається акцій і облігацій на астрономічну суму понад 40трлн.дол. США. Основними фінансовими центрами, де торгують європаперами є Лондон, Цюріх, Люксембург. Ринок євровекселів (з 1981 р.) за обсягом невеликий, включає в основному короткострокові єврокомерційнї папери і середньо-строкові векселі. Щоб залучити додаткових клієнтів і збільшити свої прибутки, учасники міжнародного кредитно-фінансового ринку створили ринок фінансових ф'ючерсів, фінансових опцюнів і «своп», випускають цінні папери з додатковими страховими умовами. Міні – лексикон:міжнародні фінанси, фінанси міжнародних організацій, міжнародні фінансові інституції, міжнародний фінансовий ринок, міжнародний валютний ринок, міжнародний ринок кредитних ресурсів, міжнародний ринок цінних паперів, валютне регулювання, євро-облігації, євроакції, євровекселі, бюджет ООН, бюджет ЄС, Міжнародний валютний фонд, група Світового банку, Міжнародний банк реконструкції і розвитку, Міжнародна фінансова корпорація, Банк міжнародних розрахунків, Європейський центральний банк, Європейський банк реконструкції та розвитку, Європейський інвестиційний банк, Лондонський і Паризький клуби кредиторів.

Питання для самоперевірки та контролю: 1. Розкрийте сутність призначення і роль міжнародних фінансів. 2. Дайте характеристику світовим фінансовим потокам. 3. Які інституції створюються на світовому і регіональному рівнях для сприяння економічного розвитку країн. 4. Дайте характеристику міжнародним фінансовим інституціям їх завдання, сфери діяльності, формування капіталів та ресурсів. 5. Охарактеризуйте міжнародний фінансовий ринок і його складові підсистеми. 6. Назвіть фактори що впливають на валютний курс. 7. Охарактеризуйте міжнародний ринок кредитних ресурсів, його функції та роль. 8. Дайте характеристику міжнародному ринку цінних паперів та його вплив на фінансові інтереси України. 9. Яке значення для України відіграє співпраця з міжнародними фінансовими інститутами. Навчально-методичні матеріали: [1]; [37]; [23]с.300-346; [22]с.255-281; [31]с.10-41; 311-332; 347-393; [34]с.129-140; [25] с.367-372. |

||||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 279. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

Схема 2.27. Грошові потоки кредитного ринку

Схема 2.27. Грошові потоки кредитного ринку

Схема 2.28. Структура фондового ринку

Схема 2.28. Структура фондового ринку