Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

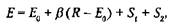

Вопрос 2. Модель САРМ и её модификации.По существу модель САРМ опирается на предпосылку, что на эффективном рынке требуемая ставка дохода по конкретным акциям пропорциональна риску по ним и, следовательно, может быть рассчитана по формуле: R»R, + 0X(Rm-R,), где R = ожидаемая ставка дохода Rf = доходность безрисковых инвестиций с фиксированным доходом в течение периода владения Rm = оценка доходности рыночного портфеля акций fi = коэффициент для акции 9 Под эффективным понимается рынок, где вся информация об акциях доступна инвесторам. Рыночный портфель по составу акций в миниатюре отражает рынок в целом. На практике набор акций, входящих в корзину индекса FTSE 100 и S&P 500, формирует достаточно представительный рыночный портфель. модель САРМ дает значительно более низкое значение доходности по сравнению с тем, что предсказывают аналитики. Это означает, что риск, связанный с акциями, будет покрыт доходностью, которая, как ожидается, превысит среднюю, а следовательно акции могут быть привлекательными для инвесторов индексированных фондов. Модель САРМ полезна для определения баланса между риском и доходностью конкретных акций, входящих в состав портфеля. Многие преуспевающие инвесторы выбирают акции на основе фундаментального анализа, а в некоторых случаях и с привлечением методов технического анализа Модификация модели САРМ предложена Дженсеном:

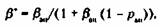

где Sl — часть рисковой премии, зависящая от рейтинга, репутации фирмы и отражающая невариационный риск, а также квалификацию менеджеров инвестиционного портфеля; $г — часть рисковой премии, не обусловленная обще рыночными тенденциями и отражающая вариационный несистематический риск.  Другая модификация предложена Халшдоы: £-£0 + /Г(Я-£0)(1+,8<1-р)), где р— ставка налога на прибыль; (1 — соотношение заемного и собственного капитала, характеризующего одновременно и финансовую устойчивость фирмы, и связанный с этим финансовый риск; параметр /Г аналогичен j3, но относится к фирмам, не использующим заемных средств:

где — обычный бета-коэффициент для предприятия-аналога.

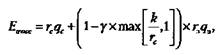

Модель WACC Ставка дисконта по модели WACC (Weighted Average Cost of Capital — средневзвешенная стоимость капитала) рассчитывается с учетом особенности российской системы налогообложения:

Вопрос 3. Международное налоговое планирование. Налоговое планирование представляет собой процесс обоснования на перспективу величины налоговых обязательств с целью определения реальных доходов субъектов хозяйствования и населения, а также управление ими. Одной из задач, решаемой при помощи налогового планирования, является выбор оптимальной формы налогообложения. Поиск наиболее выгодного для субъекта хозяйствования налогообложения чаще всего осуществляется путем налогового маневрирования — минимизации налоговых платежей в рамках налогового законодательства. Классифицировать виды налогового планирования можно как по длительности (периодичности) налоговых прогнозов, так и по сфере применения. По длительности осуществления налоговых прогнозов планирование условно можно подразделить на: текущее (действующее в рамках текущих налоговых обязательств, определяемых налоговым периодом: месяц, год) и перспективное (налоговое планирование инвестиционных проектов, хозяйственной деятельности вновь открываемых предприятий, дочерних структур, филиалов и т.п.). А по сфере применения можно выделить: • личное (семейное) налоговое планирование; • внутрифирменное налоговое планирование; • междуфирменное (в пределах консолидированного налогоплательщика (концерн, объединение, холдинг и т.п.) налоговое планирование; • международное налоговое планирование. , личное налоговое планирование, представленное в основном подоходным налогообложением и налогообложением дивидендов, широко применяется как вариант внутрифирменного с целью перераспределения доходов и использования льгот, предоставляемых физическим лицам. Внутрифирменное обращается к преимуществам деления доходов между структурными подразделениями или предприятиями — контрагентами, представляющими друг другу наибольшую выгоду в виде скидок и трансфертных цен (межфирменное налоговое планирование), которые в свою очередь осуществляют международное налоговое планирование. Международное налоговое планирование позволяет использовать различные механизмы и инструменты налогового регулирования, недоступные для налогового планирования в рамках отечественного налогового законодательства. Минимизация налоговых обязательств может быть достигнута за счет: • уменьшения налоговой базы; • применения более низких налоговых ставок; • изменение резидентства (в первую очередь — путем использования льгот, предоставляемых иностранному капиталу). Международное налоговое планирование обладает обширным диапазоном разнообразных налоговых инструментов, как, например: • размещение хозяйственной деятельности в странах или регионах со льготным налоговым режимом (свободных экономических зонах, налоговых гаванях и т.п.); • инвестирование капитала в страны, имеющие низкие налоговые ставки или освобождение от налогообложения у "источника выплаты" пассивных доходов: дивиденды, проценты, роялти и т.п.; • использование преимуществ, представляемых странами, выплачивающими доходы по активным операциям: финансовые и страховые сделки, строительство, судоходство, малый бизнес; • применение трансфертного ценообразования и распределение прибылей в зоны с наиболее благоприятным налоговым климатом; • использование преимуществ двухсторонних налоговых соглашений; • применение выгод интеграционных объединений (беспошлинное движение товаров и т.п.). Рассмотрим наиболее характерные схемы налогового маневрирования международного бизнеса. Специальные налоговые режимы представляют собой организацию исчисления и уплаты налогов и сборов на определенной территории. Среди специальных налоговых режимов выделяются в первую очередь свободные экономические зоны (СЭЗ). СЭЗ — это обособленные территории государства с льготным (по сравнению с общим) режимом хозяйственной деятельности для иностранных инвесторов и предприятий с иностранными инвестициями. Основными условиями создания СЭЗ являются наряду с привлечением иностранного капитала развитие экспортного отечественного потенциала, использование передовой зарубежной техники, технологий и управленческого опыта. Среди наиболее распространенных форм привлечения иностранного капитала можно также отметить организацию свободных таможенных зон (СТЗ). Свободная таможенная зона — это таможенный режим, при котором иностранные товары размещаются и используются в соответствующих территориальных границах без взимания таможенных пошлин и налогов, а также без применения мер экономической политики. На сегодняшний день практически ни одна схема международного налогового планирования не обходится без оффшорного бизнеса. Оффшорная территория (налоговая гавань, налоговый оазис) — государство или территория, проводящая политику привлечения ссудных капиталов из-за рубежа путем предоставления налоговых и прочих льгот. Льготы предоставляются не только иностранным, но и местным компаниям. В качестве оффшорных юрисдикции чаще всего выступают независимые государства (в прошлом многие из них были колониями) или обособленные территории, обладающие особым государственно-правовым статусом. Это могут быть самоуправляющееся владение метрополии, арендованная территория или государственное образование, до сих пор имеющее статус колонии. Власти этих юрисдикции стимулируют развитие сектора оффшорных услуг с целью привлечения иностранного капитала, увеличения занятости населения и повышения деловой активности. Типичная оффшорная юрисдикция предоставляет для инвесторов определенный стандартный комплекс возможностей. В него входят: регистрация нерезидентных и освобожденных компаний, а также создание оффшорных структур других типов: предпринимательских партнеров, оффшорных трастов, специализированных оффшорных компаний (банков, страховых фирм и инвестиционных учреждений). Понятие оффшорной компании и ее статус обычно определяются специальным законом или другими аналогичными нормативными актами. По общему правилу компания обязана быть нерезидентной, ее центр управления и контроля находится за рубежом. В законодательстве содержится ряд требований, которые предъявляются к компании, зарегистрированной в качестве оффшорной. Обычно эти требования сводятся к трем основным принципам: • владельцами оффшорной компании не могут быть резиденты данной оффшорной юрисдикции; • оффшорная компания не имеет права проводить деловые операции, иметь какое-либо имущество и источники дохода на территории этой юрисдикции; • управление оффшорной компанией, включая подписание контрактов, должно осуществляться за рубежом. В некоторых юрисдикциях для определения резидентности используется более сложная система признаков. Налоговая ответственность устанавливается, исходя из принципа центра управления и контроля, который учитывает место проведения заседания совета директоров и заключения сделок, место проживания большинства акционеров, местонахождение бухгалтерских книг, регистра акционеров, фирменной печати, банковских счетов, а также локализацию центра прибыли компании. Комбинация этих факторов и определяет резидентность компании. Главная особенность оффшорной компании заключается в освобождении от налогов. Однако к оффшорным компаниям применяется ежегодная пошлина или сбор. Требований к минимально оплаченному капиталу для оффшорных компаний обычно не существует. Оффшорная компания — эффективный инструмент налогового планирования. Иногда эти компании характеризуются как "сервисные", поскольку обслуживают физических и юридических лиц, либо определенный тип бизнеса. Оффшорным фирмам присущи и существенные недостатки. Они в большинстве случаев исключены из сферы налоговых отношений. Налоговые службы подвергают особенно пристрастной проверке контракты с оффшорными фирмами. В ряде стран, особенно развитых, введено антиоффшорное законодательство. В отдельных случаях затруднено и открытие счетов в банках. Секретарские компании с признанной международной репутацией, как правило, располагают возможностью открывать для своих клиентов счета в представительных зарубежных банках. При международном налоговом планировании необходимо учитывать не только юридический статус компании, но и исторический, политический, социально-экономический, географический контекст оффшорной схемы.Определенное значение в налоговом планировании имеет фактор географической близости к промышленно развитым государствам, финансовым центрам и торговым путям. Необходимо отметить также, что в современном бизнесе наблюдается своеобразная "специализация" оффшорных территорий. Выделяются "налоговые гавани", специализирующиеся на размещении холдингов, проведении банковских, страховых, трастовых операций. Юрисдикции, применяемые в налоговом планировании, условно подразделяются на два основных типа. Первый — это собственно оффшорные районы и юрисдикции, относящиеся к "налоговым гаваням". Для них характерно отсутствие налога на прибыль для нерезидентных компаний. К другому типу относятся юрисдикции с "умеренными" условиями налогообложения. Они не являются типичными оффшорными территориями. Здесь, как правило, взимается определенный налог на прибыль. Преимущества этих территорий связаны главным образом с благоприятной системой налоговых соглашений, которыми они располагают. Кроме того, в "умеренных" юрисдикциях имеются льготы для компаний определенных типов, прежде всего холдинговых, финансовых, лицензионных. Эти компании используются как промежуточные пункты для международного перевода доходов и капиталов. К зонам с "умеренными" условиями налогообложения обычно причисляют вполне "респектабельные" и даже "престижные" государства Западной Европы — Швейцарию, Нидерланды, Ирландию, Люксембург, Бельгию, Австрию. Имеется ряд "комбинированных" юрисдикций, сочетающих в себе признаки различных типов. К такого рода "оптимальным" юрисдикциям можно причислить прежде всего Кипр, а также Ирландию и с некоторыми оговорками — Швейцарию. Имеются и "нетипичные" оффшорные юрисдикции, которые располагают некоторыми соглашениями об устранении двойного налогообложения (Мадейра, нидерландские Антильские острова, Маврикий, британские Виргинские острова). Специализированные компании в этих странах (для создания промежуточных компаний избираются обычно европейские государства) становятся ключевым звеном многих налоговых схем. В соответствии с ними доходы переправляются в налоговое убежище через компанию в стране с благоприятными налоговыми отношениями. Одним из важнейших составляющих международного финансового планирования является трансфертное ценообразование, которое опосредствует движение товаров и услуг в пределах транснациональной группы. Трансфертные цены представляют собой разновидность цен, применяемых во внутрифирменных расчетах. Движение капиталов стоимостного выражения товаров и услуг (трансферты) позволяют варьировать полученные доходы, перераспределяя их большую часть компаниям, находящимся в зонах с наиболее благоприятным налоговым климатом. В то же время манипуляции с трансфертными ценами налоговыми органами многих стран рассматриваются как налоговое уклонение и законодательно наказуемо. Для устранения нелегальных налоговых операций с трансфертными ценами в двухсторонних международных договорах и налоговых соглашениях, а также во внутреннем налоговом законодательстве многих стран предусмотрен порядок определения (оценки) совершаемой сделки транснациональными компаниями. В частности, в модели налоговой конвенции ОЭСР 1992 г. приняты определенные меры по регулированию трансфертного ценообразования. Одним из наиболее распространенных способов является определение полученного дохода для целей налогообложения на территории государства согласно принципу отдельной экономической единицы или, как его еще называют, принцип "на расстоянии вытянутой руки". Можно определить ряд причин, по которым этот принцип был положен в основу модели налоговой конвенции. Во-первых, было принято, что рыночные отношения спроса и предложения являются лучшим способом распределения ресурсов и доходов. Во-вторых, этот принцип в значительной степени обеспечивает равное отношение к группам, многонациональных предприятий и независимым субъектам, помогая, таким образом, избегать создания налоговых преимуществ путем конкуренции экономической власти в руках крупных многонациональных групп. В-третьих, подобный метод оценки достаточно прост и удобен в применении. Интеграционные процессы в мире приводят к быстрому росту различных экономических группировок и объединений, имеющих в качестве обязательной составляющей, проводимой экономической политики — общие подходы к налогообложению. В первую очередь для экономических группировок (зон свободной торговли, экономических союзов) характерна отмена таможенных пошлин во взаимной торговле и создание общего таможенного тарифа и третьим странам. Более высокие формы интеграции (общий рынок, экономический союз) предусматривают отмену таможенных барьеров между государствами-участниками, и как следствие — освобождение от уплаты косвенных налогов (НДС и акцизов) на границе, а также проведение единой политики в области унификации и гармонизации налогообложения. Размещение межнациональных предприятий на территориях государств, объединяющихся в экономические группировки, позволяет использовать преимущества беспошлинного и безналогового движения товаров и услуг во внешнеэкономической деятельности, применять единые стандарты к определению стоимости сделок и их налогообложению. Офшор/Оффшор (от англ. offshore — «вне берега», «вне границ») — один из самых известных и эффективных методов налогового планирования. Основой этого метода являются законодательства многих стран, частично или полностью освобождающие от налогообложения компании, принадлежащие иностранным лицам. «Компания, зарегистрированная на полноналоговой территории, не предоставляющей налоговые льготы, независимо ведет ли компания деятельность на данной территории, или вне ее границ. Территория, по законодательству которой невозможна регистрация компаний с льготным режимом налогообложения. Т.е. где платятся все налоги.Существует так называемый чёрный список оффшоров, в который входят страны, которые не сотрудничают с FATF. Сделки со странами из этого списка находятся под особым контролем в большинстве государств БИЛЕТ 27. |

||

|

Последнее изменение этой страницы: 2018-05-27; просмотров: 390. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

>

>

— доля собственного и заемного капитала в общем капитале проекта, у – ставка налога на прибыль, к- ставка процента, в пределах которого проценты по займу могут вычитаться из налогооблагаемой прибыли.

— доля собственного и заемного капитала в общем капитале проекта, у – ставка налога на прибыль, к- ставка процента, в пределах которого проценты по займу могут вычитаться из налогооблагаемой прибыли.