Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Оборотні кошти та їх організація на підприємствах

Програмні питання: 5.1 Сутність оборотних коштів та їх організація 5.2 Необхідність і методи обчислення оборотних коштів. Поняття норм і нормативів оборотних коштів, їх розрахунок 5.3 Джерела формування оборотних коштів 5.4 Показники стану оборотних коштів 5.5 Показники ефективності використання оборотних коштів (с.в.)

5.1 Для здійснення власної фінансово-господарської діяльності підприємство повинне мати у своєму розпорядженні відповідні виробничі фонди. За характером своєї участі у процесі виробництва вони поділяються на основні і оборотні. В основі такого поділу лежить відмінність у русі вартості засобів праці і предметів праці. Матеріальною основою виробництва є виробничі фонди у вигляді засобів і предметів праці. У процесі функціонування вони по-різному переносять свою вартість на вартість готового продукту. На відміну від основних виробничих фондів оборотні фонди споживаються в одному виробничому циклі і їхня вартість повністю переноситься на вартість виготовленої продукції. При цьому одна їхня частина в речовій формі входить до створеного продукту і набирає товарної форми, в якій її буде використано споживачем. Інша частина також повністю споживається у процесі виробництва, але, втрачаючи свою споживну вартість, у речовій формі до продукту праці не входить (паливо). Оборотні виробничі фонди становлять собою мінімально необхідні для виконання виробничої програми запаси сировини, основних матеріалів, покупних напівфабрикатів, допоміжних матеріалів, палива, запасних частин для ремонту, малоцінних і швидкозношуваних предметів, а також незавершеного виробництва.  Фонди обігу, хоч і не беруть участі безпосередньо у виробничому процесі, є необхідним елементом для забезпечення єдності виробництва і обігу. Сфера їхнього функціонування створює передумови для виділення їх у самостійне поняття «фонди обігу». Фонди обігу складаються із запасів готової продукції на складі підприємства; товарів, відвантажених покупцям; залишку грошових коштів на рахунку в банку і касі підприємства. Оборотні виробничі фонди і фонди обігу знаходяться в постійному русі і забезпечують безперервний кругообіг засобів. При цьому відбувається постійна і закономірна зміна форм авансованої вартості: з грошової вона перетворюється на товарну, потім – на виробничу і знову на товарну і грошову. Отже, кругообіг оборотного капіталу відбувається за схемою: Г – Т … В … – Т1– Г2, де Г – грошові кошти, які авансуються господарюючими суб’єктами; Т – засоби виробництва; В – виробництво; Т1– готова продукція; Г2– грошові кошти, одержані від продажу продукції, що включають в себе реалізований прибуток. Крапки (...) означають, що оборот капіталу перервано, але процес його кругообігу продовжуватиметься у сфері виробництва.Таким чином, виникає об'єктивна необхідність авансування коштів для забезпечення безперервного руху оборотних виробничих фондів і фондів обігу з метою створення необхідних виробничих запасів, незавершеного виробництва, готової продукції і умов для її реалізації. Рух оборотних виробничих фондів і фондів обігу становлять єдиний процес, який забезпечується відповідним оборотним капіталом. Це дає можливість об'єднати оборотні виробничі фонди і фонди обігу в єдине поняття – оборотні кошти (рис. 5.1.1).

5.1.1. Складові елементи оборотних коштів підприємства Оборотні кошти– це грошові ресурси, які вкладено в оборотні виробничі фонди і фонди обігу для забезпечення безперервного виробництва та реалізації виготовленої продукції, які беруть участь у виробничому процесі один раз і повністю переносять свою вартість на собівартість продукції. Організація оборотних коштів включає: Ø визначення складу і структури оборотних коштів; Ø визначення потреби підприємства в оборотних коштах; Ø визначення джерел формування оборотних коштів; Ø розпорядження та маневрування оборотними коштами; Ø відповідальність за зберігання та ефективне використання оборотних коштів. Склад оборотних коштів– це сукупність окремих елементів оборотних виробничих фондів і фондів обігу. Структура оборотних коштів– це частка вартості окремих статей оборотних виробничих фондів і фондів обігу в загальній сумі оборотних коштів.Структура оборотних коштів має значні коливання в окремих галузях господарства. Вона залежить від складу і структури витрат на виробництво, умов поставок матеріальних цінностей, умов реалізації продукції, проведення розрахунків (наприклад, вугільна промисловість, легка та харчова промисловість, машинобудування, нафтохімічна промисловість). Склад і структура виробничих запасів, незавершеного виробництва і готової продукції є важливим індикатором комерційної діяльності підприємства. Важливого значення також набуває класифікація оборотних коштів, оскільки дає можливість підприємству визначити оптимальний склад і структуру, потребу та джерела формування оборотних коштів. Від цього значною мірою залежить фінансовий стан підприємства. Оборотні кошти класифікуються за декількома ознаками (рис. 5.1.2).

Рис. 5.1.2. Класифікація оборотних коштів

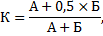

5.2 Норматив оборотних коштів щодо сировини, матеріалів і покупних напівфабрикатів визначається за формулою: Н = O×N, де Н – норматив оборотних коштів для сировини, матеріалів, напівфабрикатів (тис. грн.); О – одноденні витрати сировини, матеріалів, напівфабрикатів (тис. грн.) – визначаються за кошторисом витрат на виробництво у IV кварталі планового року без відрахування поворотних відходів. Розмір одноденних витрат розраховується діленням суми їх витрат у IV кварталі планового року на 90; N – норма оборотних коштів (днів) – включає такі елементи: − транспортний запас– визначається як різниця між часом перебування вантажу в дорозі від постачальника до споживача та часом поштового пробігу розрахункових документів, їх оформлення вантажовідправником і обробки банками за місцем знаходження постачальника і споживача; − підготовчий час– час для прийняття, розвантаження, сортування, складування матеріалів; − технологічний запас– включає час на підготовчі операції: сушіння лісоматеріалів, розкроювання матеріалів); − поточний (складський запас)– норма оборотних коштів залежить від частоти та рівномірності поставок матеріалів, рівномірності їх споживання у виробництві. У норму оборотних коштів, як правило, включають поточний запас у розмірі 50% тривалості інтервалу між поставками; − гарантійний запас– створюється з метою запобігання наслідків можливих перебоїв у постачанні. Норма оборотних коштів на страховий запас встановлюється, як правило, в межах 50% поточного запасу. Норматив оборотних коштів щодо допоміжних матеріаліврозраховується множенням норми на величину одноденного їх витрачання за кошторисом витрат на виробництво. Норми за видами і групами допоміжних матеріалів розраховуються в такому самому порядку, як і для основних матеріалів. Норматив оборотних коштів на паливо встановлюється для всіх видів палива (крім газу), що використовується як для технологічних цілей, так і для господарських потреб виробництва. Величина нормативу оборотних коштів визначається за методом, аналогічним методу розрахунку нормативу оборотних коштів на основні матеріали. Норматив оборотних коштів щодо тари визначається множенням норми, вираженої в гривнях, на обсяг товарної продукції в оптових цінах підприємства у плановому році. Норма оборотних коштів на тару визначається в гривнях на 1000 грн. товарної продукції (діленням потреби в оборотних коштах на тару в плановому році на товарну продукцію в цінах реалізації). Норматив на запасні частини для ремонтів машин визначається з урахуванням їхньої вартості за початковою оцінкою і норми оборотних коштів. Норматив для малоцінних та швидкозношуваних предметів визначається окремо для кожної групи незалежно від характеру їх використання у виробництві: господарський інвентар, спеціальний одяг і взуття, спеціальний інструмент і пристосування і т. д. Норматив оборотних активів у незавершеному виробництві повинен забезпечувати ритмічний процес виробництва і рівномірне надходження готової продукції на склад. Норматив виражає вартість початих, але незавершених виробництвом виробів, які знаходяться на різних етапах виробничого процесу. Норматив оборотних коштів для незавершеного виробництва (Нн.з.в.) визначається за формулою: Нн.з.в. = З×Д×К, де З– одноденні витрати за планом IV кварталу (тис. грн.) – обчислюються діленням витрат на випуск валової продукції (за виробничою собівартістю) у IV кварталі планового року на 90; Д – тривалість виробничого циклу (днів) – тривалість виробничого циклу відображає час перебування продукції в незавершеному виробництві від першої технологічної операції до повного виготовлення продукції і передачі її на склад. Визначається на основі даних технологічних карт та інших планових нормативів виробництва; К – коефіцієнт зростання витрат – характеризує ступінь готовності виробів у незавершеному виробництві, тобто відношення витрат у незавершеному виробництві до всієї собівартості готової продукції. Обчислення коефіцієнта зростання витрат залежить від розподілу витрат протягом виробничого циклу. За рівномірного розподілу витрат коефіцієнт зростання витрат (К) визначається за формулою:

де А – витрати, які здійснюються одноразово на початку виробничого циклу; Б – наступні витрати, які включаються до собівартості продукції. Якщо витрати на виготовлення одиниці продукції за днями виробничого циклу розподіляються нерівномірно, коефіцієнт зростання витрат (К) визначається як середньозважений показник. Норматив оборотних коштів для витрат майбутніх періодів включає виробничі витрати, здійснені в певному плановому періоді, і віднесені на собівартість продукції, котра випускатиметься в наступні періоди. Норматив оборотних коштів для витрат майбутніх періодів (Нм.п.) визначається за формулою: Нм.п. = Ро + Рп - Рв, деРо– сума коштів, вкладених у ці витрати на початок запланованого періоду, за відрахуванням отриманих банківських кредитів; Рп–витрати, що проводяться у плановому році, передбачені відповідними кошторисами; Рв–витрати, які включаються до собівартості продукції запланованого року та передбачені кошторисом виробництва. Нормування оборотних коштів для створення запасів готової продукції.До готової продукції належать вироби, виробництво яких завершено. Ці вироби прийняті технічним контролером підприємства і здані на склад або прийняті замовником, відповідно до затвердженого порядку приймання продукції.Обсяги готової продукції на складі мають бути оптимальними щодо тривалості виробничого циклу, умов реалізації продукції і порядку її оплати. Норматив оборотних коштів для готової продукції (Нг.п.) визначається за формулою: Нг.п. = З×Р, де З– одноденний випуск продукції в IV кварталі планового року за виробничою собівартістю (грн..); Р – норма запасу оборотних коштів для готової продукції (днів) – включає такі елементи: час на комплектування виробів для поставки, упаковку продукції, час на оформлення і здачу платіжних документів у банк. Норму оборотних активів на готову продукцію визначають як час з моменту прийняття готової продукції на склад до здачі розрахункових документів у банк або до сплати продукції за акредитивом, платіжним дорученням, векселем, чеком з лімітованої чекової книжки. її встановлюють окремо для готової продукції на складі і для відвантаженої готової продукції, розрахункові документи на яку ще не здано в банк. Норму оборотних активів у днях щодо готової продукції, яка перебуває на складі, визначають як мінімальний час, необхідний для: ü комплектування і накопичення продукції до розмірів партії, відповідних замовлень або договорів, а також до обсягів транзитних норм; ü підготовки готової продукції до відвантаження (добирання, сортування, пакування тощо); ü зберігання на складі продукції, яку вивозять безпосередньо покупці за домовленістю; ü транспортування готової продукції зі складу підприємства до станції залізниці або пристані, навантаження продукції і передача її транспортним організаціям. Розрахунок часу на проведення названих операцій диференційовано за окремими видами або групами продукції залежно від умов її приймання, зберігання і відвантаження. Норма з відвантаженої продукції, документи за якою ще не здані до банку, визначається встановленими строками виписки рахунків і платіжних документів, часом здачі документів до банку і часом зарахування сум на рахунки підприємства. Визначення потреби в оборотних коштах прямим методом передбачає виконання розрахунків для кожного елемента оборотних коштів. Вони здійснюються на тривалий період, якщо раптово не змінюються асортимент продукції, технологія виробництва, умови постачання та збуту продукції. Обчислений методом прямого розрахунку норматив щорічно коригується підприємством з урахуванням змін виробничої програми і швидкості обертання оборотних коштів. Для корекції використовується економічний метод розрахунку. Обчислений методом прямого розрахунку норматив на поточний рік ділять на дві частини: 1) норматив оборотних коштів за статтями, розмір яких прямо залежить від обсягу витрат на виробництво: сировина, основні матеріали, покупні напівфабрикати, допоміжні матеріали, тара, незавершене виробництво та готова продукція (збільшується відповідно до темпів зростання виробничої програми у плановому періоді); 2) норматив оборотних коштів, розмір яких прямо не залежить від зміни витрат на виробництво: запасні частини, малоцінні і швидкозношувані предмети, витрати майбутніх періодів (зменшується на 50% від зростання виробничої програми). Отримана загальна сума нормативів зменшується на суму коштів, що вивільняються в результаті планового прискорення обертання оборотних коштів. Розрахунок сукупного нормативу оборотних активів у цілому по підприємству дорівнює сумі нормативів з усіх елементів оборотних засобів і визначає у підсумку загальну потребу господарюючого суб'єкта в оборотних активах. Мінімальна кількість оборотних активів на підприємстві, що забезпечується нормуванням, сприяє зміцненню платіжно-розрахункової дисципліни, створює економічні передумови безперервного виробництва і реалізації продукції, стійкого фінансового стану. 5.3 Джерела формування оборотних активів значною мірою визначають ефективність їх використання. Встановлення оптимального співвідношення між власними і залученими джерелами, зумовленого специфічними особливостями кругообігу капіталу на тому чи іншому підприємстві, є важливим завданням системи управління. Достатній мінімум власних і позикових засобів має забезпечити безперервність руху оборотних активів на всіх стадіях кругообігу, що задовольняє потреби виробництва в матеріальних і грошових ресурсах, а також забезпечує своєчасні і повні розрахунки з постачальниками, бюджетом, банками та іншими ланками. Визначення джерел формування оборотних коштів є важливою ділянкою роботи фінансиста підприємства. Недостатність джерел формування оборотних коштів призводить до недофінансування господарської діяльності та до фінансових ускладнень. Наявність зайвих джерел оборотних коштів на підприємстві сприяє створенню наднормативних запасів товарно-матеріальних цінностей, відволіканню оборотних коштів з господарського обороту, зниженню відповідальності за цільове й раціональне використання як власних, так і позичених коштів. Власні джерела. Мінімальна потреба підприємства в оборотних коштах покривається за рахунок таких власних джерел: 1) статутний фонд (пайові внески членів-засновників, внески іноземних учасників, надходження від емісії цінних паперів); 2) відрахування від прибутку; 3) цільове фінансування та цільові надходження (з бюджету, галузевих і міжгалузевих позабюджетних фондів); 4) приріст сталих пасивів (мінімальна заборгованість із заробітної плати працівникам, відрахування на обов'язкове пенсійне страхування, на соціальне страхування, резерв майбутніх платежів, авансування покупців). На підприємствах виникають проблеми з несвоєчасним надходженням коштів за відвантажену продукцію, нагромадженням на складі нереалізованої готової продукції, несвоєчасним і неповним виконанням договірних зобов'язань постачальниками та через інші обставини, що спричиняють потребу в додаткових коштах. Покрити цю проблему практично неможливо та економічно недоцільно, тому підприємство вимушене залучати фінансові ресурси у вигляді короткострокових кредитів банку та інших кредитів, комерційного кредиту. Банківські кредити. Призначення банківських кредитів – фінансування витрат, пов'язаних із придбанням основних і поточних активів, із сезонними потребами підприємства, тимчасовим збільшенням виробничих запасів, із збільшенням дебіторської заборгованості, податковими платежами та іншими зобов'язаннями. Кредити банку дають змогу органічно поєднати всі джерела оборотних коштів і справляють активний вплив на раціональне формування запасів сировини, матеріалів, готової продукції та інших видів матеріальних цінностей. Комерційний кредит. Використовується підприємствами за браком фінансових ресурсів у покупця і неможливості розрахуватися з постачальником. У цьому разі виникає необхідність відстрочки платежів. Постачальник дає згоду на надання відстрочки платежу за продукцію і від споживача замість грошей одержує вексель або інше боргове зобов'язання. Його використання позитивно впливає на економіку підприємства і народного господарства, оскільки спрощує реалізацію товарів, прискорює обертання оборотних коштів і зменшує потребу в кредитних і грошових ресурсах. 5.4 Стан оборотних коштів характеризується насамперед наявністю їх на певну дату. Порівняння фактичної наявності оборотних коштів з нормативом дає змогу визначити брак або надлишок власних оборотних коштів. Брак власних оборотних коштів означає перевищення нормативу оборотних коштів над фактичною їх наявністю. Він може виникати з вини самого підприємства, інших підприємств, у результаті зміни умов господарювання, не взятих до уваги своєчасно, через стихійне лихо та з інших причин. Надлишок власних оборотних коштів може виникнути внаслідок перевиконання плану прибутку, неповного внеску платежів до бюджету, безоплатного надходження товарно-матеріальних цінностей від інших організацій, неповного використання прибутку на цілі, передбачені фінансовим планом, та інше.

Тема 6 Кредитування підприємств

Програмні питання: 6.1 Індивідуальний кругообіг коштів підприємств та необхідність залучення кредитів 6.2 Класифікація та форми кредитів,що надаються підприємствам 6.3 Різновиди банківських кредитів (с.в.) 6.4 Принципи кредитування 6.5 Способи отримання кредиту (с.в.) 6.6 Кредитний договір 6.7Оцінювання кредитоспроможності підприємства 6.8 Порядок погашення кредиту 6.1 З економічного погляду кредит – це форма позичкового капіталу (в грошовій або товарній формі), що надається на умовах повернення і зумовлює виникнення кредитних відносин між тим, хто надає кредит, і тим, хто його отримує. Загальноекономічною причиною появи кредитних відносин є товарне виробництво. Основою функціонування кредиту є рух вартості у сфері товарного обміну, в процесі якого виникає розрив у часі між рухом товару і його грошовим еквівалентом, відбувається відокремлення грошової форми вартості від товарної. Якщо рух товарних потоків випереджає грошовий, то підприємства – споживачі товарів із настанням моменту плати за них не завжди мають достатні кошти, що може зупинити нормальний процес відтворення. Коли рух грошових потоків випереджає товарні, то на підприємствах нагромаджуються тимчасово вільні кошти. Виникнення і функціонування кредиту пов'язане з необхідністю забезпечення безперервного процесу відтворення, з тимчасовим вивільненням коштів у одних підприємствах і появою потреби в них у інших. Але оборот товарів є не єдиною причиною появи кредитних взаємовідносин. Поряд із об'єктивною основою існують специфічні причини виникнення і функціонування кредитних відносин, пов'язані з необхідністю забезпечення безперервності процесу відновлення: ü сезонний характер окремих виробництв; ü розбіжності між нагромадженням коштів та їх витраченням на підприємстві; ü відхилення фактичного використання оборотних коштів від їх нормативу в процесі індивідуального кругообігу оборотних фондів підприємств. У процесі кредитування підприємств враховуються індивідуальні особливості кругообігу їхніх оборотних коштів, які зумовлюються багатьма об'єктивними і суб'єктивними факторами: До об'єктивних факторів належать: галузева належність підприємства;характер виробничого процесу;сезонність виробництва. До суб'єктивних факторів належать:рівень організації виробництва;рівень організації збуту й постачання;інші фактори. Суб'єктами кредитних відносин є будь-які самостійні підприємства. Кредитні відносини характеризуються тим, що їх суб'єктами є дві сторони: кредитор і позичальник. Основними об'єктами короткострокового кредитування в оборотні кошти є: виробничі запаси;незавершене виробництво та напівфабрикати власного виробництва;витрати майбутніх періодів;готова продукція;платежі та розрахункові операції з постачальниками й покупцями. Визначаючи потребу в кредитах, підприємства виходять із загальної потреби у коштах і наявності таких. Планування потреби в кредиті здійснюється в декілька етапів: · на першому етапі розраховується потреба в оборотних коштах у цілому та за окремими напрямками: формування виробничих запасів, незавершеного виробництва, готової продукції; · на другому етапі визначається необхідний розмір залучення кредитів банку на покриття збільшення потреби в оборотних коштах: Коб = ОК – ОКн – ОКпр + КЗ, де Коб– необхідний розмір кредитів, які залучаються в оборотні кошти; ОК – потреба в оборотних коштах; ОКн– власні оборотні кошти на початок періоду; ОКпр– поповнення оборотних коштів за рахунок прибутку підприємства; КЗ – зменшення кредиторської заборгованості; · на третьому етапі визначається період залучення коштів. Він визначається банком і на сьогодні не перевищує 3 місяців. 6.2 Кредити, що їх можуть отримати підприємства, класифікують за такими ознаками: І. За кредиторами: − банки та спеціалізовані фінансово-кредитні інститути; − підприємства; − держава; − міжнародні фінансово-кредитні установи. ІІ. За формами та видами: 1) За формами:товарна;грошова. У товарній формі кредиту виникають кредитні відносини між продавцями та покупцями, коли останні одержують товари чи послуги з відстрочкою платежу – комерційний кредит, продаж товарів і надання послуг населенню в кредит тощо.Комерційний кредит надається постачальником покупцеві тоді, коли товаровиробник прагне реалізувати вироблений товар, але у покупця немає грошей для його придбання. У такому випадку товар може бути добровільно переданий постачальником покупцеві в кредит, а сама передача може оформлятись борговим зобов'язанням – векселем. Сфера товарної форми кредиту є незначною, оскільки переважна його частина надається (погашається) в грошовій формі. Грошовий кредит виступає передусім як банківський кредит. Кредитні відносини між банками і клієнтами виникають не тільки при одержанні останнім кредиту, а й при розміщенні ними своїх грошових заощаджень у вигляді внесків на поточних і депозитних рахунках. Банківський кредит обслуговує не тільки обіг товарів, а й накопичення капіталу. Поширення кредитних відносин у грошовій формі надало можливість кожному, хто має вільну вартість, легко і швидко її капіталізувати, а також створило сприятливі умови для формування міжнародних ринків і тісних взаємовигідних зв'язків між країнами тощо. 2) За видами: − банківський– це економічні відносини між кредитором і позичальником з приводу надання коштів банком підприємству на умовах терміновості, платності, повернення, матеріального забезпечення. Цей кредит надасться на умовах, передбачених кредитним договором; − комерційний – це економічні, кредитні відносини, які в никають між окремими підприємствами; − державний– це економічні кредитні відносини між державою та суб'єктами господарювання. Джерелом державного кредиту є кошти державного бюджету, які спрямовуються в уповноважені банки для здійснення кредитування підприємств; − лізинговий– це стосунки між суб'єктами господарювання, які виникають за орендування майна. Банківський та державний кредити надаються підприємствам у грошовій формі; лізинговий та комерційний – у товарній. III. За метою використання. Спрямовані на фінансування: − оборотних коштів; − основних засобів. IV.За терміном надання: − короткострокові (не більше одного року); − середньострокові (від одного до трьох років); − довгострокові (понад 3 роки). В Україні кредити за терміном надання можна поділити на дві групи: короткострокові та довгострокові. Кредити, термін надання яких перевищує один рік, вважаються довгостроковими. Перевага надається короткостроковим кредитам. V. Залежно від забезпечення: − забезпечений– гарантуються певними видами активів: нерухомістю, цінними паперами, товарно-матеріальними цінностями, дебіторською заборгованістю, правами на інтелектуальну власність, землю, гарантіями, полісами страхових компаній; − бланковий – отримують тільки фінансово стійкі підприємства на короткий термін (1-10 днів). VI.За порядком надання: − прямі – передбачає кредитування підприємства безпосередньо одним кредитором; − консорціальні– надається, коли потрібні кошти в обсязі, який не може бути забезпечений одним кредитором. У цьому разі кілька кредиторів об'єднуються і кожен надає частину загального кредиту. Як правило, призначається головний банк, який проводить організацію надання консорціального кредиту. Підприємство готує і подає такі документи:клопотання на отримання кредиту;дані про мету та спрямованість кредиту;техніко-економічне обґрунтування проекту;інші документи. Кредитні відносини між консорціумом і підприємством регулюються кредитною угодою, яку підписують усі учасники.Головний банк акумулює кошти банків-учасників і кредитує підприємство відповідно до кредитної угоди.За настанням строків погашення зобов'язань підприємство повертає кредиторам не тільки позичені кошти та відсотки за кредит, а й відшкодовує всі витрати, пов'язані з організацією та здійсненням кредитної операції у тій сумі та строках, які обумовлені в кредитному договорі. VIІ.Залежно від цільового спрямування: виробничий;споживчий. Переважна частина кредитів використовується у сфері виробництва та реалізації сукупного суспільного продукту і є важливим джерелом формування обігових коштів і основних фондів. Водночас населення теж одержує значну кредитну допомогу на свої споживчі цілі, насамперед це кредити на затрати, пов'язані з поліпшенням житлових умов і створенням підсобного домашнього господарства, а також на придбання товарів у кредит і на невідкладні потреби. VIІІ. За строками користування: − строкові, тобто кредити, надані на визначений у договорі строк. У свою чергу, вони бувають короткострокові (до 1 року), середньострокові (від 1 до 3 років), довгострокові (понад 3 роки); − до запитання – це кредити, що видаються на невизначений строк і які на вимогу кредитора повинні бути повернені у визначена певний період часу на покриття його потреби в короткострокових фондах фінансування (кредитна лінія). 6.4 Проведення кредитних операцій комерційних банків має відповідати певним вимогам і умовам, що продиктовані вимогами законодавства і кредитною політикою банку. Кредити видаються тільки в межах наявних ресурсів, які має у своєму розпорядженні банк. Про кожний випадок надання позичальникові кредиту в розмірі, що перевищує 10% власного капіталу (великі кредити), комерційний банк мусить повідомити Національний банк України. Сукупна заборгованість за кредитами, нарахованими векселями та 100% суми позабалансових зобов'язань, виданих одному позичальникові, не може перевищувати 25% власних коштів комерційного банку. Загальний розмір кредитів, наданих банком всім позичальникам, з урахуванням 100% позабалансових зобов'язань банку, не може перевищувати восьмикратного розміру власних коштів банку. Кредитування позичальників має здійснюватися з додержанням комерційним банком економічних нормативів регулювання банківської діяльності та вимог НБУ щодо формування обов'язкових, страхових і резервних фондів. Позички надаються всім суб'єктам господарювання незалежно від форми власності за умови, що позичальник є юридичною особою, зареєстрованою як суб'єкт підприємництва, або фізичною особою. Рішення про надання кредиту має ухвалюватися колегіально (кредитним комітетом) й оформлятися протоколом. Кредитування здійснюється в межах параметрів, визначених політикою банку. Вони охоплюють: − пріоритетні напрями в кредитуванні; − обсяги кредитів та структуру кредитного портфеля; − граничні розміри кредиту на одного позичальника; − методику оцінювання фінансового стану та кредитоспроможності позичальника; − рівень відсоткової ставки тощо. Підприємства отримують кредити на принципах терміновості, повернення, цільового використання, забезпечення, платності. Принцип терміновості означає, що кредит має бути поверненим у визначений строк. Принцип повернення– кредит має бути повернений у повній сумі. Розрізняють кредити:строкові (виплачені своєчасно);пролонговані (за згодою банку прострочений термін погашення у зв'язку з браком коштів з причин, незалежних від результатів діяльності підприємства);прострочені (коли у підприємства немає коштів для повернення кредиту). Принцип цільового використання і цільовий характер кредитування припускає вкладення позикових коштів у конкретні господарські проекти, підприємства. Від дотримання цього принципу значною мірою залежить своєчасність погашення кредиту, бо тільки реалізація цілі, на яку одержано позику, може забезпечити необхідні грошові кошти для погашення боргу. Принцип забезпечення кредиту означає наявність у підприємства юридично оформлених документів, що гарантують своєчасне повернення кредиту. Такими документами можуть бути: а)заставне зобов'язання (згідно з Законом України «Про заставу»); б)договір-гарантія; в)договір-поручительство. Застава здійснюється передачею товаророзпорядчого документа підприємством-позичальником кредитору. Майно чи цінні папери з укладанням договору застави в письмовій формі і нотаріальним засвідченням договору застави нерухомого майна – за його місцезнаходженням. Договір застави транспортних засобів – за місцем їх реєстрації. Договір застави товарів в обороті – за місцезнаходженням підприємства. Стягнення закладного майна може статися з рішення суду, арбітражу або третейського суду, а також у безспірному порядку на основі виконавчого напису нотаріусів. Принцип платності означає, що підприємство має внести в банк визначену плату за користування кредитом.Відсоток за користування короткостроковим кредитом відносять на собівартість продукції.Відсоток за користування кредитом на реконструкцію та капітальне будівництво сплачується за рахунок прибутку. Комерційні банки застосовують різні відсоткові ставки залежно від виду та об'єкта кредитування, строку кредитування, фінансового стану позичальника, міри критичного ризику та інших умов. В Україні на рівень відсотків за кредит комерційних банків значно впливають відсоткові ставки за кредитні ресурси, що встановлює Національний банк України. Порядок надання і оформлення кредиту визначається Положенням Національного банку України «Про кредитування». Банки не можуть надавати кредити: Ø на покриття збитків господарської діяльності позичальника; Ø на формування та збільшення статутного капіталу підприємства; Ø на внесення позичальником платежів до бюджету і позабюджетних фондів; Ø підприємствам, щодо яких порушено справу про банкрутство; Ø підприємствам, у контрактах яких не передбачено страхування можливих втрат від непоставки товарно-матеріальних цінностей; Ø підприємствам, які мають прострочену заборгованість за раніше отриманими позичками і несплаченими відсотками. 6.6 Зміст кредитного договору визначається підприємством і банком самостійно. У ньому вказуються мета кредитування, умови, порядок надання позики, способів забезпечення кредиту, відсоткові ставки за кредит, права і відповідальність сторін та інші умови. Неодмінною умовою укладення договору кредитування є надання підприємством застави, переважно рухомого і нерухомого майна. Угода про заставу складається в письмовій формі і передбачає деталізацію заставних вимог: розмір, строки виконання зобов'язань з повернення кредиту. Відповідно до договору банк бере зобов'язання надати підприємству визначену суму грошових коштів в обумовлений строк. Підприємство зобов'язується: використати отримані кошти на визначені в договорі цілі, своєчасно погасити позику, сплатити відсотки і надати банку можливість контролювати цільове використання кредиту і його забезпечення. |

|||||||||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 319. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |