Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Особливості формування статутного капіталу для підприємств різних форм власності

Продовження табл. 4.2.1

Амортизація– це поступове перенесення вартості основних засобів на вартість виробленої продукції (товарів, робіт, послуг) протягом строку корисного використання об'єкту основних засобів. Водночас амортизація є елементом системи оподаткування прибутку підприємств. У Законі України «Про оподаткування прибутку підприємств» зазначається: «Під терміном амортизація основних фондів і нематеріальних активів слід розуміти поступове віднесення витрат на їх придбання, виготовлення або поліпшення на зменшення скоригованого прибутку платника податку у межах норм амортизаційних відрахувань». Це означає, що амортизація приводить до зменшення оподаткованого прибутку і, отже, до зменшення податкових виплат. Таким чином у підприємства залишаються додаткові кошти, які воно може витратити на оновлення виробничого капіталу. Згідно з Законом України «Про оподаткування прибутку підприємств», порядок нарахування амортизації диференційовано за групами основних засобів. Загальним для всіх груп є метод нарахування амортизації, а саме – від залишкової вартості основних засобів. Законодавством установлені такі норми амортизації у відсотках до балансової (тобто залишкової) вартості кожної з чотирьох груп основних засобів на початок звітного періоду (в розрахунку на квартал): перша група – 2%, друга група – 10%, третя група – 6%, четверта група – 15%. Для правильного нарахування податкової амортизації підприємства мають насамперед додержуватися встановленого податковим законодавством порядку визначення балансової вартості групи основних засобів (а для першої групи – кожного інвентарного об'єкта) на початок звітного періоду (кварталу). Вона визначається такою формулою: БВ = БГ + ПВ – ВП – АП, де БВ– балансова вартість групи на початок звітного періоду; БГ–балансова вартість групи на початок періоду, що передував звітному; ПВ– сума витрат на придбання основних засобів, здійснення капітального ремонту, реконструкцій, модернізацій основних засобів протягом періоду, що передував звітному; ВП– сума виведених з експлуатації основних засобів протягом періоду, що передував звітному; АП– сума амортизаційних відрахувань за період, що передував звітному. Резервний капітал– обсяг резервів, що створюються відповідно до чинного законодавства за рахунок нерозподіленого прибутку підприємства (5% суми чистого прибутку щорічно аж до досягнення величини резервного капіталу 25% від розміру статутного капіталу). Додатковий капітал складається з емісійного доходу, одержаного від розміщення акцій власної емісії за цінами, які перевищують номінальну вартість; іншого вкладеного капіталу; безоплатно одержаних необоротних активів тощо. Нерозподілений прибуток– це частина чистого прибутку, яка утворюється після вирахування із загальної суми прибутків обов'язкових платежів - податків, зборів, штрафів, пені, неустойок, частини відсотків і інших обов'язкових виплат. Чистий прибуток знаходиться в розпорядженні фірми і розподіляється за рішеннями її керівних органів. До складу залучених фінансових ресурсів включають кредиторську заборгованість за товари (роботи, послуги), а також всі види поточних зобов'язань підприємства за розрахунками: - суму заборгованості підприємства з усіх видів платежів до бюджету; - суму заборгованості за внесками в позабюджетні фонди; - суму заборгованості підприємства з виплати дивідендів його засновникам; - суму авансів, отриманих від юридичних і фізичних осіб у рахунок подальшої поставки продукції, виконання робіт та надання послуг тощо. Залучені позикові фінансові ресурси підприємства найчастіше зустрічаються в формі: - банківських кредитів і позик; - коштів від випуску і продажу облігацій фірми; - позик від інших небанківських суб'єктів ринку. 4.3 Ефективне управління фінансами підприємства передбачає таку організацію роботи фінансових служб, яка дає змогу правильно використовувати власні фінансові ресурси, залучати додаткові фінансові ресурси на най вигідніших умовах, інвестувати їх із найбільшим ефектом, проводити прибуткові операції на фінансовому ринку. Мобілізуючи тимчасово вільні кошти інших їх власників для покриття необхідних витрат, фінансисти підприємства повинні мати чітке уявлення про мету їх залучення і давати рекомендації керівництву щодо форм такого залучення. Для покриття короткострокової та середньострокової потреби у фінансових ресурсах доцільно використовувати позички банків. Здійснюючи великі капітальні вкладення, можна скористатися додатковою емісією цінних паперів. Однак такі рекомендації можна надати лише тоді, коли фінансисти ґрунтовно дослідили фінансовий ринок, проаналізували попит на різні види цінних паперів. Управління фінансами підприємств– це управління потоками вхідних і вихідних коштів підприємства для формування, розподілу і використання необхідних фінансових ресурсів, максимізації прибутку підприємства, підвищення рентабельності та платоспроможності. Перша група функцій фінансової управлінської діяльності на підприємстві передбачає: 1. Розроблення фінансової стратегії діяльності підприємства. 2. Формування ефективних інформаційних систем, які забезпечують чітке відслідковування внутрішньої і зовнішньої фінансової інформації та обґрунтування альтернативних варіантів управлінських рішень. 3. Проведення комплексного аналізу різних аспектів фінансової діяльності підприємства. 4. Здійснення фінансового планування діяльності підприємства за його основним напрямком. 5. Розроблення системи стимулювання реалізації прийнятих управлінських рішень. 6. Здійснення ефективного контролю за реалізацією прийнятих управлінських рішень. Друга група функцій фінансової управлінської діяльності на підприємстві передбачає: 1. Управління активами (оборотними, необоротними, оптимізація їх складу). 2. Управління капіталом (власним капіталом, залученим капіталом, оптимізація структури капіталу). 3. Управління інвестиціями (реальними та фінансовими інвестиціями). 4. Управління грошовими потоками (грошові потоки від операційної, фінансової та інвестиційної діяльності). 5. Управління фінансовими ризиками (управління складом фінансових ризиків, управління профілактикою фінансових ризиків, управління страхуванням фінансових ризиків). 6. Антикризове фінансове управління (управління відновленням фінансової стійкості, управління забезпеченням фінансової рівноваги, управління санацією підприємства). Фінансова робота на підприємстві організовується фінансовим відділом, що є самостійним структурним підрозділом. Керівник цього відділу безпосередньо підпорядковується керівникові підприємства і разом з ним несе відповідальність за фінансову дисципліну і фінансовий стан підприємства, представляє підприємство у фінансових, кредитних та інших органах. На невеликих підприємствах, де немає самостійного фінансового відділу, зазначену роботу виконує фінансовий сектор, що створюється, у складі бухгалтерії, фінансово-збутового відділу або іншого підрозділу підприємства, керівник якого несе відповідальність за фінансову роботу підприємства. Фінансова робота на підприємстві дуже різноманітна і багатогранна, але умовно її можна згрупувати за напрямками: фінансове планування, оперативна фінансова робота, контрольно-аналітична робота. На підприємствах зі значним обсягом зовнішньоекономічних зв'язків створюється група валютних розрахунків і валютного регулювання. До основних завдань фінансової роботи належать: - мобілізація фінансових ресурсів, необхідних для підтримки нормального виробничого циклу, передбаченого планом; - пошук шляхів максимізації прибутку, підвищення рентабельності; - своєчасне виконання зобов'язань перед фінансово-кредитними установами, бюджетом та державними цільовими фондами, перед постачальниками та працівниками підприємства; - контроль за ефективним, раціональним та цільовим використанням наявних фінансових ресурсів підприємства. Для виконання своїх функцій щодо управління фінансовими ресурсами і контролю за їх раціональним використанням фінансова служба підприємства виконує необхідні розрахунки і на їх основі вносить обґрунтовані пропозиції керівництву підприємства щодо розподілу наявних фінансових ресурсів між виробничими структурними підрозділами, функціональними службами; розробляє поточні і оперативні фінансові плани та інші планово-фінансові документи; вишукує резерви збільшення прибутку і надходження додаткових фінансових ресурсів з метою забезпечення потреб підприємства у коштах на фінансування виробництва, капітальних вкладень, проведення соціально-культурних заходів; здійснює контроль за виконанням показників фінансового плану підрозділами і підприємством в цілому, а також за цільовим використання фінансових ресурсів. Крім того, фінансова служба, бере активну участь у заходах, спрямованих на запровадження внутрішнього комерційного розрахунку на підприємстві, вивчає стан фінансового ринку регіону і країни для планування та прийняття рішень в інвестиційній сфері. 4.4 Суб'єкт підприємницької діяльності здійснює, як правило, декілька видів виробничо-господарської діяльності, його метою є отримання прибутку. Результативність такої діяльності залежить від співвідношення отримуваних доходів та розміру зроблених витрат. У законодавстві України, яке регулює господарську діяльність суб'єктів підприємництва і порядок організації бухгалтерського обліку та звітності, з одного боку, і систему оподаткування прибутку підприємств, з іншого боку, є розбіжності: принципово різними методами визначаються обсяги доходів, витрат та прибутку, під терміном «прибуток» розуміють два різних економічних явища, – прибуток як результат фінансово-господарської діяльності підприємств і прибуток як об'єкт оподаткування. У податковому законодавстві України прибутком вважається сума валових доходів, скоригована прописаним у законодавстві чином, зменшена на суму валових витрат і на вартість зносу основних засобів та нематеріальних активів. Як правило, об'єктом оподаткування стає величина, яка не збігається із сумою прибутку, розрахованою за даними бухгалтерського обліку. Тому на підприємствах окремо ведуть два види обліку: бухгалтерський, для визначення фінансового результату від звичайної діяльності до оподаткування, і податковий для визначення розміру прибутку до оподаткування. Враховуючи це, більш предметно зупинимося на визначенні таких понять, як валові доходи, валові витрати, доходи від основної, фінансової, інвестиційної діяльності, доходи від надзвичайних подій тощо. Валовий дохід– це загальна сума доходу платника податку від усіх видів діяльності, отриманого (нарахованого) протягом звітного періоду в грошовій, матеріальній та нематеріальній формах як на території України, так і за її межами. Валові витрати– це сума будь-яких витрат платника податку, сплачених (нарахованих) протягом звітного періоду і пов'язаних з підготовкою, організацією, веденням виробництва, продажем продукції, та охороною праці. Слід звернути увагу, що датою збільшення валових доходів (витрат) вважається дата, що припадає на податковий період, протягом якого першою сталася подія: - зарахування (списання) коштів на поточний рахунок (списання коштів з банківського рахунку); - оприбуткування товарів, а для робіт (послуг) - дата фактичного їх отримання. Доходи– збільшення економічних вигод у вигляді надходження активів або зменшення зобов'язань, які призводять до зростання власного капіталу (крім зростання капіталу за рахунок внесків власників). Витрати– зменшення економічних вигод у вигляді вибуття активів або збільшення зобов'язань, які призводять до зменшення власного капіталу (за винятком зменшення капіталу за рахунок його вилучення або розподілу власниками). Доходи підприємства формуються в процесі основної, операційної, інвестиційної, фінансової діяльності та надзвичайних подій. Всі види діяльності підприємства тісно пов'язані між собою. Основна діяльність–операції, пов'язані з виробництвом або реалізацією продукції (товарів, робіт, послуг), що є головною метою створення підприємства і забезпечують основну частку його доходу. Операційна діяльність– основна діяльність підприємства, а також інші види діяльності, які не є інвестиційною чи фінансовою діяльністю. Інвестиційна діяльність– це придбання і продаж довгострокових активів, а також інших інвестицій, які не є еквівалентами грошових коштів. Фінансова діяльність– це діяльність, яка призводить до змін розміру та складу власного і запозиченого капіталу підприємства. Надзвичайна подія– подія або операція, яка відрізняється від звичайної діяльності підприємства, та не очікується, що вона повторюватиметься періодично або в кожному наступному звітному періоді. Зважаючи на особливості наведених вище джерел формування сукупного доходу підприємства, необхідно наголосити на тому, що основним завданням на підприємстві є забезпечення стабільності формування всіх доходів у розмірі, не меншому за розмір його витрат, що дасть змогу забезпечити беззбитковість діяльності підприємства. Витрати підприємства– це зменшення економічних вигод у вигляді вибуття активів або збільшення зобов'язань, які приводять до зменшення власного капіталу (за винятком зменшення капіталу за рахунок його вилучення або розподілу власниками). В основному формування витрат підприємства припадає на сукупність господарських операцій, що реалізуються в межах його основної діяльності. Серед інших напрямів формування витрат підприємства необхідно виділити: - витрати, пов'язані з інвестиційної діяльністю, що визначаються як сума витрат підприємства на реалізацію інвестицій в необоротні активи, що припадають на поточний період (зокрема, основні фонди, нематеріальні активи, прямі і портфельні інвестиції); - витрати, пов'язані з фінансовою діяльністю, що включають сукупність витрат підприємства на обслуговування залученого капіталу, у тому числі витрати на обслуговування як позичкового, так і власного капіталу (наприклад, процентні платежі, грошові дивіденди тощо). Враховуючи, що кожен із зазначених вище напрямів формування витрат підприємства включає відмінну сукупність господарських операцій, які, у свою чергу, мають різні фінансові характеристики, доцільно кожен із таких варіантів розглянути окремо. Формування витрат в межах основної діяльності визначається сукупністю господарських операцій підприємства, спрямованих на забезпечення виробничого процесу із створення продукту, просування продукту на ринок, його реалізації та наступного обслуговування у споживача такого продукту. Класифікація ознак витрат з основної діяльності: залежно від порядку та способу перенесення витрат на продукцію підприємства розрізняють прямі (витрати, безпосередньо пов'язані із виготовленням продукції, наданням послуг чи виконанням робіт) і непрямі витрати (витрати, що пов'язані із фінансуванням додаткових чи обслуговуючих процесів); залежно від зміни абсолютної величини витрат суб'єкта господарювання при зміні обсягів випуску продукції розрізняють витрати умовно-постійні (не залежать від зміни обсягів виробництва) та умовно-змінні (змінюються зі зміною обсягів виробництва);залежно від характеру зв'язку витрат виробництва розрізняють виробничі (витрати, обумовлені технічними, організаційними та іншими особливостями виробничого процесу) та невиробничі (витрати, що мають другорядний характер); за періодичністю виникнення та часовими характеристиками розрізняють постійні або регулярні витрати (витрати, що періодично виникають у процесі здійснення суб'єктом господарювання фінансово-господарської діяльності) та разові витрати (витрати, що мають нерегулярний характер); В цілому, слід зазначити, що витрати підприємства поділяються на ті, які формують собівартість продукції та ті, які відносяться на фінансовий результат (адміністративні, витрати на збут, інші операційні витрати). Саме за такою класифікацією витрат побудована звітність вітчизняних підприємств. Собівартість реалізованої продукції (товарів, робіт, послуг) визначається виробничою собівартістю продукції, яка була реалізована протягом звітного періоду, нерозподілених загальновиробничих витрат та наднормативних виробничих витрат. До виробничої собівартості продукції включаються: - прямі матеріальні витрати; - прямі витрати на оплату праці; - інші прямі витрати; - загальновиробничі витрати. До адміністративних витрат відносяться загальногосподарські витрати, спрямовані на обслуговування та управління підприємством: загальні корпоративні витрати, витрати на службові відрядження й утримання апарату управління підприємством та іншого загальногосподарського персоналу, витрати на утримання основних засобів, інших матеріальних необоротних активів загальногосподарського використання, витрати на професійні послуги, юридичні, аудиторські, з оцінки майна тощо,витрати на зв'язок, амортизація нематеріальних активів загальногосподарського призначення, податки, збори та інші непередбачувані законодавством платежі, плата за розрахунково-касове обслуговування банків тощо. До витрат на збут відносять витрати, пов'язані з реалізацією (збутом) продукції (товарів, робіт, послуг): витрати пакувальних матеріалів, витрати на ремонт тари, оплата праці та комісійні винагороди продавцям, торговим агентам, працівникам відділу збуту, витрати на рекламу та дослідження ринку (маркетинг), витрати на відрядження працівників, зайнятих збутом, витрати на утримання основних засобів, інших матеріальних необоротних активів, пов'язаних із збутом продукції, витрати на транспортування та страхування продукції, витрати на гарантійне обслуговування та ремонт тощо. Інші операційні витрати– це витрати на дослідження та розробки, собівартість реалізованої іноземної валюти, втрати від знецінення запасів, нестачі і втрати від псування цінностей, виплата штрафів, пені, неустойок. Тема 5 Податки

Програмні питання: 5.1 Історія розвитку податків 5.2 Економічна сутність та функції податків 5.3 Класифікація податків 5.4 Фактори, що впливають на обсяг податкових надходжень до бюджету 5.5 Податкова система України та основи її побудови (с.в.) 5.6 Основні напрями реформування податкової системи України та створення Податкового кодексу

5.1 Будь-якій державі для виконання своїх функцій необхідні фінансові ресурси. Основним джерелом таких ресурсів є кошти, які держава збирає з фізичних і юридичних осіб у вигляді податків. В понятті «податок» міститься не тільки економічний, але й філософський зміст. Податок– це елемент суспільного побуту, його важливий атрибут. Тема податків завжди була актуальною і згадується ще у філософських трактатах античних мислителів. Так, мислитель арабського Сходу Ібн-Хальдун розквіт будь-якого міста в цілому пов'язував з рівнем податків: «Найпевніший спосіб досягнення розквіту суспільного життя – це раціональний розмір податків». Міністр Франції Кольбер три століття назад, зауважив: «...збирання податків подібне до скубання гусака: необхідно отримати максимальну кількість пір'я з мінімальним шипінням». Суддя Олівер Уенделл Холмс сформулював, що «податки – це те, чим оплачуємо цивілізованість суспільства». Бенджамін Франклін, один із батьків Декларації незалежності США, висловив таку історичну фразу: «В житті немає нічого більш неминучого, ніж смерть і податки». Відомий французький вчений Монтеск'є у свій час дав визначення податків як «частини, яку кожний громадянин віддає зі свого майна для того, щоб забезпечити охорону тієї частини, що залишається в нього, та використання її з більшим задоволенням». Це трактування податків було визнано більшістю дослідників і політичних діячів свого часу. Воно стало відправною точкою для появи багатьох напрямів у теорії податків. Розвиток господарського життя супроводжувався формуванням і розвитком податкових теорій (класичної, кейнсіанської, неокласичної, неокейнсіанської). Тривалий час провідне положення займали класичні уявлення про роль податків в економіці. Зокрема праці А. Сміта і Д. Рікардо набагато випередили практику не тільки тих років, але й майбутнього. Принципи оподаткування, визначені А. Смітом та В. Петті, пізніше у концентрованому вигляді були викладені визнаним теоретиком податкової науки М.І. Тургенєвим: 1. Рівний розподіл податків. Податки повинні бути розподілені між усіма громадянами в однаковій пропорції, платежі кожного для спільної користі повинні відповідати його доходу. Винятки окремим приватним особам є шкідливими для суспільства. 2. Визначеність податків. Розмір податку, час і спосіб платежу повинні бути визначені законодавчо, відомими платникові і незалежними від податківців. 3. Збір податків у зручний для платника час. Наприклад, сільськогосподарський податок треба стягати після збору врожаю. 4. Дешевий збір податків. Витрати на справляння податків мають бути мінімальними. 5. Податок повинен братися з чистого доходу, а не з капіталу, щоб джерело державних доходів не виснажувалось. Зазначені положення не втратили своєї актуальності і сьогодні, вони покладені в основу побудови переважної кількості податкових систем країн світу. Кейнсіанська теорія відображала елементи аналізу загального функціонування економіки, обґрунтовувала важливі макроекономічні основи державного регулювання. Дж. М. Кейнс (1883-1946) був прихильником прогресивності в оподаткуванні, він вважав, що прогресивна податкова система стимулює прийняття ризику виробниками щодо своїх капітальних вкладень. Відповідно до теорії Дж. М. Кейнса податки діють в економічній системі як «вбудовані стабілізатори»: під час економічного піднесення податкові доходи держави зростають швидше, ніж доходи економіки, і таким чином не допускається «перегрів» економіки, а при кризовій ситуації податки зменшуються швидше, ніж падають доходи, і економіка підтримується. Англійська влада успішно застосувала теорію Кейнса на практиці перед початком першої світової війни, коли всі її сили були спрямовані на розвиток військового промислового виробництва. Неокласична теорія в нових економічних умовах розглянула можливості усунення перешкод, зокрема через зменшення податків, які заважають дії законів вільної конкуренції. За постулат взято те, що державне втручання не повинно обмежувати ринок з його природними саморегулюючими законами, здатних забезпечити економічну рівновагу. Дж. Мід, який побудував неокласичну модель, відводив державі лише допоміжну роль в регулюванні економічних процесів. Теорія економіки пропозиції, яку розвивали М. Уейденбаум, М. Берне, Г. Стайн, А. Лаффер, передбачає зниження рівня оподаткування через надання податкових пільг корпораціям. На думку прихильників теорії, високі податки стримують підприємницьку ініціативу, гальмують політику інвестування та розвиток виробництва. Зниження рівня оподаткування повинно супроводжуватись обов'язковим скороченням державних витрат. На сьогодні всі економісти погоджуються щодо можливості регулювання економіки через податки. Теорія монетаризму, яка була розроблена американським економістом М. Фрідманом, також доводила необхідність зниження існуючих в США ставок податків. 5.2 Основним джерелом формування фінансових ресурсів для існування держави і виконання нею своїх функцій є податки, отримувані від фізичних і юридичних осіб, суб'єктів економічного життя. Податкові надходження є основою доходу частини державного бюджету, і водночас найбільш важливим регулятором соціально-економічних процесів на макроекономічному та мікроекономічному рівнях. Податки сплачуються періодично, тому формується постійний потік коштів до бюджету: в Україні вони акумулюються на Єдиному казначейському рахунку в Національному банку України і водночас витрачаються відповідно до регламентованих Державним казначейством України дій розпорядників бюджетних коштів. У податковій термінології для деталізації видів і особливостей платежів до централізованих фондів застосовують такі терміни: плата, відрахування, внески, податки і збори. Термін «плата» вживається при визначенні платежу, як правило, за використання природних ресурсів, що належать державі. Наприклад, плата знімається за промислове використання води, за заготівлю сировини тощо. Розмір плати залежить від обсягу ресурсів, що використовуються. Якщо держава втратить право власності на ці ресурси, то вона і втратить джерело доходу від цих ресурсів. Терміни «відрахування», «внески» означають платежі у цільові фонди: загальнодержавний пенсійний фонд, фонд соціального страхування на випадок безробіття, фонд соціального страхування у зв'язку з тимчасовою втратою працездатності тощо. Податок– це обов'язковий регулярний платіж юридичних або фізичних осіб до бюджету держави або місцевого бюджету, визначений законодавчо. Збори, на відміну від податків, є платежами разовими, випадковими і незначними за розміром, їх справляють для покриття конкретних потреб, прикладом є курортний збір з громадян, які прибувають на курортне лікування, ринковий збір - за користування фізичною особою місцем на ринку тощо. При розгляді питання економічної сутності податків зупинимося більш детально на основних елементах системи оподаткування: 1. Суб'єкт оподаткування– це платник податків, тобто фізична або юридична особа, котра безпосередньо перераховує суму податку до бюджету. Суб'єкт оподаткування є кінцевим платником податків і, як правило, несе юридичну відповідальність за сплату податків. Інколи він є кінцевим платником податків, проте не несе юридичної відповідальності, як це має місце у випадку непрямого оподаткування. 2. Об'єкт оподаткування– фізична чи вартісна величина, за якою нараховують податок. Це різноманітні види доходів, додана вартість продукції, товари і послуги, а також різні форми накопиченого багатства чи майна, визначені законодавчими актами. 3. Одиниця оподаткування– чисельна одиниця виміру об'єкта оподаткування, щодо якої встановлюють податкові ставки. Виражається в грошовій або в натуральній формах і мас переважно розрахунковий характер. 4. База оподаткування– базова вартісна величина конкретного об'єкта оподаткування, за якою нараховують податок. 5. Податкова ставка– це розмір податку на одиницю оподаткування. Розрізняють два види ставок податків: базова і відсоткова. Базова встановлюється в натуральному вигляді на базу оподаткування. Відсоткова встановлюється як певна частина від бази оподаткування. В свою чергу вона поділяється на пропорційну, прогресивну і регресивну. Пропорційна–сплаті підлягає певна, фіксована незалежно від розміру бази, частина бази оподаткування конкретного об'єкта оподаткування, виражена у відсотках. Прогресивна– чим більша база оподаткування, тим більший її відсоток необхідно сплатити як податок. Регресивна– чим більша база оподаткування, тим менший її відсоток підлягає сплаті як податок. 6. Податковий період– це строк (наприклад, календарний рік), після закінчення якого здійснюється формування податкової бази: визначається її обсяг та начисляється сума податку, яку слід сплатити. Поняття податковий період не слід ототожнювати з поняттям звітний період, тобто строк складання і подання податковим органам звітності. 7. Податкові пільги– це часткове або повне звільнення окремих фізичних і юридичних осіб від сплати податків. Надання переваги цим платникам податків може бути пов'язане із особливою роллю, яку вони виконують для розвитку національної економіки, наприклад, вони розвивають інноваційні виробництва. В цьому разі вважається доцільним повне або часткове звільнення їх від виконання загальноприйнятих правил, обов'язків, полегшення умов діяльності. Пільги окремим категоріям платників можуть бути визначені тільки чинним законодавством. Сутність податків як економічної категорії проявляється в функціях, які вони виконують: фіскальна, регулююча і розподільча. В усіх державах на різних етапах їхнього розвитку податки виконували передусім фіскальну функцію, тобто забезпечували централізацію певної частини ВВП в державному бюджеті з метою фінансування державних витрат і забезпечення виконання державою своїх функцій. На сьогодні всі держави світу особливу увагу звертають на можливості регуляторної функції податків. Сутність цієї функції полягає у впливі податків на процес формування структури національної економіки. Вилучаючи за допомогою податків певну частину доходів економічних суб'єктів, яка законодавчо регулюється, можна стимулювати діяльність однієї частини з них або стримувати діяльність інших, а отже регулювати соціально-економічні процеси в країні. Вплив на господарську діяльність здійснюється також через маневрування податковими ставками. Змінюючи механізм оподаткування, держава може досягти змін в економічної діяльності підприємств у бажаному напрямі, забезпечити прискорення чи гальмування розвитку в окремих галузях. Розподільча функція податків реалізується державою для забезпечення певного рівня соціальної справедливості. Ринок реагує лише на «грошові» голоси. І може статись так, що для кота багатої людини знайдеться молоко, а для пенсіонера – ні. Тому держава забезпечує через функціонування бюджету, доходну частину якого формують переважно податки, умови для соціального вирівнювання, забезпечує умови виробництва (у тому числі внаслідок наданих податкових преференцій) соціально важливих товарів і послуг, зокрема виробництво «неподільних благ» у вигляді будівництва мостів, доріг, утримання армії, фінансування закладів освіти, науки, медицини тощо. 5.3 Еволюція податкових відносин держави і платників податків відібрала тільки ті податки, податкові платежі, збори, які є відносно простими і дешевими для адміністрування, дозволяють однозначно визначити розмір податку, можуть наповнити доходну частину бюджету. На сьогодні у світовій практиці існують різні види податків, але всі вони класифікуються за визначеними ознаками: за формою оподаткування, за економічним змістом, за порядком використання, за складовими ціни товарів, які оподатковуються, за співвідношенням ставки оподаткування і об'єкта оподаткування, за видами суб'єктів оподаткування. За формою оподаткування податки прийнято поділяти на прямі і непрямі. Прямими є податки, які встановлюються безпосередньо на дохід чи майно платника податків. До них відносять: податок на прибуток підприємств, прибутковий податок з громадян, податок з власників транспортних засобів, плата за землю тощо. Як видно, податки встановлюються безпосередньо на майно або дохід платників, їх розмір прямо залежить від величини (обсягу) об'єкта оподаткування, чим більше об'єкт оподаткування, тим більша сума податку повинна бути сплачена. Непрямими є податки, що включаються у вигляді доданої вартості до ціни товару чи тарифу на послуги і сплачуються споживачами цих товарів і послуг. Зв'язок між платниками податку (споживачами товару) і державою здійснюється опосередковано (наприклад, податок на додану вартість сплачують споживачі товарів і послуг, але не прямо державі, а через посередників – підприємства, які виступають у ролі колекторів, збирачів податку). До непрямих податків, крім згаданого податку на додану вартість, також належать акцизний збір, митні збори. Розміри податкових платежів при постійних ставках (тарифах) прямо пропорційно залежать від кількості й вартості товарів (послуг), що купуються. За економічним змістом податки поділяють на 3 групи: Податки на доходи стягуються за встановленими ставками з доходів фізичних та юридичних осіб. До них належать такі податки: податок на прибуток підприємств, прибутковий податок з громадян. Податки на споживання стягуються з покупців у цінах на товари і послуги, які купуються. До них належать: податок на додану вартість, акцизний збір, митні збори. Податок на майно встановлюється на конкретне майно юридичних і фізичних осіб, наприклад, на транспортні засоби, інші об'єкти рухомого та нерухомого майна. Залежно від рівня бюджету, в який сплачуються податки, вони поділяються на загальнодержавні і місцеві. Загальнодержавні податки встановлюються вищими законодавчими органами влади (Верховна рада України) і стягуються на території всієї країни, місцеві встановлюються місцевими органами управління і є обов'язковими до сплати тільки на певній території. До загальнодержавних податків і зборів належать: податок на додану вартість, акцизний збір, податок на прибуток підприємств, прибутковий податок з громадян, мито, державне мито, податок на нерухомість, плата за землю, рентні платежі, податок на промисел, плата за торговий патент, податок з власників транспортних засобів, збір за геологорозвідувальні роботи, виконані за рахунок державного бюджету, збір за спеціальне використання природних ресурсів, збір за забруднення навколишнього середовища, збір на загальнообов'язкове державне соціальне страхування, збір в Пенсійний фонд, збір на розвиток виноградарства, садівництва і хмелярства, фіксований сільськогосподарський податок, єдиний податок. До місцевих податків і зборів належать: податок з реклами, комунальний податок, готельний збір, збір за пар кування автотранспорту, ринковий збір, збір за видачу ордера на квартиру, курортний збір, збір за участь у бігах на іподромі, збір за виграш у бігах на іподромі, збір з осіб, які беруть участь у грі на тоталізаторі на іподромі, збір за право використання місцевої символіки, збір за право проведення кіно- і телезйомок, збір за проведення місцевого аукціону, лотерей, збір за проїзд територією прикордонних областей автотранспорту, що прямує за кордон, збір за видачу дозволів на розміщення об'єктів торгівлі та сфери послуг, збір з власників собак. За порядком використання податки поділяють на загальні та спеціальні. Загальними с податки, які не мають цільового призначення і використовуються на загальнодержавні потреби (поточні витрати, фінансування освіти, охорони навколишнього середовища, утримання армії тощо). До таких податків належать: податок на додану вартість, податок на прибуток, податок з доходів фізичних осіб, податок на прибуток підприємств, мито, акцизний збір тощо. Спеціальними (цільовими) є такі, які встановлюються для фінансування спеціальних заходів. В першу чергу, спеціальними податками виступають збори, а саме, збір у Пенсійний фонд, збір у фонд соціального страхування на випадок безробіття, збір у фонд соціального страхування у зв'язку з тимчасовою втратою працездатності, які передбачають чітко визначене джерело їх формування та напрями використання. Крім того, до спеціальних податків можна віднести плату за землю, оскільки цей платіж використовується для фінансування витрат, пов'язаних з раціональним використанням та охороною земель тощо. За складовими ціни, до яких відносять податки їх можна поділити наступним чином: податки, які відносять на витрати виробництва, податки, які сплачують з прибутку, акцизи. Податки, які відносять на витрати виробництва включаються у собівартість продукції, товарів, робіт, послуг. До них відносять нарахування на фонд оплати праці: відрахування у пенсійний фонд, у фонд соціального страхування з тимчасової втрати працездатності, фонд соціального страхування на випадок безробіття тощо. Податки, які сплачуються з прибутку– це податки, джерелом сплати яких є прибуток суб'єктів підприємницької діяльності. В першу чергу до цієї групи податків належить податок на прибуток підприємств. Акциз– це вид непрямого оподаткування, який включаються в ціну товарів і сплачуються в кінцевому підсумку покупцем, а не виробником товарів. Акцизи поділяються на універсальні, у вигляді податку на додану вартість та специфічні, у вигляді акцизного збору. За співвідношенням між ставкою оподаткування і об'єктом оподаткування податки поділяють на: Прогресивні податки (ставки) –це податки, ставки і розмір яких збільшується із збільшенням обсягу об'єкта оподаткування. Прогресія ставок оподаткування може бути простою і ступеневою. При простій прогресії підвищена ставка застосовується, при збільшенні розміру об'єкта оподаткування, до всього об'єкта оподаткування. При ступеневій прогресії підвищена ставка застосовується лише до тієї частини, що перевищує встановлені інтервальні обмеження. Регресивними податками (ставками) є податки, ставки і розмір яких знижується в міру збільшення обсягу об'єкта оподаткування. В оподаткуванні прогресивні й регресивні ставки можуть застосовуватись як окремо, так і разом у вигляді прогресивно-регресивної та регресивно-прогресивної шкали ставок. При запровадженні таких податків необхідно виходити з існуючого досвіду оподаткування з урахуванням повного та своєчасного покриття витрат держави і позитивного впливу кожного податку на фінансові результати діяльності платників податків. Пропорційними є податки, величина ставок яких є незмінною і не залежить від розміру об'єкта оподаткування. Класичним прикладом пропорційних податків є податок на додану вартість, податок на прибуток підприємств. Наприклад, величина ставки останнього складає 25 відсотків, незалежно від величини отриманого підприємством прибутку. За суб'єктами оподаткування податки прийнято поділяти на ті, які сплачують лише юридичні особи (податок на прибуток підприємств, комунальний податок),лише фізичні особи (прибутковий податок з громадян) і податки, які сплачують, як юридичні, так і фізичні особи (збір на загальнообов'язкове державне соціальне страхування, збір в Пенсійний фонд тощо). 5.4 До факторів, що впливають на обсяг податкових надходжень до бюджету, відносять макроекономічні чинники: розмір ВВП, який створюється країною, структура платіжного балансу, рівень інфляції, рівень зайнятості населення, платоспроможність населення, нормативно-правове поле законодавчої бази. Крім цього, на обсяг податкових надходжень до бюджету впливають і мікроекономічні чинники: вибір підприємствами виду свого оподаткування (спрощена система, єдиний податок тощо), наявність у підприємств податкових пільг, рівень прибутковості суб'єктів господарювання, розмір їх валового доходу, витрати на оплату праці в структурі собівартості продукції підприємства, середньооблікова чисельність працюючих, ефективність податкового менеджменту підприємств тощо. Податкові доходи бюджету визначаються також і суттю податкової політики, яку проводить держава на конкретному етапі її розвитку, адже податки є фактором впливу на економічну діяльність підприємств, держави, вони можуть змінювати структуру діяльності окремих підприємств, структуру галузей економіки, структуру національної економіки загалом. Зокрема податки можуть бути застосовані для вирівнювання доходів громадян та забезпечення певного рівня соціальної рівності, сприяти створенню нових робочих місць через надання преференцій розвитку малого бізнесу та індивідуального підприємництва, бути інструментом стримування інфляції, а також бути регулятором експортно-імпортних операцій. При будь-якій домінуючій податковій політиці її важливою складовою завжди є фіскальна складова, яка відповідає за наповнюваність бюджету для здійснення державою своїх конституційних функцій. Держава повинна гарантовано мати певний обсяг фінансових ресурсів для здійснення зовнішньої оборони, наведення внутрішнього порядку, що відповідає її конституції, забезпечення функціонування державного управління, системи освіти та охорони здоров'я. Усвідомлення зазначених факторів має важливе значення, оскільки вони визначають політику оподаткування суб'єктів господарської діяльності, домогосподарств, і, отже, є орієнтирами для всіх суб'єктів економіки, фінансових менеджерів для формування і здійснення своєї податкової стратегії. 5.6 Важливою умовою стабілізації вітчизняної податкової системи, забезпечення її передбачуваності є створення Податкового кодексу. На сьогодні такий документ є вагомим стабілізуючим фактором у більшості розвинених європейських країнах. Метою розроблення Податкового кодексу України є вироблення економічно обґрунтованих, збалансованих норм права, що регулюють соціально-економічні відносини держави в сфері оподаткування фізичних осіб та підприємств всіх форм власності та видів діяльності. Майбутній податковий кодекс має забезпечити одночасне зниження податкового тиску, зменшення кількості податків, розширення бази оподаткування, збільшення надходжень до бюджетів всіх рівнів і на цій основі розв'язання соціальних проблем. Для того, щоб Податковий кодекс України став справжнім гарантом інвестиційно-інноваційного розвитку, поліпшення добробуту, у його тексті слід узгодити діючі в українському законодавстві правові норми, які регулюють процес оподаткування з врахуванням обраних пріоритетних напрямів розвитку економіки країни, зміцнюють її фінансову стабільність. Реформування податкової системи України повинно здійснюватися на основі врахування таких актуальних аспектів: 1. Активне втручання людини в природне середовище з метою задоволення своїх споживчих потреб спричиняє значний негативний вплив на екологію. Надмірний видобуток обмежених природних ресурсів становить загрозу для екологічної та фінансової безпеки майбутніх поколінь. В Україні, у зв'язку з наявністю вичерпних рудних та вугільних запасів, необхідність фіскального регулювання природокористування є особливо важливою. На сьогодні діюча у цій сфері податкова система є недостатньо ефективною, що пов'язане з нерівномірністю податкового навантаження, необґрунтованою величиною податкових ставок і пільг, заплутаністю і нестабільністю податкового законодавства тощо. Інший аспект проблеми природокористування стосується досягнення рівних прав доступу кожного економічного суб'єкта до природних ресурсів. Оскільки одні суб'єкти активно використовують суспільні природні запаси при здійсненні своєї господарської діяльності, а інші не мають доступу до них, держава повинна забезпечити усунення такої несправедливості через впровадження додаткового фіскального навантаження шляхом введення в дію рентного податку. Такий податок може не лише стати додатковим доходним джерелом бюджету, а й здійснювати активний регулюючий вплив на обсяги природокористування. 2. Ще одним напрямом податкового реформування в Україні має стати розширення існуючої бази оподаткування за рахунок введення податку на нерухомість. Об'єктом оподаткування в даному випадку є будівлі, споруди та земельні ділянки, що знаходяться у власності фізичних і юридичних осіб. В усьому світі цей податок є найголовнішим джерелом наповнення місцевих бюджетів. Крім того, він виконує функцію «природного регулятора»– якщо місцева влада прагне, щоб мешканці не покидали території її населеного пункту, вона встановлює менший податок, сприяючи таким чином активізації процесу заселення; і навпаки – підвищує ставки для уникнення перенаселення в економічно привабливих містах. 3. Найбільш важливим завданням, в рамках прийняття Податкового кодексу, в Україні е вдосконалення механізмів нарахування і стягнення податку на додану вартість. В цьому напрямі передбачається докорінна зміна існуючих способів оподаткування, і, в першу чергу, їх спрощення. Згідно з податковою реформою пропонується запровадити механізм безпосереднього стягнення ПДВ продавцями (платниками ПДВ) при реалізації товарів, робіт, послуг кінцевим споживачам (неплатникам ПДВ). Тобто, при продажі чи перепродажі товарів кінцевим споживачам підприємство повинно у 3-х денний термін сплатити ПДВ (включене до ціни) державі. За такої схеми повністю відсутній механізм бюджетного відшкодування платникам. Також ця система є досить надійною і не потребує значних витрат на адміністративний нагляд контролюючими органами, та й податкові надходження держава отримує одразу. З огляду на зазначені напрями, узагальнюючими завданнями реформування податкової системи в контексті прийняття Податкового кодексу України має бути: - досягнення стабільності податкової системи – стабільність податків означає відносну незмінність протягом певної кількості років основних принципів оподаткування, складу податкової системи, а також основних пільг і санкцій; - забезпечення зрозумілості механізму обчислення і стягнення податків для платників, спрямованості на цілі і завдання уніфікації податкового законодавства у конкретних умовах соціально-економічного розвитку держави; - посилення системи добровільної сплати податків у контексті моральної усвідомленості здійснення податкових відрахувань, створення податкової ідеології та підвищення податкової культури; - вдосконалення податкового адміністрування, посилення контролю за вірним розрахунком та своєчасністю сплати податків; - створення раціональної податкової системи, яка б характеризувалась порівняно невеликою кількістю податків та незначним показником загального податкового навантаження; - активізація податковою системою підприємницької та інвестиційно-інноваційної діяльності; - дотримання міжнародних вимог з питань оподаткування; - усунення неузгодженості податкового законодавства з нормами законодавства інших галузей права, забезпечення їх гармонізації та взаємодії. Тема 6 Бюджет

Програмні питання: 6.1Державний бюджет: суть та призначення 6.2Бюджетна система та державний устрій країни 6.3Бюджетний процес (с.в.)

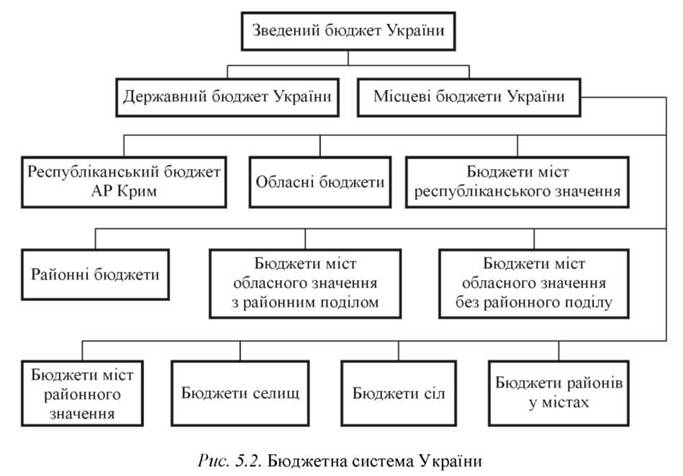

6.1 Державний бюджет– це план формування та використання фінансових ресурсів для забезпечення завдань і функцій, які здійснюються органами державної влади, протягом бюджетного періоду. Як економічна категорія бюджет відображає фінансові відносини щодо формування та використання централізованого фонду грошових ресурсів держави. За його допомогою створюються умови для реалізації соціальних програм, програм з охорони навколишнього середовища, стимулювання науково-технічного прогресу, вирішення структурних проблем, забезпечення оборонної та інших функцій. Відповідно, і нормальне функціонування господарського механізму неможливе без удосконалення бюджетних відносин, без послідовного проведення науково-обґрунтованої фінансової політики, без наявності ефективної системи управління бюджетним процесом. Бюджетні відносини виникають між державою й суб'єктами господарювання (юридичними та фізичними особами) в процесі мобілізації та використання грошових ресурсів, які необхідні для виконання функцій держави – економічної, соціальної, управлінської та оборонної. Сукупність грошових відносин держави з підприємствами, організаціями, населенням, а також між органами державної влади щодо створення та використання на суспільні потреби основного централізованого фонду формує економічний зміст бюджетних відносин. Суть бюджету, як і будь-якої економічної категорії, проявляється в його функціях. Суспільне призначення бюджетних відносин полягає в: - формуванні головного загальнодержавного фонду грошових ресурсів (у процесі реалізації цієї функції забезпечується концентрація фінансових ресурсів у бюджетній системі держави); - використанні засобів загальнодержавного грошового фонду (ця функція реалізується в процесі цільового використання бюджетних засобів); - здійсненні контролю за рухом бюджетних ресурсів. Централізація засобів має важливе економічне й політичне значення,оскільки мобілізовані доходи є одним із основних знарядь втілення в життя державних програм. Це дає змогу маневрувати ресурсами, концентрувати їх на вирішальних ділянках економічного й соціального розвитку, здійснювати єдину економічну і фінансову політику на території країни. При переході до ринкових відносин державний бюджет зберігає свою важливу роль. Але методи його впливу на суспільне виробництво і сферу соціальних відносин змінюються. Кошти державного бюджету передусім повинні направлятися на фінансування структурної перебудови економіки, комплексних цільових програм, збільшення науково-технічного потенціалу, прискорення соціального розвитку і соціальний захист населення. Важлива роль державного бюджету не обмежується фінансуванням матеріальної сфери виробництва. Бюджетні ресурси направляються також і на невиробничу сферу (освіту, охорону здоров'я, культуру та ін.). За рахунок бюджетних та позабюджетних фондів фінансуються підприємства та організації соціально-культурного призначення. Ці видатки мають велике значення, оскільки дають змогу державі розвивати освіту, культуру, охорону здоров'я, соціальний захист населення. Видатки бюджету на соціально-культурні заходи мають не тільки соціальне, а й економічне значення, оскільки вони є найважливішою частиною затрат на відтворення робочої сили і підвищують матеріальний та культурний рівень життя населення. Державний бюджет є головним фінансовим планом держави на поточний рік. З цієї точки зору, він є розписом доходів та видатків держави, який затверджується у вигляді закону Верховною Радою України. Залежно від співвідношення доходів і видатків державний бюджет може бути: - збалансованим – видатки дорівнюють доходам; - дефіцитним – доходів не вистачає для фінансування видатків; - профіцитним– сума доходів переважає над видатками. Основна причина дефіциту бюджету полягає у відставанні темпів росту доходів бюджету, порівняно зі збільшенням видатків бюджету. Конкретні причини такого відставання можуть бути різними: - кризові явища в економіці; - неконтрольованість фінансової ситуації в країні; - значне збільшення соціальних видатків, порівняно з ростом валового внутрішнього продукту; - мілітаризація економіки в мирний час; - надзвичайні ситуації (війни, стихійні лиха та ін.). За формою прояву бюджетний дефіцит буває відкритий і прихований. Відкритий– це офіційно визнаний дефіцит у законі про Державний бюджет України на відповідний рік. Прихований бюджетний дефіцит – офіційно не визнається і проявляється у формі завищення обсягів планових доходів і введення до складу доходів джерел покриття бюджетного дефіциту. Виходячи з причин виникнення, бюджетний дефіцит поділяється на вимушений і свідомий. Причиною виникнення вимушеного бюджетного дефіциту є зниження зростання валового внутрішнього продукту і недостатність фінансових ресурсів у країні. Основна причина виникнення свідомого дефіциту в тому, що держава знижує податкові ставки для стимулювання економіки в період її спаду. Недостатні фінансові ресурси вона компенсує позиками за мінімальних процентних ставок, що забезпечує високу надійність державних цінних паперів. За напрямком дефіцитного фінансування розрізняють активний і пасивний бюджетні дефіцити. Активний бюджетний дефіцит характеризується спрямуванням бюджетних коштів на інвестиції в економіку для сприяння росту валового внутрішнього продукту. Під пасивним бюджетним дефіцитом розуміють спрямування коштів на фінансування поточних витрат. Із точки зору тривалості, існують хронічний дефіцит та незбалансованість бюджету. Хронічний дефіцит або довгострокова незбалансованість виникає внаслідок розриву між доходами й видатками бюджету протягом декількох років. Незбалансованість має короткостроковий характер, тобто невідповідність між видатками та доходами має місце в межах одного року. Щодо впливу дефіциту на економіку існують деякі протиріччя. Ряд економістів, які є прихильниками дефіцитного фінансування, вважають, що дефіцит бюджету не є небезпечним для національної економіки, оскільки всі видатки здійснюються на території певної держави і сприяють зростанню рівня життя населення, що стимулює ріст купівельної спроможності, продуктивності праці й національного виробництва. Противники цієї концепції висловлюють думку, що дефіцит бюджету – це небезпечне й негативне явище в економіці. Вони вважають, що наслідком дефіциту буде підвищення податкових ставок у майбутньому, тобто перенесення економічного тягаря на майбутні покоління. Іншим наслідком є те, що для покриття дефіциту здійснюватиметься грошова емісія та запозичення грошових ресурсів. А це, безумовно, призведе до девальвації національної грошової одиниці, збільшення внутрішнього й зовнішнього боргів держави та зниження ефективного функціонування грошово-кредитної системи. Бюджетний дефіцит неминуче призведе до підвищення процентних ставок по державних цінних паперах, що автоматично погіршить інвестиційний клімат у країні. Дефіцит бюджету не повинен перевищувати видатків розвитку. За наявності дефіциту бюджету, насамперед, фінансуються поточні видатки. Теоретична формула уникнення дефіциту досить проста - потрібно скоротити видатки або збільшити податки. Проте на практиці зробити це досить важко або й навіть неможливо, тому що необхідне чітке поєднання заходів щодо підвищення дохідної частини державного бюджету і скорочення видатків бюджету. Держава повинна використовувати як джерела покриття дефіциту або позики, або грошову емісію. В Україні джерелами покриття бюджетного дефіциту, за Бюджетним кодексом України (стаття 15), є внутрішні та зовнішні запозичення. Проте вони не використовуються на фінансування поточних видатків, за винятком випадків, коли це необхідно для збереження загальної економічної рівноваги. Цією ж статтею забороняється використання емісійних коштів Національного банку України як джерела фінансування дефіциту Державного бюджету України. У статті 72 Бюджетного кодексу України зазначається, що дефіцит бюджету Автономної Республіки Крим і міських бюджетів покривається за рахунок запозичень. Головне призначення бюджету– регулювати розподіл і перерозподіл валового внутрішнього продукту між галузями, регіонами, соціальними верствами населення. Бюджет складають та виконують згідно з бюджетною класифікацією. Бюджетна класифікація– єдине систематизоване групування доходів, видатків та фінансування бюджету за ознаками економічної сутності, функціональної діяльності, організаційного устрою й іншими ознаками відповідно до законодавства України та міжнародних стандартів. Вітчизняна бюджетна класифікація застосовується для здійснення контролю за фінансовою діяльністю органів державної влади, органів влади Автономної Республіки Крим, органів місцевого самоврядування, інших розпорядників бюджетних коштів, а також для проведення необхідного аналізу доходів та організаційних, функціональних і економічних категорій видатків, забезпечення загальнодержавної й міжнародної порівнянності бюджетних показників. 6.2 Основою побудови бюджетної системи є державний устрій. Структура бюджетної системи залежить від адміністративно-територіального поділу країни. Сукупність державного бюджету та місцевих бюджетів, які формуються з урахуванням економічних відносин, державного й адміністративно-територіальних устроїв та регулюються нормами права, є бюджетною системою. Бюджетний устрій–це організація і принципи побудови бюджетної системи, взаємозв'язок між її ланками. Бюджетний устрій визначається державним устроєм. В унітарних державах бюджетна система складається з двох рівнів: державного та місцевих бюджетів. У федеративних державах бюджетна система складається з трьох рівнів: федерального бюджету, бюджетів членів федерації та місцевих бюджетів. На сьогодні, відповідно до Бюджетного кодексу України, бюджетна система України складається з державного бюджету України та місцевих бюджетів. Місцевими бюджетами визнаються бюджет Автономної Республіки Крим, обласні, районні бюджети, бюджети районів у містах і бюджети місцевого самоврядування. Бюджетами місцевого самоврядування визнаються бюджети територіальних громад сіл, селищ, міст та їх об'єднань. Зведений бюджет є сукупністю показників бюджетів, що використовуються для аналізу та прогнозування економічного і соціального розвитку держави. Бюджетну систему України можна відобразити у вигляді рис. 6.2.1.

6.2.1. Бюджетна система України Зведений бюджет України поєднує показники державного бюджету України, зведеного бюджету Автономної Республіки Крим та зведених бюджетів областей та міст Києва і Севастополя. Зведений бюджет Автономної Республіки Крим поєднує показники бюджету Автономної Республіки Крим, зведених бюджетів її районів і бюджетів міст республіканського значення. Зведений бюджет області поєднує показники обласного бюджету, зведених бюджетів районів і бюджетів міст обласного значення цієї області. Зведений бюджет району поєднує показники районних бюджетів, бюджетів міст районного значення, селищних і сільських бюджетів цього району. Зведений бюджет міста з районним поділом поєднує показники міського бюджету та бюджетів районів, що входять до його складу. Якщо місту або району у місті адміністративно підпорядковані інші міста, селища чи села, зведений бюджет міста або району в місті поєднує показники бюджетів цих міст, селищ і сіл. За Бюджетним кодексом України, бюджетна система ґрунтується на таких основних принципах: 1. Принцип єдності бюджетної системи України– єдність бюджетної системи забезпечується єдиною правовою базою, єдиною грошовою системою, єдиним регулюванням бюджетних відносин, єдиною бюджетною класифікацією, єдністю порядку виконання бюджетів і ведення бухгалтерського обліку і звітності; 2. Принцип збалансованості– повноваження на здійснення витрат бюджету повинні відповідати обсягу надходжень до бюджету на відповідний бюджетний період; 3. Принцип самостійності– Державний бюджет України та місцеві бюджети є самостійними. Коштами державного бюджету Держава не несе відповідальності за бюджетні зобов'язання органів влади Автономної Республіки Крим та органів місцевого |

||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 311. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |