Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Равновесие на рынке капиталаСпрос на капитал со стороны производственной фирмы это функция предельной производительности капитала. Кривая спроса имеет отрицательный наклон, так как отражает закон убывающей предельной производительности. При увеличении капитала фирма получает убывающую отдачу, поэтому и платит за капитал более низкую ставку процента. В состоянии равновесия обеспечивается максимизация отдачи от вложенного капитала в масштабе общества, так как вкладывается столько капитала, сколько необходимо для получения отдачи большей, чем выгоды от немедленного использования капитала.

Кредит - форма движения ссудного капитала; - сделка между экономическими партнерами, принимающая форму ссуды, т.е. предоставление имущества или денег другому лицу (юридическому или физическому) в собственность на условиях срочности, платности и возвратности; - включенная в смету сумма, в пределах которой разрешен расход на определенные потребности.

Сущность и функции кредита Кредит является самостоятельной экономической категорией одновременно воспроизводства и перераспределения. Это особый вид общественных отношений, связанный с движением стоимости на определенных условиях. Кредит - финансовый инструмент, позволяющий хозяйствующим субъектам перераспределять свободные средства на взаимовыгодных условиях. Сущность кредита заключена в многообразии кредитных отношений и определяется его объективным существованием во всех общественно-экономических формациях. Возникновение кредитных отношений возможно только при определенном уровне товарного производства и обращения, когда стоимость, высвободившаяся у одного хозяйствующего субъекта, может временно использоваться другим субъектом в хозяйственных сделках.

По срокам использования потребительские кредиты подразделяются на: 1) краткосрочные - сроком до 1-го года; 2) среднесрочные - от 1 до 3 лет; 3) долгосрочные - сроком больше 3-х лет. Отдельно необходимо отметить срок кредитования - "До востребования". Такой срок имеет ввиду, что заемщик должен вернуть кредит, предоставленный банком в течение 7 дней со дня письменного уведомления его кредитором. По обеспечению кредиты делятся: 1) обеспеченные залогом; 2) необеспеченные; 3) гарантированные (гарантией физических, юридических лиц или страховой компании). Если кредиты предоставляются под залог, то они называются обеспеченными. Большая часть кредитов предоставляется под разные формы обеспечения, прежде всего движимое и недвижимое имущество, имущественные права, ценные бумаги. Бланковый кредит предоставляется банком только в пределах существующих собственных средств (без залога имущества или других видов обеспечения - только под обязательства вернуть кредит) с расчетом повышенной процентной ставки надежным заемщиком, которые имеют стабильные источники погашения кредита и проверенный авторитет в банковских кругах. Кредиты, которые выдаются кредитором под гарантию (поручительство) третьего лица, называются гарантированными. Гарантией может быть страховой полис, финансы и имущество третьего лица, которое несет перед банком солидарную или субсидиарную ответственность вместе с должником. По степени риска различают следующие кредиты: 1) стандартные, 2) нестандартные, 3) сомнительные, 4) опасные, 5) безнадежные. По методу взимания процентов потребительские кредиты классифицируются так: кредиты с взиманием процентов в момент его предоставления; кредиты с уплатой процентов в момент погашения кредита; кредиты с уплатой процентов равными взносами на протяжении всего срока кредитования: 1) ежеквартально, 2) один раз в полугодие 3) по специально обусловленному графику. По формам выдачи различают товарные и денежные кредиты. Денежные потребительские кредиты по срокам погашения делятся на: 1) кредиты в рассрочку платежа; 2) револьверные (возобновительные) кредиты; 3) кредиты без рассрочки платежа.

Вопрос 36 Рынок природных ресурсов В узком смысле под фактором производства «земля» понимаются земельные угодья, земельные площади. Земля – природные ресурсы, которые даны самой природой и могут быть использованы для производства товаров и услуг. Природные ресурсы - совокупность природных условий, которые могут быть использованы в процессе создания товаров и услуг. Они могут быть реальные и потенциальные, возобновляемые и невозобновляемые. Земля как фактор производства имеет следующие особенности: 1) в отличие от других факторов имеет неограниченный срок службы и не воспроизводимо по желанию и ее количество ограничено; 2) по своему происхождению является природным фактором, а не продуктом человеческого труда; 3) не поддается перемещению, свободному переводу из одной отрасли в другую, т.к. она недвижима, следовательно, в этом уникальность фактора производства; 4) при использовании в сельском хозяйстве при рациональной эксплуатации, не только не изнашивается, но и повышает свою производительность. Рента– это плата за пользование землей и другими природными ресурсами, предложение которых постоянно. Проблему земельной ренты рассматривали: А. Смит, А. Маршал. Несмотря на различие концептуальных подходов, все они подчёркивают неординарность качества земельных успехов. Различные климатические особенности определяют особенность использования этого фактора. Производительность земли будет различаться в зависимости от её плодородия. Собственниками земли могут быть: - государство; - АО или корпорации; - частное лицо. Эти собственники получают доход, который называется рента. Экономическая рента –доход, получаемый от использования земли или любого другого природного ресурса, количество которого ограничено в долгосрочном периоде. Рента основана на редкости хороших земель. Земельная рента не требует от получателя предпринимательской деятельности в сфере земледелия. Издержки производства на землю и продукты формируются исходя не из общественно нормальных издержек, а из издержек производства на худших участках. Дифференциальная рента –это доход, получаемый в результате использования земли в зависимости от ее качества с более высокой производительностью. Абсолютная рента – это та часть дохода предпринимателя, которая порождается монополией частной собственности на землю. Эта арендная плата собственнику земли, является следствием абсолютно неэластичного предложения земли. Цена земли зависит или формируется спросом на сельскохозяйственную продукцию. Спрос на землю является производным от спроса на продовольствие. Он зависит от: - плодородия почвы; - месторасположения сельскохозяйственных участков.

Линия спроса на землю D имеет отрицательный наклон. Линия предложения вертикальна оси ОХ, неэластична и постоянна. Точка Е – точка равновесия на рынке земли. Ей соответствует равновесная цена земли R – это равновесная рента или арендная плата. Поэтому изменение спроса может увеличивать или уменьшать цену земли. Цена земли зависит от величины земельной ренты. Чем больше земельная рента, тем при прочих равных условиях увеличивается цена данного участка земли. Цена земли может зависеть от нормы ссудного процента в момент продажи. Z = (R/i ) * 100%; Z - цена земли, R – годовая рента, i – рыночная ставка ссудного (банковского) процента. Цена земли представляет собой капитализированную земельную ренту, суммарная величина всех будущих арендных платежей, которые, как ожидается, способны принести конкретный земельный участок. Вопрос 37 На сегодняшний день на земельном рынке России фиксируется все еще очень большое количество не оформленных должным образом земельных участков. Многообразие нерешенных вопросов и проблем уже больше двадцати лет сопровождает владельцев участков по всей территории РФ. Множество земельных наделов, которые были получены еще во времена Советского Союза, теперь находятся в подвешенном состоянии и ждут легализации уже в современной России. Особенно эта проблема касается всех владельцев дачных участков и других категорий граждан, имеющих землю в частной собственности. Какие категории земель относятся к частным участкам К категории частных земельных участков относят территории населенных пунктов и сельскохозяйственные угодья. Внутри каждой категории земель есть подразделения на типы участков разрешенного использования. Видов участков разрешенного использования очень много, самые распространенные из них – под индивидуальную жилищную застройку, под дачное строительство, для дачного или садоводческого хозяйства. Землями, которые относятся к категории сельскохозяйственных угодий, может только владеть государство, физические или юридические лица граждане РФ, эти земли запрещены к продаже нерезидентам. Кроме того, есть доля участков, сделки с которыми запрещены, то есть полностью изъятые из оборота. Проблемы частной земельной собственности в РФ разнообразны и понадобится еще немало времени, чтобы их решить. В земельном фонде РФ на сегодняшний день находится множество участков, которые были получены и оформлены еще по законодательству СССР, остальные участки уже переоформлены согласно земельному законодательству РФ. Государство ведет активную деятельность по внесению участков в кадастровый учет и старается привести к тому, что бы каждый участок имел четкие границы. Проблемы собственности дачных участков Даже сейчас, когда прошло двадцать два года с момента становления земли предметом рыночных отношений, множество спорных вопросов по земле остаётся нерешенными. Множество дачных участков не имеет первичной документации и поэтому до сих не оформлены согласно новому земельному законодательству. Кроме того, большинство таких участков не имеет четко определённых границ, на них отсутствуют кадастровые паспорта с данными об измерении границ. Относительно часто возникают ситуации, когда на землю претендует сразу несколько лиц, имеющих на руках документы советских времен, очень часты ошибки в документах, выданных на начале 90-х годов. Нередки случаи, когда лица, даже имеющие все документы на руках для оформления права собственности на участок, сталкиваются с давлением со стороны соседей или местных властей. Специфика регулирования земельных отношений На сегодняшний день также велико количество участков находящихся в бессрочном владении, особенность которого заключается в том, что владелец может пользоваться участком, но не может им распоряжаться. Владелец платит налог, который подсчитывается на основании кадастровой стоимости участка. Владельцы таких участков могут вообще не заниматься вопросом приватизации этого участка, однако подарить или продать такой участок владелец не имеет права. Для приватизированных участков необходимо оформить кадастровый паспорт, в котором будут указаны точные границы, участок должен стоять на учете в кадастре. Максимальная площадь участка, которая может находиться в частном владении, определяется в зависимости от региона. Для дачных участков – обычно минимальный размер от шести соток. Сложности строительства Наибольшей проблемой при застройке поселков обычно оказывается подведение коммуникаций. Любой поселок должен быть подключен к бесперебойному электрическому и газовому снабжению. Отдельной проблемой оказывается близость территории поселка к санитарным или охранным зонам. В итоге расходы на строительство и подключение коммуникаций оплачивается конечным покупателем. Если поселение строится на территории, отведенной под населенные пункты, то частично расходы по строительству дорог и коммуникаций оплатит государство, так как потом они буду находиться у него на балансе. Если же поселок находится на землях, находящихся в категории под индивидуальное строительство, то проведением коммуникаций обычно занимаются сами его жители посредством председателя или управляющей компании. В таком случае все расходы ложатся на владельцев участков. Поэтому инвестору перед покупкой участка в новом поселке следует оценить, насколько поселок обеспечен коммуникациями, а лучше всего подыскать земельный участок в поселке, где уже все коммуникации подведены. Таким образом, проблемы частной земельной собственности в РФ находятся пока что в стадии решения. Учитывая, все выше рассмотренные сложности, любому человеку, решившему вложить средства в покупку земельного участка надо учитывать множество законодательных и организационных нюансов, для того, чтобы в будущем избежать проблем и убытков

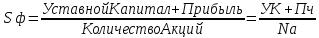

счет эмиссии акций. Различают: основной капитал, размер которого записан в уставе; подписной - мобилизованный путем подписки; оплаченный - внесенный в момент подписки. Возможен выпуск учредительных акций на сумму, значительно превышающую реальную стоимость активов компании. Превышение составляет учредительскую прибыль, образующую дополнительный капитал фирмы. Акционерный капитал равен сумме уставного капитала и любого капитала, полученного от нераспределенной прибыли прошлых периодов, продажи акций выше номинальной стоимости и т.д. Данный подход обоснован и соответствует логике того, что акционерный капитал определяется не спецификой формы его существования, а является лишь разновидностью собственного капитала, присущего данной конкретной организационно-правовой форме. Поэтому самое точное определение акционерного капитала основывается на бухгалтерском подходе: акционерный капитал, или собственный капитал, компании равен ее совокупным активам за вычетом совокупных обязательств. Схематично состав акционерного капитала и его экономические функции представлены в таблице. Состав акционерного капитала и его экономические функции

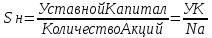

Акция– ценная бумага подтверждающая право её владельца на участие в управлении(личное право) и на получение дивидендов и части имущества в случае его ликвидации(имущественное право). По характеру распоряжения: -именные -на предъявителя По характеру получаемого дохода: -простые – дают право их владельцам как на получение дохода так и на участие в управлении. -привилегированные – на дают право управления, но гарант. им фикс. дивиденды независимо от результатов деятельности АО. Доля таких акций должна < 25% прибыли. Стоимость акций: -номинальная(указана на бумаге) -фактическая (текущая) – опред. исходя из финансовых результатов в работе предприятия · -курсовая(рыночная) – складывается под влиянием конъектуры рынка, сумма денежного капитала, которая будучи разменянной в банке приносит доход-прибыль. –стоимость, по которой акция продается и покупается на фондовых биржах и в банках, и определяется спросом и предложением. Она зависит от работы АО и представляет собой сумму денежного капитала, который, будучи положен в банк или отдан в ссуду, принесет доход, равный дивиденду.

где Нд – процент дивидендов, %; Нс - банковский процент по депозитным вкладам, %; Sн – номинальная стоимость акции, ден.ед. Дивиде́нд (лат. dividendum — то, что подлежит разделу) — часть прибыли акционерного общества или иного хозяйствующего субъекта, распределяемая между акционерами, участниками в соответствии с количеством и видом акций, долей, находящихся в их владении. Величина и порядок выплаты дивидендов определяются собранием акционеров, участников и уставом акционерного или иного общества Облига́ция — эмиссионная долговая ценная бумага, владелец которой имеет право получить от лица, её выпустившего (эмитента облигации), в оговорённый срок её номинальную стоимость деньгами или в виде иного имущественного эквивалента. Также облигация может предусматривать право владельца (держателя) на получение процента (купона) от её номинальной стоимости либо иные имущественные права. Вексель (от нем. Wechsel) — ценная бумага, оформленная по строго установленной форме, удостоверяющая перетекание одного обязательства в другое обязательство и дающая право лицу, которому вексельпередан на основании соответствующего договора (векселедержателю), на получение от должника определённой в векселе суммы.

Вопрос 39 Фондовая биржа– это организованный и регулярно функционирующий рынок купли-продажи ценных бумаг. Этот рынок дополняет систему банковских кредитов, взаимодействуя с ней. Он позволяет получить средства на более длительный период, а также обеспечивает более полное и быстрое переливание сбережений по рыночным ценам. Организации и учреждения, выпускающие ценные бумаги или деньги называются эмитентами. Ими могут быть 1) частные национальные, 2) государственные национальные, 3) частные и государственные иностранные организации. Сами же ценные бумаги, обращающиеся на рынке можно разделить натри группы: 1) акции; 2) облигации; 3) специальные ценные бумаги. Наиболее надежными являются государственные облигации, затем частные облигации и акции крупных компаний. Исходя из современной институциональной структуры рынков ценные бумаги, следует выделить четыре категории участников операций: 1) коммерческие банки, 2) инвестиционные (торговые) банки, 3) собственно биржевые фирмы, 4) кредитно-финансовые организации, объединенные общим названием «институциональные инвесторы» (страховые компании, пенсионные и инвестиционные фонды). Рынок ценных бумаг включает: первичный и вторичный рынок. Первичный рынок– это рынок, на котором размещаются впервые выпущенные ценные бумаги (он включает инвестиционные и коммерческие банки, посредством которых акционерные общества и государство размещают бумаги). Вторичный рынок– это рынок, на котором продаются выпущенные ранее ценные бумаги. С точки зрения организации он делится на централизованный и децентрализованный.К централизованному рынкуотносятся биржи, но только в отношении тех бумаг, которые допущены к обращению биржевым комитетом.К децентрализованному рынкуотносится рынок, на котором обращаются, как допущенные, так и недопущенные к обращению на фондовой бирже ценные бумаги (включая брокерско-диллерские фирмы, коммерческие банки). Существует также ивнебиржевое обращение ценных бумаг. То есть современный рынок ценных бумаг состоит из биржевого и внебиржевого обращения. В свою очередь внебиржевое обращение делится на организованное и неорганизованное. Организованное обращение– находится под контролем саморегулирующихся органов посредством биржевых брокеров.Неорганизованное обращение– такого контроля не имеет. Долее отметим, что через внебиржевое обращение осуществляется финансирование в основном воспроизводственного процесса, а на бирже происходит контроль над корпорациями и фирмами посредством скупки акций. Если на бирже активнее действует индивидуальный вкладчик, то на внебиржевом рынке – коллективный (коммерческие банки, страховые компании). Основные функции фондовых бирж: 1) мобилизация и концентрация временно свободных денежных накоплений и сбережений посредством продажи ценных бумаг на первичном и вторичном рынках биржевыми посредниками; 2) кредитование и финансирование государства и частного сектора путем приобретения их ценных бумаг на первичном и вторичном рынках; 3) концентрация операций с ценными бумагами, установления цен на них в соответствии со спросом и предложением и формирование фиктивного капитала, 4) обеспечение публичности ценных бумаг. Обращение ценных бумаг в странах с рыночной экономикой имеет развитое правовое регулирование. В США – действуют федеральные законы о ценных бумагах еще с 1933 г. Существует также закон, который устанавливает государственный контроль за обращением ценных бумаг («закон голубого неба»). Действуют также правила национальной Ассоциации биржевых маклеров. Тоже самое и в ФРГ и др. странах. Кроме правового обеспечения большое значение имеет техническое обеспечение функционирования фондовых бирж. Так, в Гонконге четыре биржи объединены с 1986 г. компьютерной системой и фактически представляют собой одну биржу. То есть современная биржа– это современный компьютерный центр, который имеет средства оперативной связи со всем миром. С точки зрения экономического содержания и по своей ценности ценные бумаги различают как с фиксированным доходом и акции. С фиксированным доходом– это долговые обязательства, по которым эмитент должен выполнить соответствующие действия, т.е. выплатить полученную сумму и процентное вознаграждение. Это также государственный займ, коммунальный займ, коммунальные облигации и закладные листы, промышленные облигации с фиксированным доходом промышленных компаний (могут продавать ниже номинальной стоимости, а разница образует – дизажио). Несколько сходны с промышленными облигациями конверсионные долговые обязательства и опционные займы. Это переходные к акциям формы ценных бумаг с фиксированным доходом. Они предоставляют возможность приобретения акций в будущем. Они, как и промышленные облигации, котируются на бирже и по ним устанавливается курс. Вексель– это ценная бумага, которая свидетельствует о безусловном обязательстве векселедателя. Существует простой и переводной вексель. Каждый из них имеет соответствующие реквизиты. Порядок выкупа и учёта векселей определяется Кабинетом министров. Акции – это номерные ценные бумаги, документы, которые подтверждают членство в акционерном обществе и предоставляют право на получение дивидендов. То есть они бывают именными, на предъявителя, привилегированные и простые. Инвестиционный сертификат – эта та часть в специальном фонде ценных бумаг, которой руководит инвестиционная компания. Может включать либо акции крупных компаний, либо только облигации. Кроме отмеченных видов ценных бумаг существуют и другие специальные ценные бумаги, а именно: 1) конвертированные акции и облигации, 2) фьючерсы, 3) опционы, 4) варранты. Фьючерсы– это стандартные срочные контракты между продавцом и покупателем на приобретение ценных бумаг по заранее фиксированной цене. Опционы– отличаются от фьючерсов тем, что они предусматривают право, а не обязательство на осуществление той или иной операции, которой пользуется покупатель опциона (могут комбинировать опционы и фьючерсы). Однако индивидуальность опционов препятствует их широкому внедрению. Варранты– разновидность опциона, которые предоставляют их владельцу право на приобретение определенных фондовых ценностей. В последнее время они выпускаются с облигациями. При увеличении курсов на акции владелец варранта может продать его, либо приобрести дополнительные акции по цене ниже рыночной. Конвертированные облигацииотличаются от облигации с варрантом тем, что их владелец не может продать право на приобретение акций по фиксированной цене на рынке отдельно от облигаций. Вопрос 40 Макроэкономика – это наука, которая изучает поведение экономики в целом или ее крупных совокупностей (агрегатов), при этом экономика рассматривается как сложная большая единая иерархически организованная система, как совокупность экономических процессов и явлений и их показателей. Макроэкономика представляет собой раздел экономической теории. В отличие от микроэкономики, которая изучает экономическое поведение отдельных (индивидуальных) хозяйствующих субъектов (потребителя или производителя) на индивидуальных рынках, макроэкономика изучает экономику как единое целое. Исследует проблемы, общие для всей экономики, и оперирует совокупными величинами, такими как валовой внутренний продукт, национальный доход, совокупный спрос, совокупное предложение, совокупное потребление, инвестиции, общий уровень цен, уровень безработицы, государственный долг и др. Основными проблемами, которые изучает макроэкономика, являются: экономический рост и его темпы; экономический цикл и его причины; уровень занятости и проблема безработицы; общий уровень цен и проблема инфляции; уровень ставки процента и проблемы денежного обращения; состояние государственного бюджета, проблема финансирования бюджетного дефицита и проблема государственного долга; состояние платежного баланса и проблемы валютного курса; проблемы макроэкономической политики. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2018-06-01; просмотров: 398. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||