Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

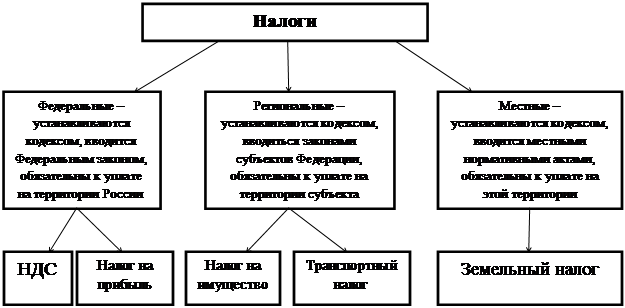

Система налогообложения, применяемая в организации. Организация налогового учетаОсновы действующей в настоящее время системы налогообложения Российской Федерации были заложены в 1992 году. В это время был принят пакет законов Российской Федерации об отдельных видах налогов и сборов, основные принципы которых сохранены. Законодательной основой построения налоговой системы Российской Федерации является Налоговый Кодекс, а также принятые в соответствии с ним федеральные законы о налогах и сборах, законодательные акты субъектов Российской Федерации. Схема классификации налогов предоставлена на рисунке 2:

Рис. 2 – Виды налогов. Информация о налоговых регистрах, а также расчеты налоговой базы по уплачиваемым организацией налогов предоставлена в Приложение Г,Д,Е,Ж,К. Налоговая отчетность организации В организации «Росреестр» используются четыре вида отчетности: 1) Статистическая отчетность представляет собой систему количественных и качественных показателей, характеризующих работу организации за определенный период времени. С ее помощью осуществляется контроль за объемом и качеством произведенной продукции, за движением производственных, финансовых и трудовых показателей.  3) Налоговая отчетность (налоговые расчеты) представляет собой совокупность показателей, характеризующих полноту расчетов с бюджетами разных уровней по налогам. По данным налоговых расчетов (деклараций) определяется правильность исчисления сумм налоговых платежей. Этот вид отчетности составляется по данным бухгалтерского учета и специальных расчетов. За каждое налоговое правонарушение Налоговым кодексом РФ предусмотрены соответствующие санкции. Налоговая санкцияпредставляет собой меру ответственности за совершение налогового правонарушения. Налоговые санкции устанавливаются и применяются в виде денежных взысканий – штрафов (штрафных налоговых санкций). При наличии хотя бы одного смягчающего обстоятельства размер штрафа подлежит уменьшению, а отягощающего обстоятельства – увеличению, в 2 раза, по сравнению с их размерами, установленными Налоговым кодексом РФ. Основным документом, регулирующим налоговые правонарушения и порядок применения штрафных налоговых санкций, является Налоговый кодекс РФ. В организации предусматривает следующие виды налоговых правонарушений и штрафных налоговых санкций: 1. Нарушение налогоплательщиком установленного пятидневного срока представления в налоговый орган информации об открытии или закрытии им счета в каком-либо банке влечет взыскание штрафа в размере 5 тыс. рублей. 2. Непредставление налогоплательщиком в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган по месту учета влечет взыскание штрафа в размере 5 % суммы налога, подлежащей уплате (доплате) на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы и не менее 100 рублей. 3. Одним из самых распространенных нарушений является грубое нарушение организацией правил учета доходов и (или) расходов и (или) объектов налогообложения. Если эти деяния совершены в течение одного налогового периода, то взыскивается штраф в размере 5 тыс. рублей. 4. Неправомерное неперечисление (неполное перечисление) сумм налога, подлежащих удержанию и перечислению в бюджет (внебюджетный фонд) налоговым агентом, влечет взыскание штрафа в размере 20 % от суммы, подлежащей перечислению. 5. Нарушением банком установленного Налоговым кодексом срока исполнения поручения налогоплательщика (плательщика сбора) или налогового агента о перечислении налога или сбора влечет взыскание пени в размере 1/150 ставки рефинансирования Центрального банка Российской Федерации, но не более 0,2 % за каждый день просрочки. Расчет пеней Пеня рассчитывается исходя из ставки рефинансирования (ключевой ставки) ЦБ РФ по такой формуле (п. п. 3, 4 ст. 75 НК РФ, ч. 3, 5, 6 ст. 25 Закона N 212-ФЗ, ст. 22.1 Закона N 125-ФЗ, Указание Банка России от 11.12.2015 N 3894-У). Начисление пеней прекращается со следующего дня после уплаты недоимки. Эта позиция контролирующих органов отражена в Разъяснениях ФНС России от 28.12.2009. Аналогичной точки зрения придерживается Пленум ВАС РФ. Это следует из разъяснений, содержащихся в п. п. 57, 61 Постановления Пленума ВАС РФ от 30.07.2013 N 57, где указано, что пени начисляются по день фактического погашения недоимки. Таким образом, последним днем периода, за который начисляются пени, является день уплаты недоимки. Пени рассчитываются с применением 1/300 ставки рефинансирования, установленной Банком России (п. 4 ст. 75 НК РФ). Формулу для расчета пенейпредоставлена на рисунке 3: ┌─────┐ ┌────────┐ ┌───────────────────────┐ ┌──────────┐ │Сумма│ │ Сумма │ │Ставка рефинансирования│ │Количество│ │пеней│ = │недоимки│ x │-----------------------│ x │ дней │ │ │ │ │ │ 300 │ │ просрочки│ └─────┘ └────────┘ └───────────────────────┘ └──────────┘ Рис. 3 – Методика расчета пеней. |

||

|

Последнее изменение этой страницы: 2018-05-29; просмотров: 328. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |