Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

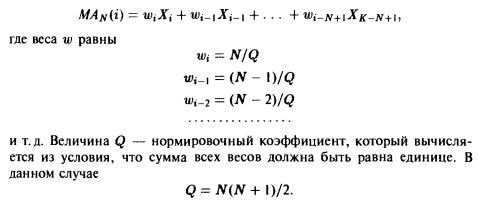

Динамические средние: порядок расчета и интерпретация.Динамические средние (Moving Averages). Эти важнейшие технические параметры широко используются для изучения тенденций изменения рыночных индексов и цен отдельных акций. Для применения динамических средних нужно определить период времени, по которому проводится усреднение. Если нужно изучить глобальные, длительные изменения рынка, то используется усреднение по 200 дням. Для изучение месячных изменений используется 50-дневное усреднение. Трейдеры, играющие на недельных и дневных колебаниях цен, используют более короткие промежутки времени. Общее правило здесь таково: промежуток времени для усреднения должен быть не меньше половины периода колебаний рынка, которые интересуют трейдера. Если проводить усреднение за N дней, то динамические средние для любого рыночного индекса (или отдельных акций) для текущего i-го дня MAy(i) вычисляются по простой формуле MAN(i) = (Х{ + Хы + ... + Xi-N+i)/N, где Xi — величина индекса (или цена акций) в данный день, Л^_] — величина индекса в предыдущий день и т.д. Таким образом, динамические средние — это просто сумма всех дневных значений индекса за предыдущие N дней, деленная на это число дней. Усредняя колебания рынка, они более отчетливо указывают на тенденцию изменения соответствующего индекса. Для наглядного представления динамических средних на график зависимости величины индекса от времени наносится кривая величин динамического среднего. При растущем рынке величины динамических средних меньше, чем текущие значения индексов, а при падающем рынке динамические средние превосходят текущие значения. Рынок считается растущим стабильно, если текущие значения индексов незначительно превосходят динамические средние. Резкое расхождение величин индексов и динамических средних свидетельствует о том, что рынок вступает в опасную зону. Считается, что если величины индексов превышают 200дневные динамические средние более чем на 20%, то вскоре следует ожидать коррекции, т.е. падения цен акций. Если рынок растет, а динамические средние меняются мало, то наметившаяся тенденция роста считается нестабильной. Более надежным подтверждением роста рынка считается одновременный рост рыночных индексов и 200-дневных динамических средних. Если индексы пляшут вверх-вниз около динамических средних, то никаких определенных выводов о тенденции рынка по этим характеристикам сделать нельзя. Если же возраставшие рыночные индексы вдруг стали падать и пересекли линию 200-дневных динамических средних, то это считается весьма опасным сигналом перехода рынка к падению. При подтверждении наметившегося падение рынка другими техническими параметрами и экономическими показателями инвесторы должны немедленно пересмотреть свои портфели акций, оставив только самые надежные, которые раньше слабо падали в плохие для рынка времена.  В последнее время появились модификации методов вычислений динамических средних. В методе, описанном выше, значения рыночных индексов (или цены отдельных акций) за разные дни участвуют в вычислении среднего с одинаковым весом. Таким образом, влияние поведения рынка, каким оно было 100 дней назад, на величину среднего учитывается в той же степени, как и вчерашнее значение индекса. Для усиления значимости более близких событий предлагается суммировать дневные значение индексов с весами, обратно пропорциональными количеству дней, отделяющих рассматриваемый день от текущего. В этом случае формула для расчета динамического среднего становится немного сложнее и выглядит следующим образом:

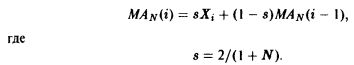

Такой метод расчета динамических средних позволяет более точно определять тенденции движения рынка и является более чувствительным к изменениям, произошедшим в последнее время. Существуют и другие методы усреднения. Например, стало популярным экспоненциальное усреднение, которое также, как и усреднение с весами, в большей степени учитывает влияние ближайших дней. Для расчета экспоненциальных динамических средних используется формула

Здесь, как и раньше, МАц(г) — значение экспоненциального N-дневного динамического среднего в i-й день. Не следует пугаться сложной работы по вычислению индексов: ее делают компьютеры и вам подается готовый результат. Однако для осмысленного пользования ими желательно понимать, что они собой представляют. На рисунке 6.3 приведен график индекса Расселл—2000 за период с января 1996 по март 1997 года. На этом же рисунке показаны 50- и 200-дневные экспоненциальные динамические средние этого индекса. Главный недостаток использования динамических средних для анализа поведения рынка — неопределенность выбора адекватного времени усреднения. Конечно, можно провести анализ прошлого и определить периоды усреднения, которые хорошо предсказывали точки поворота рынка. Но не факт, что подобные периоды будут эффективны и для предсказания поворотов в будущем. |

||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 638. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |