Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Психология трендовых рынковВы когда-нибудь видели, как тихим, спокойным днем в лесу в лучах солнца будто висит облако из мириадов мошек — оно застыло в воздухе неподвижно. Да? Тогда вы видели, как весь рой — каждое насекомое на прежнем расстоянии друг от друга — вдруг сдвигается, скажем, на три фута в сторону? Что заставляет их так делать? Ветер? Но я же сказал, день спокойный. Попытайтесь вспомнить — вам приходилось наблюдать, как они перемещаются назад в исходную позицию все тем же единым целым? Так что же заставляет их так поступать? Мощные движения людских масс гораздо медленнее в своем начинании, но гораздо эффективнее. Бернард Барух Глава 13 По следам чудовища Внутри нас огромная неизведанная страна, которую нужно принимать во внимание, анализируя свои вкусы и ощущения. Джордж Элиот Как любая хорошая история ужасов, финансовые рынки тоже имеют своего морского чудовища. Это чудовище редко появляется при дневном свете. В это время оно прячется под спокойной рыночной поверхностью циклов, волн и зыби. Покоясь глубоко в морской пучине, чудовище терпеливо наблюдает, выжидая своего часа. Никто с уверенностью не может сказать, что знает этого монстра, но большинство людей все-таки догадываются о его существовании. Как и все другие чудовища, оно время от времени поднимается из сумеречных и темных глубин, преследуя свою добычу. Иногда чудовище подбирает несколько лакомых кусочков: здесь палец, там руку. А иногда аппетит настолько ненасытен, что оно проглатывает своих жертв целиком и оставляет выживших дрожать и трястись от страха. А порой оно снова в исступлении устраивает смертоубийство во время своего бодрствования. Неистово вопя, монстр в припадке бешеной ярости разрывает свою жертву на куски, жадно проглатывая внутренности и выпивая  164 Психология финансов кровь, ни оставляя ни у кого сомнения, что оно истинный правитель рынков. Одно из таких смертоубийств началось в понедельник, 19 октября 1987 года. конец света В это историческое утро многие дельцы Уолл-стрита пришли на работу с жутким чувством беспокойства. Дело в том, что в предшествующую пятницу промышленный Индекс Доу-Джонса упал на 108.35 пункта (рис.16). На целые 60 пунктов Индекс падал и раньше, в 1986 году рынок упал на 87 пунктов за один день. Но здесь - 108.35! Первым рынком, открывшимся после выходных, была Мельбурнская биржа в Австралии. Цены выражали тревогу с самого

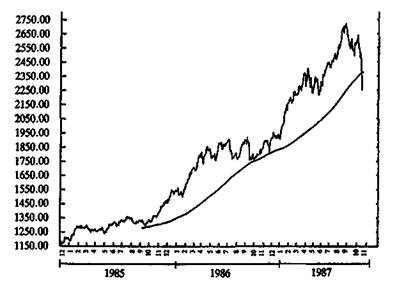

Рисунок 16Промышленный Индекс Доу-Джонса 16 октября 1987 года. В пятницу, перед крахом 1987 года, в первый раз за более чем три года, индекс опустился ниже среднего значения цен за последние 200 дней. Эта 200-дневная скользящая средняя показана на графике. По следам чудовища 165 начала торгов, и многие инвесторы покидали рынок с огромными убытками. В Токио биржа открылась низко, однако закрылась с умеренным спадом в 2,5%. Но в Гонконге умеренности не было. В процессе лихорадочной торговли фондовый индекс упал на 11 %, и руководство биржи приостановило дальнейшую торговлю до конца недели. Аналогичный сценарий разыгран и в Сингапуре. Принимая во внимание эти события, европейские рынки открылись под покровом туч. В Лондоне и Цюрихе акции упали на небывалые 11%, во Франкфурте на 7%, в Париже, Стокгольме и Копенгагене на 6%. Торговля на всех биржах проходила в тяжелой атмосфере, а если попытаться лучше выразиться, то периодически грозила перерасти во всеобщую панику. Еще до закрытия европейских бирж основные финансовые дома Америки начали свои ранние утренние совещания. Среди них была компания Merrill Lynch. Ее главный аналитик, Роберт Д. Фаррелл, сообщил, что настроен чрезвычайно пессимистично. "Падение на 200 пунктов" не казалось чем-то нереалистичным. Президент Kidder, Peabody & Co., Макс Чэпмэн, в течение выходных становился все более и более озабоченным. Утром этого понедельника он предупредил своих людей, что им предстоит тяжелый день. И когда в третьей брокерской компании страны, Donaldson, Lufkin & Jenrette, дилеры вышли на работу, они сильно удивились, обнаружив, что руководство наняло вооруженных охранников для отпора озлобленных клиентов. Трогательная речь их президента, закончившаяся словами: "Давайте сохранять самообладание, может быть, мы все пройдем через это и останемся в живых", — не помогла им поднять дух. Затем прозвучал гонг, и торговля открылась. Когда первые цены замигали на мониторах компьютеров, промышленный индекс оказался на 2180 — на 67 пунктов ниже уровня, зафиксированного в пятницу при закрытии. Пятьдесят миллионов акций поменяли своих владельцев в первые 30 минут торговли. Затем цены начали падать медленно и устойчиво; одновременно объем торговли бил все рекорды, показывая невероятные цифры. Три миллиона акций сменяли владельцев каждую 166 Психология финансов минуту. Через час сторговали 140 миллионов акций, и индекс упал еще ниже, достигнув отметки 2145. Потом начался настоящий обвал. Дилер постоянно выкрикивал: "Теперь мы идем вниз". Телефоны разрывались от звонков, и компьютеры стали не поспевать за торговлей, котируя, в конечном счете, уже полуторачасовые цены. Помимо всего прочего, в процесс включилась широко распространенная "программная торговля". Армия компьютеров, запрограммированных на использование расхождений между ценами акций и фьючерсных контрактов на фондовый индекс, извергала потоки стоп-ордеров, так как цены фьючерсов периодически падали на 20% ниже цен акций, лежащих в основе индекса. Рынок падал беспрестанно, минута за минутой, и ни у кого не было даже малейшего представления, насколько далеко он пойдет. Биржевые брокеры из компании Shearson Lehman поместили надпись над своими столами: "К спасательным шлюпкам". Когда, наконец, настало 4 часа и спасительный гонг сделал свое дело, все услышали безнадежный крик дилера: "Это — конец света!" Только тогда все и закончилось. Всего за какие-то семь часов американский фондовый индекс упал на 23% до 1739, с невероятным рекордом оборота акций в 604 миллиона (см. рис.17). волна страха Но биржи долго не спят. Через несколько часов закрытия западных рынков Токийская биржа открылась в состоянии безусловного шока. В течение первой половины часа торговли 247 из 250 крупных ценных бумаг временно закрыли для торговли, а остальные торговались по стремительно падающим ценам, обеспечивших закрытие с падением на 15%. Во вторник то же самое чудовище свирепствовало в Европе. В Лондоне индекс упал на 12%, а в Париже рынок открылся с прыжком вниз на 10%. Компьютерные системы биржи просто вышли из строя, и торговлю частично приостановили. На Итальянской бирже с начала торговли наблюдались падения на 10%. Затем по нескольким ценным бумагам торговля была

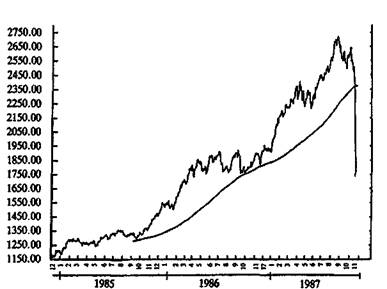

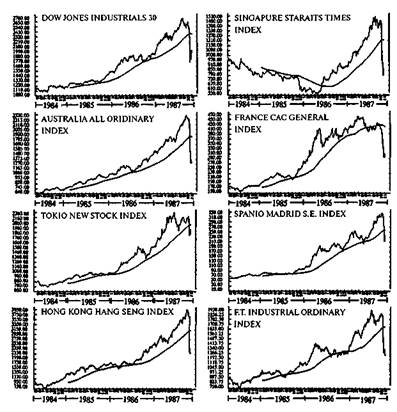

Рисунок 17 Промышленный Индекс Доу-Джонса 19 октября 1987 года. Спад в "Черный понедельник" самый огромный в истории американской фондовой торговли: за семь часов акции промышленных компаний упали на 23%. остановлена. В Испании с основными ценными бумагами ничего особенного не произошло, если не считать, что их временно закрыли для торговли. Европа капитулировала, и единственной надеждой было, что только США разорвут этот порочный круг. Когда Нью-Йорк открылся в 15.30 по европейскому времени, все говорило о том, что это не случится. С самого начала цены колебались в широком коридоре. Вскоре было принято решение отложить торговлю почти по 90 акциям. Но, пока президент биржи обдумывал путь к полной капитуляции и к прекращению работы всего рынка, начался лихорадочный подъем, и индекс закрылся на 1841.01 — на 6% выше уровня предыдущего дня. В среду утром все закончилось. Дельцы по всему миру пришли на работу и увидели позитивный рынок. Все было как 168 Психология финансов прежде. Чудовище исчезло так же внезапно, как и появилось. По мере того, как происходило улучшение после двух самых странных дней в истории торговли на фондовых рынках, непонятное настроение охватывало все рынки, превращаясь в один-единственный вопрос: "Что же все-таки произошло?" (Рисунок 18 показывает положение восьми рынков сразу же после краха).

Рисунок 18Восемь международных фондовых рынков во время краха 1987 года. Скользящие средние, показанные на графиках, построены как 200-периодные. По следам чудовища 169 Позиции и изменения Позиций То, что произошло, в большей степени олицетворяло (более или менее) беспричинные изменения, как это называют психологи, в "позициях". Именно эти беспричинные позиции в сочетании с огромной силы контурами обратной связи сделали наше чудовище таким ужасным. Позиции — это скрытые потребности и желания, влияющие на действия человека, и о которых нам не обязательно надо знать. Многие исследования показали, что люди принимают, в сущности, всякие позиции, независимо от того, знакомы ли они на самом деле с ними или нет. Поэтому можно предположить, что позиции несут ответственность за жизненные функции человеческого ума. Сегодня психологи согласны с тем, что эти функции можно разделить на четыре категории: "адаптивные позиции", "самореализуемые позиции", "позиции знаний" и "позиции самозащиты" (McGuire, 1969). Адаптивные позиции Первая из этих категорий — адаптация — проистекает, когда мы неосознанно развиваем те же самые позиции, что и люди, с которыми мы себя идентифицируем. Как это происходит, может продемонстрировать эксперимент, проведенный психологом Музаффаром Шерифом в 1937 году. В этом эксперименте группам людей в темной комнате поручили наблюдать за светящимся пятном, управляемым из металлического ящика. Им сказали, что пятно будет двигаться и нужно определить, насколько далеко это произойдет. Каждая группа быстро согласовала между собой эту величину, но мнения групп сильно отличались друг от друга. Но самый интересный момент в эксперименте — пятно на самом деле вообще не двигалось. Таким образом, ответ тестируемых правдиво олицетворял человеческую психологию, а последующие интервью с отдельными группами показали: они не осознают, что находятся под влиянием других людей. Вывод, что 170 Психология финансов мы неосознанно находимся под влиянием своего окружения, подтверждался и при следующих попытках и, несомненно, относится также и к фондовой торговле. Когда наш банкир, брокер или просто хороший друг говорит, что акции пойдут вверх, у нас начинает складывается то же самое мнение, не благодаря логическому основанию, а потому что мы неосознанным образом его адаптировали. Если рынок в огромном тренде, каждый подпадает под воздействие поднимающихся цен и реакции друг от друга, что приводит к развитию совпадающих позиций. Если мы сталкиваемся с противоположной точкой зрения, мы отвергаем ее сразу же, отрицая или даже надсмехаясь над ее автором. Часто мы даже допускаем так называемую "контрастную ошибку", считая несовпадающую с нашей позицию чересчур экстремальной, не воспринимая ее такой, какая она на самом деле. Поэтому нам легче оскорбить ее сторонника, назвав его бестолковым (как это было в случае с Бэбсоном в 1929 году). Особый случай адаптивных позиций — это когда клиенты решительно настроены наказывать своих управляющих, потерявших деньги сверх меры. Если, с другой стороны, управляющие потеряли деньги, просто уйдя вниз вместе с рынком, их прощают. Это побуждает управляющих следовать за трендом (см. Le Baron, 1983). Природа, конечно же, наделила нас этой моделью реакции, потому что она усиливает социальную адаптацию (помните, человек — это социальное животное). Но проблема этих моделей поведения в том, что человек попадает в ловушку различных категорий общего сумасшествия (как описано МакКэйем в работе "Чрезвычайно распространенные заблуждения и сумасшествие толпы "', 1852), иногда и в нелепые несчастья фондового рынка. Самореализуемые позиции Второй вид позиций — самореализуемые позиции. Большинство людей придерживаются мнения, что торговля на фондовом рынке "моднее", чем на игровых автоматах. Если это и есть причина, 1 Extraordinary Popular Delusions and the Madness of Crowds. По следам чудовища 171 по которой мы торгуем, то психологи могут назвать это самореализуемой позицией: мы делаем что-либо, потому как это заставляет нас думать, что мы являемся кем-либо. Самореализация, по существу, индивидуальный подход, тем не менее выбор образа жизни зависит от общественных веяний моды и, таким образом, от адаптивных позиций. Исследования, проведенные Нью-Йоркской Фондовой биржей (NYSE, 1979), показали: репутация рынка в обществе фондовиков и брокеров колеблется в основном вместе с ценами акций. Когда рынок идет вверх, брокеры популярны. Когда он падает, они становятся непопулярными. Если фондовый рынок обваливается, общество ставят их в один ряд с торговцами наркотиков. Как результат формирования этих позиций, конечная фаза бычьего рынка засосет всю маленькую рыбешку, нетерпеливо ожидающую усиления своей социальной идентичности. Позиция знаний Третья функция позиций — охват информации. Мир и рынок предлагают нам информации больше, чем мы в состоянии переварить, поэтому мы зачастую собираем все, что знаем о данном вопросе в одну простую позицию. Мы распределяем порции данных по управляемому количеству кластеров, каждый из которых обрабатывается как простая позиция: "Акции должны пойти вверх" или "Облигации должны пойти вниз". Мы предохраняем себя от изучения всех относящихся к делу "за" и "против" со всеми их внутренними конфликтами, непосредственно вытекающими из имеющихся сведений. В то же время мы "иммунизируем" свои позиции, привязывая их к принятым нормам и источникам. С момента образования позиции знание, ведущее нас к ней, будет быстро забыто, а сила нашей позиции также постепенно ослабеет со временем. Психологи пытались оценить человеческий фактор в этом процессе, гипнотизируя группу субъектов, чтобы они посылали им (психологам) каждый день открытки (Огпе, 1963). Загипнотизированные субъекты ежедневно посылали открытки до тех пор, 172 Психология финансов пока не проснулись от транса. (На фондовом рынке нечто похожее на такое пробуждение иногда описывается как "момент восстания".) Психолог смог бы измерить статистическими методами период полураспада позиции. Опыт показывает, что чаще всего он равен приблизительно шести месяцам, а в остальных случаях (в зависимости от природы позиции) может быть значительно короче. Этот феномен чрезвычайно важен, так как, пожалуй, доминантная причина в том, что некоторые из трендовых индикаторов, которые мы будем изучать в следующих главах, имеют свою практическую прогностическую ценность. опорные эффекты Если вы спросите кого-либо о чем-то и дадите небольшую подсказку, каким должен быть правильный ответ, вероятней всего, этот кто-то последует вашему предложению. Если, к примеру, вы проводите исследование и спрашиваете людей об их доходах, ответ будет сделан под влиянием того, что предлагается в вопроснике рядом в скобках. Статистические исследования очень хорошо это объясняют. Нескольких человек спросили, сколько африканских стран члены ООН, Прежде чем они ответили, перед ними завертелось колесо фортуны с цифрами от 0 до 100. Теперь им следовало сказать, больше или меньше число африканских стран той цифры, на которой остановилось колесо. После этого им нужно было высказать свое окончательное предположение о количестве африканских стран, входящих в состав ООН. Случилось так, что колесо фортуны оказало очень сильное воздействие на определение числа африканских стран. Люди, которым колесо показало цифру 10, в среднем сказали, что в ООН входят 25 стран. Люди, увидевшие цифру 65, в среднем назвали цифру 45. Это, конечно же, нелепо, но факт налицо — есть заметная разница в ответах. Теперь представьте, что колесо фортуны показывает не цифры, а цены акций. И представьте, что вопрос уже не об африканских народах, а об истинной стоимости этой акции. Будет ли ваш расчет истинной стоимости выше, если цена акции будет выше? Наглядность, разумеется, скорее всего, именно это и предположит. Такое воздействие, конечно же, может внести свой вклад в объяснение пузырей и крахов. По следам чудовища 173 психологические явления во время паники • Теория соматического маркера. Сильные угрозы возбужда • Социальное сравнение. Мы используем поведение других • Анкеровка, Наши решения находятся под влиянием входя • Необъективность оценки прошедших событий. Мы переоце Позиции самозащиты Самая неоднозначная функция позиций — это так называемая самозащита, происходящая от сильной потребности человека в гармонии между тем, что он знает и во что верит, с одной стороны, и тем, что он говорит и делает, с другой стороны. Представьте себе мелкую рыбешку, покупающую акции в классическом бычьем рынке. Торговля акциями — социальный процесс, поэтому она (мелкая рыбешка), скорей всего, уже сказала своим друзьям, своей жене и своему банкиру, что "акции пойдут вверх". 174 Психология финансов Позиция этой рыбешки в том, что рынок дает возможность быстрого обогащения. Дальше представьте, что акции сразу же после этого начали падать. Наблюдая за этим некоторое время, наша рыбешка постепенно теряет надежду на краткосрочную прибыль. Так как уже нет никакой гармонии между тем, что она сказала и сделала, и тем, во что на самом деле верила, она должна изменить свою позицию: цель всех ее действий теперь уже не краткосрочная прибыль, а "долгосрочное инвестирование". Следующее, что должно произойти, — это первые плохие новости в средствах информации, провоцирующих дальнейший конфликт между тем, что наш инвестор сказал самому себе, окружающим и сделал в реальной жизни. Поэтому ему приходится снова обращаться к позициям. Теперь он использует защитные механизмы, называемые "выборочной обработкой информации" и "выборочным восприятием". Выборочная обработка — это воздерживающий механизм, посредством которого можно, например, перескакивать через негативные статьи в газетах, придерживаясь позитивных, разделяющих его взгляды. Психологические тесты говорят, что активный поиск поддерживающей собственное мнение информации нормальное явление: наша мелкая рыбешка теперь часто звонит в поисках поддержки людям, разделяющим с ней ее мнение. Она ищет комфорта. Выборочное восприятие более усложненное: если наш инвестор, несмотря ни на что, противостоит аргументам против осуществленных им действий, он неосознанно искажает их с тем, чтобы они казались ошибочными в его глазах, стремясь найти поддержку сделанных им покупок. Психологи также называют это "ошибкой ассимиляции". Но в конечном счете, его убытки могут оказаться настолько огромными, а его жена настолько взбешенной, что он будет вынужден принять их. Как раз перед тем, как это произойдет, его позиция изменится в последний раз: он вообще здесь не ради денег, а ради самой игры. Когда он закроет свою позицию и получит убытки, он пожмет плечами, умаляя собственное достоинство: "Все это ловушка — сначала ты выигрываешь что-то, а потом проигрываешь". По следам чудовища 175 Еще одно следствие самозащиты — одно из самых важных психологических явлений на рынке — сделка выходит за рамки рациональности. Любой активно торгующий знает, что люди очень часто пытаются компенсировать неблагоразумно совершенную сделку, покупая по ценам, за которую они, как оказалось, ошибочно продали, или наоборот. И все это из стремления оправдать цифры ошибочной прошлой сделки, вместо того чтобы оценить фундаментальные факторы и рыночную динамику. Реальная психологическая причина в том, что мы принимаем позицию самозащиты, чтобы защитить себя от конфронтации со своими собственными ошибками. Таким образом, мы становимся жертвами своего подсознательного эго. В конце концов, самозащита несет большую часть ответственности за то, что мелкая рыбешка обычно быстро закрывает свои хорошие позиции, тогда как плохие позиции (с ее позволения) могут продолжаться и продолжаться. Это может показаться неразумным, но наш бизнесмен считает за честь для себя увидеть, как деньги из закрытых позиций перетекают к нему на счет. При этом он не догадывается о соответствующем проигрыше от текущих сделок. Пока убыток не стал реальностью, он не ощущает его присутствия. Поэтому он не выходит из торговли, пока не будет вынужден на это пойти, зачастую в самом основании медвежьего и паникующего рынка. Это объясняет, почему оборот в медвежьих рынках обычно ниже, чем на бычьих рынках. реакция под стрессом Несмотря на то, что механизмы человеческой позиции крайне неуместны в контексте фондовой торговли, несомненно, они обязательны для более ординарных случаев. Функции позиции — это психологическая защитная маска, успокаивающая нас, хорошо приспосабливая и социально адаптируя, освобождая от изнурительного постоянного обдумывания различных проблем. Но существуют ситуации (отличные от фондовой торговли), требующие от спокойного самоконтролируемого человека изме- 176 Психология финансов вторичные Эмоции и паника Антонио Р. Дамасио опубликовал книгу в 1995 году "Ошибка Декарта>п, в которой утверждал, что Декарт сильно ошибается, допуская отчетливое разделение между телом и умом. "Наоборот, — писал он, — тело, на самом деле, очень сильно реагирует на эмоциональный стресс, и это создает обратную связь между телом и мозгом, которая делает их частью психологического целого". Первый шаг в этом процессе — когнитивная оценка ситуации, с которой вы сталкиваетесь. Второй шаг, абсолютно неосознанный, — реакция коры головного мозга надлобной части. Это создает несколько сигналов, проходящих через нервы и химические реакции, когда пептидные модуляторы высвобождаются из мозга, попадая в поток крови, и основная активность мышц артериальных стенок усиливается, продуцируя либо сужение и утончение кровеносных сосудов, либо наоборот. Человек, узнающий плохие новости, может почувствовать, как сердце начало стучать быстрее, во рту пересохло, кожа побледнела, в области кишечника, шеи и плеч все напряглось. Это "эмоциональное состояние тела", сигнализирующее обратно к конечностям и соматосенсорной системе. Другими словами, тело подает сигналы обратно в мозг, и эта обратная связь служит, к примеру, для усиления чувства опасности на некоторый период времени. нить свое поведение. Это случается, когда он подвергается серьезной угрозе. В этом случае его организм начинает вырабатывать адреналин, активирующий ферменты "каскадной системы", как это называют биохимики. Через несколько минут каскадная реакция усиливает адреналиновый импульс, возможно, в 100 миллионов раз, незамедлительно инициируя биохимическую вспышку. Ее можно ощутить по всему телу, вплоть до корней своих волос. Сердце начинает биться сильнее, кровяное давление 2 Descartes Error. По следам чудовища 177 поднимается, начинается потовыделение, зрачки расширяются. Но одновременно с этими физическими симптомами происходит еще кое-что важное: предрасположенность к изменению своей позиции значительно увеличивается. Психологические исследования показали, что успокаивающий, стабилизирующий эффект, который оказывают механизмы позиции на человеческую психику, сильно уменьшается, если человек находится в состоянии стресса. Изменения в позициях, обычно занимающих недели или месяцы, могут произойти в течение часов, минут или даже секунд. Это не удивительно, так как любому, столкнувшемуся с большой угрозой, несомненно, приходится импровизировать с огромной скоростью. Обзор американского исследователя Роберта Шиллера в 1987 году указывает, что этот эффект может иметь практическое значение для рынка. Как описано на стр. 71, Шиллер рассылал 2000 вопросников частным инвесторам акций и 1000 вопросников институциональным инвесторам с 19 по 23 октября 1987 года. Ответы получены от 605 и 284 инвесторов соответственно. Исследование Шиллера показало, что 19 октября 20.3% частных инвесторов и 41.3% институциональных инвесторов испытывали панические симптомы: "проблемы в сосредоточении, потные ладони, боли в груди, раздражительность и быстрый пульс". Брокер, Джианна Фиданза, в тот же день совершенно случайно измерила давление и пульс в Нью-Йоркской больнице и Корнеллевском Центре медицинских исследований, что впоследствии имело связь с феноменом стресса. Аппарат показывал ее уровни стресса каждые 15 минут. Кровяное давление и пульс Фиданзы колебались почти синхронно с индексом акций на протяжении всего дня: чем ниже падал индекс, тем больше учащался ее пульс и выше поднималось давление. Другими словами, падения цен могут спровоцировать возникновение стресса, а стресс провоцирует изменение позиции. Круг замкнулся: чудовище спущено с привязи. 178 Психология финансов

банкротство, паника и Психология Возможные взаимоотношения между рыночными симптомами и психологическими явлениями во время паники

Наиболее соответствующее психологическое явление Внезапное ухудшение ситуации на рынке Значительные падения рынка ведут к вспышке паники

• Теория соматическо • Социальное сравне • Опорные реакции • Необъективность Глава 14 |

||||||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 348. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |