Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Венчурное финансирование инноваций. Инвесторы венчурного капитала.(прочтите, чтобы было понятно, а ниже выделены основные особенности—их и запомните) Одной из важнейших функций венчурного финансирования является поддержка малых инновационных предприятий на начальном этапе их деятельности. Венчурное финансирование заключается в долгосрочных (на 5-7 лет) инвестициях в акционерный капитал вновь создаваемых или действующих малых инновационных предприятий. Все такие операции таят высокую степень риска, поэтому венчурные капиталисты тщательно отбирают объекты для инвестирования и проводят одновременно несколько венчурных операций, создавая новые компании и работая с уже существующими. Поэтому инвестор всегда проводит тщательный отбор инновационных идей в части их возможностей дальнейшей капитализации и детально оценивает состояние предприятия-рецепиента и потенциал его управленческого звена. Венчурные инвесторы - создатели рисковых компаний, решившись на реализацию какой-либо идеи, организуют инициативную группу поддержки из числа известных менеджеров, юристов, ученых, специалистов-практиков и выделяют средства, необходимые для работы инвестируемой компании в течение первых двух-трех лет. В дальнейшем роль инвесторов ограничивается в основном оценкой пройденного периода. Венчурные капиталисты (фонды, компании или частные лица) предпочитают вкладывать капитал в фирмы, чьи акции не обращаются в свободной продаже на фондовом рынке, а полностью распределены между акционерами - физическими или юридическими лицами. Инвестиции направляются либо в акционерный капитал закрытых или открытых акционерных обществ в обмен на долю или пакет акций, либо предоставляются в форме инвестиционного кредита на срок от 3 до 7 лет.  . Конечная прибыль венчурных инвесторов возникает лишь по прошествии 5-7 лет после вложения средств. Если за этот период венчурное предприятие добивается коммерческого успеха и его стоимость увеличивается в несколько раз по сравнению с первоначальной, то риски всех партнёров оказываются оправданными, и они получают соответствующую прибыль, которая может многократно, а то и в десятки раз превысить .Неудачей считается ситуация, когда компания не достигает успеха и венчурный инвестор может потерять вложенные средства или вернуть их, не получив прибыли. Стремясь к снижению риска, венчурные капиталисты и их уполномоченные представители зачастую непосредственно участвуют в управлении предприятием, входя в Совет директоров. В целях минимизации риска венчурные капиталисты распределяют свои средства между несколькими проектами или несколько инвесторов группируют свои капиталы для поддержки одного крупного проекта. При этом всегда практикуется поэтапное инвестирование в виде небольших траншей, когда каждая последующая стадия развития венчурного предприятия финансируется в зависимости от успеха предыдущей. В отличие от банковского кредитования венчурные инвестиции предоставляются без залога или каких-либо гарантий, при достаточно больших шансах на успех инновационного проекта. Характерной особенностью венчурного финансирования является и то, что инвестор практически никогда не стремится приобрести контрольный пакет акций инвестируемой компании. Создавая новую компанию, венчурные инвесторы приобретают обычные и привилегированные акции, что даёт им возможность в критической ситуации обменять привилегированные акции на простые и таким образом приобрести контроль в управлении компанией. Это часто позволяет спасти венчурную компанию от краха за счет изменения стратегии развития и минимизировать часть рисков. На основе изложенного можно выделить следующие основные особенности венчурного финансирования: 1. Венчурный капитал направляется в действующие и новые малые высокотехнологичные компании, ориентированные на разработку инновационных проектов по выпуску наукоемкой продукции, что связано с перспективой получения очень высокой прибыли при удачной реализации проекта. Однако здесь кроется и большой риск потери вложенного капитала при возможной неудаче. 2. Венчурный капитал предоставляется на средний и длительный срок и не может быть изъят до завершения жизненного цикла компании. 3. Инвестиции осуществляются в компании, акции которых еще не котируются на фондовой бирже. 4. Венчурное финансирование предоставляется преимущественно инновационным компаниям на срок до 5-7 лет с потенциальной возможностью роста и ныне не приносящим высокую прибыль. 5. Венчурные инвестиции не могут быть изъяты до завершения проекта или жизненного цикла компании в течение 5-7 лет, т.к. являются беззалоговой формой долгосрочного кредита при отсутствии гарантий на возврат. 6. Венчурное финансирование связано с паевыми вложениями в акции развивающихся компаний, которые не котируются на фондовой бирже, поэтому банки не решаются вкладывать свои средства в подобные проекты. 7. Венчурный капиталист вкладывает свои средства не непосредственно в компании, а в её акционерный капитал, другую часть которого составляют интеллектуальная собственность основателей этой компании и её активы. 8. Венчурный капитал направляется на поддержание нетрадиционных (новых, а иногда и совершенно оригинальных) компаний, что, с одной стороны, повышает риск, а с другой - увеличивает вероятность получения сверхвысоких прибылей. 9. Взаимный интерес основателей компании и инвесторов в успешном и динамичном развитии нового бизнеса связан не только с вероятностью получения высоких доходов, но и с возможностью стать участником создания новой прогрессивной технологии, стимулирующей научно-технический прогресс. 10. Роль инвестора в успешном развитии венчурной компании включает передачу своего опыта и деловых связей, способствующих расширению деятельности компании, появлению новых контактов, партнеров и рынков сбыта. 11. Вложение венчурного капитала в инновационные компании продиктовано желанием получить сверхнормативную прибыль и создать новые рынки сбыта, заняв на них господствующее положение. Для венчурного финансирования не может быть постоянно привлекательных отраслей реального сектора экономики. 12. Венчурный капиталист, направляя инвестицию в новую малую компанию, должен заранее определить пути выхода из инвестиции посредством продажи пакета акций на фондовой бирже или за счёт продажи всего предприятия другой компании. 13. Успешность развития венчурной компании определяется ростом цены на ее акции, реальностью прибыльной продажи компании или ее части, а также возможностью регистрации компании на фондовой бирже с последующей прибыльной куплей-продажей акций на фондовом рынке. № 9. Отличие венчурного финансирования от банковского кредита Венчурное финансирование имеет ряд особенностей, в отличие от банковского кредитования. Назовем лишь несколько из них. Во-первых, в обмен на реальные средства инвестор вначале получает на достаточно длительное время лишь их условный эквивалент в виде доли еще не существующей высокотехнологичной компании. Причем и эта доля предоставляется ему в условных единицах: в форме акций, которые не могут быть тут же обменены на реальные деньги, поскольку такие ценные бумаги еще не котируются на фондовом рынке, в связи с тем, что компании не зарегистрированы на бирже (unquoted [unlisted] companies). То есть полученные инвестором акции являются мало ликвидными или вообще не ликвидными. Кроме того, они распределены между акционерами, каковыми являются физические или юридические лица (legal entity or corporate body). Конечно, инвестиции частично могут направляться в такие ЗАО или ОАО не только в обмен на пакет акций, но и в форме инвестиционного кредита (debt financing) на 3 - 7 лет. Но отличительной особенностью и той, и другой форм инвестирования является достаточно высокая стоимость такой финансовой поддержки начинающего венчурного предприятия. В отличие от этого, банковский процент кредита по внутренней норме доходности всегда существенно ниже, чем у венчурных капиталистов, но зато венчурные капиталисты не изменяют величины доходности за все время развития компании, не требуют страховать свои риски, активно помогают новой компании своими советами, опытом и деловыми связями; не оказывая при этом постоянного давления и не осуществляя придирчивого контроля за расходованием средств. Во-вторых, венчурные капиталисты не требуют ежегодных (а иногда и ежеквартальных) выплат - (cash flow) по процентам, что является одним из непременных требований банков. В-третьих, банки, в отличие от венчурных капиталистов, предпочитают не давать кредиты на слишком длительный срок. В-четвертых, банки чаще всего выделяют инвестиции под ликвидный залог, а венчурные капиталисты не требуют этого от компаний, у которых особенно на ранних этапах их развития просто по определению нет и не может быть ликвидных активов. Появление таких активов у новой высокотехнологичной компании реально только на поздних этапах, когда венчурное предприятие становится рентабельным и приобретает авторитет в обществе. В-пятых, главное различие между деньгами, полученными компаниями в виде банковского кредита или ссуды, и акционированием заключается в том, что банкиры получают прибыль в виде процентов со ссуды и ее погашения. А ссуженные деньги гарантируются или активами самого предприятия, или какими-то другими ликвидными активами (вплоть до собственного дома, автомобиля или яхты основателя компании). Финансирование же за счет венчурного капитала, наоборот, не обеспечивается никакими гарантиями - инвесторы венчурного капитала принимают на себя весь финансовый риск неудачи, как и остальные акционеры. В-шестых, банк в качестве крайней меры может объявить компанию банкротом, если она не выполняет в срок взятые на себя обязательства, или перспективы развития компании становятся неблагоприятными, и подать исковое заявление в суд. При венчурном финансировании основатель компании и ее инвестор становятся добровольными деловыми партнерами, имеющими свою долю в акциях компании, материальное вознаграждение которых прямо зависит от успешности развития компании, а потому все претензии по поводу меньшей, чем ожидалось, прибыли они могут предъявлять только самим себе. В-седьмых, банки более осторожны и консервативны по своей природе и потому, в отличие от венчурных капиталистов, стараются избегать излишних рисков. В отличие от банков, венчурные капиталисты, как и высокорисковый фондовый рынок, фактически имеют дело с акционерным капиталом, то есть с акциями, на которые они рассчитывают привлечь заемные средства, чтобы не просто вернуть вложенные средства, но и получить солидную прибыль. Поэтому для них главное - не "просчитаться", то есть как можно точнее определить соотношение риски/прибыль. Инвестор, который прямо вкладывает деньги в венчурное высокотехнологичное предприятие или косвенно - через фонд или пул венчурного капитала, обязательно принимает во внимание, насколько рентабельной будет компания, и сравнивает этот показатель с возможной прибыльностью в невенчурном бизнесе. Насколько точны и оправданы были расчеты венчурного капиталиста, выясняется только при его выходе из инвестиций. В качестве наиболее объективного показателя успешности развития компании и, следовательно, выгодности вложения средств именно в данную высокотехнологичную компанию, выступает спрос на акции компании или та цена, которую предлагают желающие приобрести новый бизнес. Только это и ничто другое, с экономической точки зрения, является проявлением успеха работы тех, кто занимается венчурным финансированием. Ни оригинальность новой продукции, ни известность новой компании, ни лестные отзывы о качествах выпускаемой этой компанией наукоемкой продукции в средствах массовой информации не идут ни в какое сравнение с величиной полученной инвестором прибыли. Венчурный капиталист сначала финансирует создание компании, затем поддерживает ее развитие и помогает найти покупателя или выпустить акции для продажи их на фондовом рынке только с одной конечной целью - получить сверхприбыль. Сверхприбыль зависит от многих факторов, но, в первую очередь, от правильности выбора новой компании и величины вложенных в ее развитие средств. По данным английских специалистов венчурного бизнеса, в настоящее время, чтобы в Великобритании обеспечить высокую рентабельность и доходность своих инвестиций, нужно вложить в малую высокотехнологичную компанию не менее 10 миллионов фунтов стерлингов. Если же речь идет о меньших по объему инвестициях, то венчурному капиталисту придется вместе с компанией искать все новые и новые инвестиции, переживая вместе с компанией несколько этапов ее развития. 10.Стратегии выхода инвестора из программ венчурного финансирования.

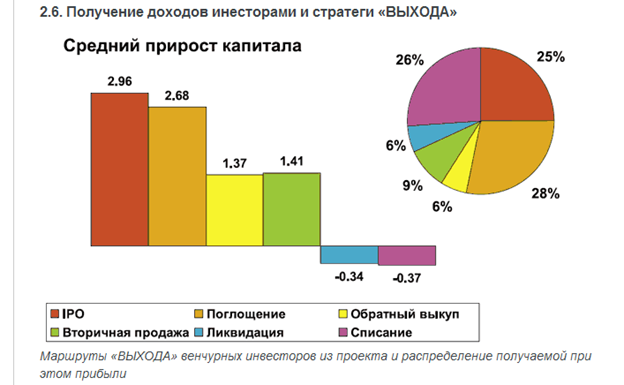

Традиционные способы получения доходов инвесторами: Дивиденты В определенное время после получения финансирования предприятие выплачивает инвесторам дивиденты. Дивиденты, как правило, распределяются между инвесторами пропорционально вложенному капиталу. Размер дивидентов обычно определяется Советом директоров компании, но с условием ограничения суммы. Выход инвестора из проекта согласно заранее утвержденному графику В определенное время после получения финансирования предприятием, инвесторы имеют право вернуть вложенные средства путем продажи своих акций их первоначальному владельцу, но в таком объеме, чтобы наличные средства у предприятия имелись в нужном объеме. В случае, когда сразу несколько инвесторов хотят выйти из проекта, это осуществляется пропорционально вложенному капиталу и в соответствии с заранее утвержденным графиком. Выкуп контрольного пакета акций предприятия у инвесторов согласно заранее утвержденному графику В определенное время после получения инвестиции предприятие имеет право выкупить по заранее оговоренной цене акции компании, которыми владеет инвестор. Выкуп производится по заранее утвержденному графику. |

||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 373. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |