Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Анализ платежеспособности и ликвидности предприятия ⇐ ПредыдущаяСтр 6 из 6 Ликвидность - это способность отдельных видов имущественных ценностей обращаться в денежную форму без потерь своей балансовой стоимости. Платежеспособность предприятия - это способность своевременно и в полном объеме погашать свои финансовые обязательства. Понятия ликвидности и платежеспособности близки по содержанию, но не идентичны. При достаточно высоком уровне платежеспособности предприятия его финансовое положение характеризуется как устойчивое. В то же время высокий уровень платежеспособности не всегда подтверждает выгодность вложений средств в оборотные активы, в частности, излишний запас товарно-материальных ценностей, затоваривание готовой продукцией, наличие безнадежной дебиторской задолженности снижают уровень ликвидности оборотных активов. Устойчивое финансовое положение предприятия является важнейшим фактором его страхования от возможного банкротства. С этих позиций важно знать, насколько платежеспособно предприятие и какова степень ликвидности его активов. Коэффициенты платежеспособности и ликвидности отражают способность предприятия погасить свои краткосрочные обязательства легко реализуемыми средствами. Таблица № 6

Анализ платежеспособности и ликвидности предприятия:

1) Коэффициент текущей ликвидности за период 2009-2011 года не достиг нормативного значения, как следствие, у фирмы стало больше текущих обязательств и баланс предприятия стал неудовлетворительным; 2) Коэффициент быстрой ликвидности за рассматриваемые периоды уменьшился и стал ниже нормативного значения, следовательно, организация в 2011 году не способна погасить свои краткосрочные обязательства; 3) Коэффициент абсолютной ликвидности за 2011 год не достиг нормативного значения, следовательно, предприятие имеет мало быстроликвидных активов; 4) Коэффициент восстановления платежеспособности за 2011 год стал отрицательным, следовательно, восстановить платежеспособность в течение установленного срока не представляется возможным; 5) Значение коэффициента утраты платежеспособности в 2011 году меньше 1, это свидетельствует о наличии реальной угрозы предприятия утратить платежеспособность; 6) Коэффициент обеспеченности собственными средствами за все периоды имеет отрицательные значения, это может говорить о том, что помимо оборотных активов формируются из заемных средств и внеоборотные активы. В данной ситуации финансовая устойчивость предприятия будет крайне мала. 7) За 2009-2011 годы коэффициент соотношения дебиторской и кредиторской задолженности на много больше нормы, а в 2012 коэффициент достиг норматива, поэтому на каждый рубль дебиторской задолженности за все периоды приходится гораздо больше средств кредиторской. Платёжеспособность и ликвидность предприятия за рассматриваемые периоды имеют плохие значения. Это возникает из-за того, что, с каждым годом краткосрочные и долгосрочные обязательства увеличиваются. Анализ ликвидности баланса Анализ ликвидности баланса организации возникает в связи с необходимостью определения степени платежеспособности, т.е. способности полностью и своевременно выполнять свои денежные обязательства. Главная задача оценки ликвидности баланса – определить величину покрытия обязательств предприятия его активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку погашения обязательств. В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства,активыпредприятия разделяются на следующие группы: 1. Наиболее ликвидные активы А1н.п.=3185414; А1к.п. = 2518484; 2. Быстро реализуемые активы А2н.п.= 9097953; А2к.п. = 9909178; 3. Медленно реализуемые активы А3н.п.= 4629620; А3к.п. = 7030140;

4. Трудно реализуемые активы А4н.п.= 40286174; А4к.п. = 50228082.

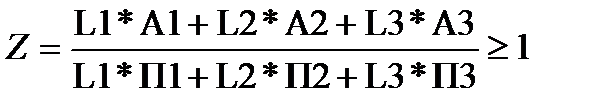

Пассивы баланса группируются по степени срочности их оплаты: 1. Наиболее срочные обязательства П1н.п.=4759375; П1к.п. = 5255494; 2. Краткосрочные пассивы П2н.п.= 3792167; П2к.п. = 26998936; 3. Долгосрочные пассивы П3н.п.= 24328330; П3к.п. = 4873743; 4. Постоянные пассивы или устойчивые П4н.п.= 24320615; П4к.п. = 32559344. Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения: А1≥П1; А2≥П2; А3≥П3; А4≤П4. Начало периода:3185414≤4759375; 9097953≥3792167; 4629620≥328487; 40286174≥24328330. Конец периода:2518484≤5255494; 9909178≤26998936; 7030140≥4873743; 50228082≥32559344. В случае, когда одно или несколько неравенств имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке; в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные. Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели. Текущая ликвидность, которая свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени: ТЛ=(А1+А2) ≥ (П1+П2). Начало периода:ТЛ = 12283367≥8551542 Конец периода: ТЛ = 12427662≤32254430 Перспективная ликвидность – это прогноз платежеспособности на основе сравнения будущих поступлений и платежей: ПЛ=А3≥ П3. Начало периода:ПЛ = 4629620≤24328330 Конец периода:ПЛ = 7030140≥4873743 Общая (комплексная) ликвидность: где L1,L2,L3 – весовые коэффициенты, учитывающие значимость средств с точки зрения сроков поступления средств и погашения обязательств (L1=1,0; L2=0,5;L3=0,5.) Начало периода:Z=(1*3185414+0,5*9097953+0,5*4629620)/(1*4759375+0,5*3792167+0,5*24328330 ≤ 1;0,53≤ 1 Конец периода:Z=(1*2518484+0,5*9909178+0,5*7030140)/(1*5255494+0,5*26998936+0,5*4873743 ≤ 1;0,52≤1

Таблица № 7

Сопоставление итогов I группы по активу и пассиву, на конец 2011 года наблюдается ухудшение ликвидности баланса, так как предприятию не хватает денежных средств для того чтобы погасить краткосрочные обязательства. По итогам группы II выявлено, что дебиторская задолженность на конец периода уменьшилась, акраткосрочные кредиты и займы увеличились. Сопоставление итогов по активу и пассиву для III группы показало, что медленно реализуемых активов на начало периода на много меньше, чем на конец, а долгосрочных обязательств наоборот. По итогам группы IV видно, что организация сможет своевременно осуществить расчёты и остаться платежеспособной. Заключение В общем, финансовая картина для угольной компании «Кузбассразрезуголь» выглядит не совсем плачевно. У данной фирмы достаточно основных источников формирования оборотных средств для финансирования запасов и затрат. Но фирма совсем не располагает собственными оборотными средствами и полностью зависит от долгосрочных заёмных средств. Такая явная зависимость и повлияла на ухудшение финансовой ситуации в 2011 году. Финансовые коэффициенты на начало периода и на конец периода улучшились. Это объясняется увеличением собственных средств или собственного капитала. Однако стоит отметить тот факт, что расходы фирмы на конец года увеличились, и если не покрыть их, то в дальнейшем есть высокий шанс банкротства организации. По итогам анализа деловой активности на конец отчётного периода большинство показателей улучшили свои значения. В целом деловая активность предприятия оценивается каксредняя. Хороший результат получился, главным образом, из-за того, что выручка предприятия за периоды увеличилась, также увеличилась и чистая прибыль, оборотные активы увеличились, долгосрочных обязательств стало гораздо меньше. Все показатели рентабельности предприятия за период 2010-2011 год показали отрицательную динамику, но все же значения достаточно приемлемые, потому выручка увеличилась, чистая прибыль стала больше, собственного капитала стало больше. Платёжеспособность и ликвидность предприятия за рассматриваемые периоды имеют плохие значения. Это возникает из-за того, что, с каждым годом краткосрочные и долгосрочные обязательства увеличиваются. Баланс предприятия считается абсолютно неликвидным, так как не выполняются условия ликвидности.

Библиографический список: 1. В. С. Канхва, Методические указания к выполнению курсовой работы по дисциплине «Анализ финансово-хозяйственной деятельности предприятия» для студентов бакалавриата всех форм обучения направления подготовки 38.03.01 Экономика, НИУ МГСУ, 2016 2. Бузырев В.В. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия: Уч. пос. / В.В. Бузырев, Ивашенцева Т.А., А.Г. Кузьминский, А.И. Щербаков. – Новосибирск: НГАСУ, 2012. 3. Глазов М.М. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебник. – Спб.: ООО «Андреевский издательский дом», 2006 – 448 с. 4. Немцев В.Н. Экономический анализ промышленного предприятия: учебное пособие. – Магнитогорск: МГТУ, 2004 г. – 206 с. 5. Уварова С.С., Беляева С.В., Канхва В.С. Организационно-экономические изменения инвестиционно-строительного комплекса на микроуровне: управление и анализ. Москва. МИСИ-МГСУ. 2014 г. – 185 с. 6. http://nedvigovka.ru

Приложение № 1

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2018-05-29; просмотров: 170. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||