Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Международный валютный рынок и основные мировые валютыЕсли сформулировать по возможности точное определение, то международный валютный рынокFOREX(Foreign Exchange Market) представляет собой совокупность операций по купле-продаже иностранной валюты, и предоставлению ссуд на конкретных условиях (сумма, обменный курс, процентная ставка) с выполнением на определенную дату. Основными участниками валютного рынка являются: коммерческие банки, валютные биржи, центральные банки, фирмы, осуществляющие внешнеторговые операции, инвестиционные фонды, брокерские компании; постоянно растет непосредственное участие в валютных операциях частных лиц. FOREX - самый большой рынок в мире, он составляет по объему до 90 % всего мирового рынка капиталов. Тысячи участников этого рынка - банки, брокерские фирмы, инвестиционные фонды, финансовые и страховые компании - в течение 24 часов в сутки покупают и продают валюту, заключая сделки в течение нескольких секунд в любой точке Земного шара. Объединенные в единую глобальную сеть спутниковыми каналами связи с помощью совершеннейших компьютерных систем, они создают оборот валютных средств, который в сумме за год превышает в 10 раз общий годовой валовой, национальный продукт всех государств мира (причем, цифра взята из учебника 5-летней давности). Для чего необходимо перемещение таких огромных денежных масс по электронным каналам? Валютные операции обеспечивают экономические связи между участниками различных рынков, находящимися по разные стороны государственных границ: межгосударственные расчеты, расчеты между фирмами из разных стран за поставляемые товары и услуги, иностранные инвестиции, международный туризм и деловые поездки. Без валютообменных операций эти важнейшие виды экономической активности не могли бы существовать. Но деньги, служащие здесь инструментом, сами становятся товаром, так как спрос и предложение по операциям с каждой валютой в различных деловых центрах меняется во времени, а следовательно меняется и цена каждой валюты, причем меняется быстро и непредсказуемым образом.  Международное валютное устройство сегодня основывается на режиме плавающих валютных курсов: цену валюты определяет прежде всего рынок. Поэтому валютный курс то поднимается вверх (валюта дорожает), то падает вниз. Значит, можно купить валюту дешевле и через некоторое время продать ее дороже, получив при этом прибыль. Международная валютная система прошла большой путь за тысячелетия истории человечества, но несомненно сегодня в ней происходят изменения самые интересные и ранее немыслимые. Два главных изменения определяют новый облик мировой валютной системы: а) деньги полностью отделены теперь от какого бы то ни было материального носителя; б) мощные информационные и телекоммуникационные технологии позволили объединить денежные системы разных стран в единую глобальную финансовую систему, не признающую границ. Раньше все было достаточно просто и понятно: "люди гибнут за металл". А теперь деньги - не только не металл, но даже и не те греющие взор зеленые бумажки. Настоящие деньги, движущие судьбами людей, сталкивающие страны и народы, разрушающие империи и создающие новые, сегодня эти деньги - просто цифры на экранах компьютеров. Хорошо это или нет - не предмет фундаментального анализа, но финансовый рынок планеты сегодня таков и надо учиться на нем работать. Международный валютный рынок в том виде, как мы его знаем, возник после 1973 года, но начало его новейшей истории было положено летом 1944 года в американском курортном городке Бреттон-Вуддс. Исход Второй Мировой войны уже не вызывал сомнений и союзники занялись послевоенным финансовым устройством планеты. В то время как экономики всех ведущих государств после войны должны были оказаться в руинах либо в тисках военного производства, экономика США выходила из войны на подъеме. А так как и победители, и жертвы, и побежденные нуждались в пище, топливе, сырье и оборудовании, а дать все это в достаточном количестве могла только американская экономика, то возникал вопрос, чем другие страны за это будут платить. После войны они мало что имели из того, что могло заинтересовать США; золотой запас у США и так был самым большим, многие же страны вряд ли имели его вообще. При любых попытках наладить торговлю через обмен валют цена на доллар по причине высокого спроса на американские товары неизбежно должна была подняться до такого уровня, что все прочие валюты обесценились бы и приобретение американских товаров стало невозможным. С другой стороны, это можно было считать чьей угодно проблемой, кроме Соединенных Штатов, но достаточное число людей понимало, что именно такой подход и привел ко Второй Мировой войне. После Первой Мировой войны Америка умыла руки, оставив международную ответственность на долю других стран. Мир испытывал сильный долларовый голод, золотые запасы стран перетекали в США, прочие валюты обесценивались. Естественные, но недальновидные протекционистские решения изолировали экономики друг от друга и экономический национализм легко перешел в дипломатические отношения и перерос в войну. Для предотвращения послевоенного коллапса валют финансовый форум в Бреттон-Вуддсе создал ряд финансовых институтов, в том числе Международный Валютный Фонд. первоначально представлявший собой объединенные валютные ресурсы, куда все страны (но в максимальной степени США) вносили свою долю, и откуда каждая страна могла брать для поддержания своей валюты. Для американского доллара было зафиксировано золотое содержание (35 долларов за тройскую унцию), а прочие валюты были привязаны к доллару в определенном соотношении(фиксированные обменные курсы). Но послевоенный спрос на доллар оказался выше всех ожиданий. Многие страны продавали свою валюту для покупки долларов на приобретение американских товаров. Американский экспорт намного превосходил импорт (росло положительное сальдо торгового баланса), дефицит долларов в мире нарастал. РесурсовМВФне хватало на заимствования странам для поддержания их валют. Ответом на эти проблемы был американский план Маршалла, по которому европейские страны предоставили Соединенным Штатам перечень необходимых для подъема их экономик материальных ресурсов, а США передали им (не взаймы) объем долларов, достаточный для приобретения указанного. Эти доллары предотвратили девальвацию других валют, способствовали новому росту американского экспорта, открывая для него все новые рынки. Американское присутствие во всех частях света через расходы на содержание военных баз, американские частные инвестиции в бизнес Европы (приобретение европейских фирм или участие в них), активность американских туристов, тративших деньги по всему свету, постепенно наполнили долларами иностранные банки в количествах, больших необходимого. В конце 50-х годов европейский бизнес уже не нуждался в прежнем количестве американских товаров, имел более привлекательные возможности инвестирования, чем долларовые депозиты, и потому не желал держать избыток долларов. Вначале американское Казначейство готово было выкупать доллары, оплачивая их установленным золотым содержанием, не допуская падения курса доллара по отношению к другим валютам. Но поток золота из США привел к уменьшению вдвое золотого запаса а начале 60-х годов. Иностранные центральные банки длительное время также поддерживали курс доллара по отношению к национальным валютам, скупая излишки долларов, предлагаемые населением, частными банками и бизнесом. Система фиксированных обменных курсов продержалась до начала 70-х годов. К этому времени США уже не имели благоприятного торгового баланса; другие страны продавали Америке все больше, а покупали у нее все меньше. Доллары, от которых избавлялись за рубежом, оседали в иностранных центральных банках бесперспективным невостребованным грузом. В течение нескольких лет США сопротивлялись неизбежной девальвации доллара и не соглашались на установление свободно плавающих валютных курсов, но после ряда проблем в начале 70-х они отказались от золотого содержания доллара, курс которого с тех пор определяется рыночным спросом и предложением (free floating - свободно плавающий курс). Цена золота выросла к 1980 году почти до 750 долларов за тройскую унцию (с начала 1975 года американцы по закону получили возможность приобретать золото как объект инвестирования). В конце 70-х годов доллар упал до своего послевоенного минимума, а дальнейшая его история - череда взлетов и падений. Все основные мировые валюты сейчас находятся в таком режиме свободного плавания, когда их цена определяется рынком, в зависимости от того, насколько данная валюта нужна для приобретения товаров, инвестиций и межгосударственных расчетов. Конечно же, это плавание не является полностью свободным; в каждой стране существует центральный банк, основной задачей которого, в соответствии с законом является обеспечение стабильности национальной валюты. Международный валютный рынок FOREX объединяет все множество участников валютообменных операций: физических лиц, фирмы, инвестиционные институты, банки и центральные банки. Главными валютами, на долю которых приходится основной объем всех операций на рынке FOREX, являются сегодня доллар США (USD), евро (EUR), японская йена(JPY), швейцарский франк (CHF) и британский фунт стерлингов(GBP). До появления валюты евро большая доля рынка приходилась на немецкую марку(DEM). Доллар США (USD), как мы видели, стал ведущей мировой валютой после Второй Мировой войны. Сегодня доллар является универсальным платежным средством в международным бизнесе, валютой-убежищем при различных финансовых и политических кризисах в других странах, а также объектом международных инвестиций, благодаря большому объему высоконадежных ценных бумаг - государственных долгосрочных облигаций США. Уверенность в стабильности американской экономической и финансовой системы, в том что все доходы по государственным долговым ценным бумагам будут своевременно выплачены, не реквизированы и не обложены неожиданным налогом, привлекает на этот рынок как частных иностранных инвесторов, так и иностранные правительства. В последние годы небывалый рост демонстрирует рынок американских акций, притягивающий огромные капиталы иностранных и внутренних инвесторов, что служит дополнительным источником силы доллара. С середины 80-х годов американские акции стали более выгодным вариантом вложения денег, чем золото: акции росли, а цена золота падала. В период же после 1993 года американские акции растут настолько быстро, что уже не только независимые эксперты, но и официальные лица неоднократно высказывали опасения, что цены акций чрезмерно завышены и их падение может оказаться слишком резким и привести к финансовому и экономическому кризису. Доллар занимает, по разным оценкам, долю от 50 до 61 процента в международных резервах центральных банков, составляющих в сумме до 1 триллиона долларов. Он является общепризнанной базовой валютой при котировке других валют. Доллар участвует в качестве одной из сторон в 87% всех транзакций на рынке FOREX (по данным на октябрь 1998 года). Из всех обменов японской йены на долю американского доллара приходилось 87%; для немецкой марки этот показатель составлял 64%, а для канадского доллара - 98%. Для иллюстрации недавней истории курса доллара мы приводим на рисунке 2.1. график индекса доллара. Вследствие того особого положения, которое занимает доллар на мировом рынке, принято цены всех других валют выражать по отношению к доллару. Цена йены выражается количеством йен, которые дают за один доллар; цена фунта выражается количеством долларов, которые дают за один фунт. Но для доллара это означает, что он имеет столько цен, сколько существует валют, и когда одна его цена растет, другая может падать. Для получения объективной характеристики цены доллара можно использовать усредненный с учетом объемов международной торговли курс доллара по отношению к основным мировым валютам (более подробно смысл этого индекса будет рассмотрен в параграфе 3), который и показывает, что доллар в настоящее время уверенно оправдывает заявления американских финансовых властей о том, что сильный доллар продолжает оставаться основой политики США. На рисунке 2.2. показан график основного фондового индекса США, индекса Доу-Джонса, показывающего динамику роста цен на акции ведущих американских промышленных корпораций. Позже мы вернемся к этому графику при анализе ситуации на валютном рынке летом 1999 года.

Рис. 2.1. График индекса американского доллара

Рис. 2.2. График американского фондового индекса Доу-Джонса Рис. 2.3. График курса японской йены Японская йена (JPY) прошла сложный путь от послевоенного уровня 360 йен за доллар, определенного американской оккупационной администрацией, до курса около 80 йен за доллар в 1995 г., после чего ее уровень вновь существенно понизился и опять сильнейшим образом укрепился во второй половине 1998 года. Главной особенностью финансовой ситуации в сегодняшней Японии являются чрезвычайно низкие краткосрочные процентные ставки; практически они сегодня поддерживаются Банком Японии на нулевом уровне. Поэтому очень большие объемы сбережений и средств пенсионных фондов и других инвесторов были вложены в зарубежные ценные бумаги, прежде всего - в американские государственные облигации и в европейские активы. Существенно уступая доллару в качестве резервной валюты и инструмента международных расчетов, йена тем не менее является одной из главных валют на международных финансовых рынка. Британский фунт (GBP). Британский фунт был ведущей мировой валютой до Первой Мировой войны; существенно ослабив свои позиции в межвоенный период, он окончательно уступил лидерство доллару после Второй Мировой войны, причиной чему были естественные проблемы в пострадавшей от войны экономике, а также и подрыв доверия к валюте вследствие массированных фальшивомонетнических диверсий против нее со стороны Германии во время войны.

Рис. 2.4. График курса британского фунта До 50% транзакций с участием фунта имеют место на рынке Лондона. На глобальном рынке он занимает около 14%. Почти весь этот объем приходился на доллар и немецкую марку. Нью-йоркские банки практически прекращают котировать GBP в полдень. Фунт очень чувствителен к данным по рынку труда и инфляции в Англии, а также к ценам на нефть (в учебниках по валютному рынку он даже характеризовался как petrocurrency). В комментариях событий на рынке FOREX фунт обозначается либо какcable, либоpound. Первое название осталось с тех времен, когда наиболее оперативными данными, получаемыми в Европе из Америки, были телеграммы, переданные по трансатлантическому подводному кабелю. Cable используется, как правило, в котировке GBP к USD, a pound - применялось в котировках фунта к немецкой марке. Швейцарский франк (СНГ). Объемы сделок с участием швейцарского франка существенно меньше, чем с другими рассмотренными валютами. По отношению к немецкой марке он часто играл роль валюты-убежища (например, в случае кризисов в России). По данным предыдущих лет, курс франка обнаруживал более сильные колебания, чем курс немецкой марки; но в последнее время это не имело места. Функция франка как валюты-убежища (safe-haven) в 1999 году сильно сократилась из-за военного конфликта на Балканах.

Рис. 2.5. График курса швейцарского франка С появлением евро волатильность (изменчивость) курса франка по отношению к евро стала намного меньше, чем была волатильность франка по отношению к немецкой марке. Швейцарский Национальный Банк (SNB) проводит политику, направленную на координирование финансовых условий в Швейцарии и евро-регионе; в частности, в день снижения процентных ставок Европейским Центральным Банком весной этого года, SNB через 20 минут объявил о снижении своей процентной ставки. Хотя основная часть обменов происходит с участием доллара, тем не менее некоторые недолларовые рынки тоже имеют значительную активность. Из суммарного объема недолларового рынка раньше около 98% приходилось на немецкую марку. После появления евро объемы на многих рынках уменьшились и пока еще в полной мере не восстановились. Немецкая марка (DЕМ) занимала второе место после доллара по ее доле в мировых валютных резервах (около 25%). В отношении стабильности курса, на марку сильно влияли социально-политические факторы в России, с которой Германия наиболее тесно связана экономическими и политическими отношениями, и это влияние передалось новой валюте евро, так как Германия представляет значительную часть экономики одиннадцати государств, объединивших свои валютные системы. Новая валюта евро (EUR), появившаяся 1 января 1999 года, объединила 11 европейских наций в самый мощный экономический блок мира, на долю которого приходится почти пятая часть глобального выпуска товаров и услуг и мировой торговли. В состав евро-региона («Euro-area») входят Австрия, Бельгия, Германия, Ирландия, Испания, Италия, Люксембург, Нидерланды, Португалия, Финляндия и Франция, занимающие территорию 2365000 кв. км. с населением 291 миллионов человек (для сравнения - в США 269 миллионов, в Японии - 126).

Рис. 2.6. График курса общеевропейской валюты евро (до 1 января 1999 года изображен график ECU) Суммарный валовой внутренний продукт (ВВП) в 1997 г. составлял 5,55 триллионов ECU (ECU-European Currency Unit), или 6,51 триллионов долларов США, в то время как ВВП США был 6,85 триллионов ECU, а Японии - 3,71 триллионов. Экспорт составляет 10 % от ВВП евро-региона. В 1997 году суммарный экспорт на 25% превосходил американский и вдвое Японский. Германия составляет до 30% экономики Европы; в сумме Германия, Франция и Италия составляют около 70% экономики евро-региона. Средний показатель инфляции потребительских цен в октябре 1998 составлял 1,0%; основные процентные ставки были снижены 11 европейскими центральными банками до 3,0 % осенью 1998 года. Средний уровень безработицы составлял к началу 1999 года 10,8 %, меняясь от 18,2 % в Испании до 2,2 % в Люксембурге. Датская крона и греческая драхма, являющиеся ближайшими кандидатами на присоединение к евро, регулируются с 1.01.99 механизмом ERM-2. Это означает, что определены центральные обменные курсы этих валют к евро: 7.46038 Danish crowns/euro и 353.109 Greek drachma/ euro, а границы допустимого диапазона изменения курса для кроны образуют коридор шириной 2,25% от центрального курса, и для драхмы ширина коридора 15%. В случае выхода валюты за пределы валютного коридора соответствующий национальный Центральный банк должен предпринять валютную интервенцию для корректировки курса. Например, диапазон для интервенций по кроне: buy 7.29252, sell 7.62824. Европейский Центральный Банк имеет обязательство помогать центральным банкам Дании и Греции поддерживать курсы в пределах заданных диапазонов в случае спекулятивных атак против валют. Создание единой европейской валюты является безусловно, величайшим финансовым экспериментом в истории человечества. Ни одна из имевших ранее место попыток создания сколько-нибудь значительного финансового союза не увенчалась успехом. На евро сегодня многие также смотрят как на эксперимент, исходом которого не обязательно будет успех. Все первое полугодие 1999 года курс валюты неуклонно падал, в чем некоторые усматривают признаки недоверия к новой валюте, а другие видят эффективно проводимую единым Европейским Центральным банком денежную политику, так как низкий обменный курс играет на руку европейским экспортерам, существенно повышая конкурентоспособность их товаров на мировых рынках. Путь европейских государств к объединению валютных систем был длительным и не простым, не все страны могли выдержать условия, сформулированные для объединения, менялся состав участников. Но в течение нескольких лет существовала и была признана в мире синтетическая валюта экю (ECU), составленная из европейских валют (ее курс на 31 декабря 1998 года и стал курсом евро); настойчивая работа лидеров ряда европейских государств, прежде всего Германии, Франции, Италии привела в конце концов к старту новой валюты. &*) * Знаком & в книге отделен материал, предназначенный для более углубленного изучения предметна, задачи или справочные данные Для лучшего понимания происходящих в евро-регионе процессов полезно помнить те макроэкономические ориентиры (заложенные в Маастрихтский договор, определивший условия конвергенции), с которыми европейские государства подошли к объединению своих валютных систем. 1. Стабильность цен: средний уровень инфляции за предшествующий год не должен превосходить более чем на 1,5 % уровни инфляции трех из объединяющихся государств с наименьшими показателями инфляции. 2. Устойчивость финансового положения государства, означающая отсутствие значительного бюджетного дефицита, в частности, а) отношение планируемого или действительного государственного дефицита к величине валового внутреннего продукта (ВВП) не будет превосходить 3%, либо же это отношение должно последовательно уменьшаться, приближаясь к указанному уровню, существенные отклонения допустимы только краткосрочные; b) отношение государственного долга к ВВП не должно превышать 60%. либо оно должно последовательно уменьшаться, стремясь к указанному уровню. 3. Критерий конвергенции процентных ставок, означающий. что на протяжении предшествующего года средние долгосрочные процентные ставки(long-term rates) не должны превосходить более чем на 2% процентные ставки трех государств с наибольшей стабильностью цен. Процентные ставки измеряются на основе показателей долгосрочных государственных облигаций или аналогичных пенных бумаг, с учетом различий в национальных определениях. 4. Условие участия в Европейском обменном механизме (ERM) в течение двух лет до перехода к валюте EURO, в частности, в этот период не должно быть девальвации кросс-курса валюты по отношению к валютам других государств-участников. Приводимая ниже таблица содержит данные по положению стран-участниц на июль 1998 года, когда принималось окончательное решение о составе стран-участниц валютного союза.

В следующей таблице представлены значения кросс-курсов одиннадцати валют по отношению к евро, зафиксированные на 31 декабря 1998 г. Существуют стандартные международные обозначения валют, которыми пользуются в операциях на валютных рынках. В информационной системе REUTERS каждый объект получает свой специальный код (RIC - Reuters Information Code), по которому можно найти в системе любую связанную с объектом информацию. Ниже мы приводим коды RIC и названия для ряда наиболее распространенных валют.

Приведем также стандартные коды стран, используемые в информационных системах для обозначений различных индикаторов. British Pound GBP Брянский фунт Canadian Dollar CAD Канадский доллар French Franc FRF французский франк German Mark DEM Немецкая марка Italian Lira ITL Итальянская лира Japanese Yen JPY Японская йена United States Dollar USD Американский доллар New Zealand Dollar NZD Новозеландский доллар Australian Dollar AUD Австралийский доллар Belgian Franc BEF Бельгийский франк Portuguese Escudo РТЕ Португальское эскудо Danish Krone DKK Датская крона Dutch Guilder NLG Нидерланцский гульден Euro EUR Единая европейская валюта евро Singapore Dollar SGD Сингапурский доллар Finnish Mark FIM финская марка Greek Drachma GRD Греческая драхма Spanish Peseta ESP Испанская песета Hong Kong Dollar HKD Гонконгский доллар Swiss Franc CHF Швейцарский франк Austrian Schilling ATS Австрийский шиллинг Irish Punt IEP Ирландский фунт

Что такое валютный курс После того как Бреттон-Вуддское соглашение, регулировавшее валютные курсы в послевоенный период, прекратило свое существование, основные мировые валюты получили большую свободу в том смысле, что их курсы стали в значительной степени определяться рынком на основе спроса и предложения по этим валютам как инструментам торговли, инвестиций и формирования международных резервов. Чем же вызваны столь сильные изменения валютных курсов, которые наблюдаются с тех пор, в чем их причины и как их истолковывает экономическая наука? Основным понятием, созданным для объяснения валютных курсовявляется паритет покупательной способности, ППС (purchasing power parity - РРР), для формулировки которого обычно привлекают так называемыйзакон одной цены: цена товара в одной стране должна быть равна цене товара в другой стране; а поскольку эти цены выражаются в разных валютах, то соотношение цен и определяет курс обмена одной валюты на другую. Пусть Pd - внутренняя цена (domestic price) данного товара, a Pf - его цена за рубежом, в соседней стране (foreign price). Эти цены представляют собой количества валют, национальной для данной страны и иностранной, которые дают за единицу товара внутри страны и за рубежом. Отношение цен и будет тем курсом, по которому одну валюту станут обменивать на другую ради приобретения данного товара. Если бы все обмены были связаны только с этим одним товаром, то это и был бы обменный курс, S=Pd/Pf определяющий цену одной единицы иностранной валюты в единицах внутренней (национальной) валюты. Если Toyota стоит в Японии 3,10 миллионов йен, а в США эта модель продается за 23700 долларов, то это означает, что соотношение доллара и йены равно S=3100000/23700=130.80 йен за доллар Но с другой стороны, каждый понимает, что выбор модели автомобиля дело очень непростое и данная модель может плохо продаваться в США просто по той причине, что американцы предпочитают аналогичные модели своего производства. Тогда цена авто будет заниженной, а 130.8 йен за доллар окажется слишком высокой цифрой. Автомобиль, наверное не самый лучший товар для сравнения валют, потому что с ним связано слишком много индивидуальных предпочтений и неэкономических соображений. В литературе упоминается совсем простой способ сравнения покупательной способности валют - по цене гамбургера, который является стандартным продуктом и связан с универсальным набором исходного сырья. Но с ним также не все может быть просто: если гамбургер всюду считается наиболее простой и недорогой закуской, то при появлении в Москве он в первые годы шел за деликатес, и сравнение цен гамбургера в разных странах вряд ли соответствовало тогдашнему курсу рубля; а в некоторых странах его и вовсе не едят. Вполне понятно, что подобное определение обменного курса является сильно упрощенным, оно принимает в рассмотрение только один товар и не учитывает многого, что имеет место в действительности. А на самом деле происходит торговля множеством товаров, и не только товарами, но еще и различными услугами (которые еще сложнее сравнивать по их ценам в разных странах). Поэтому более реалистичный вариант закона одной цены сравнивает общие уровни цен в двух странах на группу товаров и услуг. Формула для определения обменного курса остается той же самой, но под Pd и Pf понимаются уже средние цены некоторого набора товаров и услуг (потребительской корзины). Такое определение обменного курсаназывают абсолютным вариантом паритета покупательной способности (absolute version of purchasing power parity). Применяется также другая форма определения обменного курса через цены товаров по разные стороны границы. Для большинства задач, связанных с оцениванием тенденций экономических процессов важно не само значение обменного курса, а его изменение, происшедшее в течение некоторого времени под влиянием различных факторов. Если обозначить процентное изменение цен товаров (или соответствующих потребительских корзин) через δPd и δPf соответственно, то вызванное ими изменение (в процентах) валютного курса будет равно δS= δPd-δPf Это есть формулаотносительного варианта паритета покупательной способности (relative version of purchasing power parity). Если упоминавшийся выше гамбургер подорожал в Москве на 5%, а в США на 1%, то это означало бы изменение рублевого курса доллара на 4 %. По крайней мере одно практическое применение концепции паритета покупательной способности в реальной финансовой политике известно в истории валютных рынков. Это соглашение Plaza Accord сентября 1985 года, когда американский доллар был решением Большой Пятерки (G5) девальвирован по отношению к йене и европейским валютам (то есть его курс был установлен на более низком уровне). Результат этого соглашения, как считается ныне, отнюдь не совпал с тем, что от него ожидалось. Из многообразия экономических индикаторов, на первый взгляд, самую прямую и непосредственную связь с валютным курсом должен иметьторговый баланс (Trade Balance), поскольку он представляет собой разницу между суммарным экспортом и импортом страны, Trade Balance = Export - Import Если экспорт преобладает в структуре внешней торговли страны, то это означает избыточное поступление иностранной валюты в страну, следовательно, рост спроса на национальную валюту и рост обменного курса этой валюты, И наоборот, при дефиците торгового баланса (когда объем импорта больше, чем объем экспорта) национальная валюта должна слабеть. В действительности же, как мы увидим позже, взаимное влияние торговли, обменных курсов, инфляции и процентных ставок настолько перемешивает все факторы, что связь между ними становится совершенно неочевидной. Но порой экономические факторы и настроение рынка сходятся воедино в такой степени, что публикация индикатора вызывает мгновенную и однозначную реакцию. К осени 1999 года отношение валютного рынка к американскому доллару было весьма напряженным: продолжавшиеся уже длительное время спекуляции о переоцененности американского рынка акций (который так и называли пузырем -bubble) и опасения его резкого падения, активный вывод японского капитала с американского финансового рынка, состоявшиеся летом два повышения процентных ставок FED и ожидание будущих повышений, все это особенно заострило внимание на еще одной постоянной проблеме - американском торговом дефиците, который опять же только недавно достиг нового рекордного уровня за всю историю США. Ситуация еще более обострялась взаимоотношениями йены и доллара; Банк Японии, все лето боровшийся с преждевременным (с его точки зрения) ростом курса йены, ничего не смог сделать, несмотря на восемь предпринятых им за четыре месяца валютных интервенций. Попытки Банка получить поддержку в этой борьбе со стороны Казначейства США ничего не давали, а на интервенции, которые он осуществлял б одиночестве, рынок смотрел спокойно, каждый раз опять поднимая курс йены, которая была нужна иностранным инвесторам для приобретения растущих японских акций. Во вторник 21 сентября состоялось заседание Комитета по денежной политике Банка Японии, от которого все ждали каких-либо новых радикальных мер по ограничению роста йены. Но Банк Японии заявил, что его финансовая политика остается прежней, после чего рынок укрепился в уверенности, что интервенции можно не опасаться, а те, кто накануне активно покупали доллар в ожидании изменений политики Банка Японии и совместных действий США и Японии на валютном рынке, были весьма разочарованы и вынуждены продавать купленный доллар с убытками. Поэтому когда позже в тот же день 21 сентября были опубликованы данные по иностранной торговле США за июль 1999 года и оказалось, что дефицит внешней торговли опять вырос до рекордной величины, реакция рынка была простой и однозначной - доллар быстро и сильно упал по отношению ко всем основным валютам. На рисунках 3.1 и 3.2 показаны графики, наглядно представляющие реакцию валютного рынка на эти данные.

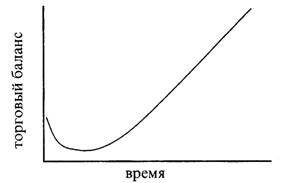

Рис. 3.1. График японской йены; реакция на итоги заседания Банка Японии (BOJ meeting) и данные по внешней торговле США (US foreign trade), 21 сентября 1999 года. Один существенный эффект следует иметь ввиду, анализируя долгосрочное влияние на циклическую динамику экономических индикаторов таких факторов как падение курса валюты или действия финансовых властей, осуществляющих девальвацию валюты (объявленное снижение цены данной национальной валюты в единицах иностранных валют). Это так называемаяJ-кривая, смысл которой удобно пояснить на примере торгового баланса. При девальвации национальной валюты экспорт становится более выгоден, а импорт менее выгоден для фирм данной страны. Но падение курса скажется на торговом балансе в несколько отдаленной перспективе, так как в близком будущем остаются в действии старые контракты, используются уже существующие запасы сырья и еще не произошло падение спроса на импорт (девальвация делается в условиях падения платежного баланса, но первое время после нее спрос на импорт еще остается высоким, а цена его из-за обменного курса уже поднялась). Все это приводит к тому, что первым последствием девальвации может быть дальнейшее падение торгового баланса и лишь потом наступает подъем (Рис. 3.4.).

Рис. 3.2. График британского фунта; подъем фунта 21 сентября -реакция на те же данные по американскому торговому балансу

Рис. 3.4. J - кривая на примере торгового баланса При повышении курса национальной валюты может проявляться такой же эффект запаздывания, но кривая будет соответствующим образом зеркально перевернута относительно оси времени. Другой подход к описанию природы валютного курса - теория эластичности - связан с объяснением реакции торгового баланса на изменения валютного курса и с другой стороны, с объяснением отклонений валютного курса через изменения, претерпеваемые торговым балансом. Согласно теории эластичности, валютный курс есть просто та цена обмена иностранной валюты, которая поддерживает торговый баланс в равновесии. Величина изменения обменного курса, возникающего как реакция на отклонения в торговом балансе, зависит полностью от эластичности спроса по изменению цен. Поэтому если спрос является неэластичным по цене, то падение импорта и рост экспорта будут небольшими, следовательно, обменный курс должен расти значительно, чтобы скомпенсировать торговый дисбаланс. С другой стороны, если спрос эластичен по цене, то падение импорта и рост экспорта велики, так что достаточно небольшого изменения валютного курса. Например, если импорт страны А велик, то торговый баланс является слабым, тогда обменный курс станет расти вследствие роста экспорта из страны А и будет стимулировать рост внутреннего дохода одновременно с падением дохода за рубежом. В то время как рост дохода в стране А вызовет рост потребления (как внутренней, так и иностранной продукции), а потому и больший спрос на иностранную валюту, падение дохода в стране В приведет к падению внутреннего спроса и потребления (продукции как страныВ, так и страны А), а потому к уменьшению спроса на ее национальную валюту. Сложность применения теории эластичности к реальному рынку связана с тем, что валютные курсы обладают совсем не одинаковой эластичностью, в частности, краткосрочные курсы (слот) очевидно менее эластичны, чем долгосрочные. Кроме того, могут быть различные причины, вызывающие резкие изменения краткосрочных курсов, которые сами по себе меняют правила игры. Все эти соображения эластичности безусловно интересны с точки зрения выявления факторов, влияющих на обменные курсы, хотя конкретных соображений о реакциях валютных курсов усмотреть здесь сложно. Более подробное изложение концепции эластичности можно найти во всех учебниках макроэкономики. Различные современные теории обменного курса принимают во внимание не только товарные рынки, но еще и предложение и спрос на финансовые активы, то есть учитывают международные потоки капитала. Развитие теории продолжается. Но ясно, что не следует ожидать получения простых ответов, так как слишком много факторов влияют на поведение курсов, да и сами рынки непрерывно меняются по своей структуре. & Паритет покупательной способности Понятие потребительской корзины часто используется в экономической статистике, когда необходимо численно измерить некоторый показатель, относящийся к целой группе различных объектов. Для объективного сравнения средних цен в двух странах необходимо выбрать некоторый набор товаров и услуг, являющийся достаточно представительным в каждой стране. Обозначим wd(i) и wf(i) - процентные веса i-го товара (услуги) в потребительских корзинах внутри страны и за рубежом, где индекс i нумерует товары и услуги. Величины Pd и Pf, представляющие общие уровни цен в двух странах, вычисляются в виде взвешенных сумм Pd = Σ wd(i)* Pd(i), Pf=Σ wf(i)*Pf(i), а их отношение дает курс обмена валют. Формула, являющаяся абсолютным вариантом паритета покупательной способности(absolute version of purchasing power parity), Pd = S * Pf, теперь точнее определяет валютный курс, поскольку охватывает представительную выборку товаров, учитывающую состав потребления в каждой стране. Впрочем, к ней можно также предъявить множество претензий. Во-первых, не существует двух стран, производящих абсолютно одинаковые товары и услуги; выбирая же разные наборы («потребительские корзины»), можно получить и множество обменных курсов. Во вторых, она не учитывает транспортные расходы, входящие в цену товара, таможенные платежи и т.д. И наконец, она не рассматривает различные индивидуальные особенности товарных рынков, например, торговые марки (одна и та же модель автомобиля может иметь в разных странах очень разные цены просто по причине разного отношения к имени фирмы). Все это делает сравнение валют по паритету покупательной способности весьма условным, хотя проведенные исследования показали, что в долгосрочном плане обменные курсы следуют тенденции ППС, но отклонения от паритета могут быть весьма значительными. Относительный вариант паритета покупательной способности(relative version of purchasing power parity)получается из приведенный выше формулы абсолютного варианта, если в ней вместо абсолютных значений величин использовать их процентные изменения. Предположим, что Pd(t) - уровень цен внутри страны в некоторый период времени t, выбранный в качестве базового, а Pd(t+T) - уровень цен по прошествии времени Т (например, Т это год). Обозначим δS, δPd, δPf относительные изменения за время от t до t+T величин, соответственно, обменного курса, внутренних цен выбранной потребительской корзины и зарубежных цен, S(t+T) - S(t) Pd(t+T) - Pd (t) δS = ———————— , §Pd = —————————, S(t) Pd (t) Pf(t+T)-Pf(t) δpf=————————— Pf(t) (при желании можно выразить относительные изменения в процентах, умножив эти дроби на 100). Если подставить эти измененные значения в формулу для абсолютного варианта паритета покупательной способности, S(t+T) = Pd (t+T) / Pf (t+T) вычесть отсюда S(t)=Pd(t)/Pf(t) и сделать соответствующие преобразования, то формула для относительного варианта ППС будет выглядеть следующим образом: δS=δPd-δPf. Например, если внутренние цены за год выросли на 2,5 процента (δPd = 2,5%), а цены за рубежом выросли на 1,2% (δPf = 1,2%), то это должно означать, что курс национальной валюты по отношению к иностранной упал на dS= 2,5-1,2 =1,3%; (курс именно упал, поскольку за одну единицу иностранной валюты стали давать на 1,3% больше единиц национальной валюты). Задача. В таблице представлены данные по росту цен, соответствующие четырем основным валютам (американский доллар, британский фунт, евро, японская йена); приведены процентные величины изменения цен за год, предшествующий указанной дате. Найти ожидаемые изменения курсов этих валют по отношению друг к другу за каждый из указанных периодов в соответствии с формулой относительного варианта паритета покупательной способности.

(Данные в задачах везде приближенные, предназначены для выполнения учебных заданий, а не реальных прогнозов).

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 328. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||