Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Количественная теория денегСтр 1 из 5Следующая ⇒ Платежная система. Понимать, что это такое и какие функции выполянет. Знать несколько примеров платежных систем, уметь объяснить в чем особенность и задача каждой: visa, master card, web-money, QiWi и др. Платежная система - совокупность процедур и связанных с ними компьютерных сетей и программного обеспечения, используемых для проведения финансовых трансакций и взаиморасчетов между участниками системы, реализованная с использованием пластиковых карточек, электронных и наличных денег. Задачи и функции платежной системы. Основными задачами, стоящими перед платежной системой, являются следующие:

Основной функцией любой платежной системы является обеспечение динамики и устойчивости хозяйственного оборота. Наличие эффективной платежной системы способствует осуществлению контроля за денежно-кредитной сферой, помогает банкам активно управлять ликвидностью, снижая тем самым потребность в крупных и избыточных резервах. В результате этого упрощается процесс составления денежно-кредитной программы и ускоряется осуществление операций в области финансовой политики. Функции, которые берут на себя платежные системы Интернета:

Банковские карты. Знать разновидности и чем они отличаются: дебетовые и кредитовые, онлайновые и оффлайновые, с магнитной полосой и смарт-карты. Понимать, что означает наличие логотипа visa, master-card или какого-то другого на карточке. Ба́нковская ка́рта — пластиковая карта, привязанная к лицевому счёту одного из банков. Используются для платежей, в том числе через Интернет. Хотя держателя карты часто называют «владельцем» (такое использование встречается даже в документах банков), на самом деле собственником карты является банк-эмитент (это положение закрепляется соответствующими пунктами договора на обслуживание банковских карт). Держатель карты обязан вернуть её банку по требованию эмитента в течение нескольких дней. Это противоречие мнимое, так как полномочия собственника складываются из владения, пользования и распоряжения объектом собственности и банк передаёт держателю только полномочия владения и пользования картой. Средства же на счёте карты принадлежат владельцу карты (владельцам карт, на один счёт может быть выпущено несколько карт), банк не имеет права задержать их выплату или запретить пользоваться ими кроме как по решению суда или списания комиссий по операциям, предусмотренным договором. Дебето́вая ка́рта (англ. debit card) — платёжная карта, используемая для оплаты товаров и услуг, получения наличных денегв банкоматах. Такая карта позволяет распоряжаться средствами лишь в пределах доступного остатка на депозитном счёте, к которому она привязана. Функция дебетовых карт, главным образом, заключается в замене бумажных денег в обращении и осуществлении безналичных платежей собственными средствами клиента. В отличие от кредитных карт и карт с разрешённымовердрафтом, по дебетовым картам невозможно кредитование деньгами банка. Кредитная картапредназначена для совершения её держателем операций, расчёты по которым осуществляются за счёт денежных средств, предоставленных кредитной организацией-эмитентом клиенту в пределах установленного лимита в соответствии с условиями кредитного договора. Банк устанавливает лимит исходя из платёжеспособности клиента. chip card — чиповая карта имеют на обороте магнитную полосу, где записаны данные, необходимые для идентификации личности владельца карточки при ее использовании в банковских автоматах и электронных терминалах торговых учреждений. Когда карточка вставлена в соответствующее считывающее устройство, индивидуальные данные владельца передаются по коммуникационным сетям для разрешения на сделку. Встроенная в карточку микросхема (чип) является хранителем информации, которая записывается, а затем может обновляться в момент совершения сделки. Это расширяет функциональные возможности карточки и повышает ее надежность. В Российской Федерации банковские карты со встроенным микропроцессором (чипом) эмитируются в рамках платежной системы «Золотая Корона». Как известно, при платежах по магнитным или штриховым картам применяется режим on-line. Разрешение на платеж дает, по существу, компьютер банка или процессингового центра при связи с точкой платежа. Поэтому основная проблема, возникающая здесь, — обеспечение надежной, защищенной и недорогой связи, что в условиях нашей страны крайне трудно. Смарт-карты При платежах по смарт-картам применяется режим off — разрешение на платеж дает сама карта (точнее, встроенная в нее микросхема) при общении с торговым терминалом. На основе записанных в чипе сведений сделка по карточке может осуществляться в автономном режиме, т.е. без непосредственной связи с центральным процессором банковской компьютерной системы в момент совершения операции. Поскольку карточка сама хранит в памяти сумму средств, имеющихся на банковском счете, авторизации здесь не требуется: когда лимит превышен, сделка просто не состоится. Если же сумма операции меньше суммы лимита, то в момент ее совершения сумма свободного лимита будет уменьшена и записывается новый остаток, который может быть использован при следующей покупке. При внесении денег на счет лимит восстанавливается, о чем делается новая запись в микросхеме. Другая важная особенность смарт-карт заключается в их надежности. Смарт-карта должна быть достаточно «интеллектуальна», чтобы самостоятельно провести платеж и при этом обладать развитой системой защиты от ее несанкционированного использования. Копирование данных, кроме как их производителями, невозможно благодаря уникальному внутреннему коду, записанному на каждой карте. Даже если данные, записанные на карту, кто-либо сможет продублировать, уникальный внутренний код предотвратит использование карты. При отправке карт производителем в адрес организации, выпускающей карты в обращение, коды посылаются отдельно, а пока этот код не будет присвоен карте, использовать ее невозможно. Как только карта проинициализирована ив ней записаны данные (или сумма денег), доступ к ним защищается кодированным паролем (или ПИН-кодом), известным только хозяину карты. Данные, записанные на карте, могут быть также зашифрованы. Сам чип имеет несколько степеней защиты, и подделать информацию, записанную в нем, очень трудно или вовсе невозможно. Если карточка украдена и ненадлежащий недобросовестный владелец захочет ею воспользоваться, то при неправильном введении ПИН-кода чип, как правило, разрушается. Все это делает смарт-карту одной из наиболее надежных форм хранения данных. Еще одним преимуществом смарт-карт над другими пластиковыми картами является их многофункциональность. Обладая встроенными возможностями осуществлять многие математические и логические операции и превосходя другие пластиковые карты по объему хранимой на них информации, одни и те же смарт-карты могут использоваться в различных приложениях. Смарт-карты по сравнению с другими пластиковыми картами обладают высокими эксплуатационными характеристиками.

Закон Фишера – знать формулу и понимать, в чем ее суть. Уметь показать на примерах, как можно ей объяснять экономические процессы. Спрос на деньги и факторы на него влияющие. Понимать разницу между операционным спросом и спросом на деньги как на активы. Количественная теория денег При выполнении деньгами своих функций и поддержания стабильности цен важно, чтобы объем платежеспособного спроса соответствовал предложению товаров. Соблюдение этого правила обусловлено стремлением предотвратить задержку реализации товаров и услуг в связи с недостаточностью средств обращения. Поэтому важная задача — снабдить экономику необходимой денежной массой и определить, сколько денег должно находится в обращении. Современная теория спроса на деньги представлена различными концепциями. Рассмотрим количественную теорию денег. Эта теория появилась еще в XVI в., когда приток золота из Америки в Европу возрос более чем в 2 раза, серебра — более чем втрое. Как следствие, в Испании цены возросли в 4,5 раза, в Англии — в 4 раза, во Франции — в 2,5 раза, в Италии и Германии — в 2 раза. С этого времени зависимость цен от количества денег в обращении стала предметом пристального внимания экономической науки. Широкое распространение количественная теория получила в начале XX столетия, когда обострились проблемы обращения и покупательной способности бумажных денег. Количественная теория денег связывает между собой денежный и товарный рынки, устанавливая прямую связь между ростом денежной массы в обращении и ростом товарных цен. Все колебания уровня экономической активности сопровождаются изменениями в предложении денег. Наиболее известны два варианта количественной теории денег: трансакционный подход, или теория И. Фишера, и кембриджская версия, или теория кассовых остатков. Теория денег американского экономиста Ирвинга Фишера (1867—1947) исходит из того, что поскольку деньги выполняют функцию средства обращения, то их количество, необходимое для обращения в экономике, определяется массой и ценой реализуемых благ. Теория базируется на макроэкономическом уравнении обмена:

где M — количестве денег в обращении; V — скорость обращения денежной единицы; Р — средневзвешенный уровень цен; Q — количество всех товаров и услуг. Правая часть уравнения (товарная) показывает объем реализованных на рынке товаров. Левая часть уравнения (денежная) показывает количество денег, уплаченных при покупке товаров. При этом предполагается, что V и Q постоянны, поскольку определяются долговременными факторами. Если количество денег в обращении в результате эмиссии увеличивается, то неизбежным следствием будет нарушение равновесия. В такой ситуации равновесие может быть восстановлено только путем роста цен. Из уравнения обмена следует, что уровень иен прямо пропорционален количеству денег в обращении и скорости их оборота и обратно пропорционален количеству товарных сделок:

Кембриджский вариант количественной теории денег разрабатывался рядом экономистов. Например, уравнение А. Пигу (1877—1959) выглядит следующим образом:

где M — количество денег; К — доля годовых доходов, которую хозяйствующие субъекты желают иметь в денежной форме (кассовых остатков); Р — уровень цен; Т— физический объем производства. В этом уравнении, как и в предыдущем, предполагается, что K и T в краткосрочном периоде постоянны.

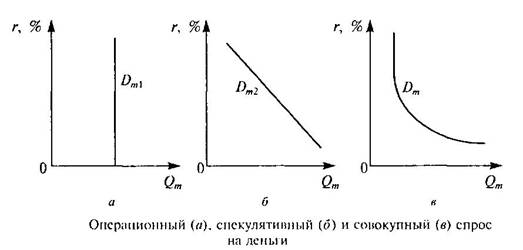

Спрос на деньги Спрос на деньги — количество денег, которое домохозяйства и фирмы хотят иметь в своем распоряжении в зависимости от номинального валового внутреннего продукта (ВВП в денежном выражении) и ставки ссудного процента. Спрос на деньги складывается из спроса на деньги для сделок и спроса на деньги со стороны активов. Спрос на деньги для сделок (операционный спрос на деньги) — спрос со стороны домохозяйств и фирм для приобретения товаров и услуг, расчетов по своим обязательствам. Операционный спрос на деньги зависит: • от объема номинального валового внутреннего продукта: чем больше производится товаров и услуг, тем больше нужно денег для обслуживания торговых и платежных операций; • скорости обращения денег чем она больше, тем меньше лепет надо для торговых сделок и наоборот; • уровня дохода в обществе: чем он выше, тем больше совершается сделок и тем больше требуется денег для совершения этих сделок; • уровня цен: чем он выше, тем больше денег надо для осуществления торговых сделок. С определенным упрощением можно сказать, что операционный спрос на деньги изменяется пропорционально номинальному валовому внутреннему продукту и не зависит от ставки ссудного процента. График спроса на деньги для сделок Dm1 представлен на рисунке а и имеет вид вертикальной прямой.

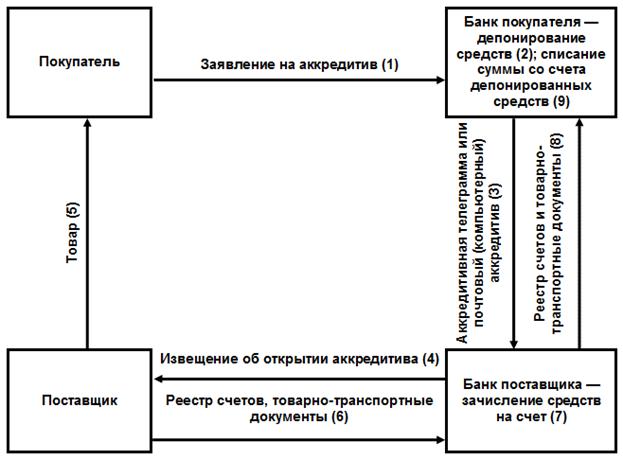

Люди держат свои активы в форме наличных денег, акций и облигаций, сберегательных счетов, драгоценных металлов и т. д. Преимущество денег как актива состоит в их абсолютной ликвидности, в способности незамедлительного использования для приобретения товаров и осуществления платежей. Кроме того, люди имеют деньги на случай непредвиденных обстоятельств. Спрос на деньги со стороны активов (спекулятивный спрос на деньги) зависит от процентных ставок. Причем зависимость обратная. Чем выше процентные ставки, тем больше активов держат в виде акций, облигаций и сберегательных счетов и меньше в форме наличных денет, И наоборот, чем ниже процентные ставки, тем больше своих активов, особенно финансовых, население держит в форме наличных денег. Обратная зависимость между процентной ставкой и количеством денег, которое люди хотят иметь в качестве активов, показана на рисунке б, где Dm2 - спрос на деньги со стороны активов. Совокупный спрос на деньги можно определить, суммировав спрос на деньги для сделок и спрос на деньги со стороны активов: Dm = Dm1 + Dm2. Следовательно, совокупный спрос на деньги зависит от уровня номинальной процентной ставки и объема номинального ВНП. График общего (совокупно) спроса на деньги Dm строится путем смещения по горизонтальной оси графика спроса со стороны активов на величину, равную спросу на деньги для сделок (рисунок в). Причем кривая совокупного спроса на деньги при высоких процентных ставках принимает почти вертикальную форму, так как все сбережения вкладываются в этой ситуации в ценные бумаги, спрос на деньги ограничивается операционным спросом и уже не снижается при дельнейшем росте процентной ставки. Безналичные расчеты, платежные документы (платежное и инкассовое поручение, чек и пр.), требования и технология ведения безналичных расчетов, открытие счета в банке, очередность платежей по счету, прочее из лекции по безнал. расчетам. Формы безнал. расчетов – знать суть, как работает, понимать ограничения и преимущества каждого: платежными поручениями, аккредитив, инкассо, чеками.

Регулирование безналичных расчетов осуществляется между юридическими лицами в валюте РФ на основании Положения ЦБ РФ от 03.10.02 г. № 2-П (в ред. Указаний ЦБ РФ от 03.03.2003 г. № 1256-У). Безналичный оборот осуществляется путем безналичных расчетов, проводимых на основании расчетных документов установленного образца и с соблюдением соответствующего документооборота. Вид расчетных документов, способ платежа и особенности организации документооборота в банке у плательщиков и получателей средств определяют следующие формы безналичных расчетов: 1) расчеты платежными поручениями; 2) расчеты по аккредитиву; 3) расчеты чеками 4) расчеты по инкассо. Формы безналичных расчетов избираются клиентами банков самостоятельно и предусматриваются в договорах, заключаемых ими со своими контрагентами. При выборе формы расчетов руководствуются такими принципами, как: необходимость максимального ускорения расчетов, упрощение документооборота, исключение встречного перераспределения средств между контрагентами с учетом следующих условий: · характера сложившихся хозяйственных связей между контрагентами; · особенностей поставляемой продукции и условиями ее приемки; · местонахождения сторон сделки; · способа транспортировки грузов; · финансового положения сторон сделки. Рассмотрим основные формы безналичных расчетов. В рамках форм безналичных расчетов в качестве участников расчетов рассматриваются плательщики и получатели средств (взыскатели), а также обслуживающие их банки и банки-корреспонденты. Реализация форм безналичных расчетов осуществляется на основании расчетных документов. Расчетный документ — это оформленное в виде документа на бумажном бланке распоряжение плательщика или получателя денежных средств об их списании со счетов и их зачислении на другой счет, указанный в документе. Выделяют следующие виды расчетных документов: · платежные поручения; · аккредитивы; · чеки; · инкассовые поручения. Расчеты платежными поручениями — самая распространенная в настоящее время форма расчетов в России. Платежное поручение представляет собой распоряжение плательщика обслуживающему его банку о перечислении с его счета определенной суммы на счет получателя средств. Схема документооборота представлена на рис. 1. С помощью платежных поручений производится предварительная оплата товаров и услуг, авансовые платежи, преобладающая часть нетоварных платежей, например, налоговых и других платежей. Расчеты поручениями ускоряют платежи. Вместе с тем поставщики часто не заинтересованы в их использовании, т.к. попадают в зависимость от покупателей, которые могут задерживать выписку платежных поручений.

Платежное поручение действительно в течение 10 дней с момента его выписки (день выписки не входит в этот срок). Оно принимается от плательщика к использованию при одном условии — наличии денежных средств на банковском счете, если иное специально не оговорено с банком. Аккредитивная форма расчета

В соответствии с положением о безналичных расчетах могут открываться следующие виды аккредитивов: · покрытые (депонированные) и непокрытые (гарантированные); · отзывные и безотзывные (могут быть подтвержденными). К недостаткам аккредитивной формы расчета относятся задержки грузооборота: это видно из схемы; отгрузка товара производится только после получения аккредитива. Такая форма выгодна поставщикам в расчетах с неаккуратными покупателями, или платежеспособность которых вызывает сомнение. Для плательщика депонирование собственных средств с целью выставления аккредитива на отдельном счете задерживает оборот денег и может привести к временным финансовым трудностям. Чтобы не допустить этого, целесообразно прибегать к краткосрочным кредитам. Расчеты чеками. Чек — это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести выплату указанной в нем суммы чекодержателю. При этом чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться посредством выставления чеков; чекодержателем — юридическое лицо, в пользу которого выдается чек. Документооборот при чековой форме расчетов приведен ниже (см. рис. 3).

Форма чека, его реквизиты, порядок заполнения определяются законодательством и установленными в соответствии с ним банковскими правилами. Различают чеки именные, предъявительские и ордерные. Именной чек выписывается на определенное лицо и не подлежит передаче. Чек на предъявителя (предъявительский чек) передается от одного лица другому путем простого вручения. Ордерный чек может передаваться посредством передаточной подписи (индоссамента). Индоссамент может быть именным, если в нем указано лицо, которому передается чек, и бланковым, если такое лицо не указано. Передача чека посредством индоссамента может быть совершена любому лицу. Число индоссаментов не ограничено. Платеж по чеку может быть гарантирован полностью или частично посредством аваля, который проставляется на лицевой стороне чека с указанием, кем и на кого он выдан. Аваль — это дополнительная гарантия того, что платеж будет осуществлен. С точки зрения инкассации (получения денег) чеки подразделяются на денежные и расчетные. Денежные чеки применяются для выплаты держателю чека наличных денег в банке, расчетные чеки — для безналичных расчетов. Расчеты по инкассо. Представляют собой банковскую операцию, посредствам которой банк (банк-эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. По таким расчетам банк-эмитент может привлекать другой банк (исполняющий банк). Расчеты по инкассо осуществляются на основании платежных требований, оплата которых может производится по распоряжению плательщика (с акцептом) или без его распоряжения (без акцепта), и инкассовых поручений, оплата которых осуществляется без распоряжения плательщика в бесспорном порядке. Платежные требования и инкассовые поручения предъявляются получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя средств (взыскателя). Общая характеристика основных форм безналичных расчетов представлена ниже на рис. 4.

Особое место в системе безналичных расчетов и платежей занимают межбанковские расчеты. Для этого банки устанавливают корреспондентские отношения путем открытия корреспондентских счетов (корсчета), во-первых, в подразделениях расчетной сети Банка России (головных РКЦ, РКЦ) и, во-вторых, друг с другом по корреспондентским счетам «Лоро» и «Ностро». Взаимоотношения кредитных организаций по корреспондентским счетам регулируются законодательством и договором корреспондентского счета. Дальнейшее совершенствование расчетно-платежной системы связано с развитием современных информационных технологий, позволяющих активно использовать электронные носители денег на основе средств телекоммуникаций и защиты информации.

Как осуществляются расчеты между банками, межбанковские платежные системы и системы обмена информационными сообщениями (SWIFT, система РКЦ). Понимать технологию, разбираться в терминологии: транзитные счета, корреспондентские, лоро, ностро, банковский реестр и все прочее из лекции, что связано с межбанковскими расчетами. Межбанковские расчеты Межбанковские расчеты возникают в том случае, когда плательщик и получатель средств имеют счета в разных банках, а также при взаимном кредитовании банков. Существуют два варианта организации межбанковских расчетов с помощью корреспондентских счетов: 1) централизованный – расчеты между банками проводятся через их корреспондентские счета, открываемые в ЦБР; 2) децентрализованный – основан на корреспондентских отношениях банков друг с другом. |

||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 348. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

. В настоящее время сфера ее применения в России ограничена. Аккредитив

. В настоящее время сфера ее применения в России ограничена. Аккредитив