Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Показатели эффективности инвестиционных проектов. Методы их расчета (NPV, IRR, PI) (3 повтора)

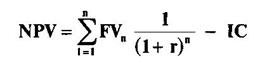

Основными критериями оценки инвестиционных проектов являются доходность, рентабельность и окупаемость. В российской практике для оценки эффективности инвестиционных проектов используются следующие методы. 1. Метод расчета чистой текущей стоимости позволяет определить чистый доход от проекта, который представляет собой разницу между суммой дисконтированных потоков денежных средств, генерируемых проектом, и общей суммой инвестиций. Чистая текущая стоимость = приведенная стоимость денежных потоков от проекта - общая сумма инвестиций. Применение данного метода позволяет получить наиболее точные результаты в том случае, если колебания дисконтной ставки в период реализации проекта незначительны. Аналогичный метод в западной практике называется методом расчета чистой текущей стоимости (или чистой приведенной стоимости) (Net present value — NPV), под которой понимается разница между общей суммой дисконтированных потоков будущих поступлений денежных средств, генерируемых данным проектом, и общей суммой инвестиций (invest cost — 1С).

где ΣFVn — общая сумма будущих поступлений от проекта; r — доходность проекта, приемлемый и возможный для инвестора ежегодный процент возврата может быть равен стоимости привлеченных источников финансирования проекта; IС — сумма инвестиций.

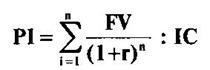

2. Метод расчета индекса доходности позволяет определить доход на единицу затрат. Считается, что результаты применения данного метода уточняют результаты применения метода чистой текущей стоимости. Показатель рентабельности представляет собой отношение текущей стоимости денежных потоков, генерируемых проектом, к общей сумме первоначальных инвестиций. Аналогичный в западной практике метод называется методом расчета индекса рентабельности инвестиций (profitability index — PI).  Формула расчета индекса рентабельности инвестиций имеет следующий вид:

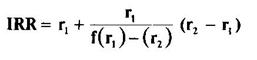

3. Метод расчета внутренней нормы рентабельности проекта (или маржинальной эффективности капитала) позволяет определить максимально возможный уровень затрат на капитал, ассоциируемых с проектом. Внутренняя норма рентабельности представляет собой ставку доходности, при которой чистая приведенная стоимость денежных потоков от проекта равна нулю. Если стоимость источников финансирования превышает внутреннюю норму рентабельности, проект будет убыточным, и наоборот, если внутренняя норма рентабельности превышает стоимость источников финансирования, проект будет прибыльным. В российской практике финансового анализа внутренняя норма рентабельности рассчитывается как отношение чистой текущей стоимости к текущей стоимости первоначальных инвестиций. Внутренняя норма рентабельности = (чистая текущая стоимость / текущая стоимость первоначальных инвестиций) • 100% Аналогичный метод в западной практике называется методом расчета нормы рентабельности инвестиций (внутренняя норма прибыли, internal rate of return — IRR) и используется в двух целях: 1) определение допустимого уровня процентных расходов в случае финансирования проекта за счет привлеченных средств; 2) подтверждение оценки проектов, полученной в результате использования методов расчета чистой текущей стоимости (NPV) и индекса рентабельности инвестиций (PI). Под нормой рентабельности инвестиций (IRR) понимается такое значение доходности (r), при которой чистая текущая стоимость (NPV), являющаяся функцией от (r), равна нулю. IRR = r, при которой NPV (f (r)) = 0. Формула расчета нормы рентабельности инвестиций (IRR) имеет следующий вид:

Из формулы следует, что для получения показателя IRR необходимо предварительно рассчитать показатель чистой текущей стоимости при разных значениях процентной ставки. 4. Модифицированный метод расчета внутренней нормы рентабельности позволяет получить более точные результаты. Внутренняя норма рентабельности = (чистая текущая стоимость, рассчитанная на основе ставки дисконтирования, равной средневзвешенной стоимости авансированного капитала) • 100% / ( сумма первоначальных инвестиций). 5. Метод расчета срока окупаемости инвестиций. Под сроком окупаемости инвестиций понимается срок, по истечении которого общая сумма поступления от проекта станет равной общей сумме вложенных средств. Момент времени, в который общая сумма поступлений становится равной общей сумме первоначальных инвестиций, в финансовом менеджменте называется точкой безубыточности. Поступления денежных средств после прохождения точки безубыточности не учитываются. Проекты с равными сроками окупаемости признаются равноценными. Данный метод также позволяет определить уровень ликвидности проекта и инвестиционного риска. Чем меньше сроки окупаемости, тем больше ликвидность, и наоборот, чем больше срок окупаемости, тем меньше ликвидность. Чем выше ликвидность, тем меньше риск, и наоборот, чем меньше ликвидность, тем выше риск, связанный с проектом.

|

||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 411. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |