Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Основные этапы развития мирового финансового рынкаЛекция 9. Валютный рынок и валютные операции План 1. Основные этапы развития мирового финансового рынка 2. Участники валютной биржи 3. Валютные курсы 4. Операции на валютном рынке 5. Рынок криптовалют

Основные этапы развития мирового финансового рынка Международный валютный рынок имеет глубокие многовековые корни. Он берет свое начало за тысячи лет до нашей эры, когда в Египте появились первые металлические деньги. Сами валютообменные операции в их нынешнем понимании начали развиваться в средние века. Это было связано с развитием международной торговли и мореплавания. Первыми валютчиками считаются итальянские менялы, которые зарабатывали на обмене валют разных государств. С развитием межгосударственных отношений рынок валютообменных операций видоизменялся, приобретая все более четкие очертания. Наиболее значительные изменения в развитие валютного рынка были внесены в XX в. Обретение рынком современных черт началось в 1970-х гг., когда была снята система фиксированных курсов одной валюты по отношению к другой. После снятия ограничений на колебания валют появился новый вид бизнеса, который основан на получении прибыли в условиях свободной системы изменения валютных курсов. Причем изменение курса обусловливается всевозможными рыночными условиями и регулируется только спросом и предложением. Мировой финансовый кризис 1930-х гг. привел к разрушению все торгово-экономические связи. Ушли в прошлое времена господства золотомонетного стандарта. К середине 1930-х Лондон становится мировым финансовым центром. Британский фунт стерлингов в то время являлся основной валютой для торговых операций и создания валютных резервов. Уже тогда фунт называли жаргоном «кэйбл» (cable). Это название связано с тем, что средством коммуникации при заключении сделок был телеграф и информация передавалась по кабелю.  В 1930 г. в швейцарском городе Базеле был создан Банк международных расчетов. Целью создания была финансовая поддержка молодых независимых государств и государств, временно испытывающих дефицит платежного баланса. В 1944 г. в США прошла Бреттон-Вудская конференция. Ее считают окончанием американо-британского соперничества. На конференции присутствовали две крупнейшие фигуры: Джон МейнардКейнс (Англия) и Гарри Декстер Уайт (США). Им удается создать и принять новый порядок развития мировой финансовой системы в сложившихся условиях. Основные положения Бреттон-Вудской системы. Международный валютный фонд (МВФ) становится важнейшим институтом, контролирующим международные финансово-экономические отношения. Провозглашены валюты, играющие роль международных резервов (доллар США и де-факто фунт стерлингов). Установлены регулируемые паритеты валют, привязанные к доллару США (возможно отклонение – 1%); доллар привязан к золоту (унция золота – 35 долл.). Члены МВФ имею право менять паритеты только с согласия МВФ; по завершении переходного периода все валюты должны статьконвертируемыми; для соблюдения этого принципа все правительства обязуются хранить международные резервы, а при необходимости – совершать интервенции на валютных ранках. Члены МВФ делают взнос валютой и золотом. В 1947 г. для приостановки наступления коммунизма в США принимают программу восстановления европейской экономики. Госсекретарь США Маршалл в своем докладе обрисовывает план, согласно которому экономика Европы оздоровится до того уровня, когда она самостоятельно сможет поддерживать свой военный потенциал. Одной из задач является утоление долларового голода. Если в 1949 г. долларовые обязательства США Европе составляли 3,1 млрд, то в 1959 году они достигли 10,1 млрд долл. В 1958 г. большинство европейских стран объявляют о свободной конвертируемости своих валют. В 1964 г. Япония объявила о конвертируемости своей валюты. После объявления конвертируемости основных валют стало ясно, что США уже не в состоянии поддерживать цену 35 долл. за унцию золота. Долларовая инфляция составила угрозу для США. Администрацией Кеннеди был принят ряд неверных действий – введен налог на процентный дифференциал, повышающий издержки иностранных заемщиков, и программа добровольного ограничения иностранных кредитов. Налог и ограничения послужили толчком к возникновению нового рынка – рынка евродолларов. В 1967 г. произошла девальвация английского фунта, что нанесло последний удар по иллюзорной стабильности Бреттон-Вудской системы. В 1960-е гг. дефицит платежного баланса США приводит к сокращению золотого запаса с 18 до 11 млрд долл. Одновременно с этим идет нарастание внешних долгов США. В 1970 г. в США резко снижаются процентные ставки, что порождает сильнейший кризис доллара. За короткий промежуток времени происходит массовый отток капитала из США в Европу, где уровень процентных ставок был более высоким. В мае 1971 г. Германия и Голландия объявляют о временном свободном плавании своих валют. В августе 1971 г. рост дефицита платежного баланса США вынудил президента Р. Никсона приостановить конвертируемость долларов в золото. В декабре 1971 г. на совещании в Смитсонианском институте в Вашингтоне была предпринята последняя попытка сохранить Бреттон-Вудскую систему. Интервал отклонений обменных курсов от паритетов был увеличен до 4,5%. Удержать границы интервала было очень непросто. И некоторое время спустя Бундесбанк провел интервенцию на сумму 5 млрд долл. Это была громадная сумма по тем временам, но успеха это не принесло. Валютные биржи в Европе и в Японии пришлось временно закрыть, а США объявили о девальвации доллара на 10%. Развитые страны прекратили поддерживать фиксированные паритеты и пустились в валютное плавание. В 1973-1974 гг. в США поэтапно отменяют налог на процентный дифференциал и программу добровольного ограничения иностранных кредитов. Бретгон-Вудская система прекратила свое существование. В последние годы действия Бреттон-Вудской системы валютные трейдеры извлекали большую спекулятивную прибыль в периоды, следовавшие за прекращением интервенций центральных банков. После отказа от фиксированных курсов возможности извлечения такой прибыли стали сильно ограниченными. Многие банки понесли крупные убытки, а два известных – «БанкхаусХерштадт» в Колоне и «ФренклинНэшнл» в Нью-Йорке – даже обанкротились из-за неудачных спекулятивных операций. В 1976 г. состоялась Ямайская конференция (г. Кингстон). Представители ведущих мировых государств сформировали новые принципы мировой валютной системы. Государства отказались от использования золота в качестве средства покрытия дефицита при международных платежах. Основными элементами новой системы выступают межгосударственные организации, регулирующие валютные отношения, конвертируемость валют. Платежными средствами выступают национальные валюты государств. Главным механизмом, посредством которого осуществляются международные валютные операции, выступают коммерческие банки. В 1978 г. создается Европейская валютная система (ЕВС). Стержнем ЕВС является сетка кросс-курсов валют с центральными и граничными значениями обменных курсов. В целом ЕВС напоминает Бреттон-Вудс. Если кросс-курс приблизится к границе, обе стороны обязаны проводить интервенцию. Ключевая валюта ЕВС –дойчмарка. В 1985 г. постепенно ЭКЮ становится не счетным, а физическим инструментом. Выпускаются деноминированные в ЭКЮ дорожные чеки и кредитные карточки, банки открывают депозиты в ЭКЮ. В январе 1999 г. на рынке появилась новая европейская валюта евро, которая заменила собой ЭКЮ. Европейские государства зафиксировали обменные курсы по отношению к евро. Европейский центральный банк начал управлять валютной политикой европейского валютного союза. В отличие от других финансовых рынков валютный характеризуется самым большим объемом торгов, самой низкой стоимостьюпроводимых сделок, самым быстрым движением денежных средств. По сфере распространения можно выделить международный и внутренний валютные рынки. В свою очередь, международный и внутренний рынки состоят из ряда региональных рынков, которые образуются финансовыми центрами (банками, биржами) в отдельных регионах мира или данной страны. Международный валютный рынок охватывает валютные рынки всех стран мира. Под ним понимается цепь тесно связанных между собой системой кабельных и спутниковых коммуникаций мировых региональных валютных рынков, между которыми существует перелив средств в зависимости от текущей информации и прогнозов ведущих участников рынка относительно возможного положения отдельных валют. FOREX (ForeignExchangeMarket) – это глобальный валютный рынок по обмену определенной суммы валюты одной страны на валюту другой по согласованному курсу на определенную дату. Это единственный мировой рынок, действующий 24 ч в сутки. FOREX не имеет какого-либо определенного места торговли. Это огромная сеть соединенных между собой посредством телекоммуникаций валютных дилеров, сосредоточенных по всем ведущим мировым финансовым центрам и круглосуточно работающим как единый механизм.Его ликвидность возросла до 1 трлн долл. США в день. Таблица 8.1 - Основные центры торговли рынка Forex (Местное время)

Основными участниками валютного рынка являются: коммерческие банки, валютные биржи, центральные банки, фирмы, осуществляющие внешнеторговые операции, инвестиционные фонды, брокерские компании, частные лица. Главными валютами, на долю которых приходится основной объем всех операций на рынке FOREX, являются сегодня доллар США (USD), евро (EUR), японская иена (JPY), швейцарский франк (CHF) и английский фунт стерлингов (GBP). Ежедневный объем конверсионных операций в мире составляет около 2 трлн долл. США. На Лондонский рынок приходилось порядка 30% оборота, на долю рынков США – 20, Германии – 10%. Операции с участием доллара США составляют 70%. На долю электронных брокеров сегодня приходится 15% оборота рынка FOREX. В настоящее время операции на валютном рынке являются основным источником доходов ведущих банков мира, таких как ChaseManhattanBank, BarclaysBank, SwissBankCorporation,DeutscheBank, BarclaysBank, UnionBankofSwitzerland, CityBank,StandardCharteredBank и др. Дневной объем операций этих банков достигает миллиардов долларов. Операциями типа спот (spot),или текущими конверсионными операциями, называются сделки купли-продажи валюты, фактическое исполнение (валютирование) которых выполняется на второй рабочий день после дня заключения сделки. Типичные объемы сделок в межбанковской торговле составляют 10 млн долл., но брокеры, предоставляющие услуги маржевой торговли, требуют внесения залогового депозита и дают возможность клиенту совершать операции купли-продажи валют на суммы в 100 раз большие, чем внесенный депозит. Риск потерь возлагается на клиента, депозит служит обеспечением, страхующим брокера. Спекуляции на данном рынке не редкость. Классической стала спекуляция Джоржа Сороса по продаже английского фунта против немецкой марки, которая в течение двух недель принесла 1 млн долл. чистой прибыли, сделав Сороса знаменитым и положив начало его благотворительной деятельности. Внутренний валютный рынок– это валютный рынок одного государства, т.е. рынок, функционирующий внутри данной страны, в частности внутренний валютный рынок России – это система отношений по купле-продаже иностранных валют и платежных документов в иностранных валютах на территории РФ. Структурно выделяют два элемента валютного рынка: биржевой и внебиржевой (межбанковский). Биржевой валютный рынок функционирует по установленным правилам. Валютные биржи выполняют посреднические функции в качестве торговых площадок, в частности обеспечивают: организацию торгов и заключение сделок по купле и продаже иностранной валюты с участниками торгов; организацию и проведение расчетов в иностранной валюте и в рублях по сделкам, заключенным на бирже. Валютные операции уполномоченных коммерческих банков на внебиржевом рынке осуществляются без посредников между банками на основе договорных валютных курсов. Коммерческие банки составляют подавляющее большинство среди участников валютного рынка, через них осуществляется основной объем валютных операций.

Участники валютной биржи Основными участниками валютного рынка являются: коммерческие банки; валютные биржи; центральные банки; фирмы, осуществляющие внешнеторговые операции; инвестиционные фонды; брокерские компании; частные лица. Коммерческие банки Проводят основной объем валютных операций. В банках держат счета другие участники рынка и осуществляют с ними необходимые конверсионные операции. Банки как бы аккумулируют (через операции с клиентами) совокупные потребности рынка в валютных конверсиях, а также в привлечении и размещении средств и выходят с ними на другие банки. Помимо удовлетворения заявок клиентов банки могут проводить операции и самостоятельно за счет собственных средств. В конечном итоге валютный рынок представляет собой рынок межбанковских сделок, и, говоря о движении курсов валют, следует иметь в виду межбанковский валютный рынок. На мировых валютных рынках наибольшее влияние оказывают международные банки, ежедневный объем операций которых достигает 1 млрд долл. Таблица 8.2 - Участники валютного рынка

Валютные биржи В отличие от фондовых бирж и бирж по валютным сделкам на срок работа валютных бирж проходит не в определенном здании и в определенные часы. Благодаря развитию телекоммуникационных технологий большинство ведущих финансовых учреждений мира пользуются услугами бирж напрямую и через посредников круглые сутки. Наиболее крупными мировыми биржами являются Лондонская, Нью-Йоркская и Токийская валютные биржи. В ряде стран с переходной экономикой функционируют валютные биржи, в функции которых входит осуществление обмена валют для юридических лиц и формирование рыночного валютного курса. Государство обычно активно регулирует уровень обменного курса, пользуясь компактностью биржевого рынка. Центральные банки В их функцию входит управление валютными резервами, проведение валютных интервенций, оказывающих влияние на уровень обменного курса, а также регулирование уровня процентных ставок по вложениям в национальной валюте. Наибольшим влиянием на мировые валютные рынки обладает центральный банк США – Федеральная резервная система (USFederalReserve или FED). Далее за ним следуют центральные банки Германии – Бундесбанк (DeutscheBundesbank или BUBA) и Великобритании (BankofEngland называемый также OldLady). Фирмы, осуществляющие внешнеторговые операции Компании, участвующие в международной торговле, предъявляют устойчивый спрос на иностранную валюту (импортеры) и предложение иностранной валюты (экспортеры). При этом данные организации прямого доступа на валютные рынки, как правило, не имеют и проводят конверсионные и депозитные операции через коммерческие банки. Инвестиционные фонды Данные компании, представленные различного рода международными инвестиционными, пенсионными, взаимными фондами, страховыми компаниями и трастами, осуществляют политику диверсифицированного управления портфелем активов, размещая средства в ценных бумагах правительств и корпораций различных стран. Наиболее известен фонд Quantum Джорджа Сороса, проводящий успешные валютные спекуляции. К данному виду фирм относятся также крупные международные корпорации, осуществляющие иностранные производственные инвестиции: создание филиалов, совместных предприятий и т.д., такие как Xerox, Nestle, GeneralMotors и др. Брокерские компании В их функцию входит сведение покупателя и продавца иностранной валюты и осуществление между ними конверсионной операции. За свое посредничество брокерские фирмы взимают брокерскую комиссию. На Forex обычно отсутствует комиссия в виде процента от суммы сделки или в виде заранее оговоренной определенной суммы. Как правило, дилеры брокерских компаний котируют валюту со спредом, в котором уже заложены их комиссионные. Брокерская фирма, обладающая информацией о запрашиваемых курсах, является местом, где формируется реальный валютный курспо уже заключенным сделкам. Коммерческие банки получают информацию о текущем уровне курса от брокерских фирм. Среди брокерских компаний на международных валютных рынках наиболее известны такие, как LasserMarshall, HarlowButler, TullettandTokio, Coutts, Tradition, и др. Частные лица Физические лица проводят широкий спектр неторговых операций в части зарубежного туризма, переводов заработной платы, пенсий, гонораров, покупки и продажи иностранной валюты. Это также самая многочисленная группа, проводящая валютные операции со спекулятивными целями. Валютные курсы Стоимость валюты, как и при торговле товарами, выражается в цене, которая зависит от спроса и предложения. Цена определенной величины валюты устанавливается в относительных единицах другой валюты – национальной или иностранной. Иностранная валюта– это денежные знаки в виде банкнот, казначейских билетов, монеты, находящиеся в обращении и являющиеся законным средством наличного платежа на территории соответствующего иностранного государства (группы иностранных государств), а также изымаемые либо изъятые из обращения, но подлежащие обмену указанные денежные знаки; средства на банковских счетах и в банковских вкладах в денежных единицах иностранных государств и международных денежных или расчетных единицах. Цена иностранной валюты называется валютным курсом. Соотношение рыночного и государственного регулирования валютного курса отражается на его динамике. Государственное регулирование валютного курса направлено на его снижение или повышение в зависимости от задач валютно-экономической политики. На валютном рынке существует порядок установления курсовых соотношений между валютами, т.е. режим валютного курса. Различают фиксированный, «плавающий» курсы валют и их варианты, объединяющие в различных комбинациях отдельные элементы фиксированного и «плавающего» курсов. При режиме фиксированного валютного курса центральный банк устанавливает курс национальной валюты на определенном уровне по отношению к валюте какой-либо страны, к которой привязана валюта данной страны, к валютной корзине (обычно в нее входят валюты основных торгово-экономических партнеров) или к международной денежной единице. Особенность фиксированного курса в том, что он остается неизменным в течение более или менее продолжительного периода, т.е. не зависит от изменения спроса и предложения на валюту. Изменение фиксированного курса происходит в результате его официального пересмотра (девальвации – понижения или ревальвации – повышения). Режим фиксированного валютного курса обычно устанавливается в странах с жесткими валютными ограничениями и неконвертируемой валютой. На современном этапе его применяют в основном развивающиеся страны. Для стран, где валютные ограничения отсутствуют или незначительны, характерным является режим плавающих, или колеблющихся, курсов. При таком режиме валютный курс относительно свободно меняется под влиянием спроса и предложения на валюту. Режим плавающего курса не исключает проведения центральным банком тех или иных мероприятий, направленных на его регулирование. К промежуточным между фиксированным и плавающим вариантами режима валютного курса можно отнести: · режим «скользящей фиксации» – центральный банк ежедневно устанавливает валютный курс исходя из определенных показателей: уровня инфляции, состояния платежного баланса, изменения величины официальных золотовалютных резервов и др.; · режим валютного коридора – центральный банк устанавливает верхний и нижний пределы колебания валютного курса. Режим валютного коридора называют как режимом «мягкой фиксации» (если установлены узкие пределы колебания), так и режимом «управляемого плавания» (если коридор достаточно широк). Чем шире коридор, тем в большей степени движение валютного курса соответствует реальному соотношению рыночного спроса и предложения на валюту; · режим «совместного» или «коллективного плавания» валют – курсы валют стран – членов валютной группировки поддерживаются по отношению друг к другу в пределах валютного коридора и «совместно плавают» вокруг валют, не входящих в группировку. Объектом национального и межгосударственного регулирования являются валютные ограничения и режим конвертируемости валют. Валютные ограничения– это введенные в законодательном или административном порядке ограничения операций с национальной и иностранной валютой, золотом и другими валютными ценностями. Различают ограничения платежей и переводов по текущим операциям платежного баланса и по финансовым операциям (т.е. операциям, связанным с движением капиталов и кредитов),по операциям резидентов и нерезидентов. На межгосударственном уровне осуществляется регулирование валютных ограничений по текущим операциям. Обозначения валют Для того чтобы общаться на одном языке, все участники валютной торговли признают и соблюдают сформировавшиеся со временем международные стандарты и правила. Так, например, для обозначения валют во всех письменно заключаемых сделках, а также при их подтверждении применяются так называемые /50-коды (ISO – международная организация по стандартизации). Они связаны также с международными платежами. Код отдельной валюты состоит из трехбукв: первые две буквы обозначают страну, третья – валюту. Эти коды будут использоваться в последующем: USD – американский доллар; EUR – международная европейская валюта – евро; GBP – английский фунт стерлингов; CHF– швейцарский франк; JPY – японская иена; CAD – канадский доллар; AUD – австралийский доллар, RUB – российский рубль.

Базовая валюта и валюта котировки Валюта, которая покупается или продается, называется базовой, а валюта, которая служит для оценки торгуемой валюты, – валютой котировки. Обычно при обозначении валютного курса иностранная валюта выступает в качестве базовой, а местная – в качестве валюты котировки. Такая котировка называется прямой или оценочной: цена определенной величины иностранной валюты выражается в переменных единицах национальной. От количества и вида практикуемых в стране валютных ограничений зависит режим конвертируемости валюты. Валютная конвертируемость (обратимость) – это возможность конверсии (обмена) валюты данной страны на валюты других стран. Различают полностью конвертируемые (обратимые) валюты, частично конвертируемые и неконвертируемые (необратимые). Полностью конвертируемыми («свободно используемыми», согласно терминологии МВФ) являются валюты стран, в которых практически отсутствуют валютные ограничения по всем видам операций для всех держателей валюты (резидентов и нерезидентов). При частичной конвертируемости в стране сохраняются ограничения по отдельным видам операций и (или) для отдельных держателей валюты. Если ограничены возможности конверсии для резидентов, то конвертируемость называется внешней, если для нерезидентов – внутренней. Наибольшее значение с точки зрения связи внутреннего рынка с мировым имеет конвертируемость по текущим операциям платежного баланса, т.е. возможность без ограничений осуществлять импорт и экспорт товаров. Валюта называется неконвертируемой, если в стране действуют практически все виды ограничений, и прежде всего запрет на покупку-продажу иностранной валюты, ее хранение, вывоз и ввоз. Неконвертируемая валюта характерна для многих развивающихся стран. 6 самых ликвидных мировых валют 1. Самая ликвидная валюта в мире – USD. Вне всякого сомнения, USD (американский доллар) может считаться одной из самых влиятельных валют на рынке Форекс. Это одна из тех незаменимых валют, которые входят в состав всех основных валютных пар. Более того, USD является той резервной валютой, которую хранят в своих валютных резервах практически все центральные банки мира. Поскольку её обменный курс постоянно меняется, рынок Форекс будет неизбежно подвергаться интенсивным флуктуациям. Это связано с тем, что колебания стоимости американской валюты будут сказываться на валютных курсах большого количества валютных пар, торгующихся на рынке Форекс. Роль USD в валютной торговле столь велика, что даже те, кто торгуют недолларовыми валютными парами, должны будут следить за его курсом, поскольку он может косвенно повлиять на вашу торговлю. 2. Вторая наиболее ликвидная валюта – EUR. Несмотря на то, что это относительно молодая валюта, EUR быстро занял второе место по торговому обороту на рынке Форекс после USD. Более того, евро является второй крупнейшей резервной валютой в мире. Благодаря своей популярности среди Форекс-трейдеров евро в значительной степени способствует поддержанию ликвидности евровых валютных пар. EUR является официальной валютой большинства стран, входящих в еврозону. Политические события внутри еврозоны могут часто приводить к изменению курса евро, поэтому это, возможно, самая “политизированная” из всех валют, активно торгующихся на Форексе. Вот почему она оказывает огромное влияние на этот рынок. 3. Третья по влиятельности– JPY. JPY (японская йена) является официальной валютой Японии и занимает важное место среди остальных валют на рынке Форекс. Это самая активно торгуемая валюта в Азии. Она занимает третье место в мире по торговому обороту после USD и EUR. Кроме того, японская йена является также и резервной валютой, активно используемой многими центральными банками. 4. Четвёртая – GBP. GBP (британский фунт стерлингов) занимает четвёртое место по торговому обороту среди остальных валют. Соединённое Королевство хоть и является (уже нет) официальным членом Европейского Союза , но все же оно предпочитает не использовать евро в качестве своей официальной валюты. На это есть несколько причин: историческая гордость за фунт стерлингов, стремление сохранить контроль над внутренними процентными ставками и т.д. GBP тоже является важной резервной валютой, которую принимают во всем мире, а также очень ликвидной валютой на валютном рынке. Форекс-трейдеры часто проявляют интерес к британскому фунту и анализируют его стоимость, оценивая общее состояние экономики и политическую стабильность правительства Великобритании. 5. Пятая по влиятельности валюта – CHF. Швейцарский франк – единственная разновидность франка, которая по-прежнему выпускается в обращение в Европе. Швейцарский франк (во многом также как и Швейцария) воспринимается трейдерами как нейтральная валюта. Его считают «безопасной гаванью» на рынке Форекс. Это обусловлено, в основном, тем, что CHF имеет тенденцию находиться в негативной корреляции с более нестабильными валютами, такими как AUD (австралийский доллар) и CAD (канадский доллар). Т.е. это валюты тех стран, чьи экономики находятся в сильной зависимости от торговли сырьевыми товарами и эффективности их инвестиций в казначейские облигации США. Это делает CHF в большой степени преобладающей валютой в валютной торговле. До января 2015 года Швейцарский национальный банк проводил очень активную политику на валютном рынке, чтобы ограничить колебания курса франка в определённом и относительно узком торговом диапазоне и, соответственно, достигнуть своих целей по процентным ставкам. 6. Последняя по ликвидности из основных – CAD. CAD занимает шестое место в рейтинге самых торгуемых валют на рынке Форекс. Эта главная сырьевая валюта в мире. Её курс движется с высокой степенью корреляции к сырьевым рынкам, такими как рынок нефти, драгоценных металов и минералов. Канада является крупным экспортёром этих сырьевых товаров. Следовательно, стоимость канадского доллара достаточно чувствительна к изменениям цен на эти товары. Его часто используют инвесторы в качестве инструмента хеджирования на сырьевых рынках. Валютная пара– это соотношение двух валют, образующих валютный курс, который является объектом торговли. Ликвидность валютной пары– это способность валютной пары быть быстро проданной. Но мы ведь не продаем валютную пару, а продаем/покупаем конкретную валюту. Соответственно ликвидность валютной пары является производной от ликвидностисоставляющих ее валют. Таблица – Важные валютные пары на рынке FOREX

Самые ликвидные валютные пары

Рисунок 9.1 - Доли каждой валютной пары по состоянию на декабрь 2016 года Итак, самая ликвидная валютная пара — это EUR/USD и она занимает более 21% от суммарного объема сделок на рынке Форекс. Второй по ликвидности валютной парой является — USD/JPY с долей в 17%.Третьей — GBP/USD, 11%. Более ликвидные пары характеризуются: · редкимипроскальзываниями; · меньшим спредом; · быстрым исполнением ордеров. Поэтому многие трейдеры предпочитают торговать исключительно такие валютные пары, а некоторые и вовсе «зацикливаются» на EURUSD и никаких других пар. Говоря по правде, разница в ликвидности между семиосновными парами не столь существенная, чтобы ограничивать себя только одной. Курсы Bid и Offer В торговле банков друг с другом (межбанковской торговле) банк, котирующий валюту, обычно называет курсы покупки и продажи. Курс покупки обозначается как курс Bid, курс продажи –Offer. При прямой котировке курс Bid является курсом, по которому банки покупают базовую (иностранную) валюту и продают национальную. Курс Offer является курсом, по которому банк продает базовую валюту и покупает национальную. Величина, на которую курс Bid отличается от курса Offer, называется спредом. Спред При любой котировке – прямой или обратной – клиент продает базовую валюту по курсу Bid и Offer (наиболее высокий курс). Различие между курсами Bid и Offer называется спредом. Естественно, что для клиента всегда выгоден малый спред. Банки в большей мере готовы работать с небольшим спредом, когда валюта обладает высокой ликвидностью, и в меньшей мере, когда рыночные объемы торговли данной валюты невелики. В этом случае довольно трудно найти партнера и закрыть валютную позицию. По соображениям безопасности спред увеличивается также в сравнении с обычными рынками на неустойчивых рынках, перед публикацией важных экономических данных, вследствие политических событий или в конце торгового дня. Основным свойством товара на валютном рынке является его доходность:

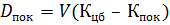

где Dnoк– величина дохода от покупки валюты (руб.); V–объем покупки (валюта); Кцб– фиксированный курс рубля по отношению к валюте по курсу Центробанка на день расчета (руб./валюта); Кпок– курс покупки (руб./валюта); Iпок– доходность операций покупки валюты в виде годовой ставки (безразмерная величина); t–время держания валюты (дни). Доходность операции по продаже валюты (прибыль по короткой позиции) определяется аналогично:

где Dпр– величина дохода от продажи валюты (руб.); V – объем продажи (валюта); Кпр– курс продажи (руб./валюта); Iпр– доходность операций по продаже валюты в виде годовой ставки (безразмерная величина); t–продолжительность открытой позиции (дни).

Операции на валютном рынке Валютные операции на рынке – это сделки, регулируемые законодательством РФ и международными соглашениями, предметом которых являются валютные ценности. В соответствии с Федеральным законом от 10 декабря 2003 г. № 173-Ф3 «О валютном регулировании и валютном контроле» к валютным ценностям относят иностранную валюту и внешние ценные бумаги. Внешние ценные бумаги– это ценные бумаги, в том числе в бездокументарной форме, не относящиеся к внутренним ценным бумагам. При этом внутренние ценные бумаги– это эмиссионные ценные бумаги, номинальная стоимость которых указана в валюте Российской Федерации и выпуск которых зарегистрирован в РФ, и иные ценные бумаги, удостоверяющие право на получение валюты РФ, выпущенные на территории РФ. Валютные операции делятся на следующие виды: 1. В зависимости от субъектов валютных операций: · между резидентами РФ; · между резидентом РФ и нерезидентом РФ. 2. В зависимости от клиента: · межбанковские; · между банком и клиентом. 3. В зависимости от вида торговли: биржевые; внебиржевые. 4. В зависимости от срока зачисления на счет: · срочные – более 2 рабочих дней: 1) конверсионные – сделки по обмену оговоренных сумм денежных единиц одной страны на валюту другой страны по согласованному курсу и на определенную дату; 2) страховые (хеджирование); 3) спекулятивные; 4) форвард; 5) опцион; 6) своп; · текущие – 2 дня и менее: 1) спот (spot)– сделки с валютой, оплата по которым проводится в течение суток; 2) овернайт (overnight) – размещение кредитных валютных ресурсов на одни сутки; 3) туморроу/некст(tomorrow/next)– сделка с валютой, поставка по которой осуществляется на следующий день. Конверсионные операции – это обращение одной национальной валюты в другую по согласованному двумя сторонами курсу на определенную дату. Основной подход к извлечению прибыли заключается в покупке какой-то валюты дешевле и ее продаже, но по более высокой цене или наоборот, сначала продать дороже, а затем купить ее же, но дешевле. Этот подход называют арбитражем. Временной арбитраж – представляет собой открытие позиции в один момент времени и закрытие ее через какой-то период после состоявшегося движения цен. Пространственный арбитраж – торговля с учетом небольшого различия по ценам в разных финансовых центрах в данный конкретный момент времени. В этом случае позиция открывается и закрывается почти одновременно, вовремя уловив прибыльную разницу в ценах. Кросс-арбитраж – прибыль делается на операциях с валютой через несколько каких-то других валют (например, доллар – иена – фунт – доллар). Минимальная изменяемая величина цены называется пунктом.Рассматриваются 4 основные пары валют: GBR/USD, EUR/USD, USD/CHF (пункт – одна десятитысячная), USD/JPY(пункт – одна сотая). Числитель – базовая валюта, знаменатель – котируемая. Все торговые операции проводятся по базовой валюте, стоимость пункта определяется по котируемой валюте. Также торговые операции можно проводить по кросс-курсам основных валют: EUR/CHF, EUR/GBP, EUR/JPY, GBP/CHF, GBP/JPY. Счет, с которым трейдер ведет свои торговые операции, называют маржинальным. Отношение объема сделки, разрешенной банком, и реальной суммы, зачисляемой трейдером на маржинальный счет, называется кредитным плечом. Различные банки обеспечивают плечо до уровня 1:5 – 1:500. В зависимости от временных условий проведения сделок различают спотовый и форвардный валютные рынки. Спотовый, если операции идут по текущим ценам с немедленным выполнением платежных обязательств (через 2 рабочих дня). Примерная доля рынка спот составляет 60-70%. Форвардный – принцип работы тот же, отличие лишь в сроках. Здесь осуществляются сделки с выполнением контрактных обязательств в будущем в установленный срок, который является более отдаленным, чем на рынке спот. Мировая торговля ведется круглосуточно и приостанавливается только на период выходных дней и национальных праздников. Торговая операция считается завершенной только при одном обязательном условии: если после проведения прямой сделки (покупка или продажа) осуществляется обратная (соответственно продажа или покупка). При покупке открытую позицию называют длинной (long), при продаже – короткой (short). До закрытия позиции складывающиеся по ходу развития рыночной ситуации возможности, которые еще не стали действительностью, называются плавающей прибылью или плавающим убытком.

Рынок криптовалют

Когда я начала готовить этот вопрос лекцию, я думала прежде всего показать, насколько эта тема стала популярна, особенно в последнее время. Если вы посмотрите в GoogleAnalytics ключевого поиска слов, например, слова «криптовалюта» по всему миру, то увидите огромный всплеск примерно в марте 2017 года. До этого все было более или менее ровно. Следующее, что я сделала, это пошел в поиск. Потому что когда я готовилась к лекции, я просматривала много интересных роликов по данной теме. Когда на YouTube смотришь какой-то образовательный материал, часто возникает реклама, в частности, по криптовалютам. Мне постоянно попадались ролики, в которых разные люди приглашали на семинары и конференции, где они обещали также провести вводную лекцию по данной теме и объяснить, как можно на этом обогатиться. Я запустил поиск – и буквально каждый день в Москве происходят различные мероприятия по данной теме. Например, закрытый бизнес-ужин «Криптовалютыпротив фиатных денег», экспертная дискуссия «Блокчейн: правовые основы» и большая криптоконференция со спикерами – ведущими предпринимателями со всего мира. Если вам скучно в Москве, можете переместиться в Швейцарию, в Цуг, где пройдет блокчейн-саммит, а в Дубае – бесплатный семинар по криптовалютам «Криптомиссия». Практически на всех этих мероприятиях вам будут стараться объяснить, что это такое, и потом, скорее всего, предложат инвестировать в данные проекты – либо в криптовалюты, либо в майнинг. Хочу отметить, что в данной лекции я не буду вам предлагать ни во что инвестировать. То есть она имеет только образовательный характер.

Сразу возникает вопрос – обоснован ли хайп? «Хайп»– это умная маркетинговая стратегия по рекламе продукта с целью создания у людей чувства необходимости потребить его. В английском языке слово «хайп» имеет скорее негативную коннотацию, но у нас почему-то, привившись в последние несколько месяцев, оно имеет коннотацию позитивную. Когда тот же МТС говорит «Давайте хайпанем», «хайп» употребляется в позитивном смысле, но вообще это негативный феномен, говорящий о том, что что-то раздуто, переоценено. То есть люди специально используют какие-то методы, чтобы создать у потребителей чувство необходимости приобрести товар, хотя, возможно, он им и не нужен. Давайте посмотрим на динамику цены биткойна– основной криптовалюты– за 2017 год. Если бы вы вложились в биткойн, купив его 1 января 2017 г. за $995 и продав в декабре за $8130, вы бы реализовали доходность в 717%. Если бы вы вложились на ранних этапах, это была бы миллионная доходность. Естественно, когда люди видят такие вертикальные графики роста цены актива, это вызывает большой интерес.

Другой момент, который, мне кажется, тоже указывает на то, что этот хайп в чем-то обоснован, это то, что люди действительно голосуют ногами. То есть, для того чтобы генерировать биткойн и питать компьютеры, которые занимаются вычислением криптографического кода, нужны достаточно мощные электрические подстанции. И с октября по ноябрь 2017 года рост потребления энергии только для генерации биткойна, по оценке DG Economics, увеличился на 43%, то есть примерно с 19 до 28 ТВт в час. Это очень значительные суммы.

Теперь перейдем к сути, то есть к вопросу, что же такое биткойн, криптовалюта и технология блокчейн. Это три, я считаю, наиболее важных и часто используемых термина, с которыми мы постараемся сейчас разобраться. На мой взгляд, самая важная концепция –это технология блокчейн, позволяющая людям создавать, например, криптовалюты. Самым первым экономическим феноменом, который использует технология блокчейн и который является криптовалютой, стал биткойн. Но к криптовалютам относится не только биткойн. Сейчас уже около 1,2 тыс. криптовалют, и большинство из них основано на технологии блокчейн. Кроме того, технология блокчейн позволяет создавать другие финансовые продукты.

Суть технологии блокчейн заключается в том, что она основывается на так называемой распределенной сети. Грубо говоря, экономисты и математики выделяют три типа сетей: централизованная, децентрализованная и распределенная сети. В централизованной сети есть центральный контрагент, через которого проходят все трансакции, потоки информации или финансовых ресурсов. То есть он является связующим звеном для всех остальных участников сети. Децентрализованная сеть имеет разветвленную структуру. Есть несколько важных хабов и центральных контрагентов для региональных ответвлений. Если провести аналогию с межбанковским рынком в РФ, можно представить, что есть крупный региональный банк в каком-нибудь регионе, например, в Татарстане, а есть мелкие региональные банки, которые с ним взаимосвязаны, а сам он связан, в свою очередь, с крупным московским банком. То есть существуют крупные узлы, хабы, которые связывают более мелких контрагентов. В распределенной сети все могут контактировать со всеми. То есть здесь нет центровых узлов, и сеть позволяет каждому участнику контактировать с любым другим участником. Децентрализованные и централизованные сети – традиционные, классические сети в экономике. Они выполняют очень важную функцию. Например, велика роль контрагента, за счет которого решается ряд социоэкономических проблем, в том числе отсутствие доверия у всех участников к надежности выполнения трансакции в системе. Почему наличие центрального контрагента решает эту проблему? Допустим, я хочу сделать перевод какому-то неизвестному клиенту или получить перевод от неизвестного человека. Если я это делаю через известный мне банк, например, Сбербанк, я знаю, что он берет на себя ответственность, что этот перевод будет иметь место. И если что-то вдруг сорвется, когда Сбербанк спишет деньги с моего счета и зачислит на счет моего контрагента, он будет иметь контрактные обязательства по отношению к нам. В худшем случае возможны какие-то юридические процедуры для того, чтобы обязательства реализовались. То есть когда мы действуем через центрального контрагента, мы решаем проблему доверия, потому что мы знаем, что центральный контрагент наделен специальной функцией, у него есть авторитет, власть, репутация, и когда мы с ним взаимодействуем, мы можем полагаться на это и на законодательную базу, надеясь, что наша трансакция пройдет. Отсутствие доверия в системе решается через центрального агента тем, что он имеет монопольную силу.

Так же решается проблема асимметрии информации между незнакомыми участниками сети. Самая простая операция. Например, у нас есть сбережения, и мы хотим их куда-то вложить. Как правило, мы открываем депозит в банке, а банк выдает кредит человеку, который нуждается в нем. Почему мы не делаем это напрямую? Потому что мы хуже, чем банк, можем оценить, вернет ли этот человек кредитные средства. То есть банк берет на себя важную функцию оценки кредитоспособности неизвестного нам человека. Он снижает асимметрию информации между мной – тем, кто сберегает, – и неизвестным мне человеком, который хочет получить мои сбережения для каких-то своих инвестиционных проектов. Кроме того, в централизованных сетях, как правило, велика скорость трансакции. Если два агента действуют только через одного контрагента или в децентрализованной сети через пару крупных, то, как правило, скорость проведения операции достаточно высока. Какие недостатки есть у такого рода классических сетей? Прежде всего, велик риск коллапса всей сети в случае коллапса ее центральных участников. Это так называемый системный риск. То есть когда мы слышим, например, про отзывы лицензии у крупных российских банков, мы также часто слышим, что этот банк не системно значимый, поэтому мы можем отозвать его лицензию без большой потери для рынка. А вот этот банк достаточно крупный, он имеет разветвленную сеть филиалов по стране, у него очень много контрагентов, и, если мы отзовем у него лицензию, тогда другие участники сети, которые контактируют через него, скажем, с остальными регионами, тоже пострадают. Поэтому такой банк в случае неприятностей у него мы будем не банкротить, а санировать. Следующий недостаток, на который часто указывают сторонники полностью распределенных сетей, в частности, криптовалют, это то, что центральный агент знает все обо всех. То есть если мы храним наши суммы в крупном госбанке, то этот крупный банк, естественно, имеет информацию о наших сбережениях, о наших трансакциях. А если это вообще единственный контрагент в центральной сети, то он знает все обо всех участниках данной сети. То есть нарушается приватность информации, анонимность операций для тех, кому это важно. Кроме того, так как центральный контрагент имеет монополию, он, как правило, берет комиссию за свои услуги. Часто эта комиссия оправдана, потому что он выполняет важную функцию, например, распределяет риски по системе, но в каких-то случаях, видимо, эта комиссия определяется просто его монопольной позицией. Есть также аргумент, что в сети, которая очень централизована или децентрализована, но в которой имеется несколько крупных участников, всегда есть риск, что центральный контрагент или важные контрагенты перестанут действовать в интересах всей сети, а будут действовать только в интересах какой-то одной группы. Этот аргумент, например, часто использовался после финансового кризиса 2008–2009 годов в США. Тогда Федеральная резервная система стала помогать крупным американским банкам, сильно пострадавшим от ипотечного кризиса, и многие экономисты начали говорить, что Федеральная резервная система спасает банковский сектор за счет обычных граждан, за счет их налоговых платежей и так далее. То есть в системе могут быть перекосы, и она может действовать не в целях улучшения благосостояния всей системы, а в интересах каких-то определенных групп, возможно, групп лоббирования. Соответственно, теперь мы переходим к самой интересной теме –распределенной сети, на базе которой строится технология блокчейн и большинство криптовалют, к которым относится биткойн. В распределенной сети отпадает необходимость в посреднике и централизованных агентах. То есть исчезает иерархия, все равны. Система становится более устойчивой к внешним шокам. Если в децентрализованных системах дефолтится один из важных хабов, то многие зависимые от него тоже попадают в ситуацию дефолта. В распределенной сети, если какой-то один из блоков вдруг испытывает негативный шок, это никак не сказывается на функционировании системы в целом. Появляется анонимность для участников трансакций, и немного позже я расскажу, почему это возможно. Также в теории – снижаются трансакционные издержки, так как отпадает необходимость платить комиссию монопольным центральным агентам или крупным хабам. Почему в теории? Потому что на практике, как пишут обозреватели той же системы биткойн, пока это еще очень сложная система и она требует больших вычислительных мощностей, так что трансакционные издержки велики. Если технологии разовьются настолько, что издержки по поддержанию работы всей этой электрической сети значительно сократятся, тогда, естественно, отсутствие монополистов полностью уберет трансакционные издержки. Почему же тогда, если эта распределенная сеть такая хорошая вещь, весь мир так много столетий использует централизованные сети либо с одним центральным контрагентом, либо с крупными хабами? Почему мы еще много лет назад не перешли на распределенные сети? Ответ в том, что в распределенных сетях есть две очень большие социоэкономические проблемы. Это отсутствие доверия к безопасности всей системы и уязвимость к искажению трансакций записи. Когда мы имеем счет в крупном банке, мы доверяем этому банку, и все наши трансакции, которые мы проводим, выполняются службами этого банка. Он берет на себя ответственность. То есть даже если будет хакерская атака на какой-нибудь банк, как иногда бывает, и средства клиентов будут потеряны, то, как правило, банки компенсируют это. Они отвечают за то, чтобы ваши средства были в сохранности. Если сеть распределенная, никто ни за что не отвечает. Все участники равны, нет никакой иерархии. Естественно, если мы знаем об этом, где гарантия того, что какой-то перевод, который я, один участник, делаю другому участнику, запишется корректно, не исказится в будущем и потом этот участник не откажется от того, что получал от меня средства? Если нет надежного, гарантированного посредника, как в классической системе, я буду бояться участвовать в такой распределенной сети, где никто ни за что не отвечает. Это очень важная проблема. Кроме того, есть отсутствие доверия к незнакомым контрагентам. Опять-таки, когда я открываю депозит в банке и ничего не знаю о том, кто будет занимать у банка, банк является финансовым посредником, который снижает эту асимметрию информации. То есть я знаю, что у банка есть кредитный специалист, который оценит вероятность того, что заниматель моих средств эти средства потом вернет. В децентрализованной сети нет никакой гарантии, что я не буду контактировать с каким-то злоумышленником, который изначально не имел никакого намерения вернуть средства, которые я ему перевела. Эти две проблемы распределенных сетей были известны людям, но развитие математики и технологий позволило решить их путем введения криптографических алгоритмов, требующих больших вычислительных мощностей. То есть теперь, когда мы, скажем, покупаем криптовалюту и делаем переводы в криптовалюте другим контрагентам, мы полагаемся на то, что умные криптографические алгоритмы обеспечивают безопасность всей системы и безопасность перевода средств. Немножко о распределенных базах данных. В распределенной базе данных записи о трансакциях сохраняются во всех узлах сети. Это важная особенность блокчейна– все исторические трансакции, которые происходили между контрагентами в данной сети, записываются в каждом из ее узлов. То есть, грубо говоря, это бухгалтерская книга, которая дублируется в каждом из звеньев этой сети. Все трансакции, которые когда-либо произошли, известны всем – полная транспарентность. За счет этого злоумышленник не может изменить прошлую запись и не может сказать, что данного платежа не было, потому что вся сеть знает, что платеж имел место быть. Теперь перейдем, пожалуй, к самой животрепещущей теме –истории появления и развития биткойна– первой криптовалюты на базе технологии блокчейн. Это произошло 31 октября 2008 года, хотя говорят, что математические модели технологии блокчейн развивались намного раньше. Они были, как правило, известны в узком сообществе математиков, которые занимались проблемой распределенных сетей. Но 31 октября 2008 года некто под псевдонимом СатосиНакомото(многие думают, что это, скорее всего, не один человек, а коллектив авторов) опубликовал концепт-документ, в котором очень четко изложил технологию блокчейн, математически обосновав алгоритмы, которые с помощью сложных вычислений решали бы две социальные проблемы – доверие к сети и доверие к контрагентам. Примерно через год, в 2009 году, запустили так называемый биткойн. То есть был создан первый биткойн, его называют GenesisBlock, и это день рождения этой криптовалюты. Что мне хочется отметить? Как вы видите, 2008–2009 гг.– это самый разгар финансового кризиса, который начался в США на рынке subprime и перекинулся на весь мир, а также затронул нашу страну, хотя мы долго считались тихой гаванью. Крупные банки США, Германии, Испании накопили так называемые плохие активы на своих балансах. Они выдали ипотеку или вложились в ценные бумаги, основанные на ипотеке, и, соответственно, вероятность того, что эти средства вернулись бы, была очень низка. Эти активы назывались токсичными. В разгар этого кризиса многие центральные банки (Федеральная резервная система, Европейский центральный банк и т.д.) проводили так называемую политику количественного смягчения. Они выдавали им кредиты, рефинансируя токсичные активы фактически путем генерирования денег в экономике. В какой-то мере здесь можно провести аналогию с тем, что происходит сейчас в нашей стране. Очень часто в финансовых новостях мы слышим, что у многих банков отзывается лицензия, и потом Центральный банк финансирует Агентство страхования вкладов, которое финансирует либо санацию, либо выплаты вкладчикам этого банка. Банки, которые лишаются лицензии в нашей стране, тоже имеют токсичные активы, но в нашем случае их закрывают. В случае США и Западной Европы часть закрывали, но многие оставались на плаву благодаря рефинансированию плохих долгов за счет политики так называемого количественного смягчения. По этому поводу у многих людей, естественно, возникло большое разочарование – мы помним движение OccupyWallStreet. Многие политические активисты говорили, что спасение Уолл-стрита, спасение крупных банков происходит за счет простых граждан, за счет их налогов, поэтому нужно этому возразить. Некоторые экономисты, когда видели это раздувание балансов центральных банков, стали ностальгически вспоминать об эпохе золотого стандарта, когда фиатные, бумажные деньги, печатаемые Центральным банком, были обеспечены золотом или другими драгоценными металлами. То есть было некоторое общее разочарование финансовой системой, поведением центральных банков и, грубо говоря, институтом бумажных денег, не обеспеченных реальными активами. Биткойн и бумажные (фиатные) деньги. Как я уже говорила, если создается распределенная система, на основе которой был построен биткойн, вход в нее будет открыт любым участникам и в ней не будет иерархии. В распределенной сети нет центрального контрагента и, грубо говоря, нет Центрального банка. Такая сеть была очень привлекательна для компьютерных энтузиастов, многие из которых имели, скажем так, левацкие политические взгляды. В то же время такое свойство биткойна, основанное на распределенной сети, как отсутствие центрального контрагента и возможность независимым частным агентам напрямую контактировать друг с другом, было привлекательно для людей, которые придерживаются либертарианских взглядов. Грубо говоря, и крайне правые, и крайне левые экономические взгляды имеют некую антисистемную идеологию. То есть феномен биткойна зарождался на некоей социоэкономической идеологии. Я не зря упомянула ностальгические воспоминания о золотом стандарте. Первые создатели биткойна изначально заложили в алгоритм жестко ограниченное предложение биткойнов, то есть согласно математическому алгоритму, по которому генерируется биткойн, максимальное предложение ограничено 21 миллионом единиц. Здесь есть аналогия с золотом, так как предложение золота в мире физически ограничено его наличием. Это был такой пассаж в сторону критики бумажных денег и бесконтрольного печатания, запуска печатного станка, политики количественного смещения. Кроме этого, если, как мы знаем, выпуск бумажных денег проводится Центральным банком, то в сообществе биткойнов выпуск проводится всеми участниками распределенной сети. То есть каждый участник сети путем запуска вычислительных алгоритмов – так называемого процесса майнинга – является фактически эмитентом биткойна. Это полностью открытая демократическая система. Что делают участники этого сообщества? Они совершают математические вычисления в рамках этого алгоритма, которые называются доказательством выполнения работы proof-of-work. То есть когда вы слышите в интернете рекламу, что вы можете купить видеокарту, поставить ее, подключиться к определенному сервису и начать заниматься майнингом, то эта функция как раз будет доказательством вашей работы. Ваша видеокарта войдет в пул других вычислительных систем и будет заниматься перебором большого количества цифр для решения сложных математических задач, заложенных общим алгоритмом. И ваш вклад в майнинг или генерацию биткойнов будет пропорционален тому, сколько вычислений вы будете делать. Но если уж основатели биткойна апеллируют к золоту, то нам тоже можно проводить аналогии и попытаться задуматься. Тут можно вспомнить времена знаменитой золотой лихорадки в США на Аляске, которую наше правительство продало или отдало в аренду правительству США, после чего там нашли золото. Тогда множество старателей ехали туда и добывали золото. Но посчитано, сколько примерно золота всего там было найдено и сколько затрачено ресурсов, чтобы туда добраться и начать майнить. И получилось, что этих ресурсов было больше, чем золота, намайненного на Аляске. То есть люди закупали палатки, оборудование, еду, ехали на Аляску, начинали майнить, и все, что они тратили, было в совокупности дороже того, что они все намайнили. Естественно, какие-то отдельные индивидуумы нашли золотую жилу и получили больше, чем вложили. Но агрегированные издержки были выше, чем найденное золото. То есть в основном на этом заработали те люди, которые обеспечивали старателей дорогим питанием и оборудованием. Я не буду очень сильно заострять внимание на математических аспектах майнинга– если кого-то интересует, я бы рекомендовала обратиться к таким более специализированным источникам. Здесь я просто даю вводную информацию, как создаются биткойны. А создаются они тем, что участники сети запускают на своих компьютерах конкретный алгоритм, и чем больше у них вычислительная мощность, тем больше они генерируют proof-of-work, доказательств своей работы. Результатом коллективного действия является рождение так называемого правильного кода –хэша (хэш-функция с большим количеством вариантов ответа). Та группа, которая нашла этот хэш, получает определенное количество биткойнов, которые выстраиваются в цепь блокчейна, и система узнает о том, что родился новый биткойн, предложение которых в целом зафиксировано на уровне 21 млн. В какой-то момент этот потолок будет достигнут. Система прозрачна: если ваш компьютер нашел правильный код, то все остальные участники будут знать, что это именно вы сгенерировали его и добыли этот биткойн. Это укрепляет доверие к всей системе и не вызывает вопросов в подлинности биткойнов, в их генерации и в последующем их обмене. Теперь мы можем перейти к обороту биткойна. Экономисты любят конкретные примеры, показывающие, что биткойн может вытеснить фиатные деньги. И есть специфичный пример про экономику Зимбабве. Возможно, вы слышали в новостях, что буквально в конце 2017 года там сместили президента после многих его лет у власти. Экономика же Зимбабве часто упоминается как экономика с огромной гиперинфляцией. Валюта Зимбабве обесценивалась буквально ежедневными темпами. Соответственно, в 2009 году правительство Зимбабве решило перейти на африканские доллары. Это популярный способ для многих стран с гиперинфляцией – полностью долларизироваться или евроизироваться, то есть перейти на стабильную иностранную валюту. Но возникла проблема – приток долларов в Зимбабве ограничен. Наличного доллара мало, его не хватает. Тогда они создали электронные доллары, так называемые золлары, и изначально курс был один к одному. Сейчас за один реальный доллар дают два золлара. Очень высокоинфляционная экономика пыталась долларизироваться, но из-за малого экспорта у них очень маленький приток долларов. Для них биткойн как манна небесная. В Хараре основали биржу Golix, стали майнитьбиткойны– а это международная принятая криптовалюта. То есть если ты намайнилбиткойн, ты можешь расплатиться им в США, Китае, в Зимбабве, где угодно. Соответственно, многие люди в Зимбабве стали активно генерировать биткойны, но в то же время любые средства, которые у них появляются в золларах, они сразу же переводятся в биткойны. Для них это стало средством платежа, средством сбережения и значительно интернационализировало их экономику. Это пример того, как криптовалютные деньги вытесняют бумажные деньги. Но следует отметить, что все-таки это пример нестабильной высокоинфляционной экономики, которая фактически использует чужие наработки. Биткойн, его интеллектуальная основа и вычислительные мощности, естественно, находятся не в Зимбабве, а в других странах. То есть они косвенным образом участвуют в успехе данного проекта. |

||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2018-05-10; просмотров: 294. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |