Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Сроки инвентаризации в организации 8 страница

Хранение копий использованных бланков строгой отчетности (корешков), подтверждающих получение наличных денежных средств в оплату реализованных услуг, должно осуществляться в течение срока не менее 5 лет.

24. Инвентаризация резервов. Основной задачей проведения инвентаризации резервов предстоящих расходов и платежей - проверка правильности и обоснованности созданных на предприятии резервов. В соответствии с НК РФ организации могут создавать следующие виды резервов: - резервы на оплату отпусков; - резервы по сомнительным долгам; - резервы по гарантийному ремонту и гарантийному обслуживанию; - резервы предстоящих расходов, направляемых на цели, обеспечивающие социальную защиту инвалидов. Резервы по сомнительным долгам используются для покрытия убытков, полученных от безнадежных долгов. К безнадежным долгам относят те долги, срок исковой давности по которым истек или, в соответствии с гражданским законодательством, либо само обязательство было прекращено. К сомнительным долгам относят любую задолженность перед налогоплательщиком, которая была образована в следствии реализации товаров, выполнении работ, оказании услуг и т.д., если эта задолженность не погашена в срок, в соответствии с заключенным договором, и не обеспечена банковской гарантией, залогом, поручительством. Действующим на сегодняшним законодательством, не предусмотрено, обязательное наличие резерва по сомнительным долгам для организации, поэтому решение о создании такого резерва принимается организациями самостоятельно, и обязательно отображается в учетной политики организации.  Размер создаваемого резерва по сомнительным долгам, в соответствии с НКРФ, определяется исходя из результатов от проведенной на последнее число отчетного периода инвентаризации, и исчисляется следующим образом: - по сомнительной задолженности со сроком возникновения свыше 90 календарных дней - в сумму создаваемого резерва включается полная сумма выявленной на основании инвентаризации задолженности; - по сомнительной задолженности со сроком возникновения от 45 до 90 календарных дней (включительно) - в сумму резерва включается 50 процентов от суммы выявленной на основании инвентаризации задолженности; - по сомнительной задолженности со сроком возникновения до 45 дней - не увеличивает сумму создаваемого резерва. При этом сумма создаваемого резерва по сомнительным долгам не может превышать 10 процентов от выручки отчетного (налогового) периода, определяемой в соответствии с НК РФ.Если сумма образованного резерва по сомнительным долгам не была израсходована полностью налогоплательщиком в отчетном периоде, она может быть перенесена на следующие периоды. Для обобщения информации о состоянии и движении сумм, зарезервированных в целях равномерного включения расходов в затраты на производство и расходы на продажу в бухгалтерском учете используется счет 96«Резервы предстоящих расходов». Правильность образования и использования сумм по тому или иному резерву периодически (а на конец года обязательно) проверяется по данным смет, расчетов и т.п. и при необходимости корректируется. Аналитический учет по счету 96«Резервы предстоящих расходов» ведется по отдельным резервам. В соответствии с Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, организации вправе создавать резервы на предстоящую оплату отпусков работникам, выплату ежегодного вознаграждения за выслугу лет, выплату вознаграждений по итогам работы, в целях равномерного включения предстоящих расходов в издержки производства или обращения отчетного периода. Если решение о создании такого резерва принято, необходимо в учетной политике организации, для целей налогообложения отразить принятый способ резервирования, определить ежемесячную сумму отчислений и ежемесячный процент. Для определения размера ежемесячных отчислений на создание резерва на оплату отпусков необходимо составить специальный расчет (смету), исходя из сведений о предполагаемой годовой сумме расходов на оплату отпусков, включая сумму страховых взносов, в соответствии, с Федеральным закономот 24 июля 2009 г. № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования». Таблица 1 - Тарифы страховых взносов

Процент отчислений в указанный резерв на оплату отпусков определяется как отношение предполагаемой годовой суммы расходов на оплату отпусков к предполагаемому годовому размеру расходов на оплату труда. Инвентаризацию резерва предстоящих расходов на оплату отпусков необходимо проводить в обязательном порядке на конец отчетного периода. Если на последнее число текущего налогового периода (31 декабря) будут выявлены суммы резерва, которые не были использованы в текущем периоде, необходимо в обязательном порядке включить их в состав налоговой базы текущего периода. При превышении фактически начисленного резерва над суммой подтвержденного инвентаризацией расчета в бухгалтерском учете необходимо сделать следующую запись: Дебет 20«Основное производство», 23«Вспомогательное производство», 25«Общепроизводственные расходы», 26«Общехозяйственные расходы», 44«Расходы на продажу» - Кредит 96«Резервы предстоящих расходов» - сумма резерва включена в затраты; Дебет 96«Резервы предстоящих расходов» - Кредит 97 «Расходы будущих периодов» - сумма расходов будущих периодов списана за счет доначисленного резерва. В том случае, если сумма фактически начисленного резерва будет меньше суммы резерва, подтвержденного в ходе инвентаризации, возникшая разница включается в состав доходов, в бухгалтерском учете делается следующая запись: Дебет 96«Резервы предстоящих расходов» - Кредит 91«Прочие доходы и расходы», субсчет «Прочие доходы». Исходя из количества дней неиспользованного отпуска, среднедневной суммы расходов на оплату труда работников резерв предстоящих расходов на оплату отпуска работников предприятия должен быть уточнен. Если в следующем, после проведенной инвентаризации периоде, организацией не планируется дальнейшее создание резерва на оплату отпусков, необходимо внести соответствующие изменения в учетную политику предприятия и имеющийся остаток резерва по данным бухгалтерского учета, в целях налогообложения относится к внереализационным доходам. В соответствии с НК РФ сомнительным долгом признается любая задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией. Безнадежными долгами (долгами, нереальными ко взысканию) признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации. Следует помнить, что сумма резерва по сомнительным долгам определяется по результатам проведенной инвентаризации в следующем порядке: - если срок возникновения сомнительной задолженности свыше 90 дней - в резерв включается полная сумма выявленной задолженности; - срок возникновения задолженности от 45 до 90 дней - в резерв включается 50 процентов от выявленной суммы; - срок возникновения задолженности до 45 дней - не включается в сумму резерва. При этом сумма резерва не может превышать 10 процентов от выручки отчетного (налогового) периода.Если сумма резерва по сомнительным долгам будет не полностью использован организацией в отчетном периоде, допускается ее перенесение на следующий отчетный или налоговый период. В ходе проведения инвентаризации резерва по сомнительным долгам необходимо проверить правильность и документальную обоснованность признания долга сомнительным. Провести анализ имеющихся резервов, сопоставить размер резерва с выручкой предприятия за период. По результатам инвентаризации составляется Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами по форме№ ИНВ-17(Приложение 3). По результатам инвентаризации сумма резерва может быть, как уменьшена, так и увеличена либо же может быть принято решение о полном списании или же о оставлении без изменений суммы резерва.

25. Инвентаризация финансовых вложений. Чтобы обеспечить своевременный и правильный учет своих инвестиционных вложений, организации понадобится проверка отражения соответствующих данных в учете. Инвентаризация финансовых вложений должна заканчиваться составлением итогового документа. Порядок проведения инвентаризации рассмотрим в статье.

Порядок инвентаризации финансовых вложений Для начала инвентаризации следует понимать, что именно относится к финансовым вложениям:

ценные бумаги с установленными сроками и стоимостью погашения; вклады в капиталы иных предприятий и организаций; выданные займы (за исключением беспроцентных) и депозиты; приобретенная дебиторская задолженность и др. Они должны иметь:

документальное подтверждение; финансовые риски от вложений; возможность принести экономический эффект в будущем. К финансовым вложениям не относятся:

выкупленные для аннулирования или последующей продажи собственные акции предприятия; выданные в правоотношениях купли-продажи и оказания услуг векселя; инвестиции в имущество, переданное в аренду за определенную плату; драгоценности, картины и т.п., если их приобретение не имеет отношения к обычной деятельности предприятия; основные средства; материальные запасы; нематериальные активы. Необходимость проведения инвентаризации финансовых вложений, ее правила и сроки предприятию следует своевременно отразить в своей учетной политике с учетом ПБУ 19/02.

Контролю в ходе инвентаризации подлежат:

суммы расходов на соответствующие активы и наличие подтверждающей документации к ним (например контракт, накладная, акт, платежные документы); верность исчисления процентов по выданным займам. Документация должна быть оформлена без ошибок и в соответствии с действующим законодательством. В бумагах должны отсутствовать разночтения и несовпадения. Информация, отраженная в учете, должна соответствовать сведениям, содержащимся в документации.

Финансовые вложения в бухгалтерском учете формируются на счете 58. Для целей пересчета значений показателей учета финансовые вложения следует разделить на активы, в отношении которых подлежит установлению текущая рыночная стоимость, и на вложения, по которым такая стоимость не определяется.

Анализ данных по ценным бумагам проводится отдельно по каждому эмитенту. Если ценные бумаги хранятся в организации, то их проверка осуществляется наряду с инвентаризацией финансов в кассе. Если данный актив сдан на хранение специальным организациям, то сверяются остатки на счетах с данными выписок этих организаций.

В законодательстве предусмотрена специальная унифицированная форма для записи результатов данного контроля над активами. Это форма № ИНВ-16 «Инвентаризационная опись ценных бумаг и бланков документов строгой отчетности». Однако отражать данные инвентаризации в документации именно по этой форме не обязательно. Сведения, выявленные в ходе рассматриваемого нами контроля, могут вноситься в документ, форма которого разработана предприятием самостоятельно. В акте следует отразить:

название; серии; номера; стоимость; сроки погашения; итоговые данные. Подведем итог. Правила и сроки инвентаризации отражаются в учетной политике с учетом ПБУ 19/02. Проверяются суммы расходов на соответствующие активы и наличие подтверждающей документации к ним, а также верность исчисления процентов по выданным займам. Оформление результатов осуществляется по форме № ИНВ-16 либо форме, которая разработана предприятием самостоятельно. Финансовые вложения – это инвестиции в ценные бумаги (облигации, акции) и выдача займов иным лицам. Инвентаризация финансовых вложений направлена на определение стоимости затраченных ресурсов в целях покупки ценных активов, а также на предоставление займов иным компаниям или ИП. Порядок проведения процедуры сверки остатков на балансе и фактических показателей регламентируется статьями 3.9 – 3.14 Правил осуществления процедуры проверки остатков, а также ПБУ №19/02. Согласно законодательным актам финансовые инвестиции определяются как использование денежных средств на покупку ценных активов, вклады в уставные фонды и выдача кредитов иным юридическим лицам. Содержание

Как проводится инвентаризация финансовых инвестиций? Согласно положениям ФЗ №402 «О бухучете», порядок, периодичность и сроки процедуры инвентаризации, утверждаются руководством фирмы самостоятельно, кроме обязательных случаев, предусмотренных законом. Весть алгоритм действий и правила процедуры вносятся в приказ об учетной политике. Перед началом инвентаризации следует провести сверку финансовых инвестиций и остаткам по счету 58, а также соответствие инвестиций данному счету. Правомерным учет по счету 58 считается тогда, когда выполняются три пункта, предусмотренные ПБУ 19/02. Это:

В ходе инвентаризации проводится проверка достоверности отображенной информации, расходы на покупку активов, составляющих финансовые инвестиции, а также расходы на выдачу займов сторонним компаниям. Подтверждающими документами являются:

При мониторинге ценных активов следует проверять и сопоставлять данные о реальных расходах, понесенных в результате вложений в активы или при выдаче кредитов сторонним предприятиям. А при проверке фактического остатка самих активов учитываются следующие данные:

Если проверяются проценты по займам, то в этом случае особое внимание уделяется правильности и временным рамкам их начислений. Результаты инвентаризации вносятся в инвентаризационную опись по отдельным эмитентам. Законодательными актами предлагается установленная форма №ИНВ-16. В документации обязательно указываются такие данные:

Вся информация, отраженная в описи должна соответствовать данным, отраженным в журналах и книгах аналитического учета. Ценные бумаги могут находиться на территории компании, сделавшей инвестиции, либо на территории определенной компании-хранилища. Если бумаги находятся в кассе компании, то проверку остатков следует осуществлять не только по имеющимся активам, но и по всей наличности в кассе. Если ценные бумаги были переданы на ответственное хранение компании-хранилища, тогда проводится сверка остатков суммы по счету 58 с суммами по выпискам этой компании. ВЕДОМОСТЬ ИНВЕНТАРИЗАЦИИ Бланк инвентаризационной описи Все данные, полученные в ходе мониторинга остатков, должны быть отражены соответствующим образом в специально разработанном бланке. Для внесения полученных результатов проверки предлагается использовать утвержденную форму №ИНВ-16, либо компания вправе разработать собственный бланк инвентаризационной описи и внести его в приказ об учетной политике. Но документ в обязательном порядке должен быть оформлен с наличием необходимых строк и граф для отражения информации по инвентаризируемым активам. Согласно части 2 статьи 9 ФЗ №402, документ должен содержать поля для отражения следующей информации:

При самостоятельном утверждении документа бланк описи вводится в приказ об учетной политике на предприятии. После завершения процедуры снятия остатков опись подается на подпись руководителю компании. Отражение недостач и излишек В результате мониторинга остатков у компании могут быть выявлены излишки или недостачи ценных бумаг, которые необходимо отразить соответствующим образом. Таблица. Бухгалтерские проводки при обнародовании излишек и недостач ценных бумаг.

Для списания недостач, выявленных при снятии остатков, оформляются соответствующие акты списания. Но к этим актам в обязательном порядке необходимо представить решения суда или следственного комитета, где будет подтверждена информация об отсутствии виновных лиц либо о нерациональности взыскания с виновных лиц ущерба. Результаты проверки отражаются в бухгалтерском учете в месяце, когда была завершена инвентаризация.

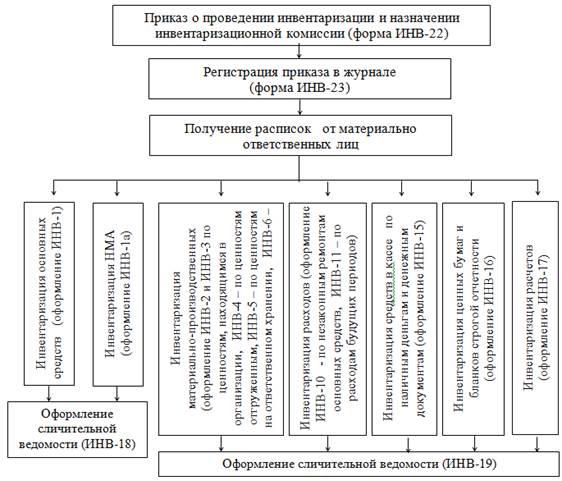

26. Порядок оформления результатов инвентаризации. В соответствии с Положением о бухгалтерском учете и отчетности в Российской Федерации излишек имущества, выявленный при проведении инвентаризации, приходуется на дату проведения инвентаризации, и соответствующая сумма зачисляется на финансовый результат у коммерческой организации или на увеличение дохода у некоммерческой. Алгоритм действий при проведении и оформлении результатов инвентаризации представлен на Рисунке 1. По каждому виду имущества или обязательств заполняют свою инвентаризационную опись или акт. По результатам проведенной инвентаризации имущества и обязательств организации, на заключительном этапе проводится анализ полученных данных, Такой анализ в первую очередь направлен на сопоставление данных полученных по итогам проведенной проверки с данными, числящимися на соответствующих счетах бухгалтерского учета. Все выявленные расхождения заносятся в соответствующие сличительные ведомости.

Рисунок 1 - Алгоритм действий при проведении и оформлении результатов инвентаризации Руководство предприятия организует заседание комиссии, в ходе которого будут рассмотрены все результаты проведенной инвентаризации с выявлением потенциальных причин обнаруженных излишков и недостач ценностей. На этом заседании членами комиссии вырабатываются мероприятия по предупреждению в дальнейшем образования излишков или же недостач товарно-материальных ценностей, объектов основных средств и других ценностей. Все выводы и решения по итогам проведенной инвентаризации имущества и обязательств организации оформляются соответствующим протоколом. По итогам проведенного заседания оформляется «Ведомость учета результатов, выявленных инвентаризацией» по форме ИНВ-26. Также членам комиссии при проведении заседания необходимо подготовить соответствующие предложения по отражению в бухгалтерском учете результатов проведенной инвентаризации имущества и обязательств организации. Однако окончательное решение по данным вопросам принимается руководителем предприятия и оформляется в форме приказа или распоряжения об утверждении результатов проведенной проверки. Все полученные в результате проведения инвентаризации материалы работы предаются членами инвентаризационной комиссии в бухгалтерию организации, где осуществляется их дальнейшее хранение в течение срока не менее пяти лет. При этом до момента составления бухгалтерской службой организации сличительных ведомостей, уполномоченными сотрудниками бухгалтерии производится проверка правильности, всех проведенных в инвентаризационных ведомостях подсчетах. И, только после проведения перечисленных мероприятий, сотрудниками бухгалтерской службы составляются сличительные ведомости, где отражаться все результаты, проведенной инвентаризации. При этом суммы выявленных излишков или недостач в сличительных ведомостях указываются исходя из их оценки по данным бухгалтерского учета. Сличительные ведомости составляют в двух экземплярах: один из которых остается в бухгалтерии, а другой экземпляр передается материально ответственному работнику. В соответствии с инструкцией для оформления результатов полученных в ходе проведения инвентаризации могут использоваться единые регистры, объединяющие в себе показатели инвентаризационных описей и сличительных ведомостей. На ценности, находящиеся на ответственном хранении, арендованные, т.е. не принадлежащие организации, но числящиеся по данным бухгалтерского учета составляются отдельные сличительные ведомости. В соответствии с Положением о бухгалтерском учете и отчетности в Российской Федерации излишек имущества, выявленный при проведении инвентаризации, приходуется на дату проведения инвентаризации, и соответствующая сумма зачисляется на финансовый результат у коммерческой организации или на увеличение дохода у некоммерческой. Недостача имущества и его порча в приделах норм естественной убыли относится на издержки производства или обращения (расходы), если же выявлена порча или недостача имущества сверх установленных норм - за счет виновного лица. В том случае если выявленная, в результате проведенной инвентаризации, недостача не может быть отнесена на виновных лиц, т.к. они не были обнаружены, убытки относятся на финансовый результат у коммерческой организации или на увеличение расходов у некоммерческой. В бухгалтерском учете стоимость недостающего имущества отображается на счете 94«Недостачи и потери от порчи ценностей»: 1) при выявлении недостачи основных средств: Дебет 02«Амортизация основных средств» - Кредит 01«Основные средства» - списана сумма начисленной амортизации по объектам основных средств, выявленных по итогам проведенной инвентаризации в качестве убытка; Дебет 94«Недостачи и потери от порчи ценностей» - Кредит 01«Основные средства» - списана остаточная стоимость недостающих объектов основных средств; 2) при выявлении недостачи нематериальных активов: Дебет 05«Амортизация нематериальных активов» - Кредит 04«Нематериальные активы» - списана сумма начисленной амортизации по объектам нематериальных активов, выявленных по результатам проведенной инвентаризации в качестве недостачи; Дебет 94«Недостачи и потери от порчи ценностей» - Кредит 04«Нематериальные активы» - списана остаточная стоимость по объектам нематериальных активов, выявленных по результатам проведенной инвентаризации в качестве недостачи; 3) при выявлении недостач материалов: Дебет 94«Недостачи и потери от порчи ценностей» - Кредит 10«Материалы» - отражена сумма недостачи материалов, выявленная по итогам проведенной инвентаризации имущества и обязательств организации; 4) при выявлении недостач товаров: Дебет 94«Недостачи и потери от порчи ценностей» - Кредит 41«Товары» - отражена сумма недостачи товаров, выявленная по итогам проведенной инвентаризации имущества и обязательств организации; 5) при выявлении недостач денежных средств в кассе организации: Дебет 94«Недостачи и потери от порчи ценностей» - Кредит 50«Касса» - отражена сумма недостачи денежных средств в кассе организации, выявленная по итогам проведенной инвентаризации имущества и обязательств организации. В соответствии с методическими указаниями по проведению инвентаризации все результаты, полученные по итогам проведенной инвентаризации следует отражать в бухгалтерском учете и отчетности организации непосредственно того месяца, в котором она была проведена, при проведении годовой инвентаризации - в годовом отчете. Выявленный по итогам проведенной инвентаризации излишек товарно-материальных ценностей в бухгалтерском учете приходуется по рыночной стоимости на дату проведения инвентаризации. В бухгалтерском учете организации в этом случае необходимо сделать следующие проводки: Дебет 01«Основные средства», 10«Материалы», 41«Товары», 43 «Готовая продукция» - Кредит 91«Прочие доходы и расходы», субсчет «Прочие доходы» - в составе прочих доходов отражена рыночная стоимость излишков, выявленных по результатам проведенной инвентаризации товарно-материальных ценностей. Методическими указаниями по бухгалтерскому учету материально-производственных запасов рекомендовано при продаже организацией материалов физическим и юридическим лицам цена продажи определять по соглашению сторон (продавца и покупателя). При этом, материалы, как правило, должны продаваться по рыночным ценам с учетом их физического состояния. В случае возможности дальнейшего использования выявленных по итогам проведенной инвентаризации имущества и обязательств организации излишков товарно-материальных ценностей, или возможности их дальнейшей реализации рыночная цена данных активов списывается на бухгалтерские расходы. Сведения о фактическом наличии имущества и реальности учтенных финансовых обязательств записываются в унифицированные формы первичной учетной документации по учету результатов инвентаризации, которые оформляются не менее чем в двух экземплярах [25, с.61].

Инвентаризационные ведомости могут быть заполнены как с помощью компьютера, так и ручным способом. Во втором случае ведомости должны быть заполнены чернилами или шариковой ручкой четко и ясно, без помарок и подчисток. Наименования инвентаризуемых ценностей и объектов, их количество указывают в ведомостях по номенклатуре и в единицах измерения, принятых в учете. На каждой странице ведомости указывают прописью число порядковых номеров материальных ценностей и общий итог количества в натуральных показателях, записанных на данной странице, вне зависимости от того, в каких единицах измерения (штуках, килограммах, метрах и т.д.) эти ценности показаны [11, с.61].

Исправление ошибок производится во всех экземплярах ведомостей путем зачеркивания неправильных записей и проставления над зачеркнутыми правильных данных. Исправления должны быть оговорены фразой "исправленному верить" и подписаны всеми членами инвентаризационной комиссии и материально ответственными лицами. В ведомостях не допускается оставлять незаполненные строки, а если таковые имеются, их необходимо прочеркнуть.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2018-05-10; просмотров: 384. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |