Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Модель оценки капитальных активов(CAPM)

Выполнил:студент группы ЭФМ-11 Данилова К.В. Проверил:ст. преподаватель каф. ФиК Пономарева С.А.

Вологда, 2012г.

СОДЕРЖАНИЕ. ВВЕДЕНИЕ…………………………………………………………………………3 Ι. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ МОДЕЛИ ОЦЕНКИ КАПИТАЛЬНЫХ АКТИВОВ(CAPM). 1.1.Характеристика модели оценки капитальных активов…………………5 1.2. Риск и доходность в модели CAPM……………………………………11 1.3.Ставка дисконта в модели CAPM………………………………………16 II.АНАЛИТИЧЕСКИЕ ОСНОВЫ МОДЕЛИ ОЦЕНКИ КАПИТАЛЬНЫХ АКТИВОВ (CAPM). 2.1.Проблемы применения модели CAPM в российской практике………23 2.2.Модификации модели CAPM с учетом критики………………………33 III.ПУТИ СОВЕРШЕНСТВОВАНИЯ МОДЕЛИ CAPM. 3.1.Выявление недостатков модели CAPM на практике…………………..36 3.2.Возможность применения альтернативных моделей оценки капитальных активов………………………………………………………...38 ЗАКЛЮЧЕНИЕ……………………………………………………………………45 СПИСОК ИСТОЧНИКОВ………………………………………………………..47

ВВЕДЕНИЕ. Capital Asset Pricing Model (CAPM) — модель оценки доходности финансовых активов служит теоретической основой для ряда различных финансовых технологий по управлению доходностью и риском, применяемых при долгосрочном и среднесрочном инвестировании в акции. CAPM рассматривает доходность акции в зависимости от поведения рынка в целом. Другое исходное предположение CAPM состоит в том, что инвесторы принимают решения, учитывая лишь два фактора: ожидаемую доходность и риск. Хотя эта модель является упрощенным представлением финансового рынка, в своей деятельности ее используют многие крупные инвестиционные структуры.  Согласно модели риск, связанный с инвестициями в любой рисковый финансовый инструмент, может быть разделен на два вида: систематический и несистематический. Систематический риск обусловлен общими рыночными и экономическими изменениями, воздействующими на все инвестиционные инструменты и не являющимися уникальными для конкретного актива. Несистематический риск связан с конкретной компанией-эмитентом. Систематический риск уменьшить нельзя, но воздействие рынка на доходность финансовых активов можно измерить. В качестве меры систематического риска в CAPM используется показатель β (бета), характеризующий чувствительность финансового актива к изменениям рыночной доходности. Зная показатель β актива, можно количественно оценить величину риска, связанного с ценовыми изменениями всего рынка в целом. Чем больше значение β акции, тем сильнее растет ее цена при общем росте рынка, но и наоборот — акции компании с большими положительными β сильнее падают при падении рынка в целом. Несистематический риск может быть уменьшен с помощью составления диверсифицированного портфеля из достаточно большого количества активов или даже из небольшого числа антикоррелирующих между собой активов. Точный расчет показателей β необходим финансовым менеджерам, чтобы выбрать активы, которые наилучшим образом соответствуют их стратегии инвестирования. Используя коэффициент β, можно формировать инвестиционные портфели самых разных типов — консервативные, агрессивные, сбалансированные. Действуя на финансовом рынке, предприятие может выступать как инвестором, так и эмитентом — т.е. само предприятие может выпустить (эмитировать) и продать соответствующие ценные бумаги. В этом случае они уже не будут являться для него финансовыми активами, а станут частью собственного (акции) или заемного (облигации) капитала. Финансовые активы отражают инвестиции предприятия в собственные и заемные капиталы других компаний. Инвестор заинтересован в приобретении бумаг с высокой внутренней стоимостью, однако заплатить за них он хотел бы поменьше. В общем виде, его задача сводится к поиску инструментов, неверно (с его точки зрения) оцененных рынком. Данная задача может быть поставлена и с точки зрения категорий доходности и риска инвестиций. Такая постановка вопроса исторически породила ряд моделей оценки финансовых активов. Представленным фактом и определяется высокая степень актуальности рассматриваемой в работе проблематики. Целью курсовой работы является всестороннее изучение теоретических основ модели оценки финансовых активов CAPM, проблем применения модели CAPM в Российской практике, а также предложение альтернативных методик оценки долгосрочных активов. Изучаемая в работе проблема находит широкое освещение в научно-методической литературе по финансовому менеджменту. При написании работы использовались источники таких авторов, как Шарп У., Александер Г., Бэйли Дж., Лоренс Дж. Гитман, Майкл Д. Джонк, Бригхем Ю., Гапенски Л., Барбаумов В.Е., Гладких И.М., Чуйко А.С., Ильина Л. И., Семенкова Е. В. и др. Ι.ТЕОРЕТИЧЕСКИЕ ОСНОВЫ МОДЕЛИ ОЦЕНКИ КАПИТАЛЬНЫХ АКТИВОВ (CAPM). 1.1.Характеристика модели оценки капитальных активов. Для оценки цены собственных средств в учебно-методической литературе, как правило, рекомендуется применять одну из следующих моделей: -модель Гордона; -модель оценки капитальных активов CAPM; -метод, основанный на расчёте показателя EPS (прибыль на одну обыкновенную акцию); -метод расчёта с использованием коэффициента инвестиционной привлекательности P/E. Все вышеперечисленные методы несут в себе элемент неопределенности и их применение в российской практике требует адаптации. Рассмотрим подробнее модель оценки капитальных активов. Capital Asset Pricing Model (CAPM) — модель оценки доходности финансовых активов служит теоретической основой для ряда различных финансовых технологий по управлению доходностью и риском, применяемых при долгосрочном и среднесрочном инвестировании в акции. В 60-х годах выходят три работы описывающие модель оценки капитальных активов, или САРМ (Capital Asset Price Model). Работы Шарпа (1964), Линтнера (1965), Моссина (1966) были посвящены, по существу, одному и тому же вопросу: «Допустим, что все инвесторы, обладая одной и той же информацией, одинаково оценивают доходность и риск отдельных акций. Допустим также, что все они формируют свои оптимальные портфели акций, исходя из индивидуальной склонности к риску. Как в этом случае сложатся цены на рынке акций?» Таким образом, на САРМ можно смотреть как на макроэкономическое обобщение теории Марковица. Основным результатом САРМ явилось установление соотношения между доходностью и риском актива для равновесного рынка. Развивая подход Г. Марковица, У. Шарп [17] разделил «весь» риск актива на два вида: первый — систематический (или рыночный) риск для активов акций, второй — несистематический. Для обычной акции систематический риск всегда связан с изменениями в стоимости ценных бумаг, находящихся в обращении на рынке. Иначе говоря, доходность одной акции постоянно колеблется вокруг средней доходности всего актива ценных бумаг. Этого никак не избежать, поскольку действует слепой механизм рынка. Несистематический риск связан с влиянием всех остальных факторов, специфических для корпорации, выпускающей в обращение ценные бумаги. Определив специальные коэффициенты реакции цен акций или облигаций на изменения рыночной конъюнктуры, У. Шарп разработал формулу расчета сравнительной меры риска ценных бумаг на основе «линии эффективности рынка заемного капитала». Важным моментом систематического риска является то, что увеличение количества акций или облигаций не способно ликвидировать его. Однако растущая покупка ценных бумаг может повлечь за собой устранение несистематического риска. Отсюда получается, что вкладчик не может избежать риска, связанного с колебаниями конъюнктуры фондового рынка. Задача при формировании рыночного портфеля заключается в уменьшении риска путем приобретения различных ценных бумаг. И делается это так, чтобы факторы, специфические для отдельных корпораций, уравновешивали друг друга. Благодаря этому доходность портфеля приближается к средней для всего рынка. Выводы У. Шарпа [17] стали известны как модель оценки долгосрочных активов (САРМ), базирующая на предположении что на конкурентном рынке ожидаемая премия за риск прямо пропорциональна коэффициенту бета. Коэффициент бета (еще называется коэффициентом Шарпа) является мерой инвестиционного риска финансового актива, который рассчитывается как отношения ковариации доходности актива и рыночного портфеля к дисперсии рыночного портфеля. Коэффициент бета показывает чувствительность изменения доходности актива к среднерыночной доходности. Модель У. Шарпа часто называют рыночной моделью, она предполагается линейной. Уравнение модели Шарпа имеет следующий вид: E(ri) = yi + βi E(rm) + ei , (1.1.1) где Е(ri) — ожидаемая доходность актива; yi — доходность актива в отсутствие воздействия на него рыночных факторов; βi — коэффициент β актива; Е(rm) — ожидаемая доходность рыночного портфеля; ei — независимая случайная (переменная) ошибка. Независимая случайная ошибка показывает специфический риск актива, который нельзя объяснить действием рыночных сил. Значение ее средней величины равно нулю. Она имеет постоянную дисперсию ковариацию с доходностью рынка, равную нулю; ковариацию с нерыночным компонентом доходности других активов, равную нулю. Приведенное уравнение является уравнением регрессии. Если его применить к широко диверсифицированному портфелю, то значения случайных переменных (ei) в силу того, что они изменяются как в положительном, так и отрицательном направлении, гасят друг друга, и величина случайной переменной для портфеля в целом стремится к нулю. Поэтому для широко диверсифицированного портфеля специфическим риском можно пренебречь. Тогда модель Шарпа принимает следующий вид: E(rp) = yp + βpE, (1.1.2) где E(rp) — ожидаемая доходность портфеля; βp — β-коэффициент портфеля; yр — доходность портфеля в отсутствие воздействия на него рыночных факторов. В итоге были предложены четыре основных принципа выбора портфелей: 1.Инвесторы предпочитают высокую ожидаемую доходность инвестиций и низкое стандартное отклонение. Портфели обыкновенных акций, которые обеспечивают наиболее высокую ожидаемую доходность при данном стандартном отклонении, называются эффективными портфелями. 2.Если вы хотите знать предельное влияние акции на риск портфеля, вы должны учитывать не риск акции самой по себе, а ее вклад в риск портфеля. Этот вклад зависит от чувствительности акции к изменениям стоимости портфеля. 3.Чувствительность акции к изменениям стоимости рыночного портфеля обозначается показателем бета. Следовательно, бета измеряет предельный вклад акции в риск рыночного портфеля. 4.Если инвесторы могут брать займы или предоставлять кредиты по безрисковой ставке процента, тогда им следует всегда иметь комбинацию безрисковых инвестиций и портфель обыкновенных акций. Состав такого портфеля акций зависит только от того, как инвестор оценивает перспективы каждой акции, а не от его отношения к риску. Если инвесторы не располагают какой-либо дополнительной информацией, им следует держать такой же портфель акций, как и у других,— иначе говоря, им следует держать рыночный портфель ценных бумаг. Модель САРМ У. Шарпа позволяла упростить задачу выбора оптимального портфеля и свести задачу квадратичной оптимизации как у Г. Марковица к линейной оптимизации. В более простых случаях (то есть для небольших размерностей) эта задача могла быть решена практически «вручную». Такое упрощение сделало методы портфельной оптимизации применимыми на практике. В 70-х годах ХХ в. развитие программирования и ЭВМ, привело к появлению первых пакетов программ для решения задач управления портфелем ценных бумаг. Модель У. Шарпа [17] внесла существенный вклад в развитие портфельной теории, если сравнивать области применения модели Г. Марковица и модели САРМ, то первая, как правило, используется на первом этапе формирования портфеля активов при распределении инвестиционного капитала по их различным типам (акциям, облигациям, недвижимости и т. п.). Модель У. Шарпа, как правило, используется на втором этапе, когда капитал, инвестированный в определенный сегмент рынка активов, распределяется между отдельными конкретными активами, составляющими выбранный сегмент (то есть по конкретным акциям, облигациям и т. п.). В соответствии с моделью оценки капитальных активов ставка дисконта определяется по формуле:

где

В нашей стране возможно применение этого метода, однако, он не является исчерпывающим в российских условиях. Согласно методу CAPM необходимо знать три величины: доходность безрисковых вложений, коэффициент β для избранного предприятия и величину среднерыночной доходности. Помимо недостатка информации, с которым можно столкнуться при оценке среднеотраслевых значений цены собственного капитала, отметим, что применению данного метода препятствует ещё и тот факт, что в нашей стране пока не сформировались условия для корректного применения данного подхода (отсутствуют безрисковые активы, а для расчёта премии за риск и коэффициента β недостаточен временной интервал наблюдения, поскольку на протяжении последних лет российский фондовый рынок был подвержен резким колебаниям котировок). Существует модификация метода CAPM, предложенная А.Г. Грязновой и М.А. Федотовой, где к ставке дисконта предлагается добавлять премию для малых предприятий, премию за риск, характерный для отдельной компании и страновой риск, уровень которого определяется на основе экспертных оценок исходя из макроэкономической ситуации в стране:

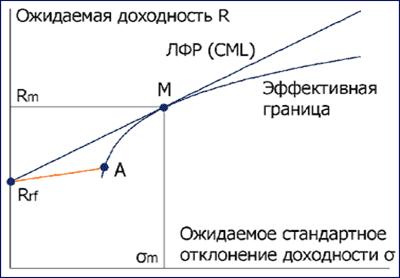

где S1 — премия для малых предприятий; S2 — премия за риск; С — страновой риск. Сама по себе CAPM является изящной научной теорией, имеющей солидное математическое обоснование. Для того, чтобы она «работала» необходимо соблюдение таких заведомо нереалистических условий как наличие абсолютно эффективного рынка, отсутствие транзакционных издержек и налогов, равный доступ всех инвесторов к кредитным ресурсам и др. Тем не менее, столь абстрактное логическое построение получило практически всеобщее признание в мире реальных финансов. Крупнейшие рыночные институты, такие как инвестиционный банк Merril Lynch, регулярно рассчитывают β-коэффициенты всех крупных компаний, котирующихся на фондовых биржах. Отсутствие в России сформированной финансовой инфраструктуры пока еще препятствует использованию всего потенциала, заложенного в данную модель. В заключение рассмотрим достоинства и недостатки модели CAPM. Существуют различные точки зрения относительно модели оценки капитальных активов. С течением времени сложились некоторые типовые мнения, как одобряющие, так и критикующие эту модель: - Концепция CAPM, в основе которой лежит приоритет рыночного риска перед общим, является весьма полезной, имеющей фундаментальное значение в концептуальном плане. - Теоретически CAPM дает однозначное и хорошо интерпретируемое представление о взаимосвязи между риском и требуемой доходностью, однако она предполагает, что для построения связи должны использоваться априорные ожидаемые значения переменных, тогда как в распоряжении аналитика имеются лишь апостериорные фактические значения. Поэтому оценки доходности, найденные при помощи этой модели, потенциально содержат ошибки. - Некоторые исследования, посвященные эмпирической проверке модели, показали значительные отклонения между фактическими и расчетными данными, что служит причиной для серьезной критики. Критикуют CAPM Ю. Фама и К. Френч, которые изучили зависимость между коэффициентами бета и доходностью нескольких тысяч акций по данным за 50 лет. Бригхем и Гапенски напоминают, что CAPM описывает взаимосвязи между именно ожидаемыми величинами, и поэтому любые выводы, основанные на эмпирической проверке статистических данных, вряд ли правомочны и не могут опровергнуть теорию. - Модель CAPM не учитывает все факторы, влияющие на доходность, и тем более не позволяет их анализировать, т.к. это однофакторная модель — и это ее главный недостаток. - Модель достаточно условна, т.к. ограничена рядом нереальных предпосылок (она не учитывает налоги, трансакционные затраты, непрозрачность финансового рынка и т.д.). 1.2. Риск и доходность в модели CAPM. Зависимость между риском и ожидаемой доходностью эффективных портфелей описывается прямой под названием рыночная линия (Capital Market Line, CML). Рыночная линия пересекает ось ординат в точке Rf и проходит через точку М, характеризующую рыночный портфель (рис. 1).

Рисунок 1. Рыночная линия

Очевидно, что все инвесторы будут выбирать портфели именно на этой прямой, в соответствии с индивидуальной функцией полезности (в точке касания функции полезности и CML). Портфели для разных инвесторов (с разным риском) будут при этом отличаться только долей безрискового актива. Таким образом, все инвесторы будут покупать (в разных долях) один и тот же рискованный портфель, соответствующий точке М на эффективной границе. Поэтому портфель М должен включать все рискованные активы — ведь если актив не включен в такой портфель, это означает, что на него нет никакого спроса, следовательно, стоимость его нулевая. Поскольку предполагается, что рынок находится в равновесии, то необходимо, чтобы все рискованные активы были включены в портфель М в долях, пропорциональных их рыночной капитализации (для акций — произведение рыночной цены акции на количество акций в обращении). Если, например, доля актива в портфеле будет выше, чем доля в капитализации, избыточный спрос на такой актив приведет к росту его цены (и росту капитализации). Портфель рискованных активов, общий для всех инвесторов, называется рыночным портфелем. Так как он содержит все без исключения рискованные активы, он полностью диверсифицирован — все индивидуальные риски активов полностью скомпенсированы. В рыночном портфеле остается только систематический риск, источник которого нестабильность в макроэкономике (вот почему инвесторы проявляют такой большой интерес к данным по состоянию экономики). Наиболее сильно влияют на систематический риск изменения таких показателей, как ВВП, инфляция, уровень процентных ставок, а также средний по экономике уровень корпоративной прибыли. Эффективные портфели, принадлежащие этой кривой, формируются из рыночного портфеля и безрисковых кредитований и заимствований. По сути, рыночная линия — это эффективное множество портфелей. Портфели, не использующие рыночный портфель в комбинации с безрисковыми активами, лежат ниже рыночной прямой [17]. Наклон рыночной линии определяется отношением разности доходности рынка и безрисковой доходности к разности в стандартных отклонениях, т.е. наклон равен

Равновесие на рынке ценных бумаг характеризуется двумя основными показателями: положением безрискового актива на оси ординат, которую называют наградой за ожидание, и наклоном рыночной линии, который называется премией за риск. Рыночная линия характеризует связь между риском и ожидаемой доходностью для эффективных портфелей. Для описания такой взаимосвязи, характеризующей отдельную ценную бумагу, нужно провести некоторые преобразования. Стандартное отклонение портфеля вычисляется по формуле:

Применив ее для рыночного портфеля, получаем:

Где WM — доля бумаги i в рыночном портфеле. Далее используем следующее свойство ковариации:

которое означает, что ковариация рыночного портфеля с бумагой i может быть представлена как взвешенное среднее ковариаций каждой бумаги рыночного портфеля с бумагой i, тогда:

То есть стандартное отклонение рыночного портфеля есть корень из средневзвешенной ковариации рыночного портфеля с каждой бумагой, в него входящей. Величина допустимого риска каждой бумаги определяется ковариацией этой бумаги с рыночным портфелем, т.е. чем больше ковариация бумаги с рыночным портфелем, тем больше риска она в него вносит. Получается, что стандартное отклонение самой ценной бумаги не играет значительной роли в определении риска рыночного портфеля, оно может быть как высоким, так и незначительным. Соответственно, инвесторы будут выбирать те бумаги, у которых ковариации с рыночным портфелем выше, так как такие бумаги приносят большую доходность. Уравнение (1.2.6) называется рыночной линией ценной бумаги (Security Market Line, SML) и отражает зависимость между ковариацией ценной бумаги с рыночным портфелем и ожидаемой доходностью ценной бумаги.

Эта зависимость представлена на рис. 2. [17]

Rf

Rm M

Рисунок 2. Рыночная линия ценной бумаги с ковариацией

Уравнение представляет прямую с наклоном Более часто использующееся уравнение рыночной линии ценной бумаги записывается через коэффициент бета

который является альтернативным способом представления ковариации бумаги с рынком. Соответственно, SML записывается как

Это уравнение и называется моделью оценки финансовых активов. Формула CAPM обозначает, что ожидаемая доходность ценной бумаги линейно связана с бетой ценной бумаги. Поскольку наблюдения в течение достаточно продолжительного времени показывают, что средняя доходность рынка выше, чем средняя безрисковая ставка процента, то разность Механизм формирования доходности в CAPM можно продемонстрировать, рассмотрев несколько специальных случаев. 1. Предположим, что 2. Предположим что Уравнение не претерпит значительных изменений в случае отсутствия безрискового актива или в случае различий в ставках заимствования и кредитования безрисковых активов. В таких случаях рыночный портфель остается эффективным по отношению к достижимому множеству портфелей, составленному из рисковых активов. Уравнение останется неизменным, за исключением замены ставки безрискового актива на ожидаемую доходность рискового портфеля с бетой, равной нулю [4]. Использование CAPM дает финансовому менеджеру инструмент прогнозирования издержек по привлечению нового капитала для реализации инвестиционных проектов. Финансы любого предприятия являются открытой системой, поэтому, планируя свои капиталовложения, оно обязано учитывать при этом конъюнктуру финансового рынка. Менеджеры компании могут абсолютно ничего не знать об индивидуальных особенностях и личных предпочтениях потенциальных инвесторов. Это не освобождает их от обязанности предугадать главную потребность любого инвестора — получить доход, компенсирующий риск инвестиций. В этом им может помочь использование модели оценки финансовых активов. 1.3.Ставка дисконта в модели CAPM. При установлении ставки дисконта в модели оценки капитальных активов (CAPM) и ряде ее модификаций и обобщений, учитывается, что реализация проектов связана с двумя видами неопределенности — внутренней и внешней. Внутренняя относится к самому проекту. Внешняя же неопределенность относится к финансовому рынку в целом и проявляется в (одинаковой для всех участников рынка) неопределенности доходностей разных финансовых инструментов. CAPM дает способ ее учета при установлении ставки дисконта. CAPM разработана при следующих основных предположениях: • речь идет о стране с достаточно развитой и стабильной экономикой; • имеется развитый находящийся в равновесии фондовый рынок, рыночная стоимость финансовых инструментов в целом правильно отражается ценами биржевых сделок; • финансовые инструменты делимы (т.е. их можно приобрести на любую сумму), а их цены не зависят от объема их покупки; • имеются вложения, рассматриваемые рынком как безрисковые (до недавнего времени таковыми в США считались казначейские обязательства правительства); • инвестор имеет возможность занимать деньги и давать их взаймы, причем под одну и ту же процентную ставку r0, именуемую безрисковой ставкой дисконта; • доходности всех финансовых инструментов — случайные величины, и всем инвесторам известны их реализации в прошлом и совместное вероятностное распределение в будущем. Зависимости между доходностями различных акций, имевшие место в предыдущем периоде, могут быть распространены и на далекую перспективу. При этом каждый инвестор формирует оптимальный инвестиционный портфель (с учетом кредитов) на основе своих субъективных предпочтений (в том числе — с учетом своего отношения к рискам), в результате чего на финансовом рынке достигается равновесие: спрос на любые финансовые инструменты совпадет с их предложением. Все обращающиеся на рынке финансовые инструменты образуют так называемый рыночный (market) портфель. Вложения в него дают случайную доходность ?m, в среднем равную rm и имеющую дисперсию Dm. В соответствии с CAPM, при некоторых дополнительных ограничениях оптимальным для любого инвестора будет: либо вложить часть средств в безрисковый актив, а остальное — в рыночный портфель (т.е. во все обращающиеся на рынке финансовые инструменты в соответствующей пропорции), либо взять кредит на определенную сумму, после чего вложить собственные и заемные средства в рыночный портфель. Кроме того, если на рынке обращается финансовый инструмент, дающий на следующем шаге случайную доходность ?, то его средняя доходность r связана с доходностью рыночного портфеля формулой (бета-моделью): (1.3.1)

где — отношение ковариации доходностей данного инструмента и рыночного пакета к дисперсии доходности рыночного пакета, отражающее так называемый систематический риск финансового инструмента . Значения для отдельных фирм и секторов экономики рассчитываются по ретроспективным данным отдельными исследователями и статистическими службами компаний развитых стран, специализирующихся на рынке информационно-аналитических услуг (например, Value Line), и публикуются. Традиционно на основе данной модели предлагают устанавливать ставку дисконта как среднюю доходность альтернативных и доступных для инвестора вложений в пакет финансовых инструментов с тем же уровнем систематического риска (?), что и у данного проекта, и дисконтировать по этой ставке средние значения (математические ожидания) денежных потоков проекта, не вводя в них никаких учитывающих риск поправок в виде резервов и запасов. Такое правило хорошо работает для финансовых проектов, но непригодно для оценки проектов в реальном секторе. Это связано с рядом причин. Прежде всего, в условиях российской экономики ряд исходных предположений CAPM не выполняется: 1. российская экономика переходная и нестабильная; устойчивые закономерности между параметрами финансового рынка здесь еще не сложились; 2. фондовый рынок не развит, акции многих предприятий недооценены рынком, через биржи проходит незначительная доля сделок и цены этих сделок не всегда и не в полной мере отражают истинную рыночную стоимость акций; 3. цена акции существенно зависит от размера пакета покупаемых акций (например, при покупке контрольного пакета стоимость одной акции выше); 4. ставки привлечения и размещения займов сильно различаются; 5. любые направления вложений инвесторы рассматривают как рискованные; 6. высокорискованные вложения нередко являются менее доходными, чем малорискованные; 7. наиболее доходными могут быть не только вложения в финансовые инструменты, но и вложения в недвижимость, для которых CAPM неприменима. Кроме того, денежные поступления и расходы по проекту обычно рассчитываются с учетом определенных резервов и запасов, независимо от того, какими методами после этого будет оцениваться эффективность проекта. Перейти “обратно” от проектных значений параметров проекта к средним при этом практически невозможно. Для использования CAPM при установлении ставки дисконта в литературе предлагается рассматривать проект как своеобразный финансовый инструмент, а соответствующее значение ? принимать таким же, как для акций предприятия, реализующего проект, или “аналогичных предприятий”. Такое предложение базируется на характерной для США форме инвестирования, при которой инвестор вкладывает свои средства не непосредственно в проект, а в акции реализующей его фирмы. Поэтому альтернативными для него будут только вложения в какие-то другие акции. Между тем, в нынешних российских условиях проекты финансируются, как правило, за счет собственных или заемных средств инвестора, для которого альтернативными могут быть вложения не только в акции. Кроме того, неясно, как выбрать “аналогичное предприятие”, если: • оценивается проект замены одного автопогрузчика другим на заводском складе; • аналогичных предприятий несколько, и у всех их разные ?, или их акции не котируются на рынке, или таких предприятий вообще нет; • проект лежит вне сферы “нормальной” деятельности предприятия. Например, нефтяная компания оценивает проект создания теплицы для выращивания овощей, отапливаемой добываемым попутным газом. Неясно, надо ли при этом использовать значение ? для нефтяных компаний или для тепличных хозяйств? Важно также иметь в виду, что в России нет достаточно репрезентативных баз данных для проведения столь же масштабных работ по установлению бета-коэффициентов, как в западных странах, и неясно, можно ли использовать значения ?, рассчитанные для разных секторов американской или французской экономики, применительно к таким же секторам экономики российской. Наконец, и это не менее важно, CAPM справедлива только для обращающихся на рынке тиражируемых финансовых инструментов, по которым имеется баланс спроса и предложения (в этом случае вложение в покупку одного такого инструмента дают нулевой ЧДД). Реальные инвестиционные проекты такими инструментами не являются. Поэтому использование CAPM для установления ставки дисконта приводит к ошибкам в расчете интегрального эффекта проекта. По указанным причинам применять CAPM для установления ставок дисконта для коммерческих структур-участников проекта следует с большой осторожностью, ориентируясь при этом не на умеренно пессимистические, а на средние значения чистых денежных притоков, не вводя при этом в них резервов и запасов. Важно, что при определении средних значений (математических ожиданий) чистых денежных притоков необходимо учитывать принимаемое участниками рынка (а не лицом, оценивающим эффективность проекта) совместное вероятностное распределение этих притоков и доходности рыночного пакета. В то же время для частных акционеров этот метод может использоваться, если результаты его применения согласуются с интересами акционера . С другой стороны, та же CAPM имеет другое, так называемое ценовое представление, справедливое для реальных инвестиционных проектов. А именно, если некоторый актив дает на следующем шаге неопределенный доход ?, то его равновесная цена на данном шаге составляет , где — так называемая рыночная цена риска. Отсюда вытекает, что интегральный эффект проекта можно найти, заменив неопределенные денежные потоки их “надежными эквивалентами”, рассчитанными по указанной выше формуле, и дисконтируя их по безрисковой ставке дисконта. “Надежный эквивалент” денежного поступления или расхода при этом определяется как его среднее значение (математическое ожидание), уменьшенное на величину, зависящую от того, насколько сильно скоррелированы эти доходы с доходностью рыночного пакета финансовых инструментов. Такой порядок примерно соответствует использованию умеренно пессимистических значений чистых доходов проекта (п. 9.2). Разница состоит лишь в способе установления дисконтируемых показателей — вместо экспертных оценок модель CAPM предлагает точную формулу. Однако, чтобы воспользоваться данной моделью, необходимо знать ковариацию между случайными денежными потоками проекта и доходностью рыночного пакета финансовых инструментов. Поэтому, если заранее известно, что какие-то доходы или расходы проекта не коррелированы с доходностью рыночного пакета, то их “надежные эквиваленты” можно определять по формуле математического ожидания, что и предлагалось в п. 10.2. Если же подобная корреляция возможна, применяется следующий метод расчета (мы продемонстрируем его на примере показателя выручки от реализации продукции предприятия). На каждом шаге расчетного периода выручка от реализации продукции определяется объемом реализации и ценой реализуемой продукции. Принимается, что: · объемы реализации продукции определяются самим проектом и известны точно, · цена этой продукции зависит от рыночной конъюнктуры и является неопределенной. Далее собирается и обрабатывается информация о ценах продукции (Ц) и доходности рыночного пакета (D) в предшествующем периоде. При этом в качестве приемлемого заменителя доходности рыночного пакета используется темп прироста биржевого индекса (в России — индекс РТС), выраженный в процентах годовых. При этом данные о ценах и приростах биржевого индекса должны относиться к одним и тем же календарным датам. На основе полученных данных (желательно, чтобы их было возможно больше) строится регрессионная зависимость: Ц=g+hD. После этого для расчета “надежного эквивалента” цены продукции (Цэкв) в эту формулу вместо D подставляется безрисковая ставка дисконта (r0), также выраженная в процентах годовых: Цэкв =g+hr0.

II.АНАЛИТИЧЕСКИЕ ОСНОВЫ МОДЕЛИ ОЦЕНКИ КАПИТАЛЬНЫХ АКТИВОВ (CAPM) 2.1. Проблемы применения модели CAPM в российской практике. До сих пор в отечественной литературе не появилось каких-либо удовлетворительных рекомендаций по использованию зарубежных разработок, позволяющих определить ставку дисконта в процессе оценки бизнеса. В связи с этим российские оценщики продолжают использовать иностранные методики «напрямую». Кроме того, поскольку в учебной литературе изложение этих методик дается в сокращённом виде, расчёт ставки дисконта определяется опытом оценщика. Существуют две диаметрально противоположных точки зрения. Сторонники первой утверждают, что использование модели САРМ в сложившихся российских условиях невозможно в силу неразвитости фондового рынка и может сильно искажать действительность. Сторонники второй говорят о высокой объективности данной модели по сравнению с моделью кумулятивного построения, и ориентируются в основном на её использование. При этом предпочтение они отдают модели, основанной на статистическом расчёте коэффициента β и позволяющей избегать субъективности в анализе. Не отрицая возможности применения САРМ в России, отметим, что, на наш взгляд, её использование ограничено рамками нескольких отраслей. Это нефтегазовая и нефтехимическая отрасли, электроэнергетика, связь, металлургический комплекс, в меньшей степени машиностроение, лесная и целлюлозно-бумажная промышленность. Акции компаний перечисленных отраслей более или менее активно обращаются на фондовом рынке, и информация о ценах реальных сделок по ним доступна. Акции других отраслей торгуются пока значительно менее активно. Но по мере роста инвестиционной привлекательности российского фондового рынка, границы применения САРМ будут расширяться. В настоящее время даже среди сторонников применения модели САРМ в России нет единого мнения по поводу того, что корректнее выбирать в качестве того или иного элемента модели. Попробуем разобраться в этой проблеме. Напомним, что в своем классическом варианте формула модели выглядит следующим образом: Re = Rf + β (Rm – Rf ), (2.1.1) где Re — требуемая норма дохода на собственный капитал; Rf — норма дохода по безрисковым вложениям; Rm — среднерыночная норма доходности; β — коэффициент бета. Начнём с первого элемента модели — безрисковой ставки. Практически ни у кого не вызывает сомнений, что в качестве безрисковой нормы доходности можно выбирать только доходность по государственным ценным бумагам. Ни одна коммерческая структура, ни в условиях экономического подъёма, ни тем более в условиях кризиса, не способна гарантировать полное отсутствие риска по вложениям инвестора. Это наглядно продемонстрировали крупнейший английский банк со столетней историей — Barrings, а также один из крупнейших отечественных банков — Инкомбанк. Наличие огромного риска вложения в акции компаний стало очевидным во время фондовых кризисов. Однако, несмотря на определённость в выборе ценных бумаг в качестве безрисковой базы, в России существуют как минимум три точки зрения на то, каков должен быть период обращения государственных ценных бумаг, чтобы доход по ним, во-первых, мог считаться полностью безрисковым, а во-вторых, мог быть использован в модели САРМ. В соответствии с первой точкой зрения следует ориентироваться на доходность по краткосрочным ценным бумагам (поскольку нет ничего более безрискового), вторая точка зрения ориентирует оценщика на среднесрочные государственные бумаги, третья — на долгосрочные. Кроме того, существует огромное число вариантов, в соответствии с которыми различные веса следует придавать доходностям по бумагам разного срока обращения. Актив является безрисковым, если инвестор, вложивший в него средства в начале периода, точно знает, какова будет его стоимость в конце периода. Таким образом, безрисковый актив должен обладать определённой (фиксированной) доходностью и иметь нулевую вероятность неуплаты. Этим активом может считаться только ценная бумага, выпущенная правительством. Однако не каждая государственная ценная бумага является безрисковой. Рассмотрим случай, когда инвестор, имеющий в своем распоряжении свободные на три месяца денежные средства, собирается купить казначейскую ценную бумагу, погашаемую через десять лет. Подобное вложение для инвестора будет рискованным, поскольку он не знает, сколько будет стоить данная ценная бумага через три месяца. На стоимость государственной ценной бумаги оказывает воздействие такой фактор, как ставка рефинансирования Центрального Банка. А поскольку последняя может измениться самым неожиданным образом, то наличие подобного риска делает стоимость государственной ценной бумаги в краткосрочном периоде неопределенной. Следовательно, вышеупомянутое вложение нельзя считать безрисковым. Теперь рассмотрим ситуацию, когда инвестор вкладывает средства в государственную ценную бумагу, имеющую более короткий срок обращения, чем тот срок, в течение которого денежные средства инвестора остаются свободными. Например, средства изъяты из оборота на один год и вложены в трёхмесячные государственные облигации. В таком случае инвестор не имеет представления о том, какова будет процентная ставка через три месяца. Следовательно, он не знает, под какой процент вернувшиеся через три месяца средства могут быть вновь реинвестированы. Наличие такой неопределённости не позволяет говорить о безрисковости рассматриваемого вложения. Отсюда следует вывод, что только один тип государственных ценных бумаг будет удовлетворять требованиям безрискового актива — это обязательства, срок погашения которых совпадает со сроком максимально возможного вложения свободных денежных средств. Так, если мы обладаем свободными денежными средствами, изъятыми из оборота на полгода, то безрисковым вложением будет считаться приобретение государственной ценной бумаги со сроком погашения через шесть месяцев. Именно при совпадении срока обращения государственной ценной бумаги и периода распоряжения свободными денежными средствами инвестор может с уверенностью говорить о том, что знает, какова будет доходность используемых им средств уже в начальный момент инвестирования. Каков же должен быть период обращения государственной ценной бумаги, доходность по которой можно использовать в качестве безрисковой ставки модели САРМ? Ответ таков: выбор государственной ценной бумаги зависит от вида стоимости и перспектив предприятия. Пример. Если оценщик определяет обоснованную рыночную стоимость компании, которая в обозримом будущем не будет ликвидирована (а соответственно, будет приносить доход в течение бесконечного периода времени), то для сопоставимости со сроком помещения инвестором средств в капитал такой компании используются долгосрочные (срок погашения через 10-20 лет) государственные облигации. Если, например, задача оценщика состоит в определении инвестиционной стоимости предприятия, которое планируется через пять лет ликвидировать, то должна быть выбрана среднесрочная (пятилетняя) государственная ценная бумага. Вторым элементом модели, вызывающим спор, является рыночная премия, представляющая собой разницу между среднерыночной и безрисковой нормами дохода. В настоящее время нет единого мнения, что выбирать качестве среднерыночной ставки дохода: доходность фондового рынка или вложения в государственные ценные бумаги, представляющие на сегодняшний день один из основных объектов инвестирования. А может быть, следует ориентироваться на доходность паевых инвестиционных фондов, вкладывающих средства и в ценные бумаги, и в недвижимость, в валютные ценности, а также депозиты банков? На наш взгляд, проблема неопределённости связана с подменой понятия среднерыночной доходности по обыкновенным акциям, обращающимся на фондовом рынке, понятием среднерыночной доходности по всем видам объектов, доступных для инвестирования в стране. Как уже отмечалось, инвестор согласится вложить денежные средства куда-либо еще кроме безрисковых государственных ценных бумаг только в том случае, если эти вложения обеспечат ему больший доход, нежели правительственные обязательства. Следовательно, для того чтобы инвестор принёс свои сбережения на фондовый рынок, последний должен обеспечить ему некий уровень дополнительных доходов — рыночную премию. Приобретение компании целиком (независимо от её организационно-правовой формы) или части её акций представляет собой ни что иное как операции на фондовом рынке — операции с обыкновенными акциями, дающими право собственности на часть компании, а следовательно, и часть контроля. Таким образом, покупая компанию или её часть, инвестор вправе ожидать, что его доход составит не меньше безрисковой нормы дохода и рыночной премии, предлагаемой фондовым рынком (а точнее, рынком корпоративных обыкновенных акций). В данном случае ему всё равно, сколько он мог бы заработать, купив недвижимость или спекулируя краткосрочными государственными обязательствами. Этим инвестиционным активам присущи специфические риски, несвойственные компаниям, а потому и рыночная премия по ним может быть совсем другая. Поэтому инвестору важно знать, какой доход приносили в среднем вложения именно в акции компаний на протяжении последних 10-50 лет, ибо он вправе ожидать, по крайней мере, не меньший уровень доходности от приобретаемой им компании. Таким образом, средняя доходность по обыкновенным акциям, обращающимся на фондовом рынке, применяется для сопоставимости с характером (типом) вложений собственника инвестирующего свои средства в капитал компании. Поскольку рассчитать среднюю доходность по всем обыкновенным акциям, обращающимся на рынке, достаточно сложно, аналитики используют доходность по какому-нибудь представительному (объединяющему не менее 50 акций) межотраслевому индексу. Индекс отражает изменение курсовой стоимости акций входящих в него. Чем больше акций охватывает индекс, тем больше информации о динамике фондового рынка он несёт. В России ряд информационных агентств рассчитывают подобные индексы. К сожалению, большинство из них существуют менее двух лет, поэтому говорить о средней многолетней доходности не приходится. Перейдём теперь к третьему элементу модели — коэффициенту β. Эта составляющая модели САРМ в меньшей степени, чем предыдущие, вызывает споры у оценщиков. Как правило, используется статистический подход к оценке β, поскольку фундаментальный подход построен на мнении конкретного человека, а, следовательно, субъективен. Формула расчёта коэффициента: β = Cov (Ri, Rm) / Var (Rm), (2.1.2) где Cov (Ri, Rm) = 1/n х ∑ (Rij - Ri) x (Rmj - Rm) — ковариация дохода по акциям i-й компании и дохода по межотраслевому фондовому индексу; Var (Rm) = 1/n х ∑ (Rmj - Rm)2 — дисперсия дохода по межотраслевому фондовому индексу. В этой формуле используются две переменные — среднерыночный доход и доходность конкретной акции. В качестве среднерыночной ставки дохода используется изменение межотраслевого индекса. Какой выбрать индекс — это право оценщика. Широко известны сводный индекс АК&М, индекс РТС, индекс Коммерсанта и т.д. Вопрос состоит в том, насколько данным индексам можно доверять. Так, индекс АК&М охватывает обыкновенные акции 50 эмитентов, однако рассчитывается не на основе реальных сделок, а по котировкам выставляемых участниками рынка ценных бумаг. Данные котировки не являются обязательными для участников рынка, а потому реальные цены сделок могут значительно отличаться от заявленных. Таким образом, учитывая, что некоторые котировки могут быть даны для привлечения контрагентов, к ним стоит относиться с известной долей здорового скептицизма. У индекса АК&М есть и достоинство: рассчитывается не только сводный (межотраслевой) индекс, но и отраслевые. Поскольку они определяются на основе одной методики, то вполне сопоставимы и удобны для использования в модели САРМ. Индекс РТС рассчитывается на основе цен реальных сделок по более чем 100 акциям более шести десятков эмитентов. Недостаток состоит в том, что около 40% информации в индексе относится к привилегированным акциям. Насколько правомерно сопоставлять индекс, учитывающий изменение курсовой стоимости привилегированных акций, зависит от степени их отличия от обыкновенных. В России, с нашей точки зрения, можно выделить два наиболее важных отличия: во-первых, отсутствие права голоса на собраниях акционеров (право голоса может появиться, если не выплачены дивиденды в оговоренных размерах), во-вторых, зачастую ограниченный дивидендный доход держателей привилегированных акций. Обе эти особенности вносят определенные корректировки в динамику курсовой стоимости привилегированных акций, которая в результате может существенно отличаться от динамики обыкновенных. Представим себе следующую ситуацию: компания в текущем году терпит убытки. В уставном капитале записано, что если дивиденды не выплачиваются, то владельцы привилегированных акций получают право голоса. Что происходит на фондовом рынке? Стоимость обыкновенных акций либо неизменна или слегка растёт (если ожидался результат) либо падает, так как инвесторы разочарованы. Стоимость привилегированных акций, скорее всего, будет расти более быстрыми темпами, что отражает появление новой составляющей стоимости акции — права голоса. Чем дороже оценивают инвесторы это право, тем больше темпы роста. Упомянутое выше ограничение дивидендного дохода владельцев привилегированных акций зависит от порядка определения размера дивидендов по ним. В классическом варианте этот дивиденд представляет собой фиксированный процент от номинала. В российской практике нашёл широкое применение подход установления размера дивидендов по привилегированным акциям в виде 10% от чистой прибыли. В соответствии с Законом РФ «О ценных бумагах» уставный капитал эмитента может состоять максимум на 25% из привилегированных акций. Следовательно, на 25% держателей акций будет приходиться 10% прибыли (соотношение 0,4 = 10 / 25, т.е. рост массы прибыли на 1% даёт увеличение размера потенциальных дивидендов на одного держателя привилегированных акций на 0,4%), а на остальных 75% (держатели обыкновенных акций) будет приходиться 90% прибыли (соотношение 1,2 = 90 / 75). Очевидно, что цена на обыкновенные акции может в значительно большей степени зависеть от размера ожидаемой прибыли. Отсюда и различная динамика курсовой стоимости. Из всего сказанного можно сделать вывод: или оценщик, не смотря на недостатки, использует существующие индексы, отбирая оптимальный, либо рассчитывает свой. В качестве информационной базы о реальных сделках рекомендуется использовать либо цены реальных сделок РТС, либо котировок АК&М по высоколиквидным акциям. Возникает ещё один вопрос: при расчёте коэффициента β для конкретной акции в качестве доходности Ri следует брать доходность по конкретной (оцениваемой) акции или доходность в среднем по акциям отрасли (изменение отраслевого индекса), что позволяет рассчитать коэффициент β для отрасли в целом? Безусловно, если акции оцениваемой компании не котируются, то при расчёте β в качестве Ri используется отраслевая доходность, если котируются, то вопрос несколько сложнее. На наш взгляд, в настоящее время предпочтительнее использовать отраслевой индекс. Дело в том, что фондовый рынок России находится на стадии развития и значительная часть акции компаний пока для инвесторов не интересна. В связи с этим данные компании сильно недооценены, а динамика их акции имеет слабую связь с акциями более ликвидных аналогов, следовательно, значение β сильно отличается от его отраслевого значения. Тем не менее, со временем подобные перекосы будут выравниваться. В долгосрочном периоде можно ожидать, что значения β большинства компаний одной отрасли будут «подтягиваться» к среднеотраслевому значению. А поскольку, определяя рыночную стоимость компании, мы исследуем долгосрочные тенденции, то коэффициент β должен учитывать эти тенденции. К сожалению, отраслевые индексы существуют далеко не для всех отраслей. Наиболее известны отраслевые индексы АК&М. Следует отметить, что если оценщик принял ранее решение самостоятельно рассчитать межотраслевой индекс, то и отраслевой ему придется считать самому по используемой им ранее формуле. И, наконец, последний элемент модели, который будет рассмотрен — надбавка за страновой риск. Как уже было сказано ранее, данная надбавка применяется только в том случае, когда в качестве безрисковой ставки оценщик использовал доходность по иностранным государственным ценным бумагам. Зарубежная методика оценки странового риска, рассмотренная нами ранее, страдает только одним недостатком — она субъективна. Субъективность возникает, во-первых, на этапе определения оценщиком характерного для страны риска с помощью специальной таблицы, а во-вторых, сам способ корректировки, вряд ли кем проверенный в России, носит лишь ориентировочный характер. Существует и более простой, но менее субъективный подход. Многие развитые и развивающиеся страны размещают на зарубежных фондовых рынках свои облигации, что позволяет им привлечь внешние источники финансирования. Чем выше участники рынка оценивают риски, связанные с политической и экономической нестабильностью в стране, тем выше процентная ставка, по которой страна сможет привлечь финансовые ресурсы. Таким образом, если мы знаем процент, под который смогла привлечь денежные средства Россия, и процент, под который размещены американские облигации за рубежом, то можно определить уровень премии за риск. Она представляет собой разницу между процентами по российским и американским облигациям. Для корректности расчётов должны быть соблюдены следующие требования: а) облигации должны быть обеспечены одинаковой валютой; б) сравниваются облигации, размещённые на одном рынке; в) для сравнения по возможности следует выбирать облигации страны, доходность ценных бумаг которой взята в качестве безрисковой ставки, и страны, в которой находится оцениваемая компания. Рассмотрим пример: допустим, мы использовали в качестве безрисковой ставки доходность по итальянским государственным обязательствам, а оказалось, что на мировом фондовом рынке они свои облигации не размещали. Следовательно, напрямую найти премию за страновой риск не удастся. В этой ситуации сравнение можно осуществить, используя средний уровень процента по ценным бумагам других стран мира, во-первых, имеющих аналогичный итальянскому кредитный рейтинг, а во-вторых, удовлетворяющих первым двум требованиям сопоставимости, указанным выше. Итак, можно сделать вывод, что использование в процессе оценки бизнеса модели САРМ в российских условиях крайне сложно. Искажения, характерные сегодня для фондового рынка, и недостаток информации требуют от оценщика особого внимания при использовании модели. Зачастую парадоксальные результаты могут подтолкнуть оценщика к мысли о корректировке исходных данных для модели. Отношение к этому должно быть единым — категорическое запрещение субъективного своеволия. Дело в том, что подгон исходных данных к нужному виду, безусловно, даст более лицеприятный результат, но методологически неверен и порождает беспредельный субъективизм (каждый оценщик будет вводить и использовать такую информацию, какую его душе угодно). Ярким примером таких манипуляций служит использование в качестве среднерыночной нормы дохода уровня доходности паевых инвестиционных фондов. На первый взгляд, вроде бы, всё правильно, ведь у этих фондов весьма диверсифицированные вложения. Однако отдача от вложенных средств фонда зависит не только от ситуации на рынке, но и от качества управления фондом. Кроме того, часть их инвестиций направлена в недвижимость, вклады в банках, а эти активы, как уже было изложено выше, несопоставимы с инвестициями в уставный капитал компании. Таким образом, используя модель САРМ, всегда следует помнить истину: «Любая математическая модель хороша настолько, насколько хороши используемые в ней данные; она даёт правильный ответ для любого вида введённых данных. Соответственно, вопрос состоит не в том, насколько корректен полученный с помощью данной модели результат, а в том, насколько корректны введённые данные, давшие этот результат». 2.2.Модификации модели CAPM с учетом критики. После выхода статей с критикой модели, стали появляться предложения по ее модификации. Изначально новые модели строились для развитых рынков, факторы, которые могли присутствовать исключительно на развивающихся рынках, никак не учитывались. Однако с ростом популярности инвестиций именно в развивающиеся рынки стали разрабатываться модели и для этих рынков. Одной из первых модификаций стала потребительская CAPM (Consumption CAPM – CCAPM). Главная идея этой модели – инвесторы в будущем хотят получить не денежный доход, а реальные блага в виде товаров и услуг. Отличием от обычной версии является замена коэффициента бета на потребительскую бету, которая пытается оценить ковариацию между потреблением и доходностью рыночного портфеля. Таким образом, потребительская модель оценки капитальных активов объясняет движение фондового рынка с помощью роста или падения потребления. Данная модификация является больше теоретической и редко используется на практике. Другая модификация CAPM – это версия Блэка. Суть данной модели состоит в замене безрискового актива некоторым портфелем с нулевым бета. В модели Блэка ожидаемая доходность произвольного актива описывается следующей зависимостью:

где rz - ожидаемая доходность портфеля с нулевым бета. Портфель с нулевым бета ортогонален выбранному рыночному портфелю и ковариация их доходностей равна нулю. Модель Блэка не требует от инвесторов формирования одинаковых по структуре эффективных портфелей, каждый инвестор может выбрать свой портфель и найти ортогональный к нему для получения портфеля с нулевым бета. Формирование портфеля с нулевым бета возможно только в том случае, если на рынке можно осуществить короткие продажи или найти активы с отрицательным бета коэффициентом, то есть с отрицательной ковариацией доходностей актива и эффективного портфеля. Модель Блэка является более гибкой и реалистичной по сравнению с классической CAPM. Дальнейшим развитием CAPM стало включение в нее дополнительных факторов. Большую популярность приобрела трехфакторная модель Фамы и Френча (Fama et al., 1993). Данная модель стала ответом на критику о том, что в CAPM учитывается только один фактор. Авторы модели пришли к выводу, что кроме избыточной доходности рыночного портфеля значимы также факторы размера компании и отношения балансовой стоимости к рыночной. Трехфакторная модель имеет следующий вид:

В этой модели rSMB- это разность ожидаемых доходностей портфелей, составленных из акций компаний с малой капитализацией и большой капитализацией (SMB – small minus big), а rHML- разность в ожидаемых доходностях портфелей, составленных из акций компаний с высоким отношений балансовой стоимости к рыночной и низким отношением (HML – high minus low). Еще одной популярной модификацией CAPM является модель Х. Эстрады DCAPM (Downside CAPM) (Estrada, 2002). Данная модель в качестве меры риска использует односторонний коэффициент бета. Использование одностороннего коэффициента связано с критикой относительно несимметричности распределения доходностей активов (как правило, доходность имеет положительное смещение) и попыткой учесть психологию инвесторов, которые предпочитают больше активы с положительной волатильностью, нежели с отрицательной. Риск ценной бумаги в данной модели заменяется на одностороннее стандартное отклонение:

где μi - это среднее доходности актива i. Стоит отметить, что вместо μi можно использовать любой целевой уровень, от которого будет считаться отклонение ожидаемой доходности. Односторонний коэффициент бета в модели Эстрады выглядит следующим образом:

где μM- средняя доходность рыночного портфеля. Эстрада в работе (Estrada, 2002) пришел к выводу, что DCAPM хорошо работает на развивающихся рынках. В подтверждении своих выводов автор приводит результаты тестирования модели для 27 стран со слаборазвитым рынком капитала.

III.ПУТИ СОВЕРШЕНСТВОВАНИЯ МОДЕЛИ CAPM. 3.1.Выявление недостатков модели CAPM на практике. Одна из самых знаменитых критик CAPM - это работа Ричарда Ролла (Roll, 1977). Автор акцентирует внимание на проблеме формирования рыночного портфеля. В реальности оказалось невозможным собрать такой портфель, который бы включал в себя абсолютно все активы, часть из них оказалось невозможно оценить, например, такой как интеллектуальный капитал, или сложно увязать с ценами на акции и другие активы, например, недвижимость. Поэтому для расчетов на практике используют хорошо диверсифицированный портфель, например, рыночный индекс. Такой подход к формированию рыночного портфеля в конечном итоге может исказить результаты исследования: значения коэффициента бета. |

|||||||||||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 238. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

, (1.1.3)

, (1.1.3) — требуемая инвестором ставка дохода (на собственный капитал);

— требуемая инвестором ставка дохода (на собственный капитал); — безрисковая ставка дохода;

— безрисковая ставка дохода; — доходность среднерыночного портфеля ценных бумаг;

— доходность среднерыночного портфеля ценных бумаг; — коэффициент бета (является мерой систематического риска, связанного с макроэкономическими и политическими процессами в стране).

— коэффициент бета (является мерой систематического риска, связанного с макроэкономическими и политическими процессами в стране). (1.1.4)

(1.1.4)

. Поскольку рыночная линия пересекает ось ординат в точке Rf, то можно записать уравнение этой прямой как:

. Поскольку рыночная линия пересекает ось ординат в точке Rf, то можно записать уравнение этой прямой как: . (1.2.1)

. (1.2.1) (1.2.2)

(1.2.2) , (1.2.3)

, (1.2.3) , (1.2.4)

, (1.2.4) (1.2.5)

(1.2.5) (1.2.6)

(1.2.6)

SML

SML

Rf

Rf

, пересекающую ось ординат в точке Rf. Доходность рискованной ценной бумаги, имеющей нулевую ковариацию с рыночным портфелем, будет равна безрисковой доходности, несмотря на то, что среднеквадратическое отклонение бумаги отлично от нуля. Тогда ее доходность будет меньше безрисковой, и это означает, что бумага вносит отрицательную величину риска в рыночный портфель. А если ковариация бумаги с рыночным портфелем равна дисперсии рыночного портфеля, то доходность такой бумаги равна доходности рыночного портфеля, т.е. она вносит средний риск в рыночный портфель.

, пересекающую ось ординат в точке Rf. Доходность рискованной ценной бумаги, имеющей нулевую ковариацию с рыночным портфелем, будет равна безрисковой доходности, несмотря на то, что среднеквадратическое отклонение бумаги отлично от нуля. Тогда ее доходность будет меньше безрисковой, и это означает, что бумага вносит отрицательную величину риска в рыночный портфель. А если ковариация бумаги с рыночным портфелем равна дисперсии рыночного портфеля, то доходность такой бумаги равна доходности рыночного портфеля, т.е. она вносит средний риск в рыночный портфель. :

: , (1.2.7)

, (1.2.7) (1.2.8)

(1.2.8) предполагается положительной. Таким образом, формула утверждает, что ожидаемая доходность ценной бумаги положительно связана с коэффициентом бета.

предполагается положительной. Таким образом, формула утверждает, что ожидаемая доходность ценной бумаги положительно связана с коэффициентом бета. . Тогда

. Тогда  , т.е. ожидаемая доходность бумаги равна безрисковой ставке. Это объясняется тем, что бумага с нулевой бетой не несет сколько-нибудь значимого риска.

, т.е. ожидаемая доходность бумаги равна безрисковой ставке. Это объясняется тем, что бумага с нулевой бетой не несет сколько-нибудь значимого риска. . Тогда

. Тогда  , т.е. ожидаемая доходность бумаги равна ожидаемой доходности рынка. Результат подтверждается тем фактом, что бета рыночного портфеля равна 1 [4].

, т.е. ожидаемая доходность бумаги равна ожидаемой доходности рынка. Результат подтверждается тем фактом, что бета рыночного портфеля равна 1 [4]. , (2.2.1)

, (2.2.1) (2.2.2)

(2.2.2) , (2.2.3)

, (2.2.3)  , (2.2.4)

, (2.2.4)