Студопедия КАТЕГОРИИ: АвтоАвтоматизацияАрхитектураАстрономияАудитБиологияБухгалтерияВоенное делоГенетикаГеографияГеологияГосударствоДомЖурналистика и СМИИзобретательствоИностранные языкиИнформатикаИскусствоИсторияКомпьютерыКулинарияКультураЛексикологияЛитератураЛогикаМаркетингМатематикаМашиностроениеМедицинаМенеджментМеталлы и СваркаМеханикаМузыкаНаселениеОбразованиеОхрана безопасности жизниОхрана ТрудаПедагогикаПолитикаПравоПриборостроениеПрограммированиеПроизводствоПромышленностьПсихологияРадиоРегилияСвязьСоциологияСпортСтандартизацияСтроительствоТехнологииТорговляТуризмФизикаФизиологияФилософияФинансыХимияХозяйствоЦеннообразованиеЧерчениеЭкологияЭконометрикаЭкономикаЭлектроникаЮриспунденкция |

Глава 2. Практическая часть. ⇐ ПредыдущаяСтр 8 из 8

Задача 1: Разработаны четыре варианта технологического процесса изготовления шифера, обеспечивающие качество выпускаемой продукции в соответствии с действующими стандартами и техническими условиями. Основные показатели использования различных вариантов технологического процесса приводится в таблице, а их размерность указана в примечании.

Примечание: задаваемые показатели имеют следующие размерности: - q – млн. м2; - s –руб./ м2; - k – млн. руб. Выбор лучшего варианта технологического процесса следует осуществлять путем расчета коэффициентов сравнительной эффективности дополнительных капитальных вложений и подтвердить полученное решение приведенных затрат.

Решение:

Выбор лучшего варианта осуществляется одним из методов: первый – по коэффициенту эффективности дополнительных капиталовложений, второй – путем расчета приведенных затрат. Коэффициент эффективности определяется по формуле:

где S2, S1 – себестоимость годового объема производства продукции по двум сравнительным вариантам; К1 и К2 – капиталовложения по двум сравнительным вариантам. При Е>Ен внедряется более капиталоемкий вариант, при Е<Ен – менее капиталоемкий. Приведенные затраты определяются по формуле:

где S – себестоимость годового объема производимой продукции по варианту; Ен – нормативный коэффициент эффективности дополнительных капиталовложений;  К – капиталовложения. В связи с исходным условием о равенстве производственной программы и об одинаковом уровне качества продукции по сравниваемым вариантам для выбора лучшего варианта целесообразно применить расчет коэффициента эффективности дополнительных капитальных вложений или расчет приведенных затрат. При этом следует обратить внимание на приведение в сопоставимый вид используемых показателей. Так как показатель себестоимости изготовления задан в руб./ м2, то и капитальные вложения следует перевести в рубли, умножив их на 1000. Оценка эффективности капиталовложений по коэффициенту эффективности дополнительных капиталовложений:

1. Сравниваем между собой варианты 1 и 2: Е = 78 000 – 76 500 / 115 000 – 110 000 = 1 500 / 5 000 = 0,3 Поскольку Е>Ен, то к внедрению принимается более капиталоемкий вариант, т.е. вариант 1. Вариант 2 исключается из дальнейшего анализа как неэффективный. 2. Сравниваем между собой варианты 1 и 3: Е = 71 000 – 76 500 / 115 000 – 116 000 = (-5 500) / (-1 000) = 5,5 Поскольку Е>Ен, то к внедрению принимается более капиталоемкий вариант, т.е. вариант 3. Вариант 1 исключается из дальнейшего анализа как неэффективный. 3. Сравниваем между собой варианты 3 и 4: Е = 85 000 – 71 000 / 116 000 – 86 000 = 14 000 / 30 000 = 0,46 Поскольку Е>Ен, то к внедрению принимается более капиталоемкий вариант, т.е. вариант 3. Вариант 4 исключается из анализа как неэффективный. Проверим полученный расчет путем расчета приведенных затрат:

П1 = 76 500+ 0,2 × 115 000 = 76 500 + 23 000 = 99 500 руб. П2 = 78 000 + 0,2 × 110 000 = 78 000 + 22 000 = 100 000 руб. П3 = 71 000 + 0,2 × 116 000 = 71 000 + 23 200 = 94 200 руб. П4 = 85 000 + 0,2 × 86 000 = 85 000+ 17 200 = 102 200 руб. П3 → min. Следовательно, третий вариант действительно является наилучшим.

Задача 2:

Для условий, которые представлены в предыдущем задании, надо, определить лучший вариант технологического процесса, если капиталовложения осуществляются в течение четырех лет в долях от общей суммы вложений. Удельный вес вложений по годам предложен в таблице.

Решение: Задача решается по формулам (1) и (2). Предварительно определяются капиталовложения по вариантам с помощью формулы:

где Кi – капиталовложения по варианту в i-том году; t – период, в течение которого осуществляются вложения.

Прежде чем начать поиск лучшего варианта технологического процесса, необходимо подготовить информацию о капитальных затратах по годам вложений. Их структура (в процентах) приводится в задании. Тогда вложения по годам и по вариантам составят в тыс. руб.

Вариант 1. 115 000 × 0,1 = 11 500 тыс. руб. – третий год 115 000 × 0,2 = 23 000 тыс. руб. – второй год 115 000 × 0,3 = 34 500 тыс. руб.– первый год 115 000 × 0,4 = 46 000 тыс. руб. – нулевой год

Вариант 2. 110 000 × 0,1 = 11 000тыс. руб. – третий год 110 000 × 0,2 = 22 000тыс. руб. – второй год 110 000 × 0,3 = 33 000тыс. руб. – первый год 110 000 × 0,4 = 44 000тыс. руб. – нулевой год

Вариант 3. 116 000 × 0,1 = 11 600тыс. руб. – третий год 116 000 × 0,2 = 23 200тыс. руб. – второй год 116 000 × 0,3 = 34 800тыс. руб. – первый год 116 000 × 0,4 = 46 400тыс. руб. – нулевой год

Вариант 4. 86 000 × 0,1 = 8 600тыс. руб. – третий год 86 000 × 0,2 = 17 200тыс. руб. – второй год 86 000 × 0,3 = 25 800тыс. руб. – первый год 86 000 × 0,4 = 34 400тыс. руб. – нулевой год

Для более наглядного представления этих данных, представим их в виде таблицы (см. таблицу):

Пересчитаем вложения с учетом фактора времени. Вариант 1. 11 500 (1 + 0,2)3 + 23 000 (1 + 0,2)2 + 34 500 (1 + 0,2)1 + 46 000 (1 + 0,235)0 = =19 872 + 33 120 + 41 400 + 46 000 = 140 392 тыс. руб. Вариант 2. 11 000 (1 + 0,2)3 + 22 000 (1 + 0,2)2 + 33 000 (1 + 0,2)1 + 44 000 (1 + 0,2)0 = =19 008 + 31 680 + 39 600 + 44 000 = 134 288 тыс. руб. Вариант 3. 11 600 (1 + 0,2)3 + 23 200 (1 + 0,2)2 + 34 800 (1 + 0,2)1 + 46 400 (1 + 0,2)0= =20 044,8 + 33 408 + 41 760 + 46 400 = 141 612,8 тыс. руб. Вариант 4. 8 600 (1 + 0,2)3 + 17 200 (1 + 0,2)2 + 25 800 (1 + 0,2)1 + 34 400 (1 + 0,2)0 = =14 860 + 24 768 + 30 960 + 34 400 = 104 988 тыс. руб. Далее составим таблицу исходных данных с учетом вновь полученных значений капиталовложений:

1. Сравниваем между собой варианты 1 и 2: Е = 78 000 – 76 500 / 140 392 – 134 288 = 1 500 / 6 104 = 0,24 Поскольку Е>Ен, то к внедрению принимается более капиталоемкий вариант, т.е. вариант 1. Вариант 2 исключается из дальнейшего анализа как неэффективный.

2. Сравниваем между собой варианты 1 и 3: Е = 71 000 – 76 500 / 140 392 – 141 612,8 = (-5 500) / (-1 220,8) = 4,5 Поскольку Е>Ен, то к внедрению принимается более капиталоемкий вариант, т.е. вариант 3. Вариант 1 исключается из дальнейшего анализа как неэффективный. 3. Сравниваем между собой варианты 3 и 4: Е = 85 000 – 71 000 / 141 612,8 – 104 988 = 14 000/ 36 624,8 = 0,38 Поскольку Е>Ен, то к внедрению принимается более капиталоемкий вариант, т.е. вариант 3. Вариант 4 исключается из анализа как неэффективный. Проверим полученный расчет путем расчета приведенных затрат: П1 = 76 500 + 0,2 × 140 392 = 76 500 + 28 078,4 = 104 578,4 руб. П2 = 78 000 + 0,2 × 134 288 = 78 000 + 26 857,6 = 104 857,6 руб. П3 = 71 000 + 0,2 × 141 612,8 = 71 000 + 28 322,56 = 99 322,56 руб. П4 = 85 000 + 0,2 × 104 988 = 85 000 + 20 997,6 = 105 997,6 руб. П3 → min. Следовательно, третий вариант действительно является наилучшим.

Задача 3:

Разработаны пять вариантов технологического процесса изготовления кирпичей, которые характеризуются различной производительностью, но обеспечивают выпуск продукции в соответствии с действующими стандартами и техническими условиями. Цена реализации одного кирпича составляет 0,285 руб. Определить, какой из вариантов технологического процесса экономически выгоднее, если норматив эффективности составляет Ен. Остальные исходные данные приведены в таблице:

Решение: Выбор лучшего варианта осуществляется по приведенному эффекту. Приведенный эффект определяется по формуле:

где Э – годовой приведенный экономический эффект по варианту; q – ежегодный объем производства продукции в натуральном выражении; Z –цена реализации единицы продукции; S – себестоимость производства единицы продукции по варианту; Ен – норматив эффективности капиталовложений; Ky – удельные капиталовложения по варианту. Удельные капиталовложения определяются по формуле:

где К – капиталовложения по варианту. Согласно приведенным исходным данным альтернативные варианты отличаются объемом производства кирпича. Поэтому для выбора лучшего варианта технологического процесса применять формулу приведенных затрат не следует. Решение такой задачи возможно только путем применения формулы приведенного эффекта. В процессе расчета надо следить, чтобы строго выдерживалась размерность показателей. С учетом этого требования определим приведенный эффект: Э1 = 83 000 000 × [0,285 – (0,256 + 0,4 × (530 000 / 83 000 000))] = 83 000 000 × × [0,285 – 0,25] = 2 905 000 Э2 = 85 000 000 × [0,285 – (0,2593 + 0,4 × (680 000 / 85 000 000))] = 85 000 000 × × [0,285 – 0,2625] = 1 912 500 Э3 = 90 000 000 × [0,285 – (0,2574 + 0,4 × (720 000 / 90 000 000))] = 90 000 000 × × [0,285 – 0,2606] = 2 196 000 Э4 = 94 000 000 × [0,285 – (0,2552 + 0,4 × (773 000 / 94 000 000))] = 94 000 000 × × [0,285 – 0,258] = 2 538 000 Э5 = 98 000 000 × [0,285 – (0,2527 + 0,4 × (810 000 / 98 000 000))] = 98 000 000 × × [0,285 – 0,256] = 2 842 000 Таким образом, самым выгодным из всех является вариант 1, поскольку приведенный эффект наиболее значителен.

Задача 4:

Разработаны пять вариантов технологического процесса изготовления черепицы, причем каждый отличается от других качеством готовой продукции и производительностью используемого оборудования. Определить, какой из вариантов экономически выгоднее при следующих исходных данных.

Решение: В связи с тем, что альтернативные варианты отличаются объемом производства и качеством производимой продукции, выбор лучшего варианта осуществляется по формуле:

И по формуле:

Определим приведенный эффект по вариантам: Э1 = 2 350 000 × [376 – (342 + 0,9 × (35 250 000 / 2 350 000))] = 2 350 000 × [385 – - 355,5] = 69 325 000 Э2 = 2 570 000 × [394 – (346 + 0,9 × (44 500 000 / 2 570 000))] = 2 570 000 × [394 – - 361,5] = 83 525 000 Э3 = 2 635 000 × [381 – (348 + 0,9 × (53 600 000 / 2 635 000))] = 2 635 000 × [381 – - 366,3] = 38 734 500 Э4 = 2 480 000 × [423 – (357 + 0,9 × (48 700 000 / 2 480 000))] = 2 480 000 × [423 - - 374,6] = 120 032 000 Э5 = 2 740 000 × [415 – (352 + 0,9 × (65 300 000 /2 740 000))] = 2 740 000 × [415 – - 373,4] = 113 984 000 Таким образом, лучшим с точки зрения экономики является вариант 4, поскольку его приведенный эффект самый высокий. Задача 5:

Разработан технический проект строительства и эксплуатации кирпичного завода производственной мощностью М (тыс. шт./год). Период строительства и освоения производственной мощности нового предприятия (∆Т) равен 0,8 года. Признано целесообразным 10% производственной мощности завода, использовать в качестве резерва. В соответствии с проектом ежегодные постоянные расходы завода составляют С (тыс. руб./год), а переменные — V (руб./шт). Рыночная цена кирпича на момент проектирования завода определяется как Zp (руб./шт). Прогнозируемые исследования показывают, что к началу эксплуатации завода цена кирпича изменится: от αmin = 1,14, до αmax = 1,2. Капиталовложения в создание завода определяются как К (тыс. руб.). Норма эффективности капитальных вложений (Ен), установленная фирмой, равна 0,20. Ожидаемый спрос на кирпич составляет 1,25 М. Величиной инфляционных ожиданий можно пренебречь. Все необходимые расчеты провести при затратном ценообразовании. При расчетах примем, что планируемый выпуск кирпича составляет 85% производственной мощности предприятия, а налоги определяются как: λ = 0,215 величины постоянных затрат (условно-постоянные годовые налоги) и β = 0,28 балансовой прибыли предприятия (переменные налоги, зависящие от производственной деятельности предприятия). Необходимо определить величину следующих показателей, характеризующих эффективность будущего бизнеса: годовую производственную программу; · ожидаемую цену реализации кирпича за единицу продукции; · годовую выручку от продажи кирпича; · годовые переменные текущие затраты; · условно-постоянные текущие затраты на единицу продукции; · себестоимость производства единицы продукции; · себестоимость производства годовой товарной продукции; · величину годовой балансовой прибыли предприятия; · рентабельность производства кирпича; · годовую производственную программу самоокупаемости деятельности предприятия; · характеристику и степень надежности будущего бизнеса; · величину годового совокупного налога (при отсутствии льгот по налогообложению); · годовую производственную программу самоокупаемости предприятия с учетом его налогообложения; · долю выручки, остающуюся в распоряжении предприятия после выплаты налогов; · долю балансовой прибыли, изымаемую в бюджет в качестве налогов (совокупный налог в процентах от балансовой прибыли); · коэффициент эффективности и срок окупаемости капитальных вложений (с учетом риска предпринимательства).

Решение:

1. Определим годовую производственную программу завода по формуле:

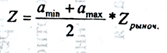

где М – годовая производственная мощность предприятия; Км – коэффициент использования производственной мощности. q = 0,85 × 10 000 = 8 500 тыс. шт. 2. Определим ожидаемую цену одного кирпича по формуле:

Z = (1,14 + 1,2 / 2) × 0,823 = 0,96291 руб./ шт. 3. Определим годовую выручку от продажи кирпича по формуле:

B = 8 500 000 × 0,96291 = 8 184 735 руб. / год 4. Определим годовые переменные затраты предприятия по формуле:

Vпер. = 0,220 × 8 500 000 = 1 870 000 руб. / год 5. Определим условно-постоянные затраты на единицу продукции по формуле:

Cед. = 2 500 000 / 8 500 000 = 0,29411765 руб. / шт. 6. Определим себестоимость производства единицы продукции по формуле:

Sед. = 0,220 + 0,29411765= 0,51411765 руб. / шт. 7. Определим себестоимость годовой товарной продукции по формуле:

S = 0,51411765 × 8 500 000 = 4 370 000,025 руб. / год 8. Определим величину годовой балансовой прибыли предприятия по формуле:

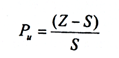

Пб = 8 500 000 × (0,96291 –0,51411765) = 3 814 734,975 руб. /год 9. Определим рентабельность изготовления кирпича по формуле:

Pu = 0,96291- 0,51411765 /0,51411765 = 0,87 или 87 % 10. Определим годовую производственную программу самоокупаемости деятельности предприятия по формуле:

qс = 2 500 000 / 0,96291 – 0,220 = 2 500 000 / 0,74291 = 3 365 146 шт. / год 11. Определим характеристику и степень надежности будущего бизнеса. Отношение производственной мощности предприятия к производственной программе самоокупаемости составляет:

10 000 000 / 3 365 146 = 2,9 – степень надежности бизнеса 12. Определим величину годового совокупного налога предприятия (при отсутствии льгот по налогообложению) по формуле:

Н = 0,215 × 2 500 000 + 0,28 × 3 814 734,975 = 537 500 + 1 068 125,793 = = 1 605 625,793 руб. / год 13. Определим годовую производственную программу самоокупаемости с учетом налогообложения по формуле:

qнс = 2 500 000 × (1 + 0,215 – 0,28) / (0,96291 – 0,220) × (1 – 0,28) = 2 337 500 / / 0,74291 × 0,72 = 2 337 500 /0,5348952 = 4 370 014,91 шт. / год Полученный результат свидетельствует о том, что, что с учетом налогообложения производственная программа самоокупаемости возросла (на 16,83 %). Это существенно сокращает величину чистой прибыли, повышает риск вложений в данный бизнес. 14. Определим долю выручки, остающуюся в распоряжении предприятия после выплаты налогов, по формуле:

Оn = 1 – (8 500 000 [0,28 × (0,96291 – 0,220) + 0,220] + 2 500 000 × (1 + 0,215 – 0,28)) / 8 500 000 / 0,96291 = 1 – (3 638 125,8 + 2 337 500 / 8 184 735) = 1 – - (5 975 625,8 / 8 184 735) = 1 – 0,73 = 0,27 или 27 %. Это значит, что в распоряжении предприятия после выплаты налогов останется почти 27 % всей выручки или: 0,27 × 8 184 735 = 2 209 878,45 руб. / год - выручка 15. Определим совокупный налог в процентах от балансовой прибыли по формуле:

н = 1 605 625,793 / 3 814 734,975 = 0,42 или 42 %. Это достаточно высокий результат, который позволяет вывод о том, что почти 61 % балансовой прибыли остается предприятию для социального и производственного развития. 16. Определим коэффициент эффективности и срок окупаемости капитальных вложений с учетом риска предпринимательства последующим формуле:

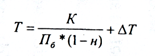

И по формуле:

Е = 3 814 734,975×(1 – 0,42) / 3 700 000 + 0,8 × 3 814 734,975 × (1 – 0,42) = 0,4> 0,2 T = 3 700 000 / 3 814 734,975 × (1 – 0,42) + 0,8 = (3 700 000 / 2 212 546,2855) + 0,8= = 2,4 > 0,2 Следовательно, с учетом риска эффективность капитальных вложений полностью удовлетворяет требованиям теории и установленному предпринимателем ограничению нормы эффективности. Теперь можно определить срок окупаемости капитальных вложений по формуле:

Т = 3 700 000 / 3 814 734,975 × (1 – 0,42) + 0,8 = (3 700 000 / 2 212 546,2855) + 0,8 = = 2,4 года Вывод: проект будущего бизнеса обеспечивает предпринимателю достаточно высокий доход и может быть рекомендован к реализации с учетом неопределенности будущей рыночной ситуации и риска вложений.

ЗАКЛЮЧЕНИЕ В данной работе мы рассмотрели процесс оценки конкурентоспособности товаров. В результате получилось, что отечественная бытовая техника в данный момент времени являются на рынке вполне конкурентоспособными, что говорит о том, что отечественная промышленность не стоит на месте, а развивается и по качеству готовые изделия не уступают импортным аналогам. Но так как сборка происходит на территории России, то это позволяет снизить цену, что выгодно для отечественных покупателей, а значит и для отечественных производителей. На данный момент времени фирма добилась нужного соотношения качества и цены - при высоком качестве доступная Тем не менее разрабатываемая Государственная политика промышленного развития, направленная на повышение конкурентоспособности промышленных предприятий, должна обеспечивать решение двух важнейших задач: реформирование предприятий с целью повышения качества и эффективности их управления и разработку мер государственного регулирования, стимулирующих развитие отечественных товаропроизводителей. Список литературы

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2018-04-12; просмотров: 408. stydopedya.ru не претендует на авторское право материалов, которые вылажены, но предоставляет бесплатный доступ к ним. В случае нарушения авторского права или персональных данных напишите сюда... |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

(1)

(1) (2)

(2)